Навигация

Вексельные операции в коммерческом банке

Московский гуманитарно-экономический институт

Кировский филиал

Факультет экономики и управления

Курсовая работа

По дисциплине «Деньги, кредит, банки»

Тема «Вексельные операции в коммерческом банке»

г. Киров 2010 год

СOДЕРЖАНИЕ

Введение

1. История возникновения и понятие векселя

1.1 Виды векселей и их особенности

1.2 Реквизиты векселя

2. Вексель: право, учет и налогообложение

2.1 Особенности вексельного законодательства

2.2 Юридическое оформление вексельных операций

2.3 Бухгалтерский и налоговый учет собственных векселей

2.4 Бухгалтерский и налоговый учет финансовых векселей третьих лиц

3. Вексельные кредиты по векселям

Заключение

Список литературы

Приложения

ВВЕДЕНИЕ

Вексель в настоящее время является одной из наиболее распространенных ценных бумаг, что объясняется льготным правовым режимом регулирования. Кроме того, нехватка денежных средств как следствие неплатежей по существу превратили его в денежный суррогат.

Для банков это средство привлечения ресурсов, успешно заменяющее ввиду своей гибкости, универсальности и надёжности, обеспечиваемой индоссаментами более неудобные из-за необходимости государственной регистрации облигации и депозитные и сберегательные сертификаты (этим и объясняется практически полное отсутствие переводных векселей, так как переводную облигацию представить себе трудно); средство расшивки неплатежей и взаимной задолженности предприятий.

При проведении операций с векселями коммерческие банки, руководствуется «Единообразным законом о переводном и простом векселе», являющимся приложением 1 к Женевской конвенции, устанавливающей Закон о переводном и простом векселях, к которой Союз Советских Социалистических Республик присоединился 25 ноября 1936 года, общими нормами гражданского законодательства Российской Федерации, а также законами и иными нормативными актами Российской Федерации, регулирующими денежно - кредитные отношения. Основными документами по бухгалтерскому учету векселей кредитными организациями являются «Правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (Утверждены Приказом Банка России от 18 июня 1997 г. N 02-263, в ред. Указаний ЦБ РФ от 11.12.97 N 62-У (ред. от 30.12.97), от 30.03.98 N 196-У)(в ред. Указаний ЦБ РФ от 01.06.98 N 245-У, от 09.06.98 N 257-У) и Письмо Центрального Банка России от 23.02.95 № 26 «Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских операций с векселями» (в ред. письма ЦБ РФ от 21.02.97 N 414). Операции по выдаче , приобретению, отчуждению и авалированию векселей, содержащих обязательство по выплате иностранной валюты, осуществляются в порядке, предусмотренном валютным законодательством Российской Федерации.

Операции с векселями по своей экономической сущности разделяются на три группы:

Пассивные - привлечение средств клиентов;

Активные - размещение средств с целью получения выгоды;

Агентские - операции по поручению клиентов.

Цель курсовой работы заключается в исследовании платежно-расчетных отношений векселя, как в зарубежной, так и отечественной практике.

Для реализации поставленной цели были определены следующие задачи:

- изучить особенности вексельного законодательства;

- ознакомиться с юридическим оформлением вексельных операций;

- исследовать бухгалтерский и налоговый учет собственных векселей и финансовых векселей 3-их лиц;

- ознакомиться с вексельными кредитами.

1. ИСТОРИЯ ВОЗНИКНОВЕНИЯ И ПОНЯТИЯ ВЕКСЕЛЯ

Векселя начали действовать в Российской Империи в эпоху реформ Петра I. Возникла опасность перевозки больших сумм денег из города в город. Указом царя был оформлен первый вексельный устав в 1709 года. После этого в 1832 г. появился Устав о векселе, который вошел в Свод законов 1857 года. Третий вексельный устав в России принимается уже в 1902 года по аналогии с германским, который вышел ранее, в 1848 года, это естественным образом улучшает вексельный оборот в дореволюционной России. В это время российские ценные бумаги отличались от западных векселей сроком, на который они вручались.

Но в 1917 году вексельное законодательство было отменено как несоответствующее социалистическим и экономическим принципам, и вновь появилось Положение о векселе лишь в марте 1922 года во время НЭПа. На протяжении кредитной реформы 1930 – 1932 гг., которая определила переход к политике централизованного планирования и административно-командной системе экономики, вексельное право также снова было ликвидировано.

В соответствии с постановлением от 7 августа 1937 года ЦИК и СНК СССР, который утвердил ратифицированную 25 ноября 1936 года Женевскую конвенцию, вексель был характеризован очень строго как бесспорное, формальное, абстрактное денежное обязательство, способное к передаче. Новым положением этой конференции стало также и то, что была объявлена солидарная ответственность всех заинтересованных в векселе лиц, если учесть, что подобный критерий был оговорен во французском законодательстве еще в 1673 году. Однако векселя внутри рынка России до 1999 года никак не использовались, поэтому они находили свое применение в операциях по внешней торговле.

Только постановлением Совета Министров СССР от 19 июня 1990 года № 590 «Положение о ценных бумагах» векселя были реабилитированы. Позже постановлением Президиума Верховного Совета РСФСР от 24 июня 1991 года №1451-1 «О применении векселей в хозяйственном обороте РСФСР» было разрешено предприятиям, организациям, фирмам, корпорациям, учреждениям и предпринимателям осуществлять поставку готовой продукции в кредит при условии взимания с покупателей (потребителей, заказчиков, пользователей) процентов при использовании для формального закрепления такой сделки векселя. Здесь в качестве юридической базы использовалось все то же Положение о переводном и простом векселе (1937г.) – Женевская конвенция.

Вексель весьма широко применяется при осуществлении платежно-расчетных отношений как в зарубежной, так и отечественной практике. Так, в Германии вексель обслуживает дог четверти финансового оборота. Во Франции векселями оформляется треть товарных поставок. В США от 30 до 40% платежей в промышленности осуществляется при помощи векселя.

В дореволюционной России, а также в 20-е годы (период НЭПа) расчеты с поставщиками были довольно широко распространены. В результате, например, в годы НЭПа 60% кредитных операций Госбанка СССР составляли операции по учету коммерческих векселей. Возрождение рыночных методов хозяйствования вновь вызвало к жизни это платежное средство.

Вексель представляет собой безусловное абстрактное письменное долговое обязательство, строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника (векселедателя) или акцептанта уплаты денежной суммы.

Вексель – универсальный кредитно-расчетный инструмент. Благодаря таким свойствам, как безусловность, абстрактность, бесспорность, надежность он выполняет пять функций: кредитную, расчетную, обеспечение долга, вложение денег, инструмента рефинансирования и проведения центральными банками денежно-кредитной политики. В современных условиях основной функцией является кредитная, используемая для оформления кредитных отношений между поставщиком и покупателем, экспортером и импортером, кредитором и заемщиком. Приняв форму образования задолженности (отсрочки платежа), по истечении определенного срока он превращается в средство платежа.

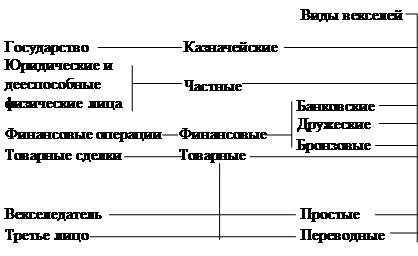

Векселя классифицируются по ряду признаков. Одним из основных является вид правоотношений: обязательство или поручение должника (эмитента) уплатить долг. Соответственно различаются простой и переводной векселя.

Простой вексель – письменный документ, по которому заемщик (векселедатель) обещает (обязуется) уплатить векселедержателю (бенефициару) или по его указанию третьему лицу определенную сумму в определенный срок в практике он получил название «соло-вексель», ибо после подписания заемщиком и выдачи первому держателю ответственность числиться за одним лицом – векселедателем.

Переводной вексель – письменный документ, по которому кредитор (трассант) поручает своему дебитору (трассату) выплатить определенную сумму в установленный срок определенному лицу (ремитенту). Синоним переводного векселя – тратта.

Отличия этих видов векселя состоят в следующем:

1) простой вексель есть обычная долговая расписка должника – обещание уплатить; переводной вексель – предложение (оферта) кредитора должнику, уплатить получателю (ремитенту) сумму денег;

2) простой вексель предполагает участие двух лиц: векселедателя (должника) и получателя (кредитора); в переводном же векселе участвуют три лица: векселедатель (кредитор) – трассант, плательщик (дебитор) – трассат, и векселедержатель (получатель платежа по векселю) – ремитент.

3) в простом векселе, векселедатель – плательщик (дебитор) по отношению к векселедержателю (кредитору) или по указанию этого векселедержателя – по отношению к третьему лицу всегда лично оплачивает вексель, а значит, не требуется акцепт векселя; в переводном векселе, векселедатель – кредитор, предлагающий своему дебитору оплатить долг не ему, а третьему лицу, по отношению к которому данный кредитор, скорее всего, является должником (или самому векселедателю, если вексель подписан с оборотом на себя), т.е. он не лично платит свой долг, а по его просьбе это делает другое лицо. Посредством переводного векселя уплата долга переводится на другое лицо. Отсюда название – переводной вексель. Обязательство векселедателя приобретает своеобразный условный характер: «Я заплачу, если не заплатит плательщик».

Соответственно требуется акцепт переводного векселя в виде надписи плательщика на лицевой стороне векселя. Лишь после этого акцептованный вексель приобретает силу исполнительного документа. Не исключен и протест в неакцепте переводного векселя.

Основой вексельного права является международный Единообразный закон о переводном векселе (1930г.), устанавливающий общие правила для обеспечения международного оборота векселей. Национальный закон может вводить дополнительные вексельные правила. В России им является Федеральный закон от 11 марта 1997 года «О переводном и простом векселе», который закрепил применение Положения о переводном и простом векселе – приложения к Постановлению ЦИК и СНК СССР от 7 августа 1937 г. Однако за рамками вексельного законодательства в России остался ряд нерешенных вопросов.

Возможности использования векселя в качестве платежного средства значительно расширяются благодаря его обращаемости. Способом передачи для векселя (как простого, так и переводного) является передаточная надпись – индоссамент, осуществляемая векселедержателем (последним держателем - индоссантом) на оборотной стороне векселя или на добавочном листе, называемом аллонжем. Соответственно индоссирование – переуступка векселя с помощью передаточной надписи. Посредством индоссамента все права требования и риски по векселю передаются другому лицу, в пользу и с согласия которого сделана надпись, - индоссату. Круг лиц, участвующих в цепочке передачи векселя, практически неограничен. Все они несут солидарную ответственность перед последним его держателем за погашение вексельного долга основным должником: акцептантом – в переводном векселе, векселедателем – в простом. Количество передаточных надписей свидетельствует о надежности векселя. Чем больше на векселе надписей, гарантирующих его оплату, тем большую ценность он представляет. Порядок индоссамента также строго формализован.

Основные виды индоссаментов:

- именной (полный) – в передаточной надписи указывается имя или наименование индоссата;

- бланковый – не указывается, в пользу кого сделан, или состоит из одной подписи индоссата, его можно превратить в полный, сделав надпись, по приказу какого лица следует совершить платеж;

- препоручительный (инкассовый) – при передаче лицу с просьбой провести определенные операции по векселю (инкассирование, совершение протеста, передача в залог и др.), дальнейшие индоссаменты на таком векселе могут быть только препоручительными;

- обеспечительный – имеет цель передать индоссату залоговые права на вексель и содержит фразы: «валюта в обеспечении», «валюта в залог» и т.п.

Надежность векселя может быть увеличена авалем – поручительством по векселю. Лицо, его совершившее, - авалист (как правило, банк) принимает ответственность за выполнение обязательства по векселю со стороны векселедателя, индоссанта. Аваль может быть оформлен в виде надписи на векселе, на дополнительном листе (аллонже) либо выдачей отдельного документа. В целом устойчивость денежного обращения гарантируется вексельным законодательством, которое сформулировано так, что права в основном сконцентрированы на стороне векселедержателя, а обязанности - на стороне других участников вексельной сделки.

Вексель предъявляется к оплате, если не оговорено иное, в месте нахождения плательщика. Если оговорен конкретный срок, он должен быть представлен к оплате в день платежа или в течении рабочего времени двух последующих дней. Немедленно за этим должен следовать платеж по векселю, после чего плательщику возвращается вексель с отметкой о получению средств.

Платежу по переводному векселю предшествуют акцепт – согласие плательщика заплатить по векселю. Акцепт оформляется в специально отведенном для этой цели месте на лицевой стороне векселя. Лишь с момента совершения акцепта плательщик, которому направлено поручению векселедателя заплатить по векселю, становиться обязанным по нему – акцептантом.

Акцепт может быть частичным, когда плательщик ограничивает оплату частью суммы. В этом случае векселедержатель вправе после протеста в частичном неакцепте предъявить регрессные требования к обязанным по векселю лицам.

Право акцепта защищает интересы как должника (покупателя), так и кредитора (поставщика). Должник может не акцептовать вексель, если сочтет, что обязательство по векселю не вытекает из его отношений с кредитором. Поставщик, отправляя получателю товар, вместе с товароотгрузочными документами передает в банк тратту. Пока покупатель товара не акцептует ее, не получит документов, а значит, и сам товар.

Векселедатель, формально не отвечая за акцепт выставленного векселя, может взять на себя получение акцепта у плательщика перед передачей его получателю платежа.

Получение акцепта может быть поручено банку или он сам может совершать акцепт тратты, называемый банковским, который, являясь высокооплачиваемой услугой, применяется для учета векселей. Акцептованные банком векселя приобретают статус первоклассных обязательств и имеют больше шансов свободно обращаться на рынке.

Обычно не требуется акцепт векселей сроком оплаты «по предъявлении» или выставленных на фирмы, безупречные в своей платежеспособности.

Векселедержатель, индоссант или авалист могут на случай надобности указать какое-либо лицо (посредника) для акцепта или платежа. Посредником может быть даже плательщик или лицо, уже обязанное в силу переводного векселя, за исключением акцептанта.

Посредник должен в течении двух рабочих дней известить о своем посредничестве того, за кого он выступал. Платеж должен покрыть всю сумму, подлежащую уплате тем, за кого он проводится.

В случае если после совершения официально удостоверенного требования платежа, акцепта, датирования акцепта они не были получены, появляется право вексельного протеста – нотариально заверенного отказа обязанного по векселю от выполнения своих обязательств. При протесте в неплатеже, вексель должен быть предъявлен не позднее 12.00 дня, следующего после истечения даты платежа, а в неакцепте – в течение срока предъявления к акцепту. Пропуск этих сроков не лишает вексель силы, однако векселедержатель утрачивает право требования по отношению во всем подписателям векселя, кроме акцептанта (или векселедателя простого векселя) и их гарантов.

Векселя предъявляются на протест в нотариальную контору по месту нахождения плательщика или банка-домицилиата (т. е. банка, выполняющего поручение клиента по оплате векселей). Протест в неплатеже переводного векселя сроком на определенный день или во столько-то времени от составления или предъявления, нотариальная контора должна выставить должнику в течении двух рабочих дней после срока оплаты векселя. Протест в неплатеже векселей сроком «по предъявлении» совершается в течении одного года от даты векселя. В случае отказа плательщика произвести платеж или акцептовать вексель, либо при неявке плательщика, нотариальная контора оформляет протест по установленной форме (составляет акт), делает запись в реестре и отметку на самом векселе. При этом взимается госпошлина в действующем порядке.

После совершения протеста, вексель через банк возвращается векселедержателю, получающему право на взыскание суммы платежа по векселю. Если плательщик официально объявлен банкротом, документ обращается в суд без нотариального опротестования векселя.

Далее наступает солидарная ответственность всех надписателей векселя или трассанта, кроме индоссантов, пометивших вексель «без оборота на меня», за удовлетворение иска векселедержателю. Лица, связанные по векселю, информируются о совершенном протесте: векселедержатель должен в течении четырех рабочих дней, следующих за днем протеста, известить своего индоссанта, от кого он получил вексель, и векселедателя. Каждый индоссант должен в течении двух рабочих дней поставить в известность своего индоссанта о полученном извещении. У каждого из них возникает право оплаты векселя в порядке регресса – обратного требования о возмещении уплаченной суммы, предъявляемого к предыдущим индоссантам, авалистам, векселедателю. Оплативший вексель обращается к предшественнику и, получив требуемую сумму, передает уплатившему опротестованный вексель, и так вплоть до векселедателя. У последнего, вексельное требование может быть только против акцептанта.

По опротестованному векселю не только подлежат взысканию его сумма и издержки, связанные с протестом, но и налагаются санкции в виде уплаты пени и процентов в размере учетной ставки Банка России по правилам, установленным ст. 395 ГК РФ.

Для исковых требований по опротестованному векселю установлены различные сроки исковой давности в зависимости от участника вексельной сделки:

· против акцептанта переводного векселя (векселедателя по простому векселю) – три года со дня срока платежа;

· против индоссантов и трассанта – один год;

· индоссантов друг к другу и к трассанту – шесть месяцев со дня, в который индоссант оплатил вексель, или со дня предъявления к нему иска.

Согласно ст.5 Федерального закона «о переводном и простом векселе» по требованиям, основанным на протесте векселей в неплатеже, неакцепте и недатировании акцепта, совершенном нотариусом, в отношении физического лица, юридического лица или индивидуального предпринимателя, выдается судебный приказ и проводится исполнение по правилам, предусмотренным Гражданским процессуальным кодексом Российской Федерации.

Для преимущественной защиты интересов вексельных кредиторов следует сократить срок рассмотрения споров и обособить эти требования, установив для них преимущества при определении очередности погашения всех требований к должнику.

Похожие работы

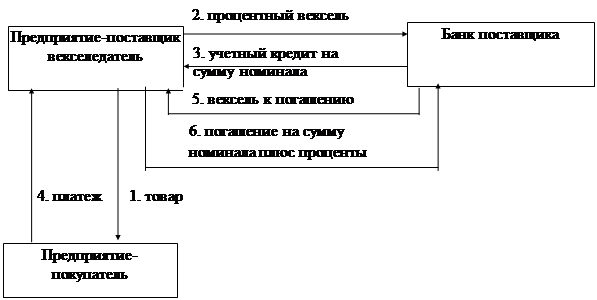

... с ценными бумагами” имело ограниченный срок действия и в настоящее время не действует. В проекте Налогового кодекса взимание гербового сбора также не было предусмотрено. 4. ОРГАНИЗАЦИЯ ВЕКСЕЛЬНОГО ОБРАЩЕНИЯ В КОММЕРЧЕСКОМ БАНКЕ 4.1. Операции банков по обслуживанию вексельного обращения Осуществление банком операций по обслуживанию вексельного обращения заключается в выполне ...

... коммерческих банков. Реабилитация векселя как особой формы долгового обязательства и формирование в России во многом новой нормативной базы для его обращения создали условия для возрождения вексельных операций в российских коммерческих банках. Центральный банк Российской Федерации рекомендует коммерческим банкам совершать следующие операции с векселями: - учет векселей; - выдачу ссуд до ...

... рынок ценных бумаг. Инвестиционная деятельность заграничных филиалов приобретает наиболее широкие масштабы у банков тех стран, где существуют прямые ограничения банкам на операции с ценными бумагами. Новой формой деятельности коммерческих банков на рынке ценных бумаг стало оказание консультационных услуг по кругу вопросов, связанных с инвестированием капитала в те или иные финансовые активы. ...

... договора комиссии или договора поручения. 2. Коммерческие банки как эмитенты ценных бумаг 2.1 Эмиссионные операции коммерческих банков Эмиссионные операции банка – это деятельность по выпуску банком собственных ценных бумаг. Банк, осуществляющий выпуск ценных бумаг, является эмитентом. Правовой основой эмиссионной деятельности являются Гражданский кодекс РФ, Закон РФ «О рынке ценных ...

0 комментариев