Навигация

Оцінка ймовірності банкрутства підприємства

4.6 Оцінка ймовірності банкрутства підприємства

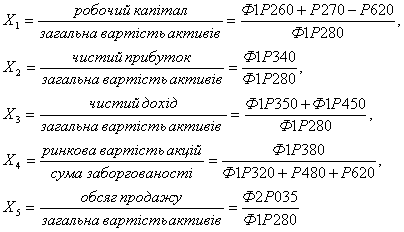

1 Модель «Альтмана»Модель прогнозування фінансової неспроможності, розроблена американським економістом Е. Альтманом, має також назву «розрахунок Z- показника». Побудована Альтманом багатофакторна дискримінанта функція має такий вигляд

Z = 1,012х1+0,014х2+0,033хз+0,006х4+0,999х5

де Z- залежна змінна(інтегральний показник фінансового стану підприємства);

Х![]() ,Х

,Х![]() ,…,Х

,…,Х![]() - незалежні змінні(показники) дискримінантної моделі.

- незалежні змінні(показники) дискримінантної моделі.

Х![]()

![]() =(2049+315-932,295)/4781=0,2995

=(2049+315-932,295)/4781=0,2995

Х![]() =(1846+335-883,155)/4529=0,286

=(1846+335-883,155)/4529=0,286

Х![]() =(2174+447-971,09)/5111=0,322

=(2174+447-971,09)/5111=0,322

Х![]() =(45,29+90,58)/4529=0,03

=(45,29+90,58)/4529=0,03

Х![]() =(408,88+153,33)/5111=0,11

=(408,88+153,33)/5111=0,11

Х![]() =(659,33+42)/4529=0,15

=(659,33+42)/4529=0,15

Х![]() =(843,83+54)/5111=0,17

=(843,83+54)/5111=0,17![]()

Х![]() =(1403,99)/(362,32+1879,54+883,155)=0,449

=(1403,99)/(362,32+1879,54+883,155)=0,449

Х![]() =(2036,0)/(51,11+2052,79+971,09)=0,662

=(2036,0)/(51,11+2052,79+971,09)=0,662

Х![]() =1085,33/4529=0,239

=1085,33/4529=0,239

Х![]() =1141,83/5111=0,223

=1141,83/5111=0,223

Z=0,012*0,286+0,014*0,03+0,033*0,15+0,006*0,449+0,999*0,239=0,25

Z=0,012*0,322+0,014*0,11+0,033*0,17+0,006*0,662+0,999*0,223=

=0,23

| Значення “Z” | Імовірність банкрутства |

| До 1,8 | Висока |

| 1,81-2,67 | Не можна однозначно визначити |

| 2,67 і вище | Низька |

Визначити теперішній стан підприємства точно неможливо.

2 Модель ЛісаZ=0,063Х![]() +0,092Х

+0,092Х![]() +0,057Х

+0,057Х![]() +0,001Х

+0,001Х![]() , де

, де

![]()

![]()

![]()

![]()

Х![]() =1846/4529=0,407;

=1846/4529=0,407;

Х![]() =2174/5111=0,425

=2174/5111=0,425

Х![]() =1342/4529=0,296

=1342/4529=0,296

Х![]() =1423/5111=0,278

=1423/5111=0,278

Х![]() =45,29/4529=0,01

=45,29/4529=0,01

Х![]() =451,6/5111=0,088

=451,6/5111=0,088

Х![]() =1403,99/(362,32+1879,54+883,155)=0,449

=1403,99/(362,32+1879,54+883,155)=0,449

Х![]() =2036,01/(51,11+2052,79+971,09)=0,662

=2036,01/(51,11+2052,79+971,09)=0,662

Z=0,063*0,407+0,092*0,296+0,057*0,01+0,001*0,449=0,053

Z=0,063*0,425+0,092*0,278+0,057*0,088+0,001*0,662=0,0580

Нормативне значення за моделлю Ліса Z=0,037

Отже, імовірність банкрутства-низька.

3 Модель ТаффлераZ =0,53х1+0,13х2+0,18х3+0,16х4

![]()

![]()

![]()

![]()

Х![]() =754,33/883,155=0,854

=754,33/883,155=0,854

Х![]() =920,83/971,09=0,948

=920,83/971,09=0,948

Х![]() =1846/(362,32+1879,54+883,155)=0,590

=1846/(362,32+1879,54+883,155)=0,590

Х![]() =2174/(51,11+2052,79+971,09)=0,706

=2174/(51,11+2052,79+971,09)=0,706

Х![]() =883,155/4529=0,195

=883,155/4529=0,195

Х![]() =971,09/5111=0,19

=971,09/5111=0,19

Х![]() =1342/4529=0,296

=1342/4529=0,296

Х![]() =1423/5111=0,278

=1423/5111=0,278

Z=0,53*0,854+0,13*0,590+0,18*0,195+0,16*0,296=0,61

Z=0,53*0,948+0,13*0,706+0,18*0,19+0,16*0,278=0,67

Z>0.3 - гарні довгострокові перспективи

Z<0.2 – банкрутство ймовірне

Отже, можна зробити висновок, що підприємство має непогані довгострокові перспективи, оскільки Z > 0,3 і банкрутство мало ймовірне.

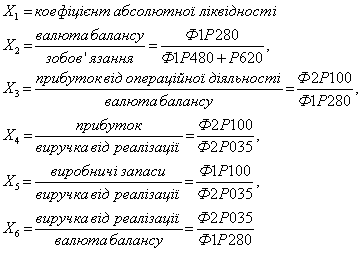

4 Дискримінантна модельZ = 1,5х1+0,08х2+10х3+5х4+0,3х5+0,1х6

Х![]()

![]() =0.178

=0.178

Х![]()

![]() =0.167

=0.167

Х![]()

![]() =4529/2762=1,64

=4529/2762=1,64

Х![]()

![]() =5111/3023.79=1,69

=5111/3023.79=1,69

Х![]()

![]() =659.33/2762=0,24

=659.33/2762=0,24

Х![]()

![]() =843.83/3023.79=0,28

=843.83/3023.79=0,28

Х![]()

![]() =659.33/1085.33=0,61

=659.33/1085.33=0,61

Х![]()

![]() =843.83/1141=0,72

=843.83/1141=0,72

Х![]()

![]() =534/1085.33=0,49

=534/1085.33=0,49

Х![]()

![]() =712/1141=0,62

=712/1141=0,62

Х![]()

![]() =1085.33/4529=0,24

=1085.33/4529=0,24

Х![]()

![]() =1141/5111=0,22

=1141/5111=0,22

Zп = 1,51*0.178+0,08*1,64+10*0,24+5*0,61+0,3*0,49+0,1*0,24=5.621

Zк = 1,51*0.167+0,08*1,69+10*0,28+5*0,72+0,3*0,62+0,1*0,22=5.785

Z > 2, отже підприємство вважається фінансово стійким, йому не загрожує банкрутство.

5 Двофакторна модельZ = -0,3877 – 1,0736 * Кпокр +0,579 * (БЗ/СД)

БЗ –боргові зобов’язання (Ф1Р480+Р620)

СД –сукупні джерела (Ф1640)

Zп = -0,3877-1,0736 * 2.09 + 0,579 * (2762/4529) = - 2,26

Zк = -0,3877 - 1,0736 * 2.238 + 0,579 * (3023/5111) = -2,44

Z<0–висока ймовірність того, що підприємство залишиться платоспроможним.

За проведеними розрахунками бачимо, що ймовірність банкрутства невизначена лише за моделлю Альтмана, а всі інші показують гарні перспективи для підприємства.

Висновки

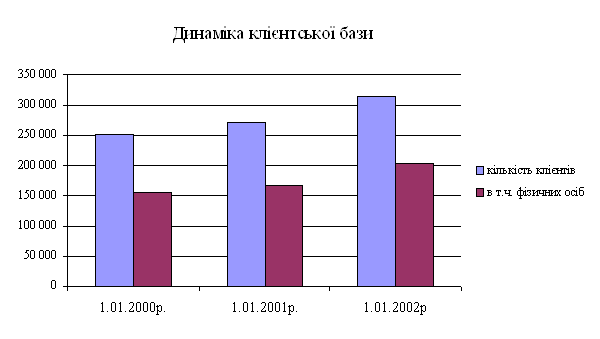

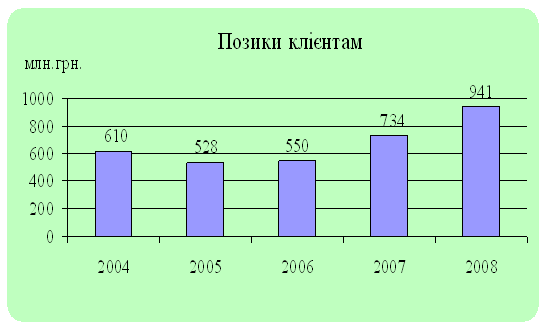

Причиною виникнення кредиту була необхідність одного товаровиробника продати свій товар, а покупця — купити його, коли він ще не отримав гроші за свій товар. Проте з розвитком суспільного відтворення з'явилося чимало інших чинників, що зумовлюють необхідність кредиту: поява вільних коштів в одних суб'єктів господарювання і виникнення потреби в них у інших; коливання потреб у коштах і джерелах їх формування, які виникають у юридичних і фізичних осіб та держави; надання в тимчасове користування коштів під майбутні, віддалені в часі, доходи.

Сутність кредиту полягає не в масі позиченої вартості, а в тих економічних відносинах, які виникають у зв'язку з рухом вартості на засадах зворотності та платності. Ці відносини характеризуються низкою специфічних рис, які конституюють явище кредиту і відрізняють його від інших економічних явищ.

Під формою кредиту слід розуміти найбільш загальний прояв його сутності, що не зачіпає внутрішньої структури кредиту і не пов'язаний з конкретною характеристикою її окремих елементів. З цих позицій правомірно виділяти дві форми кредиту — грошову та товарну, які тісно пов'язані між собою і є двома сторонами вартісної форми кредиту.

Вид кредиту - це конкретний прояв окремих елементів кредиту як економічного явища. Види кредиту можуть виокремлюватися в межах його форм і розглядатися як складові елементи системи, якою є кредит. Для потреб практики види кредиту можна класифікувати за значною кількістю критеріїв і тому видів кредиту може бути велика кількість. Є достатньо підстав для виділення і таких функцій кредиту, як контрольно-стимулююча та функція капіталізації вільних грошових доходів.У своїх проявах кредит розмаїтий, тому в теорії і на практиці розрізняють цілий ряд форм і видів кредиту. Їм властиві свої особливості. З розвитком людського суспільства чільне місце займає та чи інша форма або навіть вид кредиту.

Список використаної літератури1. Закон України "Про банки і банківську діяльність" від 07.12.2000 р. №2121 III.

2. Банківські операції: Підручник / За ред. проф. Мороза А.М.—К.:КНЕУ, 2000.— 384с.

3. Вітлінський В., Пернаківський О. Кредитний ризик та його врахування при обчисленні ставки відсотку. // Банківська справа. - 2005, №5.

4. Вітлінський В., Наконечний Я. Методи формування резервів на, пркриття кредитних ризиків: Банківська справа. // Фінанси України. - 2005, №12.

5. Воробієнко А. Банківські кредити // Все про бухгалтерський облік. №100/2003р.- с. 11.

6. Вступ до банківської справи: Учбовий посібник / Під ред. М.І.Савлука. — К.:"Лі6раМ998.—344с.

7. Гладких Д. Ціноутворюючі фактори на ринку кредитних ресурсів // Вісник НБУ - 1999.- №2-с. 35.

8. Гроші та редит / За ред. М.І.Савлука. -К.: Либідь, 1992. -с.189.

9. Гроші,та кредит: Підручник / За ред. Проф. В.С. Івасіва - К:. ККЕУ, 1999. 404 с.

10. Каласюк В.В., Галасюк В.В. Проблеми оцінки кредитоспроможності позичальників // Вісник НБУ. - 2001,- №9 - с. 54-57

11. Каласюк В. В., Галасюк В'. В. Оцінка кредитоспроможності позичальників: Що оцінюємо? // Вісник НБУ. - 2001. — №5. - С. 54—56.

12. П’ятаченко О.П Інтелектуалізована оцінка кредитоспроможності позичальника. // Фінанси України.- 2004, №6.

13. Яворенко О.В. Банківські операції: Навч. Посібник. — К.: Т-во Знання,КОО,2000р.—243 с.

ДОДАТОК А

Баланс

на 31 грудня 2006 року

| Актив | Код рядка | На початок звітнього періоду | На кінець звітнього періоду | |

| І Не оборотні активи | ||||

| Не матеріальні активи: | ||||

| залишкова вартість | 010 | 49 | 69 | |

| первісна вартість | 011 | 62 | 83 | |

| накопичена амортизація | 012 | 13 | 14 | |

| незавершене будівництво | 020 | - | - | |

| Основні засоби: | ||||

| залишкова вартість | 030 | 1910 | 1989 | |

| первісна вартість | 031 | 2341 | 2431 | |

| знос | 032 | 431 | 442 | |

| Довгострокові фінансові інвестиції: | ||||

| які обліковуються за методом участі в капіталі інших підприємств | 040 | 35 | 120 | |

| інші фінансові інвестиції | 045 | 224 | 22 | |

| Довгострокова дебіторська заборгованість: | 050 | 24 | 235 | |

| відстрочені податкові платежі | 060 | 23 | 23 | |

| інші необоротні активи | 070 | 83 | 32 | |

| Усього за розділом І | 080 | 2348 | 2490 | |

| ІІ Оборотні активи | ||||

| Запаси: | ||||

| виробничі запаси | 100 | 534 | 712 | |

| незавершене виробництво | 120 | 220 | 345 | |

| готова продукція | 130 | 115 | 137 | |

| товари | 140 | 94 | 103 | |

| Векселі одержані | 150 | 340 | 325 | |

| Дебіторська заборгованість за товари, роботи, послуги: | ||||

| чиста реалізаційна вартість | 160 | 59 | 71 | |

| первісна вартість | 161 | 74 | 92 | |

| резерв сумнівних боргів | 162 | 15 | 21 | |

| Дебіторська заборгованість за розрахунками: | ||||

| з бюджетом | 170 | 24 | 33 | |

| за виданими авансами | 180 | 43 | 52 | |

| з нарахованих доходів | 190 | - | - | |

| за внутрішніми рахунками | 200 | 61 | 22 | |

| Інша поточна дебіторська заборгованість | 210 | 35 | 47 | |

| Поточні фінанасові інвестиції | 220 | 120 | 140 | |

| Грошові кошти та їх еквіваленти: | ||||

| в національній вілюті | 230 | 135 | 142 | |

| в іноземнії валюті | 240 | 23 | 21 | |

| Інші оборотні активи | 250 | 43 | 24 | |

| Усьго за розділом ІІ | 260 | 1846 | 2174 | |

| ІІІ Витрати майбутніхперіодів | 270 | 335 | 447 | |

| БАЛАНС | 280 | 4529 | 5111 | |

| Пасив | Код рядка | На початок звітнього періоду | На кінець звітнього періоду | |

| І Власний капітал | ||||

| Статутний капітал | 300 | 1268,12 | 1431,08 | |

| Пайовий капітал | 310 | - | - | |

| Додатковий вкладений капітал | 320 | 362,32 | 408,88 | |

| Інший додатковий капітал | 330 | - | - | |

| Резервний капітал | 340 | 90,58 | 153,33 | |

| Нерозподілений прибуток | 350 | 45,29 | 451,6 | |

| неоплачений капітал | 360 | - | - | |

| Вилучений капітал | 370 | - | - | |

| Усьго за розділом І | 380 | 1403,99 | 2036,01 | |

| ІІ Забезпечення наступних витрат і платежів | ||||

| Забезпечення витрат персоналу | 400 | 362,32 | 51,11 | |

| Інші забезпечення | 410 | - | - | |

| Цільове фінансування | 420 | - | - | |

| Усьго за розділом ІІ | 430 | 362,32 | 51,11 | |

| ІІІ Довгострокові забовязання | ||||

| Довгострокові кредити банків | 440 | 1471,93 | 1490,58 | |

| Довгострокові фінансовізабовязання | 450 | 362,32 | 153,33 | |

| Відстрочені податкові забовязання | 460 | - | - | |

| Інша довгострокові забовязання | 470 | 45,29 | 408,88 | |

| Усього за розділом ІІІ | 480 | 1879,54 | 2052,79 | |

| Іv Поточні забовязання | ||||

| Короткострокові кредити банків | 500 | 181,16 | 51,11 | |

| Поточна заборгованістьза довгостроковими забовязаннями | 510 | - | - | |

| Векселі видані | 520 | 226,45 | 153,33 | |

| Кредиторська заборгованістьза товари, роботи, послуги | 530 | 203,805 | 408,88 | |

| Прострочені забовязання за розрахунками: | ||||

| з одержаних авансів | 540 | - | - | |

| з бюджетом | 550 | - | - | |

| з позабюджетних платежів | 560 | 181,16 | 306,66 | |

| зі страхування | 570 | - | - | |

| з оплати праці | 580 | - | - | |

| з учасниками | 590 | - | - | |

| зі внутрішніх розрахунків | 600 | 90,58 | 51,11 | |

| Інші поточні забовязання | 610 | - | - | |

| Усьго за розділом ІV | 620 | 883,155 | 971,09 | |

| v Доходи майбутніх періодів | 630 | - | ||

| БАЛАНС | 640 | 4529 | 5111 | |

ДОДАТОК Б

Звіт про фінансові результати за 2006 рік

| Стаття | Код рядка | На початок звітнього періоду | На кінець звітнього періоду |

| Дохід від реалізації продукції | 010 | 1342,00 | 1423,00 |

| Податок на додану вартість | 015 | 223,67 | 237,17 |

| Акцизний збір | 020 | 33,00 | 44,00 |

| Інші вирахування з доходу | 030 | - | - |

| Чистий дохід від реалізації | 035 | 1085,33 | 1141,83 |

| Собівартість реалізованої продукції | 040 | 331,00 | 221,00 |

| Валовий: | |||

| прибуток | 050 | 754,33 | 920,83 |

| збиток | 055 | ||

| Інші операційні доходи | 060 | 62,00 | 73,00 |

| Адміністративні витрати | 070 | 93,00 | 84,00 |

| Витрати на збут | 080 | 31,00 | 22,00 |

| Інші операційні витрати | 090 | 33,00 | 44,00 |

| прибуток | 100 | 659,33 | 843,83 |

| збиток | 105 | ||

| Дохід від участі в капіталі | 110 | 39,00 | 47,00 |

| Інші фінансові доходи | 120 | 3,00 | 7,00 |

| Фінансові витрати | 140 | 42,00 | 54,00 |

| Витрати від участі в капіталі | 150 | - | - |

| Інші витрати | 160 | - | - |

| Фінансові результати від звичайної діяльності до оподаткування: | |||

| прибуток | 170 | 659,33 | 843,83 |

| збиток | 175 | ||

| Податок на прибуток від звичайної діяльності | 180 | 164,83 | 210,96 |

| Фінансові результати від звичайної діяльності: | |||

| прибуток | 190 | 494,50 | 632,88 |

| збиток | 195 | ||

| доходи | 200 | - | - |

| витрати | 210 | - | - |

| Чистий: | |||

| прибуток | 220 | 494,50 | 632,88 |

| збиток | 225 |

Похожие работы

... інвестиційної діяльності. В Україні сьогодні необхідним є розширення застосування кредитних відносин в інвестиційній сфері. Розділ 2. Організація кредитування в комерційному банку 2.1. Основні умови кредитної угоди Кредитні правовідносини між кредитором і позичальником регламентуються на підставі кредитних договорів. Кредитний договір – це юридичний документ, що визначає взаємні обов' ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... а також розроблення схем ефективної співпраці з кожним клієнтом – фізичною особою та використання коштів з максимально можливою ефективністю при мінімальному рівні ризиковості цих операцій. 2. Організація депозитних операцій з фізичними особами в комерційному банку АКБ «Укрсоцбанк» 2.1 Загальна організаційно-економічна характеристика АКБ «Укрсоцбанк» АКБ «Укрсоцбанк», заснований у вересні ...

... і та інші нарахування на працівників банку»); К-т рахунку № 1001 «Банкноти та монети в касі банку». Розділ 3. Перспективи удосконалення касових операцій у банківських установах 3.1 Удосконалення автоматизації в організації обліку розрахунків В Донецькій філії ВАТ „Кредитпромбанку” автоматизація з процесу розрахунків і їх обліку має переваги з застосуванням програмного забезпечення ОДБ ...

0 комментариев