Навигация

Виды субъектов налогообложения

1.2 Виды субъектов налогообложения

В отличие от других отраслей публичного права, где определяющими являются политико-правовые отношения лица и государства, в налоговом праве прежде всего учитываются экономические связи налогоплательщика и государства.

Экономические отношения налогоплательщика и государства определяются посредством принципа постоянного местопребывания (резиденства), согласно которому налогоплательщиков подразделяют на лиц:

· Имеющих постоянное местопребывание в определённом государстве (резиденты)

· Не имеющих в нём постоянного место пребывания (нерезиденты)

Важное различие этих двух групп налогоплательщиков состоит в том, что у резидентов налогообложению подлежат доходы, полученные как на территории данного государства, так и вне его (полная налоговая обязанность),у неризедентов – только доходы, полученные из источников в данном государстве (ограниченная налоговая обязанность). Есть и другие различия в налогообложении этих двух групп плательщиков – порядок декларирования и уплаты налога и др.

Под источником доходов понимается деятельность или активы, приносящие доход (доходы от работы по найму, предпринимательской деятельности, авторских прав и т.п.). Понятие «источник доходов» не стоит путать с понятием «источник выплаты», т.е. с лицом, фактически выплачивающим сумму другому лицу.

Источник дохода находится там, где налогоплательщиком ведётся экономическая деятельность или эксплуатируется приносящая доход собственность, независимо от того, как и где налогоплательщиком проводятся денежные выплаты. Например, если иностранный специалист выполняет трудовые обязанности на территории РФ, он имеет источник дохода в России и в том случае, если оплата его труда проводится за границей.[2]

Правила определения резиденства имеют существенные различия в отношении налогоплательщиков – физических и юридических лиц.

2. Объект налогообложения

Объект налогообложения – это те юридические факты (действия, события, состояния), которые обуславливают обязанность субъекта заплатить налог (совершение оборота по реализации товара (работ, услуг); ввоз на территорию России; владение имуществом; вступление в наследство. «В законе о каждом налоге обязательно говорится о том, при наличии каких обстоятельств возникает обязанность уплаты. Таким основанием взимания налогов может служить получение определённого дохода, прибыли, владение строением и т. п. наличие объекта налогообложения»

Под имуществом в НК РФ понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ.

Товаром для целей НК РФ признаётся любое имущество, реализуемое либо предназначенное для реализации. В целях регулирования отношений, связанных с взиманием таможенных платежей, к товарам относится и иное имущество, определяемое Таможенным кодексом РФ.

Работой для целей налогообложения признаётся деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Услугой для целей налогообложения признаётся деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Налоговый Кодекс РФ определяет понятие «объект налогообложения» так: «Объектами налогообложения могут являться операции по реализации товаров, имущество, прибыль, доход, стоимость реализованных товаров, либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога» (п.1 ст. 38 части первой НК РФ)

Однако это определение недостаточно чётко. Например, нельзя согласиться с тем, что обязанность по уплате налога возникает в связи с наличием стоимости реализованных товаров. Эта обязанность возникает в случае реализации товаров, а стоимость – основа для исчисления налоговой базы.

Обязанности участников правовых отношений возникают в силу определённых законодательством юридических фактов. Сама по себе стоимость товаров не может вызвать обязанность платить налог

Смысл определения, данного в НК РФ, в том, что объектом налогообложения является фактическое основание экономического характера, с которым законодательство связывает возникновение обязанности по уплате налога.

Причина допущенной неточности в том, что законодатель не выделил в качестве отдельного, самостоятельного элемента налогового обязательства предмет налогообложения, а признаки предмета налогообложения придал объекту.

Термин «предмет налогового обложения» обозначает признаки фактического характера, которые обосновывают взимание соответствующего налога. Например, объектом налога на землю является право собственности на земельный участок, а не земельный участок непосредственно. Сам по себе земельный участок – предмет материального мира – не порождает никаких налоговых последствий. Эти последствия порождает определённое состояние субъекта по отношению к предмету налогообложения, в данном случае собственность.

Необходимость чётко разделить понятия «объект налогообложения» и «предмет налогообложения» вызвана также и тем, что существует потребность вычленить среди прочих сходных предметов материального мира именно тот, с которым законодатель связывает налоговые последствия.

В соответствии с Законом РФ от 9 декабря 1991 г. № 2003-I «О налогах на имущество физических лиц» (с изм. и доп.)[3] налогообложению подлежат строения, помещения и сооружения, находящиеся в собственности физических лиц.

Закон не определяет точно, что именно может быть отождествлено со строением, помещением или сооружением. Это порождает неоднозначные толкования и в конечном итоге ведёт к ущемлению прав налогоплательщиков.

Каждый налог имеет самостоятельный объект обложения. Объекты всех налогов – как федеральных, так и местных – определяются исключительно федеральным законодательством. Это одна из гарантий недопущения многократного налогообложения, когда один и тот же объект облагается несколькими налогами одновременно.

Похожие работы

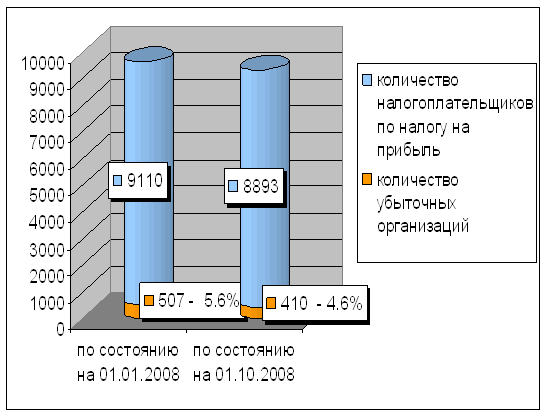

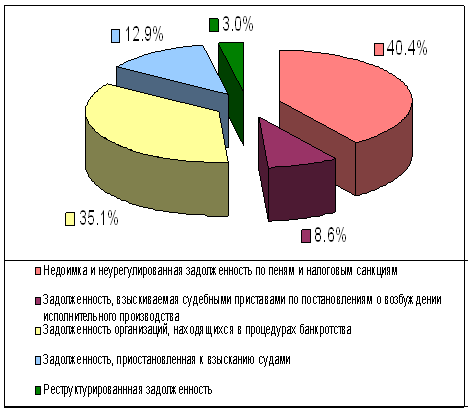

... задолженность, 40,4% – недоимка и неурегулированная задолженность по пеням и налоговым санкциям. Структура недоимки по налогам и сборам по данным УФНС по Рязанской области РФ представлена в Приложении Д. Недоимка по налогам и сборам в целом по области по состоянию на 01.01.2009 г. составила 1336 млн. руб. что выше уровня на 01.01.2008 г. на 123 млн. руб. или на 10,1%. В 2008 году недоимка по ...

... -правового акта (требования об уплате сумм налога, пеней); 2) исполнение банком, судебными приставами индивидуально-правового акта о взыскании сумм налога, пеней (решения). Охранительное правоотношение по принудительному исполнению налоговой обязанности направлено на восстановление нарушенного права публично-территориального образования на получение в установленный законодательством срок сумм ...

... можно определить как совокупность всех существующих в государстве общественных отношений, складывающихся в сфере налогообложения и имеющих экономический, политический, организационный и правовой характер.[26] Налоговая система Российской Федерации имеет ряд особенностей. Прежде всего, они объясняются федеративным устройством государства. В главе 1 Конституции Российской Федерации содержатся ...

... в лесных поселках, в сочетании со слабостью государственного контроля за лесами, являются главными причинами незаконных рубок в России. 3. Государственное регулирование лесохозяйственной деятельности 3.1. Государственный контроль за состоянием, использованием, воспроизводством, охраной и защитой лесов Государственный контроль за состоянием, использованием, воспроизводством, охраной ...

0 комментариев