Навигация

Правление Общества избирается Советом директоров

3. Правление Общества избирается Советом директоров.

4. Генеральный директор является единоличным исполнительным органом Общества и осуществляет руководство текущей деятельностью предприятия. К компетенции Генерального директора относятся все вопросы руководства текущей деятельностью Общества, за исключением вопросов, отнесенных к компетенции общего Собрания акционеров или Совета директоров Общества. Генеральный директор подотчетен Совету директоров Общества и общему Собранию акционеров. Генеральный директор без доверенности от имени Общества, в том числе представляет его интересы, совершает сделки от имени Общества, утверждает штаты, внутренние документы, регулирующие производственно-хозяйственную деятельность, издает приказы и дает указания, обязательные для исполнения всеми работниками Общества.

2. Оценка финансовой устойчивости предприятия на основе анализа соотношения собственного и заемного капитала

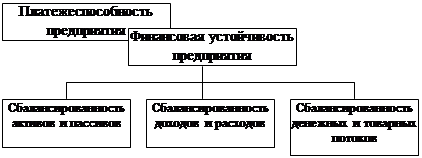

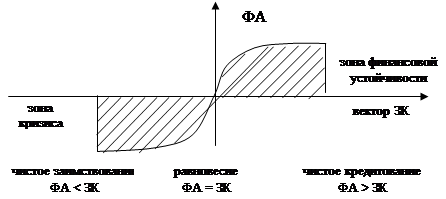

Финансовое состояние предприятия (ФСП), его устойчивость во многом зависит от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия, в первую очередь – от соотношения основных и оборотных средств, а также от уравновешенности отдельных видов активов и пассивов предприятия.

Поэтому вначале необходимо проанализировать структуру источников капитала предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели:

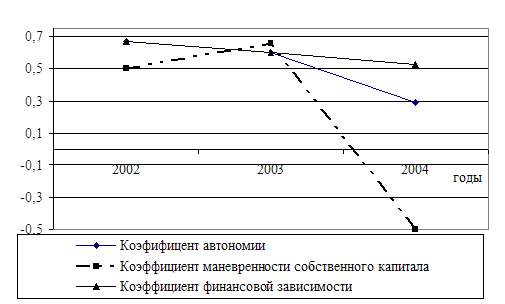

– коэффициент финансовой автономии (или независимости) – удельный вес собственного капитала в общей валюте баланса;

– коэффициент финансовой независимости – доля заемного капитала в общей валюте баланса;

– коэффициент текущей задолженности – отношение краткосрочных финансовых обязательств к общей валюте баланса;

– коэффициент долгосрочной финансовой независимости (коэффициент устойчивого финансирования) – отношение собственного и долгосрочного заемного капитала к общей валюте баланса;

– коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) – отношение собственного капитала к заемному;

– коэффициент финансового левериджа (рычага) – отношение заемного капитала к собственному.

Чем выше уровень первого, четвертого и пятого показателей и чем ниже уровень второго, третьего и шестого показателей, тем устойчивее ФСП.

Таблица 1. Структура пассивов (обязательств) предприятия

| Показатель | Уровень показателя | Изменение | |

| На начало периода | На конец периода | ||

| Удельный вес собственного капитала в общей валюте баланса (коэффициент финансовой автономии предприятия) | 0,06 | 0,07 | 0,01 |

| Удельный вес заемного капитала (коэффициент финансовой независимости) | 0,93 | 0,92 | -0,01 |

| Коэффициент текущей задолженности | 0,50 | 0,69 | 0,19 |

| Коэффициент долгосрочной финансовой независимости | 0,54 | 0,36 | -0,18 |

| Коэффициент покрытия долгов собственным капиталом | 0,07 | 0,08 | 0,01 |

| Коэффициент финансового левериджа (плечо финансового рычага) | 14,21 | 13,06 | -1,15 |

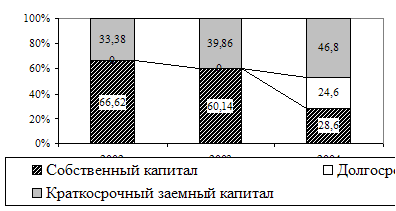

В нашем примере (табл. 1) доля собственного капитала имеет тенденция к повышению. За отчетный период она повысилась на 1%, так как темп прироста собственного капитала выше темпов роста заемного капитала. Плечо финансового рычага уменьшился на 115 п.п. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов значительно понизилась.

Изменения, которые произошли в структуре капитала, с позиции инвесторов и предприятия могут быть оценены по-разному. Для банков и прочих кредиторов предпочтительной является ситуация, когда доля собственного капитала у клиентов более высокая, – это исключает финансовый риск. Предприятия же, как правило, заинтересованы в привлечении заемных средств по двум причинам:

– проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

– расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшения положения предприятия, возможности быстрого реагирования на изменение делового климат. Напротив, использование заемных средств свидетельствует о гибкости предприятия, его способности находить кредиты и возвращать их, т.е. о доверии к нему в деловом обществе.

Наиболее обобщающим из рассмотренных показателей является коэффициент финансового левериджа; все остальные показатель в той или иной мере определяют его величину.

Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей и предприятий. Доля собственного и заемного капитала в формировании активов предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия. В тех отраслях, где медленно оборачивается капитал и высока доля долгосрочных активов, коэффициент финансового левериджа не должен быть высоким. В других отраслях, где капитал оборачивается быстро и доля основного капитала мола, он может быть значительно выше.

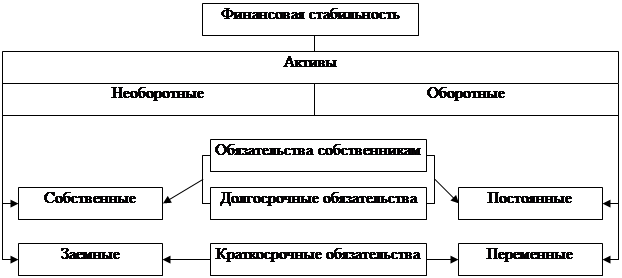

Для определения нормативного значения коэффициентов финансовой автоматизации, финансовой независимости и финансового левериджа необходимо исходить из фактически сложившейся структуры активов предприятия и общепринятых подходов к их финансированию.

Таблица 2.

| Вид актива | Удельный вес на конец года, % | Источники их финансирования при умеренной финансовой политике |

| Внеоборотные активы | 15 | 20–25% – долгосрочные кредиты и займы |

| 75–80% – собственный капитал | ||

| Оборотные активы | 85 | 50% – собственный капитал |

| 50% – краткосрочные обязательства |

Определим нормативное значение коэффициентов:

а) финансовой независимости

Кф.н. =15 · 0,75 + 85 · 0,5 = 53,75%;

б) финансовой зависимости

Кф.з. =15 · 0,25+ 85 · 0,5 = 46,25%;

в) финансового левериджа

Кф.л. =46,25/53,75 = 0,86.

Сравнив фактический уровень коэффициента финансового левериджа с нормативным, можно сделать заключение о степени финансового риска. На анализируемом предприятии, в данном случае ОАО «ВАСО», фактический уровень данного коэффициента значительно выше нормативного, но к концу отчетного периода наблюдается снижение. На конец периода коэффициент финансового рычага составил 13,06, это означает, что на 1 руб. вложенных в активы собственных средств предприятие привлекло 13,06 руб. заемных средств. Это свидетельствует о неустойчивом финансовом состоянии.

Важными показателями, характеризующими структуру капитала и определяющими устойчивость предприятия, являются сумма чистых активов и их доля в общей валюте баланса. Величина чистых активов (реальная величина собственного капитала) показывает, что останется собственниками предприятия после погашения всех обязательств в случае ликвидации предприятия.

Согласно принятому порядку оценки стоимости чистых активов акционерных обществ, утвержденному приказу МФ и ФКЦБ России, под стоимостью чистых активов понимается величина, определяемая путем вычитания из суммы активов, принимаемых к расчету (табл. 3).

При этом следует принимать во внимание, что величина чистых активов является довольно условной, поскольку рассчитана по данным не ликвидационного, а бухгалтерского баланса, в котором активы отражаются не по рыночным, а по учетным ценам. Тем не менее величина их должна быть больше уставного капитала.

Если чистые активы меньше величины уставного капитала, акционерное общество обязано уменьшить свой уставный капитал до величины его чистых активов, а если чистые активы менее установленного минимального размера уставного капитала, то в соответствии с действующими законодательными актами общество обязано принять решение о самоликвидации.

При неблагоприятном соотношении чистых активов и уставного капитала усилия должны быть направлены на увеличение прибыли и рентабельности, погашение задолженности учредителей по взносам в уставный капитал и др.

Таблица 3. Расчет суммы чистых активов

| Показатель | На начала периода | На конец периода |

| Активы | 7 088 923 | 7 935 635 |

| Вычитаются: Задолженность учредителей по взносам в уставный капитал | - | - |

| Расходы будущих периодов | 65 712 | 93 731 |

| Итог активов, принимаемых к расчету | 7 023 211 | 7 841 904 |

| Пассивы | ||

| Долгосрочные финансовые обязательства, включая величину отложенных налоговых обязательств | 3 314 599 | 2 279 513 |

| Краткосрочные финансовые обязательства по кредитам и займам | 1 296 761 | 1 352 998 |

| Кредиторская задолженность | 1 950 012 | 3 651 806 |

| Задолженность участниками (учредителям) по выплате доходов | 119 | - |

| Резервы предстоящих расходов | 29 822 | 36 384 |

| Прочие краткосрочные обязательства | - | - |

| Итого пассивов, принимаемых к расчету | 6 591 313 | 7 320 701 |

| Чистые активы | 431 898 | 521 203 |

| Доля чистых активов в валюте баланса, % | 44 | 36,5 |

В анализируемый период в данном Обществе прослеживается неблагоприятное соотношение чистых активов, при котором усилия должны быть направлены на увеличение прибыли и рентабельности, погашение задолженности учредителей по взносам в уставный каптал и другие мероприятии направленные на увеличение доли чистых активов в общей валюте баланса предприятия.

Похожие работы

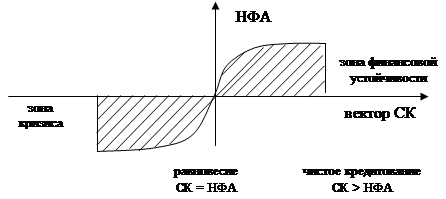

... форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского ...

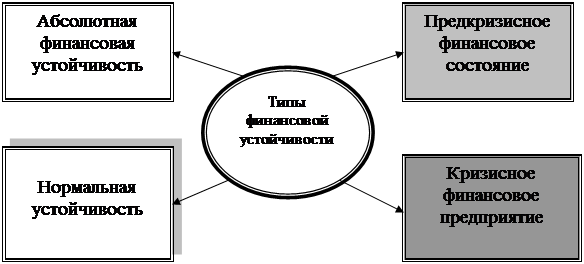

... на низком уровне, что говорит о неэффективном вложении средств и капитала ОАО «Ронгинское торфобрикетное предприятие». Глава 2 Анализ финансовой устойчивости предприятия и пути его повышения 2.1 Методические основы анализа финансовой устойчивости предприятия В рыночных условиях важной аналитической характеристикой является финансовая устойчивость предприятия, потому что хозяйственная ...

... веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности. Период нахождения капитала в денежной наличности или период инкассации долгов 2. Анализ финансового устойчивости предприятия Основные задачи анализа: 1.оценка и прогнозирование финансовой устойчивости предприятия; 2.поиск резервов улучшения финансового состояния ...

... две группы показателей, называемые условно коэффициентами капитализации и коэффициентами обслуживания внешних источников финансирования. На основании всех рассмотренных методик, анализ финансовой устойчивости нашего предприятия будем проводить по методике представленной Л.В. Донцовой и Н.А. Никифоровой. Данная методика расчета проста в применении, авторы рассматривают наиболее значимые, по их ...

0 комментариев