Навигация

Ипотечное кредитование на практике

2. Ипотечное кредитование на практике

2.1 Ипотека в Беларуси

Надо сказать, что на сегодняшний день у нас отсутствуют действующие законодательные акты об ипотеке. Но сама ипотека является одним из видов залога, поэтому все отношения, связанные с передачей недвижимости в залог, регламентируются, прежде всего, законом «О залоге», а также Гражданским кодексом.

В законе «О залоге» под ипотекой понимается залог земли и недвижимого имущества (предприятий, зданий, сооружений и других объектов), непосредственно связанного с землей. Также залог недвижимости согласно белорусскому Банковскому кодексу является одним из способов обеспечения исполнения обязательств по кредитному договору [1].

Теперь остановимся вкратце на взаимоотношениях сторон при ипотеке. Залогодатель (как по уже действующему закону «О залоге», так и согласно недавно принятому закону «Об ипотеке») может владеть и пользоваться как угодно предметом залога. Может он и распоряжаться предметом залога путем его отчуждения, правда, только с согласия залогодержателя. При этом у ипотеки есть особенность – по сравнению с другими видами залога – договор об ипотеке должен быть зарегистрирован в порядке, установленном для регистрации сделок с соответствующим имуществом. Подлежит обязательной регистрации и прекращение ипотеки.

А вот договор об ипотеке недвижимости, которая поступит в будущем, как, например, строящееся жилье, регистрировать не нужно. Он считается заключенным с момента его подписания. В то же время закон «Об ипотеке» вводит ряд новшеств. Одним из них является, например, появление возможности закладывать свое имущество, которое уже находится в залоге по одному обязательству, для обеспечения исполнения другого обязательства.

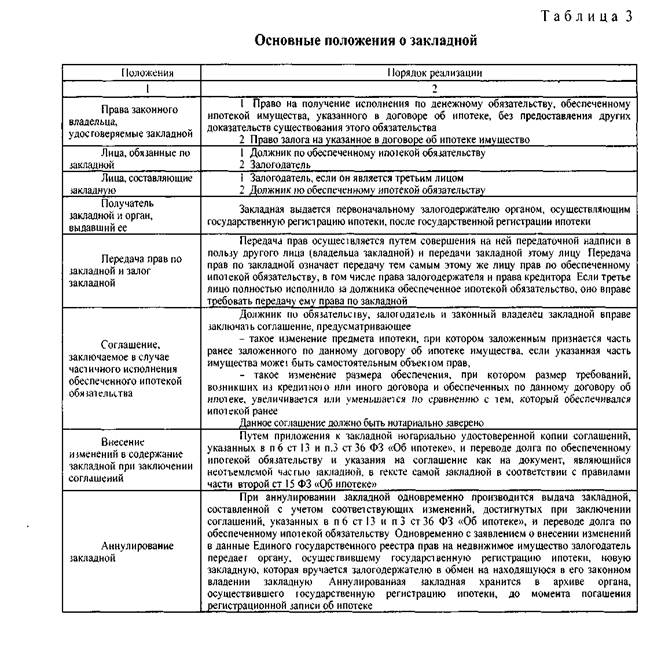

Другими словами, одну и ту же недвижимость можно закладывать несколько раз. Залогодержателю новый закон также дает право передавать либо уступать другому лицу свои права по ипотеке. Однако, самым существенным нововведением, которое появиться у нас в стране со вступлением в силу нового закона, можно назвать институт закладных. Закладная – это документ, удостоверяющий права залогодержателя по обязательству, обеспеченному ипотекой, и по договору об ипотеке. Закладная является именной ценной бумагой.

Ипотека, которая в потребительском сознании обычно ассоциируется с кредитом на покупку или строительство жилья под залог этой недвижимости, по идее, призвана прежде всего обеспечивать людей качественным жильем без ощутимого ущерба их кошельку.

При этом ипотека имеет ряд преимуществ перед другими способами приобретения жилья (покупка за счет собственных средств, кредитование под поручительство и т.д.). Это, во-первых, возможность жить в собственной квартире, заплатив за нее лишь часть стоимости (первоначальный взнос); во-вторых, проценты по ипотечному кредиту сопоставимы с месячной арендной платой за аналогичную квартиру, которую приходилось бы в это время снимать; и наконец, если у вас уже есть собственное жилье, то можно заплатить от 5 до 30% стоимости новой квартиры и переехать туда жить, а старую – сдавать в аренду.

В купленной по ипотеке квартире можно прописаться самому, прописать членов своей семьи.

Кроме того, вкладывать деньги в недвижимость «сегодня» оказывается намного выгоднее, чем «завтра», ведь последние несколько лет цены на недвижимость только растут. Покупая квартиру в кредит, вы также получаете существенную льготу по подоходному налогу. Однако не все указанные плюсы ипотечного кредитования характерны для нашей страны. В большей степени это касается стран, в которых ипотека уже находится на более высоком уровне развития, чего пока нельзя сказать о Беларуси.

Основным фактором, сдерживающим развитие рынка ипотечного кредитования в нашей стране, является отсутствие у банков дешевых долгосрочных ресурсов (так называемых «длинных денег»), которые могли бы быть направлены на выдачу кредитов на недвижимость.

Частично эта проблема может быть решена путем выпуска ипотечных облигаций, которые могут повторно обращаться на рынке. Но в Беларуси сегодня такие облигации выпускаются на непродолжительный срок – от 1,5 до 5 лет. К тому же, доходность по ним невысока, она немногим выше ставки рефинансирования (11,5–12%). Поэтому эмиссия таких ценных бумаг ничтожно мала по сравнению с жилищной кредитной задолженностью.

Не похоже, чтобы банки выражали большую заинтересованность и в росте ипотечных кредитов именно «сегодня». Причина кроется вот в чем. Пока у банков нет четких гарантий, как за счет самого заложенного жилья они смогут удовлетворить свои требования к заемщикам, если те не будут исполнять свои обязательства по ипотеке. Банкам остается лишь надеяться на появление в ближайшей перспективе механизма, который бы регулировал выселение гражданина и членов его семьи из ипотечной квартиры.

Подытоживая, можно назвать несколько обстоятельств, преграждающих развитие ипотеки в нашей стране:

– это высокая стоимость жилья и одновременно низкая платежеспособность потенциальных заемщиков. Мало кто способен купить «с нуля» квартиру в столице за 150 и более тыс. долларов, выплачивая затем по кредиту 500–800 долларов каждый месяц.

Сегодня цена квадратного метра превышает среднюю зарплату по стране примерно в четыре раза, в то время как в западных странах нормой считается возможность купить за месячную заплату один квадратный метр жилья.

– высокие процентные ставки по жилищным кредитам. Ежемесячные платежи по погашению долга велики, на их выплату не хватило бы дохода от сдачи квартиры, если рассматривать аренду как источник погашения по кредиту. А ведь в большинстве стран с развитой ипотекой процентные ставки по кредитам колеблются около 6% годовых.

– отсутствие подменного фонда жилья. Ведь зачастую нужно вначале продать свою квартиру и выплатить так называемый взнос собственными средствами, а уже затем построить (или купить) новую, ипотечную. А где, спрашивается, жить все это время?

– нет вторичного рынка закладных. То есть самая «соль» ипотеки, когда есть простой механизм «перезакладывания» кредитной квартиры, у нас в стране отсутствует.

Для того, чтобы устранить эти препятствия, необходимо будет в дополнение к уже принятому закону внести целый ряд изменений в законодательство. Основные барьеры на пути развития ипотеки в Беларуси – высокие процентные ставки и небольшие сроки выдаваемых кредитов – могут быть сняты в результате появления вторичного рынка закладных и снижения для банков рисков, связанных с невозможностью обращения взыскания на заложенное имущество.

Несмотря на то, что отдельные банки Республики Беларусь выдают кредиты на финансирование недвижимости под ее залог, такие кредиты вряд ли можно считать ипотечными в классическом понимании, о чем могут свидетельствовать данные, приведенные в таблице (приложение 1)

Как видим, срок, на который выдаются рассматриваемые кредиты, не превышает 20 лет, а в большинстве банков он и того меньше – от 10 до 15 лет. Процентными ставками кредиты на недвижимость также мало похожи на ипотечные. К тому же размер кредита ограничивается суммой, равной в лучшем случае 90% стоимости приобретаемой недвижимости.

Главной же особенностью, которая не позволяет отнести рассмотренные кредиты на недвижимость к ипотечным, является то, что в большинстве банков существует требование дополнительного обеспечения в виде поручительства физических лиц. В отдельных случаях у кредитополучателя могут возникнуть трудности с покупкой под залог однокомнатной квартиры, так как по кредитам на однокомнатные квартиры, кроме залога, зачастую требуется дополнительно еще и поручительство.

Поясним, почему такое происходит. Если семья покупает однокомнатную квартиру в кредит, то независимо от того, кто из супругов получает и платит на кредиту, жилье является их общей собственностью. В случае развода возникает проблема – как поделить имущество, к тому же заложенной по ипотеке. Тем более проблематично банку эту недвижимость забрать в счет кредита. Классическая же ипотека не предполагает дополнительных способов обеспечения, кроме самого залога недвижимости. В этой связи наиболее приближены к ипотеке условия кредитования в Приорбанке и Белросбанке, где поручительство не требуется.

В России закон «Об ипотеке» действует уже достаточно продолжительное время. Российские банки в развитии ипотеки по сравнению с нашими банками ушли далеко вперед, на что в немалой степени оказало влияние введение и законодательное закрепление института закладных.

Банки России предлагают ипотечные кредиты, по срокам и по ставкам более выгодные, чем белорусские. Сравним – ипотечный кредит в Банке ВТБ-24 предоставляется до 50 лет, ставка по рублевым кредитам от 11,7% при первоначальном взносе 40% и от 13,2% – при первоначальном взносе менее 5%. Если бы белорусская ипотека была бы такой же привлекательной, как и российская, то даже ее противники задумались бы над тем, не воспользоваться ли им столь выгодным предложением [13].

В развитии ипотеки в Беларуси, даже по сравнению с российской, наблюдается значительное отставание, не говоря уже о сравнении с западными странами. Однако, принятый закон «Об ипотеке» в Беларуси во многом похож на российский закон, поэтому можно будет ожидать, что со вступлением его в силу условия для развития ипотечного кредитования постепенно приблизятся к российским.

Похожие работы

... изменений в нормативно-правовые акты, регулирующие ипотечное кредитование, проблемы развития правовых норм стоят достаточно остро. 3.2 Перспективы развития ипотечного кредитования С целью удовлетворения потребностей населения российские коммерческие банки, а также специализированные учреждения предлагают широкий спектр ипотечных кредитных продуктов и программ. На сегодняшний день на ...

... рост прибыли будет составлять около 16%. Одновременно с этим нельзя забывать о существующих комиссиях Банка при получении ипотечных кредитов. Комиссия за выдачу ипотечного кредита составляет 1% от суммы кредита. То есть если предположить, что дополнительный прирост кредитного портфеля будет составлять 800 000 рублей. Дополнительно банк может получить минимум 8 000 рублей (так как минимальная ...

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

... . И важнейшей из стоящих сегодня проблем является выбор модели вторичного ипотечного рынка. 1.2. Система ипотечного кредитования как инструмент преодоления кризисных явлений в строительстве в условиях транзитивной экономики Ипотечное кредитование выступает существенным фактором экономического и социального развития страны. Его роль становится особенно заметной для страны в период выхода из ...

0 комментариев