Навигация

Меньшими объемами. Примеч. Б

5 меньшими объемами. Примеч. Б.

| CHF | JPY | EUR | |

| Чистая прибыль | $81.800 | $118.300 | $13.250 |

| Выигрыш/проигрыш | 37/66 | 20/35 | 27/47 |

| % выигрышей | 56% | 57% | 57% |

| Средний выигрыш | $3,440 | $3.900 | $775 |

| Средний убыток | $1.570 | $1.500 | $384 |

| К-т выигр./проигр. | 2,19 | 2,60 | 2,02 |

| Средняя торговля | $1.239 | $2.235 | $280 |

| Макс. потеря капитала | -$9.000 | -$9.400 | -$2.850 |

| Средний выигрыш | $3,440 | $3.900 | $775 |

По моему, комментарии излишни. Остается подобрать устраивающие Вас значения X Y, протестировать это на истории и на демо счете - и вперед!

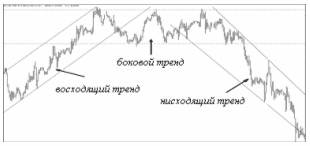

И опять скользящие каналы.

Многих не удовлетворила работа по СК в ноябре месяце. Это и не мудрено. Убытка особого почти никто не получил, но и пользы маловато. Это, отчасти, объясняется состоянием рынка - затяжным флэтом с попытками пробития 1.2000 вверх (кстати, пока пишу - свершилось. Однако следующая неделя покажет, действительно ли это прорыв, и увидим ли мы к концу года евро на 1.2500, или просто спекулятивный выброс, тогда опять пойдет неровная коррекция вниз).

Разумеется возникает сильное желание "подкорректировать", усовершенствовать тактику. Вот Дмитрий поделился c нами своими идеями на этот счет:

В прошлом своем письме я уже обращал внимание на проблему разворотов - мне тогда показалось, что трудновыполнима философия достижения минимальной цели, т.к. очень часто поджатие в 20п. на минимальной цели приводит-таки к срабатыванию этого трейлинг-стопа на минимальной цели, хотя бывают и исключения во время сильных движений и тогда мы ловим движение (а кто сказал, что торговать легко?). А тут еще мне попался на глаза метод Мартингейла и голову посетила мысль, а что если развороты делать с целью 20п и стопом 40, но двойным лотом, тогда, как я наивно полагал, мы почти гарантированно будем получать профит после разворота, компенсирующий предыдущие убытки. Эта мысль привела к довольно-таки серьезному исследованию разворотов. Вот на это уже прошу обратить внимание, этот важный элемент торговой стратегии является самостоятельным, как оказалось, фрагментом и он был проанализирован на указанном выше промежутке времени. База данных составила 79 разворотов: немного для настоящей статистики, но и немало, чтобы получить данные для общих выводов.

Так вот, что у меня получилось из этих 79 разворотов:

| одиночный, цель 40п. | двойной, цель 20п. | двойной, цель 30п. | двойной,цель 40п. | |||||

| Stop Loss | 30 | 40 | 30 | 40 | 30 | 40 | 30 | 40 |

| Прибыльных сделок | 36 | 40 | 48 | 54 | 42 | 46 | 36 | 40 |

| Убыточных сделок | 43 | 39 | 31 | 27 | 37 | 33 | 43 | 39 |

| Результат, пункты | 150 | 40 | 40 | 0 | 300 | 120 | 300 | 80 |

Картинка получилась просто удивительной. Оказывается делать развороты в таком виде, как мы приняли "заднее не бывает", просто бессмысленно. Получился паритет по прибыльным и убыточным сделкам. Мы потеряем время и деньги на комиссионных и еже с ними. Мне было грустно, я очень загорелся мыслью торговать, как Вы предложили, тем более, что на данный момент времени это пока единственное, что мне известно, что четко алгоритмизировано и устойчиво прибыльно

Но как же так, ведь развороты изначально задуманы для того, чтобы входить в сильные движения, выбившиеся из рамок начерченных нами каналов на величину стопа, и приносить прибыль?

Что я понял, когда начал этот анализ разворотов? Приблизительно в половине случаев, как показала статистика разворотов, мы ловим "лосей" в результате того, что наша формализация определения пиков дала нам в данный момент времени более узкий канал, чем присутствует на самом деле (тут поможет опыт, но это уже отдельная тема и к МТС, как набору правил, не относится), либо, когда тенденции движения сохраняются, но канал деформируется более существенно, чем может вместить наш стоп. В обоих случаях мы получаем практически неминуемый второй лосс. А вот, если движение действительно перевернулось, то цена проходит не 30п, и не 60, а больше. А насколько больше, спросил я, пробежавшись по прибыльным разворотам с линейкой, при условии, что мы отпустили цену с поджатием 50п. При прохождении 40п - паритет. 60п - поджимаемся на +10, чтобы было 50 трейлинг стопа. И вот что получилось.

Развороты от стоплосса в 40п.(общее количество - 79)

| Цель, п. | стоп 40п. - 39лоссов (-1560п.) | стоп 30п. - 43 лосса (-1290п.) | ||||

| кол-во | прибыль | депозит | кол-во | прибыль | депозит | |

| 40 | 40 | 1600 | 40 | 36 | 1440 | 150 |

| 50 | 34 | 1700 | 140 | 31 | 1550 | 260 |

| 60 | 30 | 1800 | 240 | 27 | 1620 | 330 |

| 70 | 28 | 1980 | 420 | 25 | 1770 | 480 |

| 80 | 23 | 1960 | 400 | 21 | 1780 | 490 |

| 90 | 18 | 1890 | 330 | 16 | 1690 | 400 |

| 100 | 16 | 1950 | 390 | 14 | 1730 | 440 |

| 110 | 15 | 2050 | 490 | 14 | 1810 | 520 |

| 120 | 15 | 2200 | 640 | 13 | 1940 | 650 |

| 130 | 12 | 2170 | 610 | 10 | 1890 | 600 |

| 140 | 8 | 2050 | 490 | 7 | 1810 | 520 |

| 150 | 6 | 2010 | 450 | 5 | 1760 | 470 |

У меня получилось, что если T/P устанавливать в районе 120-130п, то результаты достойны надежд. Чуть хуже, но тоже взрывом выстреливает вверх величина профита 70-80п, тут уже за счет количества положительных исходов. И еще, лучшие результаты получаются при стопе в 30п. Должен сказать, что если разворот делать от величины 35п., а не 40, то таблица достижений окажется еще в более выигрышной ситуации (на +5п.). И вот здесь мне кажется, можно существенно повысить эффективность разворотов за счет удвоения позиции на развороте.

Получилась такая картинка. Если разворачиваться двойным лотом со стопом 30п. то при цели 70-80п. мы получим к нашему балансу 3766 дополнительно 900п. (недурно, не правда ли?). При этом двойной лосс будет выглядеть менее привлекательно (что вполне естественно), 95п. против 70 или 80 (для 35 или 40п исходного варианта),но не намного. Это ухудшит ситуацию в плохие месяцы, а у меня при тестировании было три двойных лосса подряд (я не отдыхал два дня во время тестирования, а гонял все подряд). Кстати, заодно и проверим... Проверил... У меня после двойного лосса убыточная сделка встретилась 13 раз, а прибыльная - 22. Разница уже немаленькая, чтобы делать выводы. Неопытному глазу, как мой, кажется, что для депозита двухдневный отдых после двойного стопа - вещь не очень нужная, а нужная она, скорее, для психики.

Вот всем пища для ума и простор для тестирования. Я немного подытожу, в чем основные идеи Дмитрия:

Применять после разворота удвоение позиции, то есть если, например, была покупка одним лотом, надо продавать три (один - закрытие, 2 - новая позиция). Здесь, я добавлю, интересно, что дальше делать? Удваивая позицию, мы, с одной стороны, подвергаем депозит удвоенному риску. Значит второй стоп следует подвигать уже вдвое ближе? Далее, получили убыток при развороте, скажем, 57 пунктов. Значит можно после разворота, при проходе 57 пунктов в плюс, закрыть половину, а вторую "отпустить", вдруг большой приз попадется? Это очень оправдано психологически- когда, взяв убыток, видишь, что Equty восстановилась, очень хочется закрыться. Это часто основная причина преждевременного закрытия. Или продолжать удвоенными темпами грести профит? В общем - поле для исследований

Не спешить закрывать профит, а дать ему вырасти, как минимум до 120 - 130 пунктов. Это значит- не спешить поджимать на 50 пунктах, а "дать свободу" со стопом в 90 - 100 пунктов, может и больше, и плотнее "прижать" когда профит достаточно велик.

Все это требует длительных проверок.

Какие еще пути совершенствования? Здесь очень важно не скатиться к банальной подгонке, когда за ноябрь получим хорошие результаты, а в понедельник начнется длительный поход вверх, и наша тактика опять начнет нас "крутить".

О том, что последние месяцы оказались не очень эффективными, я уже говорил выше. При этом "бросалось в глаза" то, что все открытия от границ канала заканчивались разворотом со взятием прибыли, и только потом образовывалась прибыль. Вспоминается старый анекдот про метеоцентр, вероятность прогнозов которого была 0.4. Стали давать прогнозы "наоборот" - получили вероятность 0.6! Может и в данном случае следует также поступить? То есть на границе канала работать не внутрь канала, а в наружу, на пробой волатильности?

В результате образовалась такая схема (до шаблона, полноценной тактики еще требуется масса исследований и доработок): Делим канал на три зоны (в ArtStok просто чертим не параллельную, а линию с уровнями Фибоначчи). Если цена в верхней зоне - продаем, в нижней - покупаем, в середине - ждем. При покупке стоп с разворотом - точка ниже нижней линии на расстоянии спрэд + 5/10 пунктов, соответственно при продаже - точка выше верхней линии канала на том же расстоянии.

При профите можно попробовать поджатие базовой технологии, но можно и так: ставим тейк на противоположную границу, в точке выше (ниже), там где ставится стоповый ордер, опять открываем позицию, покупку, при прохождении верхней точки (граница канала + спрэд +5(10) пунктов), аналогично внизу. То есть мы фиксируем прибыль, если движение продолжается и пробивается канал - продолжаем играть в ту же сторону, отдав 10 - 15 пунктов рынку. При этом стоп ставиться с разворотом под линией на том же расстоянии.

Похожие работы

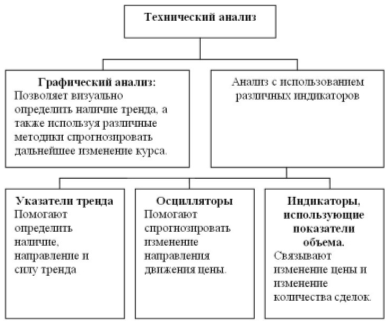

... которого судят об успехах или неудачах развития отечественного фондового рынка 1.4. Применимость технического анализа в России.Учитывая вышеизложенные характеристики российского фондового рынка, применению технического анализа нужно уделять особое внимание. Хотя бы для минимизации рыночных рисков. Ключевым условием эффективной работы является доступ к источникам информации. На протяжении всех лет ...

должать изучение данного труда, придется на него ответить самому себе. Если вы ответили ДА, то шансы добиться успеха во внутридневной торговле у вас очень высоки, а если нет, то стоит задуматься о целесообразности дальнейшего изучения данной тематики. Без обид. Обиды ведут к убыткам. Считайте, что это мой тест на профессиональную пригодность Но мы отвлеклись. На Западе уже давно миллионы людей ...

... наиболее удачных комбинаций индикаторов, а также создание новых. Работа в этих направлениях активно ведется в США, на родине большинства методов технического анализа. Так, группа Мэррилл Линч провела исследования работы на нескольких товарных и финансовых рынках с целью выяснения эффективности работы с применением различных видов скользящих средних и их сочетаний. Было статистически доказано ...

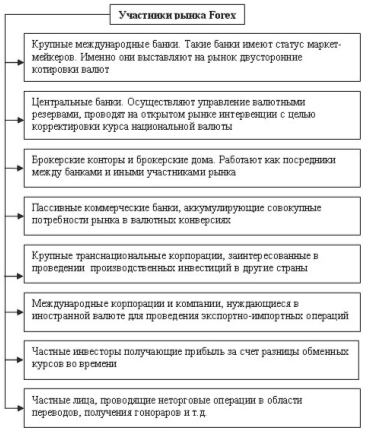

... соотношения. В их функции входит управление валютными резервами, проведение валютных интервенций, а также регулирование уровня процентных ставок по вложениям в национальной валюте. Наибольшим влиянием на мировые валютные рынки обладает центральный банк США -Федеральная Резервная Система (FED). Далее за ним следует центральный банк Германии - Бундесбанк (Deutsche Bundesbank) и Великобритании - ...

0 комментариев