Навигация

Оптимізація заборгованості

3. Оптимізація заборгованості

У сучасних умовах розвитку вітчизняної економіки криза неплатежів і низька кредитоспроможність господарюючих суб'єктів нерідко призводять до утворення значної дебіторської заборгованості, в основному довгострокової і простроченої. Тому надзвичайно важливо, за допомогою аналітичних методів обгрунтувати її оптимальну величину, оцінити можливості та обсяги інкасації боргу. Оперативний моніторинг фінансового стану, платоспроможність управління та дебіторською заборгованістю - це пошук оптимальних співвідношень між максимальним отриманням прибутку від збільшених продажів, прискорення оборотності дебіторської заборгованості завдяки кредитній політиці і витрат, пов'язаних із реалізацією цієї політики.

Обсяг дебіторської заборгованості знаходиться в прямій залежності від:

► загального обсягу продажу продукції, робіт, послуг за звітний період;

► обсягу продажів у кредит;

► рівня змінних витрат у загальному обсязі продажів;

► умов діючої на підприємстві кредитної політики;

► ефективності збору боргу;

► можливості виникнення безнадійної заборгованості.

Керівництво підприємства повинно впливати на його прибутковість та обсяг дебіторської заборгованості через стимулювання додаткового збільшених обсягів продажів за допомогою нижченаведенних інструментів.

1. Надання товарного кредиту. Сутність товарного кредиту полягає в реалізації продукції під певний розмір відсотків, який, як правило, залежить від рівня інфляції. Позитивним ефектом надання товарного кредиту є підвищення обсягу продажів і прибутковості підприємства за рахунок отриманих відсотків.

Однак при реалізації продукції в кредит можемо мати і негативний ефект. Він пов'язаний із збільшенням витрат підприємства на обслуговування і інкасацію боргу, а також із можливими втратами в різниці від наданого відсотка і вартістю залучених коштів, що загрожує утворенню безнадійної заборгованості.

2. Надання та погодження відстрочки платежу. У даному випадку підприємство погоджується на збільшення зазначених у договорі термінів оплати продукції на підставі додаткових угод, що в результаті призводить до підвищення обсягів продажів і збільшення прибутку. Однак, при цьому збільшуються витрати через невикористання коштів і утворилася дебіторська заборгованість, а також підвищується ймовірність виникнення довгострокових і безнадійних боргів. Негативним моментом є також проведення інкасаційної політики.

3. Надання знижки на продукцію. У процесі господарської діяльності підприємств знижки використовуються як один із інструментів щодо підвищення конкурентоспроможності на ринку і призводить до збільшення обсягу продажів. Надання знижок може призвести до негативних результатів за рахунок зростання витрат підприємства і витрат на проведення інноваційної політики. Якщо на Заході знижка на продукцію вважається додатковим стимулом для закупівлі підприємствами-партнерами істотних обсягів продукції, то в умовах трансформаційної економіки вона може розглядатися як необгрунтоване заниження ціни на продукцію.

Умови застосування, обсяг і порядок використання підприємствами розглянутих фінансових інструментів визначаються виходячи з конкретної фінансово-господарської операції. На наш погляд, важливим засобом збільшення обсягу продажів і прибутку підприємства є побудова оптимізаційної моделі управління дебіторською заборгованістю для кожного конкретного підприємства.

Критеріями успішності пропонованої моделі може стати максимізація прибутку, отриманого від реалізації продукції, робіт або послуг, ліквідація кризи неплатежів і, як наслідок, - досягнення запланованого рівня капіталізації підприємства.

Для побудови такої моделі необхідно передбачити наступне:

► зміни в кредитній політиці набирають чинності одночасно для всіх замовників, тобто діє лише одна система розрахунків;

► всі замовники діляться на групи згідно з кредитними умовами.

Для цього слід ранжувати дебіторів за групами ризику, пов'язаних з можливим виникненням безнадійних боргів. Із числа замовників необхідно виключити дебіторів з високим рівнем ризику. У ході моніторингу збираються відомості про замовників дебіторів: про розрахунки по виконаних раніше роботах, термінах і ритмічності їх оплати, а також розрахунки дисципліни. Отримана інформація аналізується, і приймається рішення про надання або відмову у надані кредиту.

Замовників, виконані роботи яких становлять незначну частку в загальному обсязі виробництва, за рівнем ризику можна розбити на чотири групи.

Група 1: Фінансово стабільні і дісціпліновані партнери. Рівень можливих збитків по угоді 0-5%. Кредит у даному випадку можна надати.

Група 2: Стратегічно вигідні партнери. Рівень можливих збитків по операції сягає 5-15%. Кредит може бути наданий у рамках визначеного обсягу, встановленого підприємством-постачальником.

Група 3: Економічно ризикові партнери. Рівень можливих збитків по операції сягає 15-40%. Кредит може бути наданий у виняткових випадках під

заставу або гарантії.

Група 4: Невиправдано ризикові партнери. Рівень можливих збитків по операції може бути більше 40%. У даному випадку кредит не може бути наданий, із-за значного ризику.

На стадії підписання договору із замовником необхідно (з урахуванням вищенаведених категорій) чітко визначити суму угоди і термін розрахунків, щоб вчасно передбачити суму вірогідних втрат для підприємства внаслідок несвоєчасної оплати продукції. Це дасть можливість розраховувати або на своєчасне надходження коштів, або на гідну компенсацію упущеної вигоди, не вдаючись до механізму нарахування штрафних санкцій за договором.

Для кожного підприємства будується універсальна оптимізаційна економіко-математична модель управління дебіторською заборгованістю. З цією метою будемо дотримуватися нижченаведених позначень:

W- місячна виручка підприємства;

t - період відстрочки платежу у звітному періоді(у днях);

i - річна ставка простого відсотка (%) за банківським кредитом;

R- частка продажів у валовому обсязі (по дебіторській заборгованості);

Р - рентабельність продажів;

In- відсоток інфляції в середньому за місяць;

DT-додатковий дохід від використання дебіторської заборгованості в якості товарного кредиту з урахуванням інфляційних процесів, у грошовому еквіваленті;

DB- вкладення грошових коштів у банк, у грошовому еквіваленті. Припустимо, що існує альтернатива:

а) вкласти грошові кошти в банк;

б) інвестувати грошові кошти у дебіторську заборгованість з урахуванням

інфляційних процесів.

У зв'язку з тим, що період часу короткостроковий, то підприємство могло б отримати прибуток від суми, вкладеної в банк, і отримувати у вигляді прибутку відсоток. Розрахунок потрібно проводити за простими відсотками від усієї недоотриманої суми коштів, оскільки замовники розплачуються за поставлену продукцію (виконані роботи, надані послуги) не відразу і не в повному обсязі.

Особливості господарювання вітчизняних підприємств такі, що управління дебіторською заборгованістю зводиться не тільки до технічного усунення причин її утворення та зменшення відповідних сум до оптимального мінімуму, а й до пошуку компромісу між прибутковістю від вкладення коштів у дебіторську заборгованість і ризиком її погашення.

Підсумувавши вищенаведене, можна відокремити систему внутрішніх заходів, що сприяють оптимізації як дебіторської, так і кредиторської заборгованості:

I. Впровадження системи управління грошовими потоками підприємства із застосуванням високо-ефективних інструментів фінансового планування -бюджетування, таких як розробка бюджетів:

а) продаж;

б) виробництва (у разі його наявності);

в) комерційних витрат;

г) виробничих запасів;

д) прямих витрат на матеріали;

е) прямих витрат на оплату праці;

ж) прямих виробничих (у разі необхідності) витрат;

з) управлінських витрат;

и) руху грошових коштів;

к) прибутку і збитків;

л) бюджетного балансу.

II. Здійснення ефективної договірної роботи на підприємстві:

а) чітке обгрунтування економічної доцільності угоди на стадії планування фінансово-господарської діяльності підприємства;

б) контроль своєчасності розрахунків по контрактам, у разі порушення умов договору, включення механізму повного і своєчасного стягнення

Похожие работы

... ємства можна й за рахунок зменшення чи заморожування інших витрат, які не належать до собівартості продукції. 3.3. Залучення інвестицій з метою стабілізації діяльності підприємства Перш ніж здійснювати заходи щодо залучення фінансових ресурсів, необхідних для санації підприємства, слід визначити потребу в капіталі. Потреба в капіталі — це виражена в грошовому еквіваленті потреба підприє ...

... - Інші поточні зобов язання 610 - - Усього за розділом 1V 620 1097 617 V. Доходи майбутніх періодів 630 - - БАЛАНС 640 3300 2889 Зміст 1. Вступ. 2. Аналіз діяльності підприємства. 2.1. Розрахунок та аналіз показників виробництва та реалізації продукції. 2.1.1. Обсяг виробництва у вартісному вимірюванні. 2.1.2. Обсяг виробництва у трудовому вимірюванні. 2.1.3. Аналіз ...

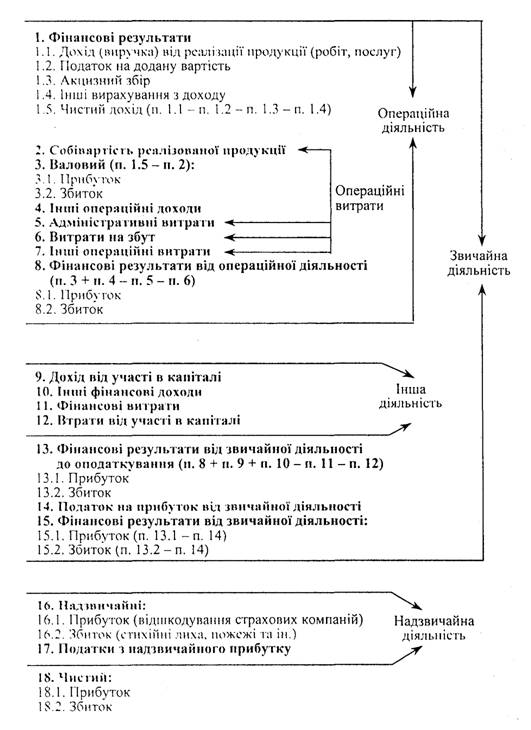

... реалізації продукції. У комплексі перелічені показники дають змогу всебічно охарактеризувати ефективність використання майна підприємства. Розділ 2. Дослідження фінансових результатів виробничо-господарської діяльності та майнового стану підприємства ЗВП "Неон" УТОГ 2.1 Загальна характеристика ЗВП "Неон" УТОГ Запорізьке виробниче підприємство "Неон" Українського товариства глухих (ЗВП ...

... вимоги: - простота; - своєчасність; - стандартизація; - виваженість в оцінках; - ясність викладу. РОЗДІЛ 2 ПОСТАНОВКА ЗАДАЧІ ДОСЛІДЖЕННЯ МЕТОДІВ ДІАГНОСТИКИ БАНКРУТСТВА ПІДПРИЄМСТВА 2.1 Економіко-математична модель діагностики банкрутства В процесі вивчення фінансового стану 19 підприємств американський економіст Едуард Альтман звернув увагу на те, що певні комбінації відносних ...

0 комментариев