Навигация

На этапе открытия производства на территории области [11]

2. На этапе открытия производства на территории области [11].

Государственная поддержка инвесторов представляет собой целый комплекс преференций: бюджетные инвестиционные кредиты, целевые субсидии для реализации инвестиционных проектов, льготное налогообложение.

При этом необходимо учитывать определенную специфику участия ОАО "РЖД" в реализации рассматриваемого инвестиционного проекта, заключающуюся в необходимости обязательной передачи возводимых в составе многофункционального комплекса технологических вокзальных помещений в собственность ОАО "РЖД" по окончании строительства.

Также для рассматриваемого инвестиционного проекта чрезвычайно важным является то обстоятельство, что многофункциональный комплекс не является непосредственным объектом инфраструктуры железнодорожного транспорта, а инвестиционный проект подлежит реализации начиная с этапа проектирования, когда отсутствуют какие-либо завершенные строительством объекты недвижимого имущества, задействованные в реализации проекта и находящиеся в собственности его участников [18].

Это позволяет сделать вывод о том, что многофункциональный комплекс как объект инвестиций на текущий момент может рассматриваться только как объект обязательственных прав по инвестиционному договору, договору строительного подряда. В соответствии со статьей 219 Гражданского кодекса РФ право собственности на здания, сооружения и другое вновь создаваемое недвижимое имущество, подлежащее государственной регистрации, возникает только с момента такой регистрации. В свою очередь она может быть произведена только после завершения строительства и сдачи объекта в эксплуатацию.

Таким образом, на основании формулировки пункта 1 и 2 статьи 8 Федерального закона от 27.02.2003 №29-ФЗ "Об особенностях управления и распоряжения имуществом железнодорожного транспорта" в отношении указанного многофункционального комплекса, в котором будут расположены технологические помещения железнодорожного вокзала и помещения для коммерческого использования, можно сделать однозначный вывод о том, что на весь комплекс, как на вновь создаваемый объект, не распространяются ограничения, связанные с обязательным его нахождением исключительно в собственности ОАО "РЖД" или федеральной собственности, установленные для имущества, внесенного в уставный капитал ОАО "РЖД".

Не распространяются на него и иные ограничения на передачу имущества уже находящегося в собственности ОАО "РЖД", установленные Постановлением Правительства РФ от 06.02.2004 №57 "Об ограниченных в обороте объектах имущества открытого акционерного общества "Российские железные дороги".

Все это делает возможным передачу помещений многофункционального комплекса (за исключением технологических помещений железнодорожного вокзала) по окончании строительства в собственность инвестора.

Механизм привлечения инвестиций, а также порядок и условия передачи по окончании строительства в собственность ОАО "РЖД" технологических помещений железнодорожного вокзала, а в собственность инвестора - иных помещений, предназначенных для коммерческого использования, определяется условиями заключаемого между ОАО "РЖД" и инвестором инвестиционного договора.

3.4 Варианты реализации проектаинвестиционный проект реконструкция вокзал

Для взаимодействия между участниками проекта возможны следующие варианты:

- участие в долевом строительстве Комплекса;

- совместная деятельность по строительству Комплекса.

При обоих вариантах, инвестиционные затраты несет ГК "Восток", ОАО "РЖД" в свою очередь предоставляет земельный участок под застройку и технические условия на сети. По завершению инвестиционной фазы проекта участники вступят в права собственности двух частей здания.

Дальнейшее управление зданием и поддержание его технического состояния возможно также по двум вариантам:

- создание некоммерческого партнерства, обслуживающего эксплуатацию здания;

- заключение агентского договора, по которому все эксплуатационные расходы несет один из собственников, а второй компенсирует часть расходов относимых на его долю собственности.

Поскольку ОАО "РЖД" получает земельный участок в аренду, оно будет осуществлять все расчеты по выплате арендных платежей, ГК "Восток" будет компенсировать часть расходов, в соответствии с его долей собственности.

Инвестиционные проекты могут финансироваться за счет инвестиций участников проекта и за счет участия банка в кредитовании инвестиционных проектов, а именно проектного финансирования.

Проектное финансирование - участие банка в инвестиционном проекте в форме предоставления кредитов на срок более 1 года, при реализации которых возврат вложенных средств и получение доходов осуществляется на этапе эксплуатации проекта из выручки от реализации продукции и услуг, генерируемой самим проектом.

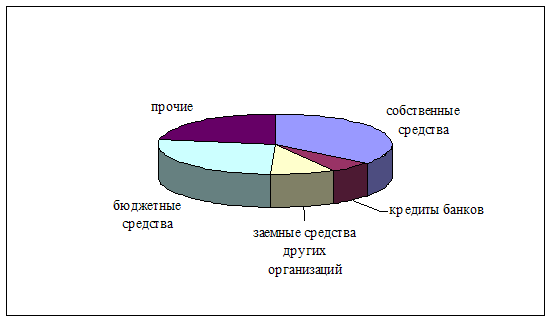

Данный инвестиционный проект предпочтительнее финансировать за счет собственных средств ОАО "РЖД" и инвестиций соинвестора - ГК "Восток", поскольку использование собственных средств всегда предпочтительнее при реализации инвестиционного проекта. Эти ресурсы являются более "дешевыми" по сравнению с банковским кредитом. Кроме этого, проектное финансирование является относительно новой формой долгосрочного банковского кредитования для нашей страны. Для банка проектное финансирование характеризуется повышенными рисками, поэтому при минимизации этих рисков банк использует повышенную процентную ставку, предъявляет жесткие залоговые требования, требует участия заемщика собственными средствами 30-50 % от стоимотси проекта, использует возможность преобретения части акций предприятия. Помимо этого на предприятие "ложится" бремя выплат по кредиту - проект должен генерировать достаточные денежные потоки для обслуживания кредита. Все это ведет к удорожанию проекта. Использование собственных ресурсов выгоднее еще и потому, что в случае затруднения реализации проекта легче приостановить строительство, времено "заморозить проект".

4. Финансово-экономические характеристики инвестиционного проекта 4.1 Общие положения и условия инвестиционного проекта

В связи с отсутствием утвержденного проекта и технико-экономических расчетов, данные о площадях будущего объекта, полученные на основании эскизов здания, являются приблизительными и могут в дальнейшем изменяться.

При отсутствии утвержденной проектной документации, для расчета возникающих денежных потоков и эффективности проекта, использовалась информация о рыночной стоимости аренды коммерческой недвижимости в г. Самара и альтернативных издержках.

В качестве доходов Куйбышевской ж. д. от реализации проекта рассматривается прирост среднегодовой выручки от пассажирских перевозок после ввода Комплекса в эксплуатацию на 30 846,29 тыс. руб. (3,4 % от существующей величины, в ценах 2005 г.), в том числе:

- за счет пригородных перевозок от станций Новокуйбышевская, Липяги, Чапаевск, Курумоч, Царевщина, кинель, Тургеневка, Георгиевка, Кротовка на 1 962,34 тыс. руб. (9,0 %);

- за счет перевозок в дальнем следовании и в пригородном сообщении по станции Самара на 28 883,95 тыс. руб. (3,4 %)

Доходные поступления для ГК "Восток" будут формироваться за счет сдачи в аренду площадей. Доходы, в этом случае целесообразно формировать на основании использования выделенных площадей в трех направлениях:

- доходы от аренды офисных помещений;

- доходы от аренды паркинга;

- доходы от аренды торговых площадей

Анализ рынка аренды коммерческой недвижимости Железнодорожного района города Самары показал, что средняя стоимость одного квадратного метра аренды офисных площадей в данном районе составляет 600 руб. в месяц.

Расчет потока доходов от аренды паркинга зависит от количества машино-мест, общее количество машино-мест при площади в 12 000 кв. м. составляет около 400 мест. С учетом площади, которая планируется для использования Куйбышевской ж. д. (2 000 кв. м. или oколo 67 машино-мест), оставшуюся территорию (10 000 кв. м. или 333 машино-места) можно также сдавать в аренду. Продолжительность рабочего дня паркинга в расчетах принята 8 часов ежедневно, при средней загрузке 95 %.

Поток расходов формируется в части затрат на содержание зданий второй очереди. В связи со специфичностью объекта и отсутствием доступных рыночных данных о содержании подобных паркингу сооружений, нами был рассчитан ориентировочный уровень затрат, на основании данных о предельной стоимости предоставляемых жилищно-коммунальных услуг на 1 кв. м. общей площади жилья в месяц, установленных Постановлением Правительства РФ № 441 от 26 августа 2004 г. По Самарской области на 2005 г. этот показатель составляет 26,8 рублей.

Земельный участок, на котором будет располагаться многофункциональный комплекс будет находиться в федеральной собственности. ОАО "РЖД" получает землю на правах аренды, с возможностью дальнейшей передачи в субаренду. В настоящее время неизвестна величина арендной платы за пользование землей и данная статья расходов исключена из расчетов, в следствие чего все расчетные показатели будут завышены и потребуют корректировки после уточнения условий аренды.

Все расчеты ведутся в рублях. Все результаты расчетов содержат погрешность, заданную при определении исходных данных для проекта. Точность приводимых чисел является только арифметической.

4.2 Планируемые инвестиции проекта

В настоящее время отсутствуют утвержденный проект и технико-экономические расчеты по строительству многофункционального комплекса. Таким образом, данные о площадях будущего объекта, полученные на основании эскизов здания, являются ориентировочными и могут в дальнейшем изменяться.

Планируемая общая площадь объекта составит 42 390 кв. м., полезная площадь - 40 500 кв. м., в том числе паркинг - 12 000 кв. м. (около 400 машино-мест).

Основное здание будет иметь не менее 7 этажей, включая подвальный этаж. Согласно предварительным расчетам, площадь отводимая под службы пассажирского хозяйства Куйбышевской железной дороги, составит не менее 17,4% от общей площади здания или 5 280 кв. м., полезная площадь - 4 752 кв. м., в том числе паркинг - 2 000 кв. м. При оформлении долевой собственности, ОАО "РЖД" сможет распоряжаться площадями объекта только в пределах своей доли.

Потребность в денежных средствах, необходимых для производства строительно-монтажных работ, осуществляется непосредственно инвестором, согласовывающим проектно-сметную документацию.

Общая стоимость строительства и потребность в финансировании второй очереди складывается из суммы величин стоимости строительства основного здания и паркинга. По данным Куйбышевской железной дороги ориентировочная стоимость строительства основного здания составляет 1055,00 млн. руб., стоимость паркинга - 144,00 млн. руб.

Таким образом, стоимость строительства составит 1199,00 млн. руб. (включая НДС).

Расчет стоимости достройки приведен на основе приблизительных расчетов. Согласно представленным данным, строительство 1 кв. м здания второй очереди составляет (1055,00 млн. руб. / (42390 кв. м - 12000 кв . м)) = =34,72 тыс. руб., стоимость строительства 1 кв. м паркинга составит ориентировочно 12,00 тыс. руб.

Следует отметить, что при реконструкции первой очереди вокзала были выполнены работы, относящиеся и ко второй очереди на общую сумму 290,06 млн. руб. (в ценах 2004 года). Перечень работ представлен в табл.4.1.

Таблица 4.1

Работы, относимые к Комплексу, выполненные при строительстве здания вокзала

| Выполненные работы | Сумма, млн. руб. |

| Подготовка территории, вынос коммуникаций и др. | 56,47 |

| Переустройство ливневой канализации и строительство самотечного канализационного коллектора | 21,48 |

| Реконструкция узловой котельной с увеличением мощности с учетом теплоснабжения Комплекса, строительство теплотрассы длиной 900 п/м | 95,07 |

| Строительство дополнительной котельной, для разгрузки узловой котельной | 27,00 |

| Вынос пункта экипировки пассажирских вагонов на станцию Звезда | 59,06 |

| Строительство водопровода и канализации | 5,12 |

| Усиление энергоснабжения | 6,60 |

| Благоустройство привокзальной площади | 17,06 |

| Проектные работы по Комплексу | 2, 20 |

| Итого | 290,06 |

В то же время, некоторые из перечисленных работ, такие как - переустройство ливневой канализации, вынос пункта экипировки пассажирских вагонов на станцию Звезда и благоустройство привокзальной площади, на общую сумму 97,61 млн. руб., подлежали выполнению независимо от планируемого к строительству Комплекса. Таким образом, целесообразно для дальнейших расчетов исключить их из суммы вклада ОАО "РЖД".

Главным условием, определяющим возможность реализации рассматриваемого проекта, будет распределение площадей здания.

В настоящее время достигнута договоренность между Куйбышевской ж. д. и ГК "Восток" на следующее предварительное распределение площадей многофункционального комплекса на основании эскизного проекта (табл.4.2). Данное распределение утверждено Заместителем начальника дороги по пассажирским перевозкам 27 сентября 2004 г. и согласовано с начальником Дорожной дирекции по обслуживанию пассажиров Кбш ж. д. и представителем потенциального инвестора, руководителем проекта ГК "Восток". Стороны договорились о следующем распределении площадей:

- не менее 17% общей площади постройки остается в собственности Куйбышевской железной дороги;

- не менее 80 % общей площади постройки остается в собственности ЗАО "Группа компаний Восток".

Кроме того, 3% составляет погрешность, которая будет уточнена после утверждения проектно-смектной документации.

Таблица 4.2

Предварительное распределение площадей многофункционального комплекса между Кбш ж. д. и ГК "Восток"

| Наименование | Всего, кв. м | В том числе | |||

| Куйбышевская ж. д. | Группа "Восток" | ||||

| Кв. м | % | кв. м | % | ||

| Общая площадь | 30390 | 5280 | 17,4 | 25110 | 82,6 |

| Полезная площадь | 28562 | 4752 | 16,6 | 23810 | 83,4 |

| В том числе по этажам | |||||

| Подвал - общая | 5788 | 1790 | 31,3 | 3830 | 68,7 |

| полезная | 5510 | 1720 | 31,2 | 3790 | 68,8 |

| 0-й этаж - общая | 3600 | 3200 | 88,9 | 400 | 11,1 |

| полезная | 3110 | 2770 | 88,1 | 340 | 10,9 |

| 1-й этаж - общая | 4370 | 290 | 6,6 | 4080 | 93,4 |

| полезная | 4172 | 282 | 6,3 | 3910 | 93,7 |

| Наименование | Всего, кв. м | В том числе | |||

| Куйбышевская ж. д. | Группа "Восток" | ||||

| Кв. м | % | кв. м | % | ||

| 2-й этаж - общая | 1750 | 0 | 0 | 1750 | 100 |

| полезная | 1620 | 0 | 0 | 1620 | 100 |

| 2, 3-й этаж - общая | 1180 | 0 | 0 | 4180 | 100 |

| полезная | 3990 | 0 | 0 | 3990 | 100 |

| Наименование | Всего, кв. м | В том числе | |||

| Куйбышевская ж. д. | Группа "Восток" | ||||

| Кв. м | % | кв. м | % | ||

| 3, 4-й этаж - общая | 3900 | 0 | 0 | 3900 | 100 |

| полезная | 3680 | 0 | 0 | 3680 | 100 |

| 4, 5-й этаж - общая | 3860 | 0 | 0 | 3860 | 100 |

| полезная | 3640 | 0 | 0 | 3640 | 100 |

| 5-й этаж + антресоль - общая | 2370 | 0 | 0 | 2370 | 100 |

| полезная | 2220 | 0 | 0 | 2220 | 100 |

| Технический этаж - общая | 640 | 0 | 0 | 640 | 100 |

| Полезная | 620 | 0 | 0 | 620 | 100 |

Окончательное распределение площадей будет определено с учетом условий, при которых сохранятся доли участников проекта.

4.3 Налоговое сопровождение проектаВ результате реализации данного проекта возрастает стоимость имущества, находящегося на балансе его участников. Это вызовет увеличение отчислений налога на имущество, уплачиваемого в соответствии с Налоговым кодексом РФ. Согласно статьи 377 НК РФ, в отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисление и уплата налога производятся участниками договора простого товарищества пропорционально стоимости их вклада в общее дело.

На основании постановления №504 Правительства РФ от 30 сентября 2004 г. "О перечне имущества, относящегося к железнодорожным путям общего пользования, федеральным автомобильным дорогам общего пользования, магистральным трубопроводам, линиям энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов, в отношении которых организации освобождаются от обложения налогом на имущество организаций" участники данного инвестиционного проекта не освобождаются от налога на имущество, так как имущество вокзала не указано в перечне.

В соответствии с законом Самарской области от 28 февраля 2006 года №19-ГД "Об инвестициях и государственной поддержке инвестиционной деятельности в Самарской области" и согласно закона Самарской области №187-ГД от 25 октября 2005 года "О пониженных ставках налога на прибыль организаций, зачисляемого в областной бюджет" при условии ведения раздельного бухгалтерского учета имущества, создаваемого или приобретаемого для реализации инвестиционного проекта стоимостью 1 миллиард рублей и более устанавливается пониженная ставка налога на прибыль в размере 13 % на период окупаемости инвестиционного проекта, но не более чем на семь лет [13].

По закону Самарской области №98-ГД от 25 ноября 2003 года "О налоге на имущество организаций на территории Самарской области", ставка налога равна 2,2%. Налог уплачивается путем внесения в течение налогового периода авансовых платежей по налогу [12].

Кроме того, инвесторы освобождаются от уплаты земельного налога в доле, зачисляемой в областной бюджет.

Прочие налоги начисляются и уплачиваются в порядке установленным Налоговым кодексом РФ.

Расчеты налогов приведены в табл.4.3 и 4.4.

Таблица 4.3

Налоговые отчисления для Куйбышевской железной дороги, тыс. руб.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Налог на прибыль | 0,00 | 3665,23 | 4290,01 | 4841,61 | 5436,14 | 6077,04 | 6768,01 | 7513,06 | 8316,52 | 9183,06 |

| Налог на имущество | 0,00 | 4887,41 | 4825,02 | 4762,62 | 4700,23 | 4637,84 | 4575,45 | 4513,06 | 4450,66 | 4388,27 |

| НДС | 0,00 | 5577,49 | 6135,24 | 6626,06 | 7156,14 | 7728,64 | 8346,93 | 9014,68 | 9735,86 | 10514,72 |

| ИТОГО | 0,00 | 14130,13 | 15250,27 | 16230,29 | 17292,51 | 18443,52 | 19690,39 | 21040,80 | 22503,04 | 24086,05 |

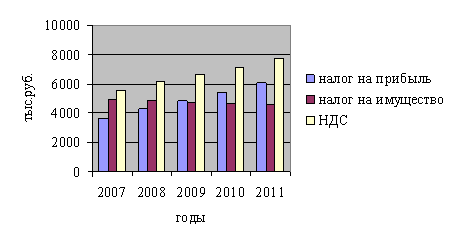

На основании данных табл.4.3 построим диаграмму динамики изменения налоговых отчислений с 2007 г. по 2011 г.:

Рис.4.1 Налоговые отчисления для КБШ ж/д 2007-2011 г. г.

Из рис.4.1 видно, что НДС в 2011 г. по отношению к 2007 г. увеличится на 38,7 % (2007 г. - 5577,49 тыс. руб., 2011 - 7728,64 тыс. руб.), налог на прибыль также увеличится на 65,8 % (2007 г. - 3665,23 тыс. руб., 2011 г. - 6077,04 тыс. руб.), налог на имущество уменьшится на 5,1 % (2007 г. - 4887,41 тыс. руб., 2011 - 4637,84 тыс. руб.). Динамика изменений налоговых отчислений зависит от изменения доходов участников инвестиционного проекта - доходы увеличиваются, следовательно, увеличиваются налоговые отчисления.

Таблица 4.4

Налоговые отчисления для ГК "Восток", тыс. руб.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Налог на прибыль | 0,00 | 34198,65 | 38846,88 | 42945,88 | 47367,09 | 52136,31 | 57281,36 | 62832,32 | 68821,66 | 75284,44 | |

| Налог на имущество | 0,00 | 23249,66 | 22952,85 | 22656,05 | 22359,25 | 22062,45 | 21765,64 | 21468,84 | 21172,04 | 20875,24 | |

| НДС | 0,00 | 41862,83 | 46049,11 | 49733,04 | 53711,68 | 58008,62 | 62649,31 | 67661,25 | 73074,15 | 78920,09 | |

| ИТОГО | 0,00 | 99311,14 | 107848,84 | 115334,97 | 123438,02 | 132207,38 | 141696,31 | 151962,41 | 163067,85 | 175079,77 |

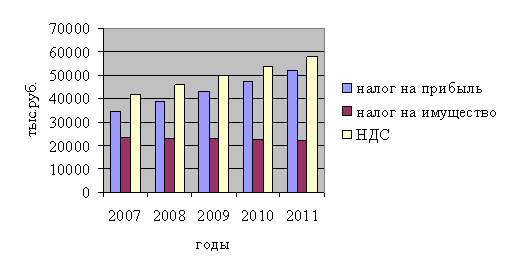

На основании данных табл.4.4 построим диаграмму динамики изменения налоговых отчислений с 2007 г. по 2011 г.:

Рис.4.2 Налоговые отчисления для ГК "Восток" 2007-2011 г. г.

Из рис.4.2 видно, что НДС в 2011 г. по отношению к 2007 г. увеличится на 38,6 % (2007 г. - 58008,62 тыс. руб., 2011 - 41862,83 тыс. руб.), налог на прибыль также увеличится на 52,4 % (2007 г. - 34198,65 тыс. руб., 2011 г. - 52136,31 тыс. руб.), налог на имущество уменьшится на 5,1 % (2007 г. - 23249,66 тыс. руб., 2011 - 22062,45 тыс. руб.). Динамика изменений налоговых отчислений зависит от изменения доходов участников инвестиционного проекта - доходы увеличиваются, следовательно, увеличиваются налоговые отчисления.

4.4 Планируемый бюджет расходов и доходов проектаИсточники доходов и направления расходования денежных средств по проекту представлены в табл.4.5.

Таблица 4.5

Структура доходов и расходов по проекту

| Доходы | Расходы |

| Куйбышевская ж. д. | |

| Прирост выручки за счет увеличения пассажиропотока, и перетока пассажиров с других видов транспорта, предоставленная различных видов дополнительных услуг пассажирам. Доход от рекламы. | Часть эксплуатационных расходов относимых на площадь занимаемую Кбш ж. д. |

| Налоговые выплаты. Арендные платежи за пользование земельным участком в соответствии с долей площади занимаемой Кбш ж. д. | |

| ГК "Восток" | |

| Сдача в аренду помещений, предоставление услуг паркинга, услуг управляющей компании, клининговые услуги. Доход от рекламы. | Инвестиционные расходы по строительству здания |

| Часть эксплуатационных расходов, относимых на площадь, занимаемую ГК "Восток". | |

| Арендные платежи за пользование земельным участком в соответствии с долей площади, занимаемой ГК "Восток". | |

| Налоговые выплаты. | |

| Банк | |

| Получение доходов за счет выдачи банковского кредита 8 % годовых | Инвестиционные расходы за счет вложения средств в проект |

Ориентировочные планы прибылей и убытков для участников проекта представлены в табл.4.6 и 4.7.

Суммарная выручка по проекту за расчетный период (2007-2015 г. г.) для Кбш ж. д. составит 416,46 тыс. руб., для ГК "Восток" 3062,75 тыс. руб. Участники проекта получат чистую прибыль в размере 177,62 тыс. руб. и 1519,10 тыс. руб. соответственно.

Ориентировочная стоимость строительства и, соответственно, потребность в инвестициях составит 1199,00 млн. руб. (включая НДС), в том числе стоимость основного здания - 1055,00 млн. руб., паркинга - 144,00 млн. руб.

Таблица 4.6

План прибылей и убытков для Куйбышевской железной дороги, тыс. руб.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Выручка | 0,00 | 32791,17 | 36070,29 | 38955,92 | 42072,39 | 45438,18 | 49073,23 | 52999,09 | 57239,02 | 61818,14 |

| Текущие расходы | 0,00 | 3805,11 | 3985,62 | 4144,47 | 4316,03 | 4501,31 | 4701,42 | 4917,53 | 5150,93 | 5403,01 |

| Амортизация | 0,00 | 5249,39 | 5249,39 | 5249,39 | 5249,39 | 5249,39 | 5249,39 | 5249,39 | 5249,39 | 5249,39 |

| Налоги | 0,00 | 10464,90 | 10960,26 | 11388,68 | 11856,38 | 12366,48 | 12922,37 | 13527,74 | 14186,52 | 14903,00 |

| Прибыль до налогообложения | 0,00 | 12271,77 | 14875,02 | 17173,37 | 19650,59 | 22321,00 | 25200,05 | 28304,44 | 31652,18 | 35262,75 |

| Налог на прибыль | 0,00 | 3665,23 | 4290,01 | 4841,61 | 5436,14 | 6077,04 | 6768,01 | 7513,06 | 8316,52 | 9183,06 |

| Чистая прибыль/убыток | 0,00 | 8606,55 | 10585,02 | 12331,76 | 14214,45 | 16243,96 | 18432,04 | 20791,37 | 23335,66 | 26079,69 |

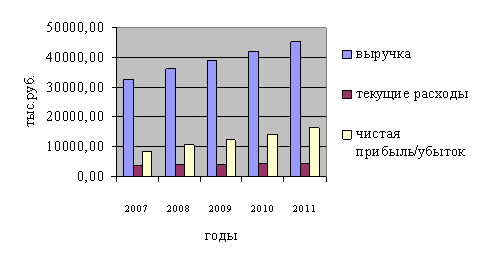

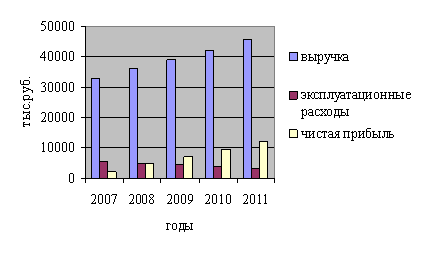

На основании данных табл.4.6 построим диаграмму на период 2007-2011 г. г.:

Рис.4.3 План прибылей и убытков для КБШ ж/д 2007-2011 г. г.

Из рис.4.3 видно, что все показатели увеличиваются на: выручка - 38,6% (2007 г. - 32791,17 тыс. руб., 2011 г. - 45438,18 тыс. руб.), текущие расходы - 18,3 % (2007 г. - 3805,11 тыс. руб., 2011 г. - 4501,31 тыс. руб.), чистая прибыль - 88,7 % (2007 г. - 8606,55 тыс. руб., 2011 г. - 16243,96 тыс. руб.). При относительно стабильном уровне текущих расходов (за счет предоставляемых льгот и субсидий инвестиционному проекту государством) растет выручка, а, следовательно, и чистая прибыль. Это связано с увеличением пассажиропотоков и повышением стоимости услуг для пассажиров на вокзале станции Самара.

Таблица 4.7

План прибылей и убытков для ГК "Восток", тыс. руб.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Выручка | 0,00 | 241155,81 | 265271,39 | 286493,10 | 309412,55 | 334165,55 | 360898,79 | 389770,70 | 420952,35 | 454628,54 |

| Текущие расходы | 0,00 | 25753,62 | 28328,97 | 30595,29 | 33042,9 | 35686,35 | 38541,24 | 41624,55 | 44954,52 | 48550,86 |

| Амортизация | 0,00 | 24964,43 | 24964,43 | 24964,43 | 24964,43 | 24964,43 | 24964,43 | 24964,43 | 24964,43 | 24964,43 |

| Налоги | 0,00 | 65112,48 | 69001,96 | 72389,09 | 76070,93 | 80071,06 | 84414,95 | 89130,09 | 94264, 19 | 99795,32 |

| Прибыль до налогообло-жения | 0,00 | 125325,28 | 142976,03 | 158544,29 | 175334,29 | 193443,71 | 212978,17 | 234051,63 | 256769,21 | 281317,93 |

| Налог на прибыль | 0,00 | 34198,65 | 38846,88 | 42945,88 | 47367,09 | 52136,31 | 57281,36 | 62832,32 | 68821,66 | 75284,44 |

| Чистая прибыль/ убыток | 0,00 | 91126,63 | 104129,15 | 115598,41 | 127967,2 | 141307,4 | 155696,81 | 171219,31 | 187947,55 | 206033,49 |

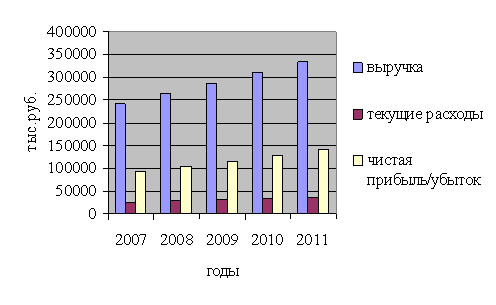

На основании данных табл.4.7 построим диаграмму на период 2007-2011 г. г.:

Рис.4.4 План прибылей и убытков для ГК "Восток" 2007-2011 г. г.

Из рис.4.4 видно, что все показатели увеличиваются на: выручка - 38,6% (2007 г. - 241155,81 тыс. руб., 2011 г. - 334165,55 тыс. руб.), текущие расходы - 38,6 % (2007 г. - 25753,62 тыс. руб., 2011 г. - 35686,35 тыс. руб.), чистая прибыль - 55,1 % (2007 г. - 91126,63 тыс. руб., 2011 г. - 141307,4 тыс. руб.). При относительно стабильном уровне текущих расходов растет выручка, а, следовательно, и чистая прибыль. Это происходит за счет роста арендной платы.

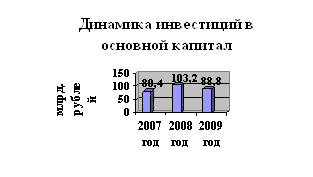

4.5 Расчет и оценка финансовых результатовПредварительный расчет денежных потоков представлен в табл.4.8 и 4.9. Величина накопленного денежного потока за рассматриваемый период для Кбш ж. д. приблизительно составит 103,25 млн. руб., для ГК "Восток" - около 1259,34 млн. руб.

Расчет арендных платежей за пользование земельным участком из-за отсутствия данных в настоящее время не возможен, тем не менее, предполагается, что ГК "Восток" возмещает часть арендных платежей в соответствии с долей вклада в строительство (и следовательно долей занимаемых площадей).

Таблица 4.8

Денежные потоки для Куйбышевской железной дороги, тыс. руб.

| Показатель | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Приток | 36693,59 | 42562,94 | 45967,98 | 49645,42 | 53617,05 | 57906,42 | 62538,93 | 67542,04 | 72945,41 | |||

| Приток от прироста пассажирооборота | ||||||||||||

| Платеж от ГК "Восток" за аренду земли | ||||||||||||

| Отток | ||||||||||||

| Инвестиционные расходы | -192451,00 | |||||||||||

| Эксплуатационные расходы | 0,00 | -2130,03 | -2343,03 | -2530,48 | -2732,92 | -2951,55 | -3187,67 | -3442,69 | -3718,10 | -4015,55 | ||

| Арендная плата за землю | ||||||||||||

| Налоги, в т. ч.: | 0,00 | -14130,13 | -15250,26 | -16230,29 | -17292,52 | -18443,52 | -19690,39 | -21040,80 | -22503,04 | -24086,06 | ||

| Налог на имущество | -4887,41 | -4825,02 | -4762,62 | -4700,23 | -4637,84 | -4575,45 | -4513,06 | -4450,66 | -4388,27 | |||

| НДС | 0,00 | -5577,49 | -6135,24 | -6626,06 | -7156,14 | -7728,64 | -8346,93 | -9014,68 | -9735,86 | -10514,72 | ||

| Налог на прибыль | 0,00 | -3665,23 | -4290,01 | -4841,61 | -5436,14 | -6077,04 | -6768,01 | -7513,06 | -8316,52 | -9183,06 | ||

| Итого отток | -192451,00 | 0,00 | 0,00 | -16260,16 | -17593,30 | -18760,77 | -20025,43 | -21395,06 | -22878,06 | -24483,49 | -26221,14 | -28101,60 |

| Денежный поток | -192451,00 | 0,00 | 0,00 | 22433,43 | 24969,65 | 27207,21 | 29619,98 | 32221,99 | 35028,36 | 38055,44 | 41320,90 | 44843,80 |

| То же, нарастающим итогом | -192451,00 | -192451,00 | -192451,00 | -170017,57 | -145047,92 | -117840,71 | -88220,73 | -55998,74 | -20970,38 | 17085,06 | 58405,96 | 103249,76 |

Таблица 4.9

Денежные потоки по варианту 2 (для Группы "Восток"), тыс. руб.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Приток | 0,00 | 284563,85 | 313020,24 | 338061,86 | 365106,80 | 394315,35 | 425860,58 | 459929,42 | 496723,78 | 536461,68 |

| Доход от аренды | ||||||||||

| Отток | ||||||||||

| Инвестиционные расходы | -1199000,00 | |||||||||

| Эксплуатационные расходы | 0,00 | -10129,75 | -11142,73 | -12034,14 | -12996,88 | -14036,63 | -15159,56 | -16372,32 | -17682,11 | -19096,68 |

| Арендная плата за землю | 182898,31 | -98827,23 | -107364,94 | -114851,07 | -122954,12 | -131723,47 | -141212,41 | -151478,51 | -162583,95 | -174595,86 |

| Налоги, в т. ч.: | 182898,31 | -99311,13 | -107848,85 | -115334,97 | -123438,02 | -132207,37 | -141696,31 | -151962,41 | -163067,85 | -175079,76 |

| Налог на имущество | 0,00 | -23249,66 | -22952,85 | -22656,05 | -22359,25 | -22062,45 | -21765,64 | -21468,84 | -21172,04 | -20875,24 |

| НДС | 182898,31 | -41862,83 | -46049,11 | -49733,04 | -53711,68 | -58008,62 | -62649,31 | -67661,25 | -73074,15 | -78920,09 |

| Налог на прибыль | 0,00 | -34198,65 | -38846,88 | -42945,88 | -47367,09 | -52136,31 | -57281,36 | -62832,32 | -68821,66 | -75284,44 |

| Итого отток | -1016101,69 | -109440,88 | -118991,57 | -127369,11 | -136434,90 | -146244,00 | -156855,87 | -168334,73 | -180749,95 | -194176,44 |

| Денежный поток | -1016101,69 | 175122,97 | 194028,66 | 210692,74 | 228671,90 | 248071,35 | 269004,71 | 291594,69 | 315973,82 | 342285,24 |

| То же, нарастающим итогом | -1016101,69 | -840978,73 | -646950,06 | -436257,32 | -207585,42 | 40485,93 | 309490,64 | 601085,33 | 917059,15 | 1259344,39 |

Эффекты, получаемые участниками проекта от его реализации за рассматриваемый период (2006-2015 гг.), представлены в табл.4.10.

Таблица 4.10

Возможные эффекты от реализации проекта за счет собственных средств, за счет средств инвестора и за счет банковского кредитования

| Прямые эффекты | Косвенные эффекты |

| Куйбышевская ж. д. | |

| Получение доходов от прироста пассажиропотока на сумму 416,46 млн. руб. | Рост доходов от пассажирских перевозок за счет увеличения пассажиропотока. Получение на баланс площадей, необходимых для размещения служб пассажирского хозяйства Кбш ж. д. и станции Самара. |

| ГК "Восток" | |

| Доход от сдачи площадей в аренду на сумму 3062,75 млн. руб. | |

| Банк | |

| Доход от вложения средств в инвестиционный проект 190,94 млн. руб. в год (8 % годовых от инвестиционных затрат 176,8 млн. руб.) | |

5. Оценка экономической эффективности проекта 5.1 Обоснование ставки дисконтирования

Ставка дисконтирования используется для оценки эффективности вложений. С экономической точки зрения ставка дисконтирования - это норма доходности на вложенный капитал, требуемая инвестором. При помощи ставки дисконтирования определяется сумма, которую придется заплатить сегодня за право получить предполагаемый доход в будущем. Ставка дисконтирования отражает стоимость денег с учетом временного фактора и рисков.

При определении ставки дисконтирования использовались "Методические рекомендации по оценке эффективности инвестиционных проектов", утвержденные Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике № ВК 477 от 21.06.1999г.

Согласно данным рекомендациям ставка дисконтирования определяется как доходность альтернативных безрисковых направлений инвестирования без инфляционной составляющей с учетом премии за риск.

Таким образом, в соответствии с указанными рекомендациями:

- безрисковая ставка устанавливается в соответствии с требованиями к минимально допустимой будущей доходности вкладываемых средств, определяемой в зависимости от депозитных ставок банков первой категории надежности (после исключения инфляции);

- премия за риск принята на уровне 3%, как по проекту с низким уровнем риска, связанным с развитием инфраструктуры ОАО "РЖД".

В качестве безрисковой ставки принимается ставка M1BOR (Moscow InterBank Offered Rate - объявленная ставка по предоставлению кредитов), составляющая в январе - июне 2007 года в среднем 8,1-8,9% годовых в рублях.

Таким образом, ставка дисконтирования без учета инфляционной составляющей принимается (с округлением до целого) на уровне 12% в год.

Уровень инфляции принят на уровне значения по итогам 2006 г. (с округлением до целого) и составляет 12% в год.

5.2 Расчет интегральных показателей эффективности проектаЮридические схемы реализации проекта предусматривают один вариант расчетов, связанный с условиями взаимодействия участников.

Для оценки эффективности применены стандартные критерии:

1) чистая настоящая стоимость проекта (NPV) - показывает условное повышение доходов от средств, инвестированных в проект, над альтернативными доходами по ставке дисконтирования в оценке на сегодняшний день;

2) величина внутренней нормы доходности (IRR) показывает такую ставку дисконтирования, при которой NPV обращается в ноль. Если IRR больше альтернативной доходности, то проект необходимо принять;

3) простой период окупаемости (Tnp) показывает момент, в котором текущие доходы проекта от начала проекта превысят (полностью окупят) его инвестиционные затраты;

4) при расчете дисконтированного периода окупаемости (To), все денежные потоки дисконтируются на начало проекта, т.е. учитывается разновременность платежей, и стоимость денег во времени [18].

Полезный срок эксплуатации здания - 40 лет (процент амортизационных отчислений - 2,5% в год от первоначальной стоимости имущества), ввод здания в эксплуатацию - 2007 год.

Расчет производился с рядом допущений и при отсутствии достоверной информации о стоимости строительства второй очереди вокзала невозможно произвести более корректную оценку срока окупаемости проекта.

Эффективность для Куйбышевской железной дороги.

Главным критерием оценки эффективности проекта являются альтернативные возможности при которых приходится отказываться от преимуществ отвергаемого варианта. В данном случае сопоставляются предполагаемая схема взаимодействия участников и реализация проекта единственным участником - ОАО "РЖД" (представленное Кбш ж. д.) со строительством исключительно необходимых технологических помещений без создания Комплекса в целом (табл.5.1).

Таблица 5.1

Альтернативные показатели проекта

| Показатель | Проект реализуется за счет средств ОАО "РЖД" | Проект реализуется за счет средств инвестора |

| 1 | 2 | 3 |

| Величина инвестиций | Ориентировочная потребность в дополнительных инвестициях составит 176,80 млн. руб. | Финансирование строительства осуществляет ГК "Восток". Кбш ж. д. инвестиционных затрат не несет. |

| Отношения собственности | ОАО "РЖД" (Кбш ж. д.) является единственным собственником объекта, использует его для собственных нужд. | ОАО "РЖД" участвует в долевой собственности, и распоряжается только частью площадей объекта. |

| Соотношение общей/полезной и занимаемой площадей | 100% площадей могут быть использованы для нужд ОАО "РЖД" и его филиала Куйбышевской железной дороги. | Согласно предварительным расчетам, площадь отводимая под службы пассажирского хозяйства Куйбышевской железной дороги составит около 17,4% от общей площади здания. При оформлении долевой собственности, ОАО "РЖД" сможет распоряжаться площадями объекта только в пределах своей доли. |

| Занимаемые площади | 5280 кв. м (100,0% от полезной), паркинг отсутствует | 7280 кв. м (12,7% от общей), в том числе паркинг площадью 2000 кв. м. |

| Технологические особенности и архитектурные решения | Технологически вариант трудно реализуем, что связано с уже созданными конструктивными элементами существующего здания вокзала, предполагаемыми для совмещения с новым зданием. Необходим демонтаж указанным элементов, что вызовет дополнительные затраты. Будет нарушена архитектурная целостность комплекса зданий. | Существующее и новое здания будут совмещены с использованием уже созданного задела и конструктивных элементов здания вокзала. Будет создан архитектурно целостный ансамбль зданий включающий вокзал и Комплекс. |

| Экономические показатели ОАО "РЖД" за период. | Денежный поток, тыс. руб. 105,59 прибыль / убыток, тыс. руб. 109,80 плата за финансирование (процент по кредиту), тыс. руб. 28,29 | 103,25 177,62 |

Основным параметром, определяющим выбор варианта реализации проекта для ОАО "РЖД" (и Кбш ж. д. в частности) будет наличие стороннего инвестора, позволяющего не отвлекать финансовые ресурсы на строительство технологических помещений, и при этом получить на баланс ОАО "РЖД" новые активы, необходимые для улучшения эффективности пассажирских перевозок на Кбш ж. д., что позволяет, в конечном счете, увеличить денежный поток и прибыль по станции Самара Куйбышевской железной дороги.

Срок окупаемости проекта для Кбш ж. д. составит ориентировочно 7,6 лет.

Показатели проекта с учетом налоговых освобождений представлены в табл.5.2.

Таблица 5.2

Показатели экономической эффективности проекта с учетом налогового освобождения

| Показатель | Значение |

| Чистая настоящая стоимость проекта (NPV), тыс. руб. | 223417,65 |

| Внутренняя норма доходности (IRR), % | 17,4 |

| Срок окупаемости (Тпр), лет | 5,8 |

| Дисконтированный период окупаемости (Тд), лет | 8,0 |

Показатели проекта без учета налоговых освобождений представлены в табл.5.3.

Таблица 5.3

Показатели экономической эффективности проекта без учета налогового освобождения

| Показатель | Значение |

| Чистая настоящая стоимость проекта (NPV), тыс. руб. | 258157,78 |

| Внутренняя норма доходности (IRR), % | 19,7 |

| Срок окупаемости (Тпр), лет | 7,6 |

| Дисконтированный период окупаемости (Тд), лет | 10,0 |

На основании инвестиционных рейтингов ОАО "РЖД" и Самарской области инвестиционный проект считается более эффективным с учетом налоговых освобождений, так как стоимость проекта будет меньше, чем без учета налоговых освобождений, а, следовательно, и срок окупаемости будет меньше.

Проект имеет приемлемые показатели экономической эффективности, что говорит в пользу принятия решения об его реализации.

Основные показатели экономической эффективности инвестиционного проекта приведены в табл.5.4.

Таблица 5.4

Анализ основных показателей экономической эффективности инвестиционного проекта, млн. руб.

| Показатель | Проект реализуется за счет средств ОАО "РЖД" | Проект реализуется за счет средств инвестора - ГК "Восток" | Проект реализуется за счет средств коммерческого банка |

| Инвестиционные затраты, млн. руб. | 103,25 | 1259,34 | 1362,59 |

| Плата за финансирование, млн. руб. | 28,29 | 1635,15 | |

| Срок окупаемости затрат, лет | 7,6 | 15 |

Данные табл.5.2 и табл.5.4 свидетельствуют о том, что вариант с привлечением стороннего инвестора является более привлекательным и эффективным по сравнению с вариантом реализации проекта за счет только собственных средств ОАО "РЖД", или за счет банковского кредита.

Проект является эффективным для обоих участников. Так, для ГК "Восток" получены хорошие показатели окупаемости, а для Куйбышевской ж. д. лучшие альтернативные возможности.

Кроме того, для Кбш ж. д., реализация инвестиционного проекта позволит увеличить среднегодовую выручку от пассажирских перевозок на 30846,29 руб. (в ценах 2006 г.), а также дополнительно оказывать широкий комплекс услуг пассажирам, включая услуги багажного отделения, питания и т.д. Будет значительно улучшено качество обслуживания пассажиров, что соответствует задачам поставленным стратегической программой. Развития ОАО "РЖД".

Выбор реализации проекта за счет банковского кредита является не эффективным. Кроме того, для ОАО "РЖД" вариант с привлечением стороннего инвестора является более привлекательным и эффективным по сравнению с вариантом реализации за счет средств ОАО "РЖД", или за счет банковского кредита.

Это связано главным образом с тем, что при привлечении средств инвестора осуществляется государственная поддержка, направленная на стимулирование притока инвестиций в интересах развития области, выраженная в государственных гарантиях, льготах и возмещении убытков инвесторам.

При расчете альтернативного варианта для ОАО "РЖД" в качестве источника финансирования принят кредит коммерческого банка привлекаемый на ОАО "РЖД". В расчете использовались следующие условия кредитования:

- срок кредитования 15 лет;

- плата за пользование кредитными средствами (банковский процент) 8% в год;

- кредит погашается равными суммами долга и процентов;

- возврат кредита начинается после завершения инвестиционной фазы.

Таким образом, использование банковского кредита не целесообразно, так как инвестиционные затраты увеличиваются за весь период окупаемости.

Таблица 5.5

План прибылей и убытков (проект реализуется за счет ОАО "РЖД"), тыс. руб.

| Показатель | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Выручка | 0,00 | 32791,17 | 36070,29 | 38955,92 | 42072,39 | 45438,18 | 49073,23 | 52999,09 | 57239,02 | 61818,14 |

| Эксплуатационные расходы | 0,00 | 5341,11 | 4842,15 | 4307,94 | 3772,57 | 3236,79 | 2701,42 | 2917,53 | 3150,93 | 3403,01 |

| Амортизация | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | 9224,75 | |

| Налоги | 0 | 15474,14 | 15903,59 | 16266,10 | 16667,88 | 17112,07 | 17602,06 | 18141,51 | 18734,38 | 19384,95 |

| Прибыль до налогообложения | 0,00 | 2751,18 | 6099,81 | 9157,13 | 12407,18 | 15864,57 | 19545,01 | 22715,30 | 26128,96 | 29805,44 |

| Налог на прибыль | 0,00 | 660,28 | 1463,95 | 2197,71 | 2977,72 | 3807,50 | 4690,80 | 5451,67 | 6270,95 | 7153,31 |

| Чистая прибыль | 0,00 | 2090,89 | 4635,85 | 6959,42 | 9429,46 | 12057,07 | 14854,21 | 17263,63 | 19858,01 | 22652,13 |

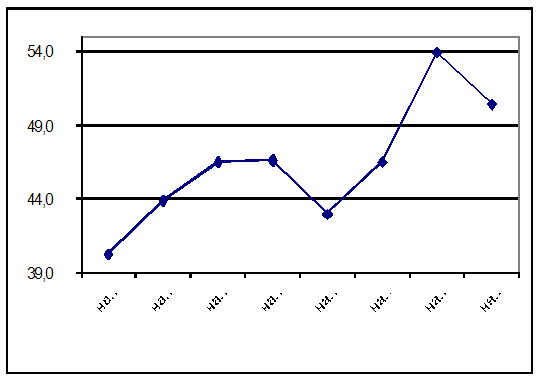

На основании данных табл.5.5 построим диаграмму на период 2007-2011 г. г.:

Рис.5.1 План прибылей и убытков (проект реализуется за счет ОАО "РЖД")

Из рис.5.1 видно, что выручка увеличивается на 38,7 % (2007 г. - 32791,17 тыс. руб., 2011 г. - 45438,18 тыс. руб.), чистая прибыль также увеличивается на 476,6 % (2007 г. - 2090,89 тыс. руб., 2011 г. - 12057,07 тыс. руб.), что говорит о эффективном инвестиционном проекте и правильном выборе инвестора. В свое время, эксплуатационные расходы уменьшаются на 39,4 % (2007 г. - 5341,11 тыс. руб., 2011 г. - 3236,79 тыс. руб.).

5.3 Основные факторы рискаРеализация данного проекта, при варианте привлечения сторонних инвесторов, характеризуется относительно малым количеством рисков. Основные риски связаны с взаимоотношениями между ОАО "РЖД" и инвестором, заключаются в неисполнении своих обязательств одной из сторон, и, таким образом, относятся к юридическим и, частично, к кредитным рискам.

В ходе реализации проекта возможно возникновение следующих видов рисков:

- риски недофинансирования, связанные с недостаточным объемом инвестиционных ресурсов;

- рыночные, вызванные отсутствием спроса на офисные и торговые помещения в данном районе;

- технико-производственные риски, которые могут возникнуть вследствие ошибок при проектировке и строительстве объекта, неправильной его эксплуатации.

Риски финансирования.

Последствием рисков финансирования будет незавершенное строительство объекта, и возникновение необходимости инвестирования дополнительных денежных средств либо со стороны ОАО "РЖД", либо поиск нового инвестора, что, прежде всего, вызовет увеличение сроков строительства, рост стоимости объекта и т.д.

Рыночные риски.

Вследствие наступления рисковых факторов, инвестор может не получить ожидаемых доходов и не покрыть вложенных инвестиций. Тем не менее, территориальное расположение объекта строительства предполагает высокий спрос на помещения предназначение для торговых, развлекательных целей, а также размещения офисов, что делает влияние данного риска незначительным.

Технико-производственные риски.

Наступление технико-производственных рисков связано с недоброкачественным проектированием и строительством объекта. Все издержки связанные с возникновением рискового случая несут ответственные организации, проектировщики, подрядчики и т.д. При наступлении рискового случая, вызванного не соблюдением правил эксплуатации объекта, все издержки по устранению неполадок несет виновная сторона, что регламентируется Гражданским кодексом, а также может быть прописано в договоре между собственниками.

Относительный размер финансовых потерь (убытка), связанных с инвестиционным риском, выражают отношением суммы возможного убытка к избранному базовому показателю (к величине ожидаемого дохода от инвестиций или к сумме вложенного в данный проект капитала):

Кир = (Сумма убытков/Объем инвестиций в конкретный проект) *

*100 % (5.1)

где Кир - коэффициент инвестиционного риска

Подобные финансовые потери можно считать низкими, если их уровень к объему инвестиций по проекту не превышает 5 %; средними, если данный показатель колеблется в пределах свыше 5 и 10 %; высокими - свыше 10 и до 20 %; очень высокими - если их уровень превышает 20 %.

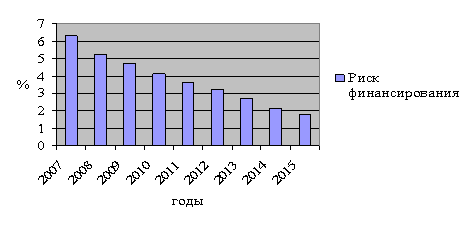

Результаты расчетов риска финансирования сведены в табл.5.5.

Таблица 5.5

Расчет риска финансирования на период 2007-2015 г. г., %

| Год | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Риск финансирования | 6,3 | 5,2 | 4,7 | 4,1 | 3,6 | 3,2 | 2,7 | 2,1 | 1,8 |

На примере расчетов риска финансирования (табл.5.5) можно увидеть динамику изменения на период 2007-2015 г. г.:

Рис.5.2 Динамика изменения риска финансирования

По рис.5.2 видно, что наиболее высокий показатель инвестиционного риска приходится на 2007 г., анализируемого периода, и он составляет 6,3 %. К 2015 г. наблюдается уменьшение коэффициента инвестиционного риска до 1,8 %. Это говорит о том, что инвестиционный проект является эффективным и малорискованным, следствие того, уже выполнен большой объем работ.

Таким образом, можно произвести расчеты по каждому виду риска данного инвестиционного проекта.

6. Безопасность и экологичность проекта

Охрана труда является сложной, многоаспектной системой, имеющей свои специфические цели, задачи и средства их достижения. Одним из важнейших принципов организации производства является создание безопасных и безвредных условий труда на всех стадиях производственного процесса. Поэтому основной, главной целью управления охраной - это совершенствование организации работы по обеспечению безопасности, снижению травматизма и аварийности на основе решения комплекса задач по созданию безопасных и безвредных условий труда, лечебно-профилактическому и санитарно-бытовому обслуживанию работающих.

Похожие работы

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... по реконструкции очистных сооружений оренбургского газохимического комплекса ООО «Оренбурггазпром». Такова сущность и динамика инвестиционных процессов в Оренбургской области. Перейдем к характеристике бизнеса Оренбуржья, как важного субъекта регионального инвестирования. 2.3 Характеристика бизнеса Оренбургской области Бизнес в Оренбургской области представлен самыми различными схемами. ...

... проект был исключен из перечня, инвестор обязан уплатить арендную плату за пользование лесным участком в полном объеме за весь период пользования соответствующим лесным участком. 3. ИНВЕСТИЦИОННЫЙ ПРОЕКТ СТРОИТЕЛЬСТВА ЛЕСОПИЛЬНОГО ЗАВОДА В КИРЕНСКОМ РАЙОНЕ ИРКУТСКОЙ ОБЛАСТИ 3.1 Характеристика Киренского района Иркутской области Киренский район является одним из периферийных таежных ...

... 2,2 % актива сформированы за счет собственного капитала, остальные – за счет заемных средств, в итоге предприятие имеет высокую зависимость от внешних кредиторов. 1.3 Сущность инвестиционного проекта Данным проектом предполагается закупка комплекта оборудования для производства 150 тыс. в год пластиковых ящиков в ООО «Калининградский винодельческий завод». Пластиковая тара предназначена для ...

0 комментариев