Навигация

8 руб. х 2,5 = 20 руб.

В соответствии со ст.357 НК РФ налогоплательщиками транспортного налога признаются лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения. Поэтому по автобусам ЛАЗ, сданным в аренду, организация обязана исчислить налог.

В соответствии с п.2. ст.362 НК РФ сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки. Сумма налога, подлежащая уплате в бюджет налогоплательщиками, являющимися организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода. Налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки.

В соответствии со ст.360 НК РФ налоговым периодом по транспортному налогу признается календарный год, отчетными периодами признаются первый квартал, второй квартал, третий квартал.

Расчет транспортного налога за 2010 год представлен в таблице:

| Отчетный (налоговый) период | Сумма налога Объект налогообложения | ИТОГО (гр.2 + гр.3 + гр.4) | ||

| Автобус ЛАЗ | Грузовой автомобиль ГАЗ 6611 | Грузовой автомобиль ЗИЛ 133 | ||

| Авансовые платежи | ||||

| 1 | 2 | 3 | 4 | 5 |

| 1 квартал 2010г. | ¼х120л. с. х27 руб. х7 шт. = 5 670 руб. | ¼х120л. с. х36 руб. х3 шт. = 3 240 руб. ¼х120л. с. х20 руб. х4 шт. = 2 400 руб. | ¼х160л. с. х50 руб. х6 шт. = 12 000 руб. | 23 310 руб. |

| 2 квартал 2010г. | ¼х120л. с. х27 руб. х7 шт. = 5 670 руб. | ¼х120л. с. х36 руб. х3 шт. = 3 240 руб. ¼х120л. с. х20 руб. х4 шт. = 2 400 руб. | ¼х160л. с. х50 руб. х6 шт. = 12 000 руб. | 23 310 руб. |

| 3 квартал 2010г. | ¼х120л. с. х27 руб. х7 шт. = 5 670 руб. | ¼х120л. с. х36 руб. х3 шт. = 3 240 руб. ¼х120л. с. х20 руб. х4 шт. = 2 400 руб. | ¼х160л. с. х50 руб. х6 шт. = 12 000 руб. | 23 310 руб. |

| Начислено всего авансовых платежей | 17 010 руб. | 16 920 руб. | 36 000 руб. | 69 930 руб. |

| 2010 год | 120л. с. х27 руб. х7 шт. = 22 680 руб. | 120л. с. х36 руб. х3 шт. =12 960 руб. 120л. с. х20 руб. х4 шт. =9 600 руб. | 160л. с. х50 руб. х6 шт. =48 000 руб. | 93 240 руб. |

Сумма транспортного налога, подлежащего уплате в бюджет по итогам 2010 года составит:

93240 - (23310+23310+23310) = 23310 руб.

Организация имеет в собственности легковой автомобиль с мощностью двигателя 90 л. с.5 апреля 2010 г. был приобретен в собственность легковой автомобиль с мощностью двигателя 150 л. с., который был зарегистрирован 14 апреля 2010 г.

Задание:

1. Исчислить сумму транспортного налога за 2010 год. Применять ставки налога по Самарской области.

2. Заполнить налоговую декларацию.

Решение:

Расчет транспортного налога по легковому автомобилю, имеющемуся в собственности организации, представим в таблице:

| Отчетный (налоговый) период | Налоговая база | Налоговая ставка | Количество месяцев использования |

| 90 л. с. | 14 руб. | 12 | |

| Авансовые платежи | |||

| 1 квартал 2010г. | ¼ х 90 л. с х 14 руб. = 315 руб. | ||

| 2 квартал 2010г. | ¼ х 90 л. с х 14 руб. = 315 руб. | ||

| 3 квартал 2010г. | ¼ х 90 л. с х 14 руб. = 315 руб. | ||

| Начислено всего авансовых платежей | 315 + 315 + 315 = 945 руб. | ||

| 2010 год | 90 л. с х 14 руб. = 1260 руб. | ||

Сумма транспортного налога, подлежащего уплате в бюджет по итогам 2010 года составит:

1260 - (315+315+315) = 315 руб.

Рассчитаем транспортный налог по легковому автомобилю, приобретенному организацией 5 апреля 2010 г., зарегистрированном 14 апреля 2010 г.

В соответствии с п.3 ст.362 НК РФ в случае регистрации транспортного средства в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства принимается за полный месяц.

Расчет представим в таблице:

| Отчетный (налоговый) период | Налоговая база | Налоговая ставка | Количество месяцев использования |

| 150 л. с. | 29 руб. | 9 | |

| Авансовые платежи | |||

| 1 квартал 2010г. | 0 руб. | ||

| 2 квартал 2010г. | ¼ х 150 л. с х 29 руб. = 1087,50 руб. | ||

| 3 квартал 2010г. | ¼ х 150 л. с х 29 руб. = 1087,50 руб. | ||

| Начислено всего авансовых платежей | 0 + 1087,50 + 1087,50 = 2175 руб. | ||

| 2010 год | 150 л. с х 29 руб. х 9/12 = 3262,50 руб. | ||

Сумма транспортного налога, подлежащего уплате в бюджет по итогам 2010 года составит:

3262,50 - (0+1087,50+1087,50) = 1087,50 руб.

Общая сумма исчисленного транспортного налога за 2010 год составит:

1260 + 3262,50 = 4522,50 руб.

Налоговая декларация Приложение 4.

2.3.10 июня 2010 года организация приобрела земельный участок сельхоз назначения. Кадастровый номер участка 63: 32: 1703007: 0001. Балансовая стоимость - 1,5 млн. руб., кадастровая стоимость - 550420 руб.

Задание:

1. Рассчитать земельный налог за 2010 год и авансовые платежи по налогу. Указать сроки уплаты.

2. Заполнить налоговую декларацию.

Решение:

Порядок исчисления и уплаты земельного налога регулируется гл.31 НК РФ.

В соответствии со ст.394 НК РФ в отношении земель сельскохозяйственного назначения применяется ставка 0,3% от кадастровой стоимости земельного участка.

В соответствии со ст.396 НК РФ сумма земельного налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы.

Суммы авансовых платежей по налогу исчисляются как одна четвертая соответствующей налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между исчисленной суммой налога и суммами подлежащих уплате в течение налогового периода авансовых платежей по налогу.

В соответствии со ст.393 НК РФ налоговым периодом по земельному налогу признается календарный год. Отчетными периодами признаются первый квартал, второй квартал и третий квартал календарного года.

В случае возникновения у налогоплательщика в течение налогового (отчетного) периода права собственности на земельный участок исчисление суммы налога (суммы авансового платежа по налогу) в отношении данного земельного участка производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данный земельный участок находился в собственности к числу календарных месяцев в налоговом (отчетном) периоде. При этом если возникновение права собственности произошло до 15-го числа соответствующего месяца включительно, за полный месяц принимается месяц возникновения указанных прав.

Т.к. земельный участок приобретен 10 июня 2010 года (до 15 числа), то за полный месяц принимается июнь 2010 года.

Расчет земельного налога за 2010 год представим в таблице:

| Отчетный (налоговый) период | Сумма исчисленного налога |

| 1 квартал 2010г. | 0 руб. |

| 2 квартал 2010г. | ¼ х 550420 руб. х 0,3% х 1/3 = 137,61 руб. |

| 3 квартал 2010г. | ¼ х 550420 руб. х 0,3% = 412,82 руб. |

| Начислено всего авансовых платежей | 0 + 137,61 + 412,82 = 550,43 руб. |

| 2010 год | 550420 руб. х 0,3% х 7/12 = 963,24 руб. |

Сумма земельного налога, подлежащая уплате в бюджет по итогам 2010 года, составит:

963,24 - (0 + 137,61 + 412,82) = 412,81 руб.

Налоговая декларация Приложение 5.

Организация занимается игорным бизнесом и имеет 7 игровых столов, 24 игровых автомата и 2 кассы тотализатора. Из семи игровых столов 2 стола имеют одно игровое поле, 4 стола - 2 игровых поля и один стол - 3 игровых поля. В феврале установлено 6 новых игровых автоматов, причем 2 из них установлено 6 февраля, а 4 автомата установлено 18 февраля. Для расчета суммы налога использовать ставки, установленные в Самарской области.

Задание:

1. Рассчитать сумму налога по игровым столам

2. Рассчитать сумму налога по игровым автоматам

3. Рассчитать сумму налога по кассам тотализатора

4. Рассчитать общую сумму налога, указать сроки уплаты

5. Заполнить налоговую декларацию

Решение:

Порядок исчисления налога на игорный бизнес установлен гл.29 НК РФ.

На территории Самарской области установлены следующие ставки налога:

1) за один игровой стол - 125 000 рублей;

2) за один игровой автомат - 7 500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы - 125 000 рублей.

В соответствии со ст.370 НК РФ сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения.

В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей.

При установке нового объекта (новых объектов) налогообложения до 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая установленный новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения.

При установке нового объекта (новых объектов) налогообложения после 15-го числа текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

2 игровых автомата было установлено 6 февраля, поэтому для них применяется установленная налоговая ставка, т.е.7 500 рублей; 4 игровых автомата было установлено 18 февраля, поэтому для них применяется налоговая ставка, равная ½ х 7500 руб. = 3 750 рублей.

Расчет налога представим в таблице:

| Объект налогообложения | Количество, шт. | Налоговая ставка, руб. | Сумма исчисленного налога, руб. (гр.2 х гр.3) |

| 1 | 2 | 3 | 4 |

| Игровой стол (1 игровое поле) | 2 | 125 000 | 250 000 |

| Игровой стол (2 игровых поля) | 4 | 125 000х2 | 1 000 000 |

| Игровой стол (3 игровых поля) | 1 | 125 000х3 | 375 000 |

| Игровой автомат | 26 | 7 500 | 195 000 |

| Игровой автомат | 4 | 3 750 | 15 000 |

| Касса тотализатора | 2 | 125 000 | 250 000 |

| ИТОГО: | 2 085 000 |

Срок уплаты налога на игорный бизнес соответствует сроку представления налоговой декларации, который в соответствии с п.2 ст.370 НК РФ установлен не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговая декларация представлена в Приложении 6.

15 февраля 2010 приобретено и введено в эксплуатацию здание первоначальной стоимостью 3 000 000 руб. Срок полезного использования 20 лет. Амортизация начисляется линейным способом.

Кроме того, 15 апреля 2010 приобретен и введен в эксплуатацию компьютер первоначальной стоимостью 18000 руб. Срок полезного использования 5 лет. Амортизация начисляется линейным способом.

При расчете налога и авансовых платежей использовать ставки налога по Самарской области.

Задание: 1. Рассчитать налог на имущество организаций за 2010 год и авансовые платежи по налогу. Указать сроки уплаты. 2. Заполнить налоговую декларацию.

Решение:

Порядок исчисления налога на имущество организаций установлен гл.30 НК РФ. В соответствии со ст.374 НК РФ здание относится к недвижимому имуществу и является объектом налогообложения. При этом учитывается остаточная стоимость имущества. Согласно ст.375 НК РФ налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. Порядок определения среднегодовой стоимости имущества установлен ст.376 НК РФ, согласно которой среднегодовая стоимость определяется следующим образом:

Остаточная Остаточная Остаточная

стоимость + стоимость + … + стоимость

имущества имущества имущества

на 01.01.10 на 01.02.10 на 01.01.11

_____________________________________________

12 месяцев + 1

Т.к. срок полезного использования здания 20 лет (240 месяцев), то ежемесячная сумма амортизации составит:

3 000 000 руб. / 240 мес. = 12 500 руб.

Ежемесячная сумма амортизации по компьютеру при сроке полезного использования 5 лет (60 месяцев) составит:

18 000 руб. / 60 мес. = 300 руб.

Т.к. здание приобретено и введено в эксплуатацию 15 февраля 2010 года, то начисление амортизации будет производиться с марта 2010 года, компьютер приобретен и введен в эксплуатацию 15 апреля 2010 года, следовательно, амортизация будет начисляться с мая 2010 года.

Расчет амортизации по месяцам с отражением остаточной стоимости на 1-е число каждого месяца представим в таблице:

| Месяц | Здание | Компьютер | Остаточная стоимость ОС всего | ||||||

| Первоначальная стоимость | Начислена амортизация за месяц | Отчетная дата | Остаточная стоимость | Первоначальная стоимость | Начислена амортизация за месяц | Отчетная дата | Остаточная стоимость | ||

| 01.01.10 | 01.01.10 | ||||||||

| Январь | 01.02.10 | 01.02.10 | |||||||

| Февраль | 3.000.000 | 01.03.10 | 3.000.000 | 01.03.10 | 3.000.000 | ||||

| Март | 3.000.000 | 12.500 | 01.04.10 | 2.987.500 | 01.04.10 | 2.987.500 | |||

| Апрель | 3.000.000 | 12.500 | 01.05.10 | 2.975.000 | 18.000 | 01.05.10 | 18.000 | 2.993.000 | |

| Май | 3.000.000 | 12.500 | 01.06.10 | 2.962.500 | 18.000 | 300 | 01.06.10 | 17.700 | 2.980.200 |

| Июнь | 3.000.000 | 12.500 | 01.07.10 | 2.950.000 | 18.000 | 300 | 01.07.10 | 17.400 | 2.967.400 |

| Июль | 3.000.000 | 12.500 | 01.08.10 | 2.937.500 | 18.000 | 300 | 01.08.10 | 17.100 | 2.954.600 |

| Август | 3.000.000 | 12.500 | 01.09.10 | 2.925.000 | 18.000 | 300 | 01.09.10 | 16.800 | 2.941.800 |

| Сентябрь | 3.000.000 | 12.500 | 01.10.10 | 2.912.500 | 18.000 | 300 | 01.10.10 | 16.500 | 2.929.000 |

| Октябрь | 3.000.000 | 12.500 | 01.11.10 | 2.900.000 | 18.000 | 300 | 01.11.10 | 16.200 | 2.916.200 |

| Ноябрь | 3.000.000 | 12.500 | 01.12.10 | 2.887.500 | 18.000 | 300 | 01.12.10 | 15.900 | 2.903.400 |

| Декабрь | 3.000.000 | 12.500 | 01.01.11 | 2.875.000 | 18.000 | 300 | 01.01.11 | 15.600 | 2.890.600 |

| ИТОГО: | 3.000.000 | 125.000 |

| 2.875.000 | 18.000 | 2.400 |

| 15.600 | 2.890.600 |

В соответствии со ст.382 НК РФ по итогам каждого отчетного периода (первый квартал, полугодие и 9 месяцев 2010 года) исчисляются суммы авансового платежа по налогу на имущество в следующем порядке:

¼ х средняя стоимость имущества за отчетный период х налоговая ставка 2,2%.

Средняя стоимость имущества за 1 квартал определяется следующим образом:

Остаточная Остаточная Остаточная Остаточная

стоимость + стоимость + стоимость + стоимость

имущества имущества имущества имущества

на 01.01.10 на 01.02.10 на 01.03.10 на 01.04.10

____________________________________________________

Похожие работы

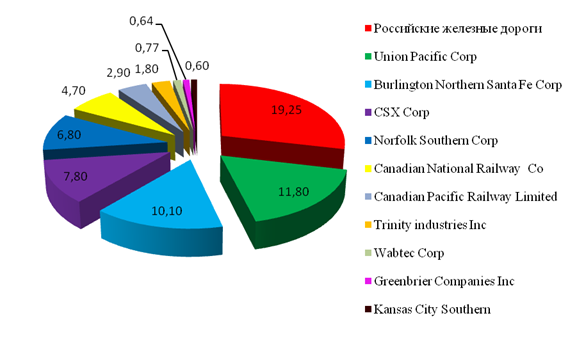

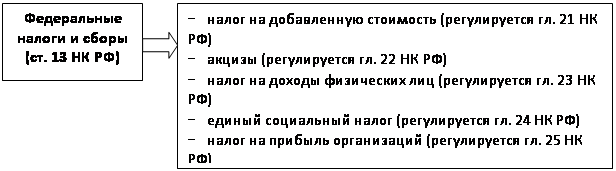

... транспортный налог; земельный налог; водный налог; налог на прибыль в части бюджета субъектов РФ (всего 11); прочие федеральные, региональные и местные налоги и сборы, а также другие обязательные платежи. Открытое акционерное общество «Российские железные дороги» уплачивает по месту своей государственной регистрации НДС (федеральный бюджет), налог на прибыль (в части федерального бюджета и ...

... ; дорожный налог; транспортный налог; налог с продаж; налог на игорный бизнес; региональные лицензионные сборы.[9] К местным налогам относились: 1. земельный налог; 2. налог на имущество физических лиц; 3. налог на рекламу; 4. налог на наследование и дарение; 5. местные лицензионные сборы.[10] При введение в действие налога на недвижимость прекращается действие на территории ...

... в законодательстве и доработка механизма взаимодействия власти и землепользователя – необходимо пройти как можно быстрее [5,с 25-28]. ЗАКЛЮЧЕНИЕ Подводя итог проделанной работе, можно выделить ряд ключевых моментов, связанных с земельным налогом РФ и оценка эффективности его применения. Во-первых, земельный налог традиционно относится к местным поимущественным налогам и взимается п

... пределах, устанавливаемых НК РФ, порядок и сроки уплаты налога. Вся сумма земельного налога с 1 января 2003 года зачислялась в региональные и местные бюджеты. Роснедвижимость сосредотачивает основные усилия на создании единой информационно-технологической инфраструктуры и формировании государственных информационных ресурсах кадастра, сведения которых являются юридически значимыми и обязательными ...

0 комментариев