Навигация

Принципы классификации налогов

1.2 Принципы классификации налогов

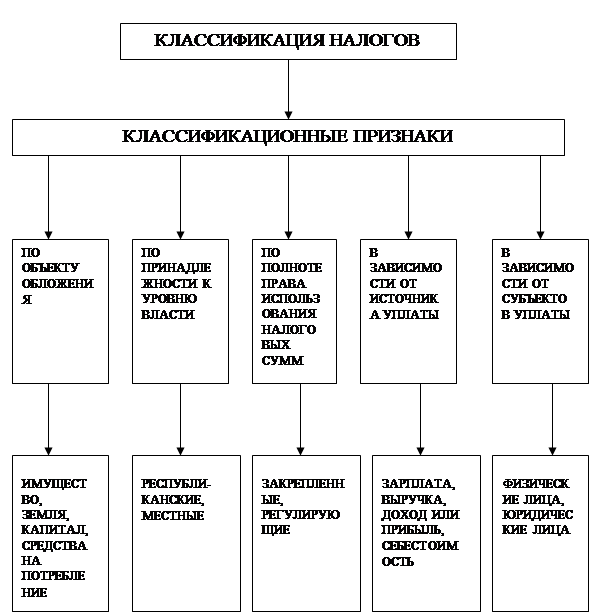

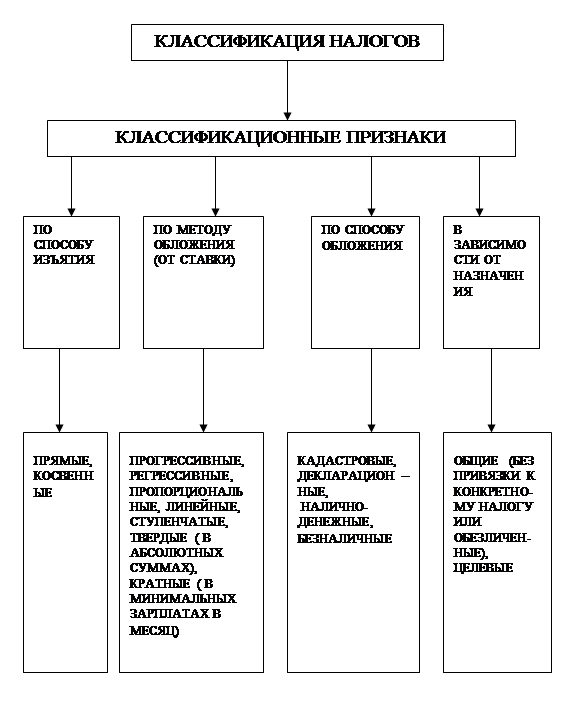

Налоги, входящие в налоговую систему, могут быть по разным признакам подразделены на достаточно большое количество группировок. Основания отнесения налогов к квалификационным группам могут быть как экономического, так и юридического характера.

• в зависимости от органов, которые реализуют предоставленное им право на установление налогов, их подразделяют на республиканские и местные. Республиканские налоги устанавливаются высшими органами представительной власти, а местные - местными законодательными органами;

• в зависимости от объекта налогообложения налоги подразделяются на прямые и косвенные. К косвенным относятся налоги на товары и услуги, включаемые в отпускную цену. Прямые налоги устанавливаются непосредственно на доход и имущество;

• в зависимости от субъекта-налогоплательщика выделяют: налоги, взимаемые с физических лиц; налоги, взимаемые с юридических лиц; смежные налоги, которые уплачивают и физические, и юридические лица;[1, с.35]

• по уровню бюджета, в который зачисляется налоговый платёж, различают: закрепленные и регулирующие налоги. Закрепленными называются налоги, которые на длительный срок закреплены как доходный источник конкретного бюджета. Регулирующие налоги используются для сбалансирования бюджета в текущем году;

• отдельные налоги вводятся с целью финансирования определенных расходов. В зависимости от назначения налоги подразделяют на общие и целевые;

• по порядку введения налоги могут быть общеобязательными, взимаемыми на всей территории страны независимо от бюджета, в который они поступают, и факультативными, предусмотренными основами налоговой системы, но их введение и взимание являются компетенцией органов местного самоуправления;

• в зависимости от характера ставок налоги можно подразделить на пропорциональные, прогрессивные, регрессивные, твердые, линейные, ступенчатые и др. Налог называется пропорциональным, если его ставка неизменна и не зависит от величины дохода и масштаба объектов налогообложения. При прогрессивном налоге ставки повышаются по мере возрастания величины объекта налогообложения. К регрессивным относятся такие налоги, ставки по которым уменьшаются по мере увеличения размера объекта налогообложения;

• важным принципом классификации налогов является оценка влияния каждого налога на мотивы экономического поведения налогоплательщика. Выделяют две группы налогов: фиксированные (условно-постоянные) налоги, т.е. непосредственно не зависящие от уровня производства, продаж и других экономических показателей, связанных с деловой активностью, и условно-переменные, или перераспределительные, которые напрямую связаны с деловой активностью налогоплательщика;

• исходя из стимулирующей функции налогов, их можно подразделить на налоги, регулирующие ценообразование, воздействующие на издержки производства и регулирующие занятость населения;

• по источникам средств для уплаты различают налоги, относимые на себестоимость продукции; на финансовые результаты; на балансовую прибыль; на прибыль, остающуюся в распоряжении предприятий;

• по срокам уплаты налоги делятся на срочные и периодично-календарные. Последние в свою очередь подразделяются на декадные, ежемесячные, ежеквартальные, полугодовые, годовые. [1, с. 32-37]

1.3 Воздействие налогов на рыночное равновесие, распределение налогового бремени в экономике

В современной рыночной экономике применяется довольно сложная и разнообразная система налогов.

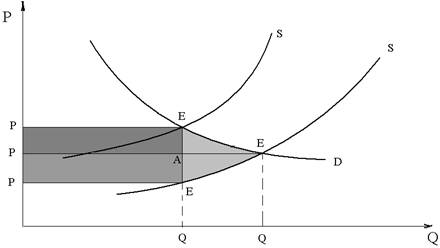

Графически воздействие налога на рыночное равновесие представлено на следующем рисунке.

В начале, до введения налога, линия спроса занимала положение D, а линия предложения – S. Равновесная цена составляла Р, равновесный объем продаж –Q. Допустим теперь, что правительство ввело налог на данный товар в сумме Т рублей на каждую единицу товара. Предположим сначала, что налог вносится в госбюджет продавцами. Это вызовет параллельный сдвиг линии предложения вверх на величину Т.

Почему? Если ранее производители согласны были предложить на рынке количество товара, скажем, Q по цене P, то теперь они согласятся предложить на рынке то же количество товара, если только цена брутто (с включением налога) будет на Т рублей выше, чем Р. В этом случае производители получат цену нетто (без включения налога), равную прежней цене.

Это рассуждение применимо к любой точке кривой предложения. Поэтому все точки линии предложения переместятся вверх на Т рублей. Линия предложения займет положение S1. Новое равновесие характеризуется тремя величинами: Q1, P1, P1*. Объем рынка Q1 будет меньше первоначального Q. Цена, которую платит покупатель, Р1, окажется выше первоначальной Р. Цена, которую фактически получает продавец (без налога), Р1* , окажется ниже первоначальной. Общая сумма налога, поступающая в госбюджет, будет соответствовать площади прямоугольника P1ABP1*.[1, с.59]

Налоговое бремя представляет собой показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определяемый как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Несмотря на то, что весь налог вносится в госбюджет продавцами, часть налогового бремени возлагается на покупателей. Рассмотрим это на графике.

Рисунок 3. Введение налога государством, изменение общего благосостояния Примечание — Источник [1, с.61]

Кривая S (кривая предложения до введения налога) связывает объем предложения с ценой, остающейся у продавца после уплаты налога; S1 – кривая, устанавливающая связь между объемом предложения и ценой, уплачиваемой покупателем, - кривая предложения после введения налога. Кривая S1 получена из кривой S смещением на Т единиц в направлении оси цен (вверх). Введение налога вызвало перемещение равновесия из точки Е0 в точку Е1, при этом объем продаж сократился с Q0 до Q1, цена, уплачиваемая покупателем, выросла с Р0 до P1, а получаемая продавцом - снизилась с Р0 до Р1*. Выгода от покупки-продажи снизилась и для покупателя, и для продавца. Излишек потребителя снизился и из-за того, что за каждую единицу покупаемого товара он вынужден платить больше, и из-за того, что ему при этом приходится сокращать объем потребления, а часть потребителей, возможно, вообще откажется от покупки данного товара. Воспользовавшись геометрическим представлением излишка потребителей, мы можем уменьшение его величины изобразить площадью фигуры P1E1E0P0. Продавец получает за каждую единицу товара меньше, чем до введения налога, и к тому же сокращается объем продаж; часть продавцов, возможно, будет вынуждена покинуть данный рынок. Сокращение их излишка представлено на рис. 2 площадью фигуры Р0Е0Е1*Р1*. Суммарному сокращению излишков покупателей и продавцов (т.е. величине налогового бремени) соответствует площадь фигуры Р1Е1Е0Е1*Р1*. Распределению налогового бремени между продавцом и покупателем соответствует отношение площадей фигур P1E1АP0 и Р0АЕ1*Р1* соответственно. А отношение это, как видно из графика, зависит от наклонов линий спроса и предложения, т.е. от ценовой эластичности спроса и предложения. Площадь треугольной области Е1Е0Е1* не покрывается величиной налогового сбора. Это чистые потери общества, обусловленные введением налога.[1, с.61]

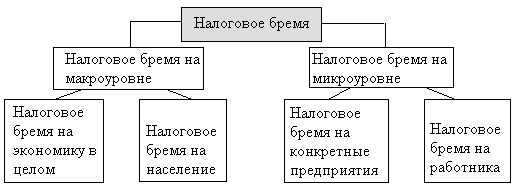

Каковы же основные аспекты исчисления налогового бремени в экономике? Оно осуществляется на двух уровнях: макроуровне и микроуровне, что отражается на следующем рисунке.

Рисунок 4. Основные аспекты исчисления налогового бремени

Налоговое бремя на экономику, как правило, представляет собой отношение всех поступивших в стране налогов к созданному ВВП. Экономический смысл этого показателя состоит в оценке доли ВВП, перераспределенной с помощью налогов.

Налоговое бремя на население в целом представляет собой отношение всех уплаченных налогов на душу населения к среднедушевому доходу населения страны, включая денежную оценку полученных им благ.

Налоговое бремя на работника фактически равно экономической ставке подоходного налога, поскольку в большинстве стран именно этот налог является единственным налогом, который уплачивается непосредственно работником. Данный показатель используется для сравнения уровня подоходного налогообложения в разных странах.[2, с.24]

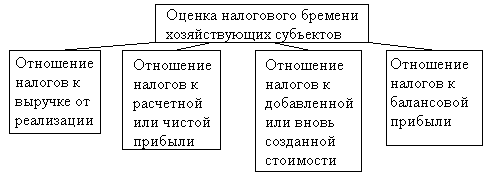

Налоговое бремя на конкретное предприятие может оцениваться по нескольким методикам, представленным на рис.5.

Рисунок 5. Методики оценки налогового бремени хозяйствующих субъектов

Принцип справедливости налогообложения особенно четко проявляется при распределении налогового бремени между налогоплательщиками. Поэтому налоговое бремя на всех налогоплательщиков должно быть распределено равномерно и справедливо. В построении налоговых систем различных стран все большее признание находит принцип “низкие ставки – широкий охват”, суть которого состоит в расширении налоговой базы за счет отмены большинства льгот по налогам и установленных минимально возможных ставок налогообложения. Это дает возможность установить принцип равномерности и справедливости, поскольку, в противном случае, льготный режим для одних означает дополнительное налоговое бремя для других. Вместе с тем применение принципа равенства и справедливости в каждой отдельно взятой стране тесно связано с проводимой экономической и социальной политикой.

Таким образом, совершенствуя налоговую систему, следует оценивать проводимые реформы как с позиции обеспечения необходимого перераспределения налогов, так и с позиции установления реального налогового бремени налогоплательщика.

Похожие работы

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

... Было рассмотрено налоговое законодательство и основные его части. В работе была прослежена эволюция налоговой системы в Республике Беларусь в разрезе развития экономических отношений. Были выявлены основные недостатки системы налогообложения в Беларуси. Был сделан вывод о необходимости совершенствования налоговой системы с учетом международного опыта, которая показывает, что непременным условием ...

... в интересах всего общества. Он является выразителем налоговой политики правительства, от обоснованности которой во многом зависит общественный прогресс и рост благосостояния.[9, c.73] Глава 2. Сравнение налоговой системы Республики Беларусь и Российской Федерации 2.1 Двусторонние соглашения в сфере налогообложения между Россией и Беларусью С 1 января 2005 года вступило в силу Соглашение ...

... индивидуальна, так как нет абсолютно одинаковых государств с точки зрения структуры экономики, институтов государственной власти, правовой доктрины, а именно они придают колорит национальным налоговым системам. Налоговая система Республики Беларусь была сформирована в 1992 году. Основу ее составил Закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты ...

0 комментариев