Страхование владельца авто

Компания страхует все авто компании

Индивидуальное страхование

С какими рисками сталкиваемся в первом случае:

Ущерб для авто

Угон

Гражданский риск (риск гражданской ответственности)

Ущерб нашему здоровью (несчастный случай)

Ущерб и угон авто - это материальный риск - страхование от него называется каска.

Мы можем застраховаться от вышеперечисленных рисков как в их совокупности, так и по каждому виду риска в отдельности.

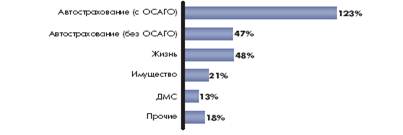

В России: ущерб и угон - 21% собранных премий; ущерб и угон + гражданская ответственность 23%; гражданская ответственность 16% (данные и по авто и по индивидуальному страхованию).

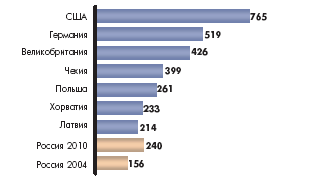

В Европе везде есть обязательное страхование гражданской ответственности автовладельцев, такой ответственности нет только в России (проект в думе лежит уже 1,5 года), в Белоруссии и в Литве.

Разные вида ущерба (их устройство):

Гражданская ответственность - нельзя водить машину пока ты не застрахован на гражданскую ответственность. Г.О. - автомобилист, как владелец авто, попал в аварию и подает иск страховой компании. Когда поступает иск и он утвержден законом, то только тогда наступает ответственность страховой компании. Хотя уже в момент подачи иска она активно вмешивается и защищать страхуемого, так как в результате ей придется платить. Авто - это средство повышенной опасности, и поэтому уже изначально г.о. была подмечена и установлена. Первоначально ее установление было не в виде страхования, а владельцев авто при получении водительских прав проверяли на наличие у них определенного количества активов, которыми он, в случае наступления происшествия по его вине, будет готов ответить на иск. В настоящее время этими активами стал страховой полис. Поэтому, как было обязательным наличие определенного числа активов, так стало обязательным данное страхование гражданской ответственности. Когда речь идет о данном обязателном страховании, устанавливается минимальный предел страхвания, на который должен быть застрахован владелец авто (в разных странах он определяется по разному). Рассмотрим Канаду: можно наносить два вида ущерба материальный (авария - сломали машину) и ущерб жизни и здоровью. Где больше иск? Конечно, иск по здоровью. Поэтому в Канаде два минимальных уровня страхования: по имуществу (20000дол.) и по здоровью (200000дол.).

Процедура: произошел страховой случай , на страхователя поступил риск, который он подает страховой компании и компания, если большой иск, идет в суд или, если иск небольшой разрешает все полюбовно. Отсюда ситуация, когда большие риски остаются недоплаченными (оплачены лишь на 30%), тогда как маленькие - переплаченными. Более того, из всех собранных премий, на возмещение ущерба идет лишь 25%, все остальное идет на расходы и прибыль страховой компании. Такая ситуация не понравилась и было предложено следующее: установление стораны, которая виновата через суды и с него или с его страховой компании взимать деньги. Чтобы уйти от этого была предложена система no fault. Данная система предполагает, что в прелах определенной суммы владелец автотранспортного средства уже изначально считается виновным в том, что с ним произошло. В такой ситуации ущерб уплачивает каждому его страховая компания, не разбираясь кто прав, а кто виноват. Между собой компании могут урегулировать размеры страховых выплат через суд. Такая система снижает огромные расходы на возмещение ущерба и убирает конфликтную ситуацию в случае, когда иск предъявляется на небольшую сумму. Данная система имела много противников, основные лзунги против - это то, что при такой системе будут водить менее осторожно. Для пробы эту систему ввели в США в Пуэрто Рико: оказалось, что ничего не изменилось. На сегодняшний день данная система принята полностью только в 18 странах. С чем это связано? Единственный, кто теряет от введения данной системы - это юрист, а так как в конгрессе любого штата их очень много, то они блокируют принятие этой системы.

Проблема системы no fault, когда нет различия между системой at fault & no fault? Когда действует одна страховая компания-монополист.

Страховка распространяется также на того, кто водит наш авто по нашему разрешению. При страховании дома мы также страхуем авто и др. инструменты в доме.

Что влияет на тариф авто страхования?

Марка авто;

Характеристики водителя;

Территория;

Использование авто.

Система bonus minus: год без аварийной езды - вам скидка bonus, а врезались, оплачиваем иски - minus. Когда приходит новенкий страховая кмания ставит вас в класс плохих, так как она вас не знает или, в лучшем случае, в класс новичков.

Как можно совместить обязательное страхование с конкуренцией между страховыми компаниями?

Государство вводит тариф - цену, по которой должна застраховать компания даже самого плохого клиента, а потом компании начинают конкурировать, делая скидки с этой цены.

В каком виде страхования также применяется система at fault & no fault?

Существует такой вид страхования, как страхование ответственности работодателя. Есть предприятие, с рабочим произошла производственная трамва, кто несет ответственность и оплачивает расходы. Оплачивает фирма. Однако, существует ряд подходов, как фирма отказывается от того, чтобы платить:

она говорит, что в трамве виноват сам человек из-за своей невнимательности;

часто в трамвах виновен тот человек, который работает с пострадавшим;

при наеме человек знает, что идет на определенной риск, связанный с его работой и за это мы даже ему больше платили.

Из-за таких положений возникали трудности в суде. И разрешило эту проблему законодательство, связанное с тем, что до определенного предела работадатель принимает ответственность, связанную с травмами рабочих. Эта система no fault, когда не разбираются, кто виноват принята при страховании ответственности работодаетля.

Перестрахование

Перестрахование - это когда страховая компания сама страхуется у компании, более мощной чем она сама. В качестве компаний перестраховщиков часто действуют крупные международные компании.

Способы перестраховки:

Есть страховщик с иском Х, как от него перестраховаться. Говорим, что я беру ответственность за 20%, а перестраховщих за 80%. Как правило между страховщиком и перестраховщиком есть посредники - страховые брокеры. Когда отдается часть портфеля риска, естественно вместе с частью собранной прибыли, то такой вид перестрахования называется пропорциональным страхованием. Прибыль перестраховщика извлекается из более высоких назначенных им тарифов. Данный способ близок к сострахованию (например, рынок сострахования муниципального жилья). Математическая инетерпритация сострахования: делим риск. Риск определяется случайной величиной и дисперсией. Чем дисперсия больше, тем риск хуже. При состраховании мы оставляем математическое ожидание на том же уровне, но получаем уменьшенную дисперсию в 4 раза. Таким образом наша характеристика портфеля в двое улучшилась, благодаря диверсификации портфеля.

Другой способ перестрахования - это, когда мы боимся катастрофы. Мы таким образом закрываемся от рисков очень высокого размера.

Что оставляем себе: согласны покрывать Х полностью, если Х<=D и ограчиваем свой ущерб величиной D в противном случае.

Что отсается перестраховщику: он платит 0, если Х<=D и платит X-D, если Х>=D. Таким образом часть риска уходит поставщику.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://sergeev-sergey.narod.ru/start/glava.html

Похожие работы

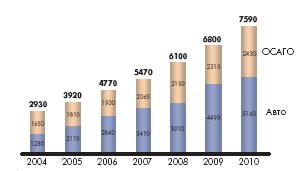

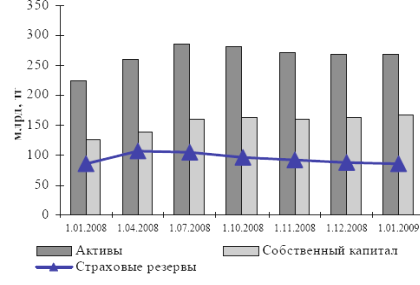

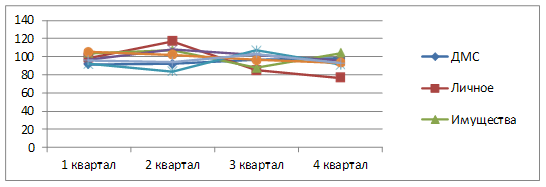

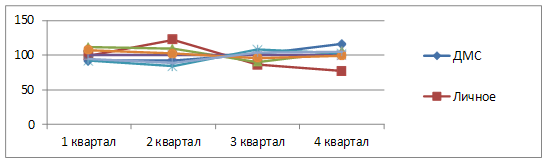

... ответственности (ОСАГО) не считается высокоприбыльным, но, по оценкам, страховщикам они дают стабильный и гарантированный заработок. Рассмотрим направления развития страхования в России. 3.3 Перспективы развития автострахования в РФ 3.3.1 Предложения по улучшению финансовой устойчивости страховых компаний В условиях рыночной экономики, чтобы защитить имущественные интересы юридических и ...

... , компании «Росгосстрах-Дальний Восток» необходимо в своей маркетинговой деятельности учитывать данные перспективы. 3.2 Недостатки маркетинговой деятельности предприятия в развитии рынка страхования автотранспортных средств Недостатком маркетинговой деятельности предприятия «Росгосстрах-Дальний Восток» можно назвать медленное реагирование на возникающие на рынке автострахования перемены и ...

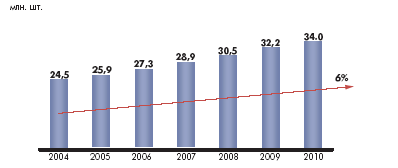

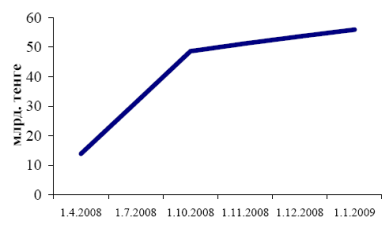

... Как уже отмечалось выше, ключевым фактором развития российского рынка автострахования на ближайшие год-два будет развитие сервисной составляющей бизнеса и коррекции закона об обязательном страховании автогражданской ответственности. 3.2 Казахстан в международной системе страхования автотранспортных средств Международная система страхования автотранспортных средств «Зеленая карта» вступила в ...

... страховой суммы, порядок определения и уплаты страховой премии, права и обязанности сторон, взаимоотношения сторон при наступлении страхового случая. 1.2 Законодательные основы страхования автотранспортных средств Добровольное страхование каско регулируется ст. 931 ГК РФ, согласно которой по договору страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда ...

0 комментариев