Навигация

Інструменти фінансового ринку

Міністерство освіти і науки України

Кременчуцький національний університет

ім. М. Остроградського

Кафедра „Фінанси і кредит”

КОНТРОЛЬНА РОБОТА

з навчальної дисципліни

Фінансова стратегія підприємства

Варіант 6

Виконала студентка

Групи Ф-10-1з сп

Максимова Ольга Геннадіївна

Перевірив викладач

Хоменко Л.М.

Кременчук 2010

Варіант 6

1. Склад основних видів фінансових інструментів

2. Класифікація інструментів фінансового ринку

3. Типи центрів відповідальності

4. Види свопу

Список використаної літератури

1. Склад основних видів фінансових інструментів

Похідний фінансовий інструмент, похідний цінний папір, дериватив (англ. derivative) — фінансовий контракт, або фінансовий інструмент, цінність якого походить з ціни чогось іншого (основи). Основою такого фінансового інструменту можуть бути активи (наприклад, сировинні матеріали, акції, житлові застави, нерухоме майно, облігації, позики), індекси (наприклад, відсоткові ставки, валютні курси, фондові індекси, індекси споживацьких цін), або інші (такі як погодні умови). Кредитні похідні фінансові інструменти походять від позик, облігацій чи інших форм кредитування.

Основними видами похідних фінансових інструментів є форвардні та ф'ючерсні контракти, опціони та свопи.

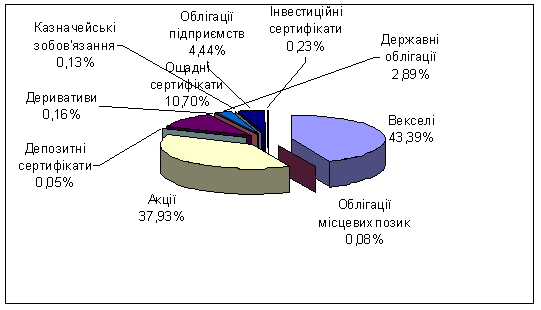

Рис.1.1 Види похідних фінансових інструментів

Вимоги або зобов’язання в рамках умовних фінансових контрактів залежить від умов угоди. Реалізація фінансового контракту опціонного типу залежить від рішення одного з контрагентів контракту. Наприклад, покупець опціону „колл лонг” американського типу має право купити визначені цінні папери (надалі – ЦП) за визначеною ціною до визначеної дати. Якщо ціна, зазначена в контракті протягом усього строку дії контракту є вищою за ринкову, тоді власник такого опціону просто не використовує його – опціон пропадає. Окрім опціонів американського типу існують опціони європейського та бермудського типу. Така класифікація здійснена за критерієм часового виконання опціону. В основному, опціони поділяють на "прості" – з простою структурою, та екзотичні – зі складною. Іншим типом умовних фінансових контрактів є страхування. Вимоги страхувальника до страховика залежать від того, чи вступила умова виплати страховки, наприклад, дефолт якогось боржника. В цю категорію можна також віднести кредитні дефолтні свопи та інші кредитні деривативи, хоча свопи трактуються в основному як безумовні контракти.

Вимоги або зобов’язання в рамках безумовних фінансових контрактів передбачають обов’язкову поставку та оплату визначеної кількості базових активів за встановленою ціною на якийсь майбутній термін. Якщо таким безумовним контрактом торгують на біржі, тоді він називається ф’ючерсом на відміну від форварда, який є результатом індивідуальних домовленостей. Позабіржові фінансові контракти відомі також під назвою "Over-the-counter" (OTC) (англ. – через прилавок). Опціонами також можуть бути біржовими або позабіржовими. В разі здійснення трансакції через біржу існує впевненість щодо його виконання контракту навіть у випадку дефолту контрагента, оскільки останній ризик бере на себе кліринговий відділ біржі (англ.: "Clearing House").

На окрему згадку заслуговують свопи (від англ. swap – обмін), які тут визначаються як безумовні позабіржові контракти, що передбачають обмін активами та / або платежами, пов’язаними з цими активами. Обмінювати можна широкий спектр різних активів – кредити, валюту, відсоткову ставку, цінні папери, корзину активів, опціони, індекси та навіть борги держав. Наприклад, японська фірма потребує кредит в розмірі 1 млн. євро, а взамін може надати кредит в еквівалентній вартості в єнах, оскільки останній вона може отримати на пільгових умовах від японського банку. Грецька ж фірма знаходиться в протилежній ситуації – їй потрібний кредит в єнах, а вона може запропонувати кредит в євро на пільгових умовах. Від свопу виграють обидві фірми – вони отримують потрібний їм кредит на пільговій умові, уникаючи при цьому валютних ризиків.

Здійснюючи операції на фінансовому ринку, його учасники вибирають відповідні фінансові інструменти їх проведення. Фінансові інструмент це різноманітні фінансові документи, які обертаються на ринку, мають грошову вартість і за допомогою яких здійснюються операції на фінансовому ринку.

Фінансові інструменти, які обертаються на окремих сегментах фінансового ринку, характеризуються на сучасному етапі великою різноманітністю.

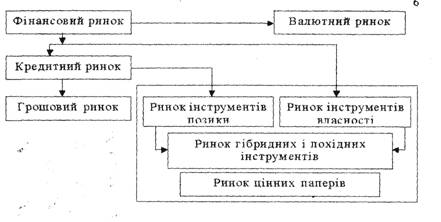

За окремими видами фінансових ринків розрізняють наступні інструменти, які їх обслуговують.

Інструменти ринку позичкових капіталів. До них відносять гроші і розрахункові документи, які обертаються на грошовому ринку.

Інструменти ринку цінних паперів - різноманітні цінні папери, Ідо обертаються на ньому ринку (склад цінних паперів за їх видами, особливостями емісії та обігу затверджується відповідними нормативно-правовими актами).

Інструменти валютного ринку. До них відносять іноземну валюту, розрахункові валюті документи, а також окремі види цінних паперів, які обслуговують цей ринок.

Інструменти страхового ринку - страхові послуги, які пропонуються на продаж (страхові продукти), а також розрахункові документи та окремі види цінних паперів, які обслуговують цей ринок.

Ринок золота (срібла, платини) та дорогоцінного каміння. До них належать вказані види цінних металів та каменів, які купуються з метою формування фінансових резервів і тезаврації, а також розрахункові документи і цінні папери, Ідо обслуговують цей ринок.

До інструментів ринку нерухомості відносять цінні папери та документи, що засвідчують право власності на той чи інший вид нерухомості.

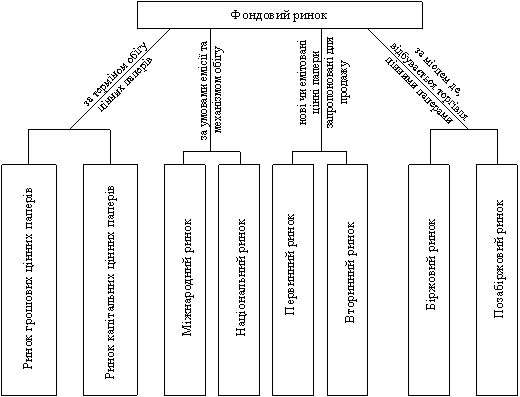

За термінами обігу виділяють наступні види фінансових інструментів.

Короткострокові фінансові інструменти (з періодом обігу до одного року). Цей вид фінансових інструментів с найбільш багаточисленним і покликаний обслуговувати операції на ринку грошей

Довгострокові фінансові інструменти (з періодом обігу більше одного року). До цього виду фінансових інструментів належать і так звані "безтермінові фінансові інструменти", кінцевий термін погашення яких не встановлено (наприклад, акції). Вони обслуговують операції на ринку капіталу.

За характером фінансових зобов'язань фінансові інструменти поділяються на наступні види.

Інструменти, наступні фінансові зобов’язання за якими не виникають (інструменти без наступних фінансових зобов'язань). Вони с, як правило, предметом самої фінансові операції, і при їх передачі покупцю не несуть, додаткових фінансових зобов'язань з боку продавця (наприклад, валютні цінності, золото тощо).

Боргові фінансові інструменти. Ці інструменти, характеризуючи кредитні відносини між їх покупцем і продавцем, зобов'язують боржника погасити в передбачені терміни їх номінальну вартість і заплатити додаткову винагороду у формі відсотка (якщо вона не входить до складу номінальної вартості боргового фінансового інструменту, який погашається). Прикладом боргових фінансових інструментів є облігації, векселі, чеки тощо.

Дольові фінансові інструменти. Вони підтверджують право їх власника на частку (пай у статутному фонді їх емітента) і на отримання відповідного доходу (у формі дивіденду, відсотка і т.п.). Дольовими фінансовими інструментами є, як правило, цінні папери відповідних видів (акції, інвестиційні сертифікати тощо).

Залежно від пріоритетної значимості розрізняють наступні види фінансових інструментів.

Первинні фінансові інструменти (фінансові інструменти першого порядку). Такі фінансові інструменти (як правило, цінні папери) характеризуються їх випуском в обіг первинним емітентом і підтверджують прямі майнові права або відносини кредиту (акції, облігації, чеки, векселі і т.п.).

Вторинні фінансові інструменти або деривативи (фінансові інструменти другого порядку) характеризують виключно цінні папери, Ідо підтверджуючі, право або зобов'язання їх власника купити або продати первинні цінні папери, які обертаються, валюту, товари або нематеріальні активи на попередньо визначених умовах у майбутньому періоді. Вони використовуються для проведення спекулятивних фінансових операцій та страхування цінового ризику ("хеджування"). Залежно від складу первинних фінансових інструментів або активів, відповідно до яких вони випущені в обіг, деривативи поділяються на фондові, валютні, страхові, товарні і т. п. Основними видами деривативів є опціони, свопи, ф'ючерсні і форвардні контракти.

За гарантованістю рівня дохідності фінансові інструменти бувають наступних видів.

Фінансові інструменти з фіксованим доходом. Вони характеризують фінансові інструменти з гарантованим рівнем дохідності при їх погашенні (або протягом періоду їх обігу) незалежно від кон'юнктурних коливань, ставки позикового відсотка (норми прибутку па капітал) на фінансовому ринку.

Фінансові інструменти І невизначеним доходом. Вони характеризують фінансові інструменти, рівень дохідності яких може змінюватись залежно від фінансового стану емітента (прості акції, інвестиційні сертифікати) або у зв'язку зі зміною кон'юнктури фінансового ринку (боргові фінансові інструменти із плаваючою відсотковою ставкою, "прив'язаною" до встановленої облікової ставки, курсу певної "твердої" іноземної валюти і т.п.). За рівнем ризику виділяють наступні види фінансових інструментів.

Безризикові фінансові інструменти. До них відносять державні короткострокові цінні папери, короткострокові депозитні сертифікати найбільш надійних банків, "тверду" іноземну валюту, золою та інші цінні метали та каміння, придбані на короткий період. Термін "безризикові" є певною мірою умовним, так як потенційний фінансовий ризик несе в собі будь-який із перерахованих видів фінансових інструментів; вони служать лише для формування точки відрахунку виміру рівня ризику за іншими фінансовими інструментами.

Фінансові інструменти з низьким рівнем ризику. До них належать, як правило, короткострокові боргові фінансові інструменти, що обслуговують ринок грошей, виконання зобов'язань за якими гарантовано стійким фінансовим станом і надійною репутацією позичальника (характеризується терміном "першокласний позичальник").

Фінансові інструменти з помірним рівнем ризику. Вони характеризують групу фінансових інструментів, рівень ризику за якими приблизно рівний середньоринковому.

Фінансові інструменти з високим рівнем ризику. До них відносяться фінансові інструменти, рівень ризику за якими суттєво перевищує середньоринковий.

Фінансові інструменти з дуже високим рівнем ризику ("спекулятивні "). Вони характеризуються найвищим рівнем ризику і використовуються для здійснення найбільш ризикованих спекулятивних операцій на фінансовому ринку. Прикладом таких високоризикованих фінансових інструментів є акції "венчурних" (ризикових) підприємств; облігації з високим рівнем відсотка, емітовані підприємством з кризовим фінансовим станом; опціонні та ф'ючерсні контракти тощо.

Наведена класифікація відображає поділ фінансових інструментів лише за найбільш суттєвими загальними ознаками.

Кожна з розглянутих груп фінансових інструментів, у свою чергу, класифікується за окремими специфічними ознаками, які відображають особливості їх випуску, обігу і погашення.

Похожие работы

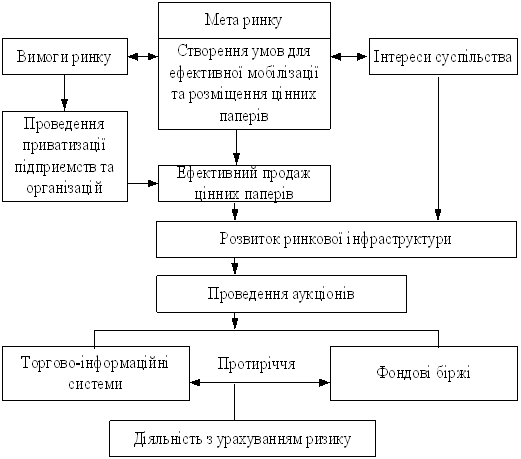

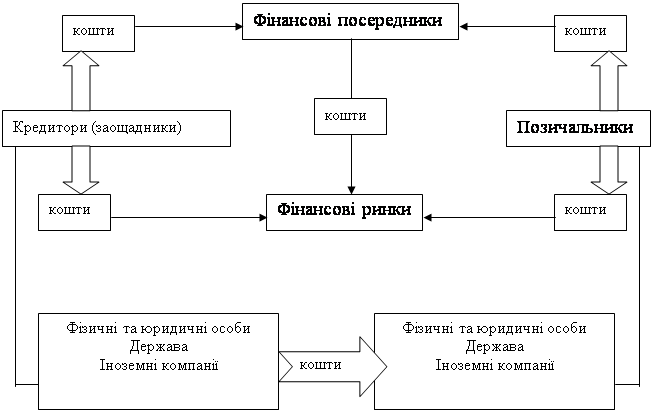

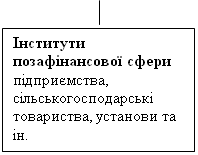

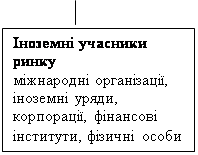

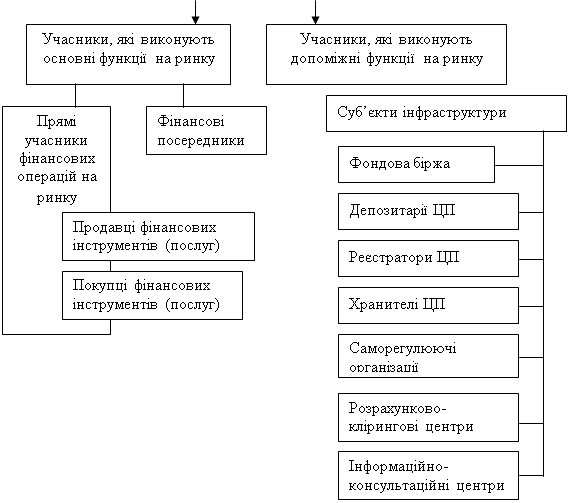

... метою фінансового ринку є розподіл надлишку коштів або заощаджень, їхня мобілізація і перерозподіл між сферами й секторами економіки. Головна функція фінансового ринку - трансформація вільних коштів у позиковий капітал. Фінансовий ринок робить рівнодоступними грошові фонди для всіх його учасників (держави, підприємств, домашніх господарств), які мають одну мету - збільшення капіталу. Головними ...

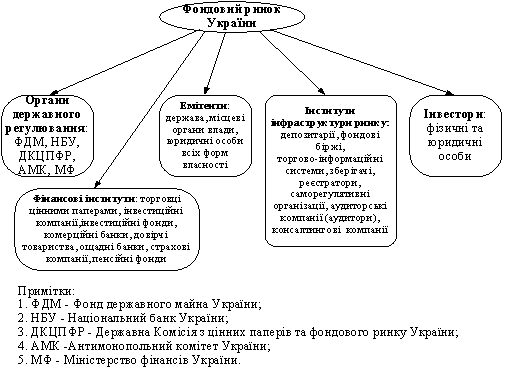

... , що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості. Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи ...

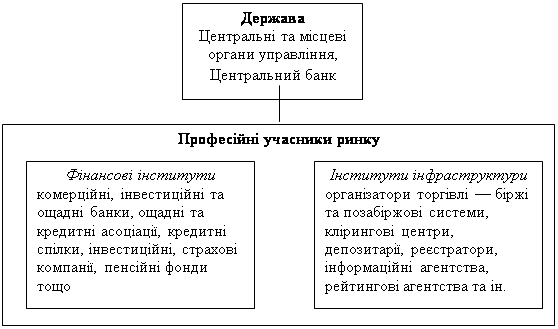

... відповідних законодавчих та нормативних документів та спостерігати за їх дотриманням. ГЛАВА 3. ПРОБЛЕМИ ПОДАЛЬШОГО РОЗВИТКУ ФОНДОВОГО РИНКУ УКРАЇНИ 3.1. ІНФРАСТРУКТУРА РИНКУ ЦІННИХ ПАПЕРІВ Як зазначалось нами в першій главі, під інфраструктурою фінансового ринку слід розуміти весь комплекс елементів і видів діяльності, які створюють умови для ...

... базується на побудові певних схем, які фіксують відповідну залежність і враховують конкретні фактори, що чинять як позитивний, так і негативний вплив. Безумовно, це досить перспективний метод ціноутворення на фінансовому ринку. За умов ринкової економіки у формуванні цін беруть участь емітенти й інвестори, кожний з яких має власні інтереси і орієнтири. В цілому методичні підходи при формуванні ...

0 комментариев