Навигация

Типи центрів відповідальності

3. Типи центрів відповідальності

Досягнення мети компанії істотно полегшується, якщо вони трансформовані в меті окремих підрозділів. Якщо, наприклад, компанія планує збільшити рентабельність активів від 10 до 15% в перебігу бюджетного року, то доведення до окремих підрозділів відповідних планів згідно збільшенню виручки, зниженню витрат, нарощуванню активів сприятиме включенню всього колективу підприємства можуть бути названі центрами відповідальності. Мається на увазі відповідальність за виконання відповідних показників, які визнані релевантними для цих підрозділів. Відповідно останні наділяються правами по ухваленню необхідних рішень, пов'язаних з реалізацією відповідальності.

Можуть бути виділені наступні типи центрів відповідальності:

центри витрат;

центри виручки;

центри прибутку;

центри інвестиції.

Центри витрат — це підрозділи, які несуть відповідальність за витрати. Характерною особливістю цих центрів є те, що об'єм виконуваних ними робіт дуже важко, а найчастіше неможливо зміряти: це обслуговуючі виробничі підрозділи, відділи заводоуправління. Наприклад, щоб виразити кількісно об'єм робіт планового відділу, можна, звичайно, враховувати роботи, які виконує даний відділ для інших підрозділів, якимсь чином відносити на ці підрозділи його витрати, використовувати різні нормативи, зокрема чисельності працівників, і т.д. Але все це буде дуже умовно і неточно. Тому доцільно планувати витрати даного підрозділу і контролювати перевищення окремих статей бюджету витрат. Відразу відмітимо, що економія не завжди доречна, оскільки у ряді випадків вона може привести до недостатнього виконання необхідних функцій підрозділу. Дані центри іноді називаються місцями виникнення витрат.

Деякі підрозділи покликані забезпечити реалізацію продукції підприємства. Вони не займаються виробництвом, тому не можуть відповідати за пов'язані з ним витрати. Перш за все це відділи збуту, маркетингу, торгові доми, магазини і т.д. Від них залежить вибір ринків, споживачів, цін та інших параметрів, що характеризують продажі. Але одночасно плануються витрати на зміст подібних центрів, тобто вони є центрами одночасно і виручки, і витрат, але ці показники відносяться до різних об'єктів.

Підрозділ, який може контролювати і нести відповідальність і за продажі, і за витрати, пов'язані з виробництвом продукції, може бути центром прибутку. Такі підрозділи володіють більшою самостійністю, чим центри виручки або витрат. Це можуть бути самостійні підприємства, філіали, внутрішні венчури. Проблема для них полягає у визначенні ціни і обліку витрат. Чинник ціни особливо важливий при використанні трансфертних цін.

Деякі підрозділи наділяються правом ухвалювати інвестиційні рішення. Як правило, встановлюється граничний розмір інвестицій, який знаходиться в компетенції керівника центру. В більшості випадків такі центри наділяються фінансовими ресурсами або правом їх самостійного залучення. Вони (разом з центрами прибутку) можуть бути названі також центрами фінансової відповідальності.

На практиці форматування центрів відповідальності багато в чому пов'язано з прийнятою організаційною структурою і характером взаємин між підрозділами. Якщо підприємству властивий високий ступінь централізації і функціональна структура управління, то більшість його підрозділів — це центри витрат (місця виникнення витрат), а відділ збуту (маркетингу, комерційний відділ) — центр продажів. Центром прибутку і інвестицій є підприємство в цілому. Тому керівники підрозділів, виконуючи бюджет витрат, вносять свій внесок до прибутку підприємства, але опосередковано, а в цілому на її розмір вплинути не можуть. І навіть коли прибуток використовується в якості показника преміювання, то робиться це в основному для вирішення двох завдань: встановлення кількісного взаємозв'язку розмірів премії з джерелом, тобто з прибутком, і чинення психологічного тиску, спонукаючого керівників підрозділів хоч якось враховувати вплив їх дій на прибуток підприємства в цілому. Але, враховуючи, що на прибуток впливають результати роботи всіх підрозділів і зовнішні чинники, спроби окремих підрозділів понизити, наприклад, витрати «тонуть» в загальних негативних результатах роботи інших підрозділів. Тому безпосередній зв'язок результатів діяльності окремих підрозділів і прибутку підприємства втрачається.

Якщо на підприємстві використовується децентралізована форма управління, то виділяються окремі частини підприємства — дивізіони, відповідальні за виробництво певних видів продукції. Вони очолюються менеджерами, які здійснюють повне або майже повне управління по всіх аспектах діяльності. Управління усередині цих дивізіонів побудоване за функціональним принципом.

Деякі з дивізіонів можуть стати повноцінними центрами прибутку, а також інвестиції. При цьому частина підрозділів залишаться центрами витрат. Якісь підрозділи, які використовують трансфертні ціни, будуть центрами квазіприбутку. В останньому випадку розрахунки здійснюватимуться за внутрішніми цінами, встановлених централізовано.

У такій ситуації окремі підрозділи, що в принципі працюють прибутково, можуть виявитися планово-збитковими.

У виробничих системах, що мають складну організаційну структуру, велике число залежних від них дочірніх підприємств, філіалів, об'єднаних в єдине ціле, центри відповідальності будуються за ієрархічним принципом, тобто мають вертикальні підлеглість. Разом з тим центри відповідальності можуть будуватися за функціональним принципом. В цьому випадку підприємство розбивається на блоки, які включають підрозділи, об'єднані згідно спільновиконуваних ними функцій, наприклад виробничий блок, комерційний блок і т.д.

Далі, відповідно до вже згаданої вертикальної підлеглості кожен блок ділиться на рівні. Так, велике акціонерне товариство складається з менших акціонерних суспільств, а ті, у свою чергу, з підприємств-філіалів.

При формуванні центрів відповідальності слід прагнути до того, щоб модель центрів відповідальності була наскрізною, причому за кожним центром повинні бути закріпленні відповідні місця виникнення витрат. Або іншими словами, для кожного місця виникнення витрат визначений центр відповідальності, в який воно входить і який планує йому встановлені показники. В цілях закріплення будується так звана матриця відповідності місць виникнення витрат центрам відповідальності.

Похожие работы

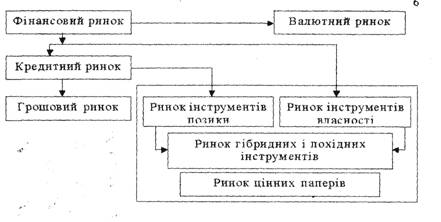

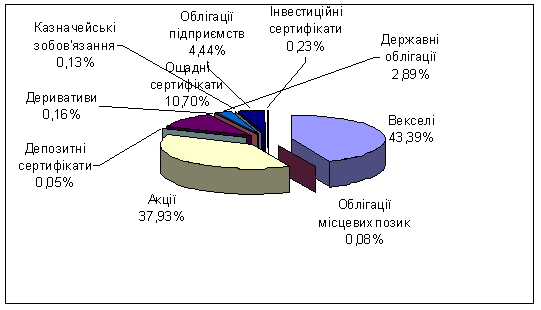

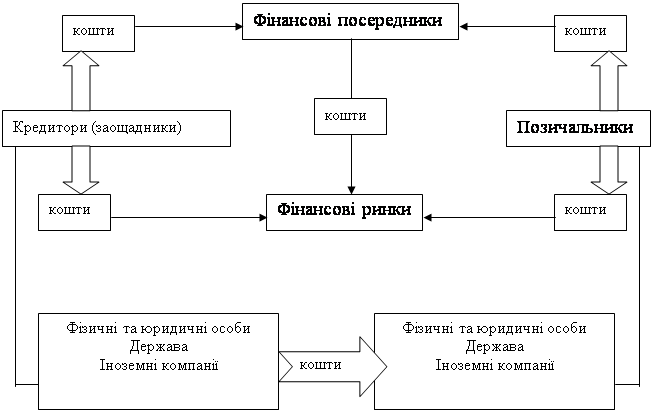

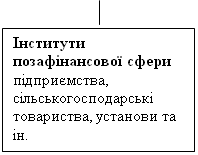

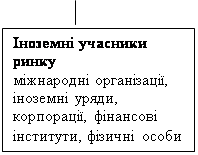

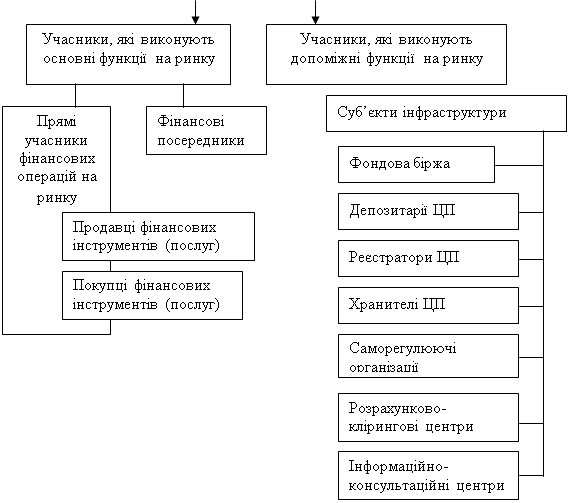

... метою фінансового ринку є розподіл надлишку коштів або заощаджень, їхня мобілізація і перерозподіл між сферами й секторами економіки. Головна функція фінансового ринку - трансформація вільних коштів у позиковий капітал. Фінансовий ринок робить рівнодоступними грошові фонди для всіх його учасників (держави, підприємств, домашніх господарств), які мають одну мету - збільшення капіталу. Головними ...

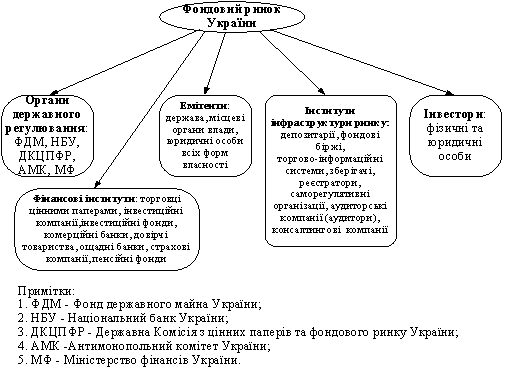

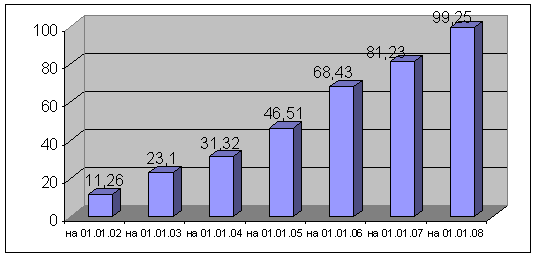

... , що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості. Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи ...

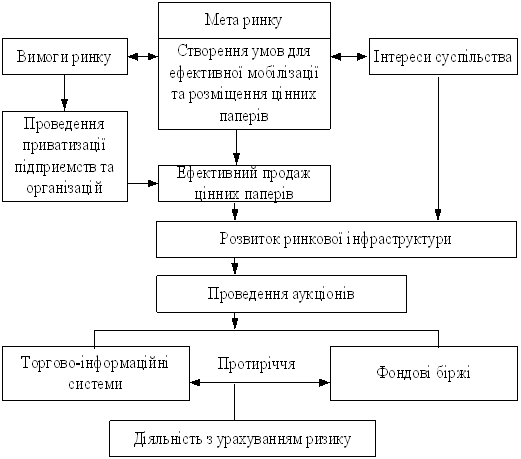

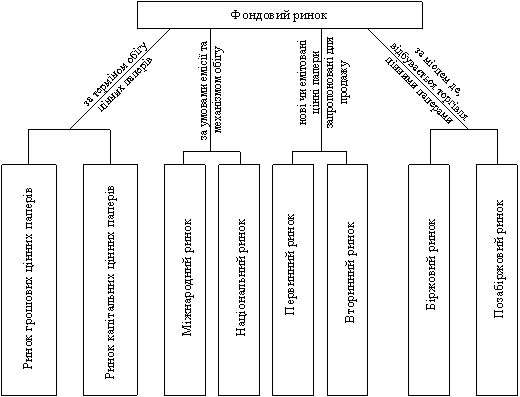

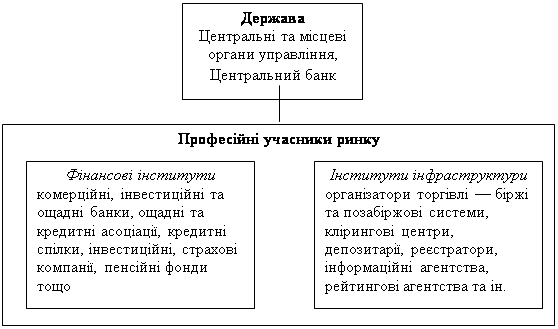

... відповідних законодавчих та нормативних документів та спостерігати за їх дотриманням. ГЛАВА 3. ПРОБЛЕМИ ПОДАЛЬШОГО РОЗВИТКУ ФОНДОВОГО РИНКУ УКРАЇНИ 3.1. ІНФРАСТРУКТУРА РИНКУ ЦІННИХ ПАПЕРІВ Як зазначалось нами в першій главі, під інфраструктурою фінансового ринку слід розуміти весь комплекс елементів і видів діяльності, які створюють умови для ...

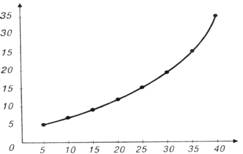

... базується на побудові певних схем, які фіксують відповідну залежність і враховують конкретні фактори, що чинять як позитивний, так і негативний вплив. Безумовно, це досить перспективний метод ціноутворення на фінансовому ринку. За умов ринкової економіки у формуванні цін беруть участь емітенти й інвестори, кожний з яких має власні інтереси і орієнтири. В цілому методичні підходи при формуванні ...

0 комментариев