Навигация

СОВРЕМЕННЫЙ РЫНОК ЦЕННЫХ БУМАГ

3.2 СОВРЕМЕННЫЙ РЫНОК ЦЕННЫХ БУМАГ

Если проанализировать динамику основных макроэкономических переменных за последние пятнадцать лет, смоделировать тенденции развития фондового рынка, осмыслить его структурную трансформацию, то можно прийти к выводу, что финансовый кризис августа 1998 г. в целом благотворно повлиял на российский рынок ценных бумаг. Возросла роль этого рынка в привлечении и перераспределении свободных денежных средств, усилилось его позитивное воздействие на развитие реального сектора экономики, активизировалось проявление всех его функций. Пограничным в процессе повышения информационной прозрачности отечественного фондового рынка и принципиального изменения самого механизма рыночного ценообразования его активов стал 2000 г.российский рынок ценных бумаг начал проявлять свойства эффективности в слабой своей форме. [13, с.11]

Вторичный рынок ценных бумаг в России делится на внебиржевой и биржевой. Главным вторичным внебиржевым рынком до недавнего времени было созданное в 1995 г. некоммерческое партнерство Российская торговая система (РТС). Она объединила четыре разрозненных внебиржевых рынка: Москвы, Петербурга, Екатеринбурга и Новосибирска — в единую телекоммуникационную сеть. РТС состоит из брокерско-дилерских компаний — членов Национальной ассоциации участников фондового рынка (НАУФОР). Помимо РТС, в стране функционировали другие вторичные внебиржевые рынки.

РТС позволяет проводить автоматизированные торговые операции в реальном режиме времени. В настоящее время РТС имеет статус фондовой биржи (ФБ РТС).

Вторичный биржевой оборот осуществляется на фондовых и, в редких случаях, на других биржах. Сегодня в России насчитывается 10 фондовых бирж, включая ФБ РТС и ФБ ММВБ. Еще в 1995 г. их было более 60. Современным российским законодательством предусмотрена лишь одна организационно-правовая форма фондовой биржи — некоммерческое партнерство, т.е. бесприбыльная организация. В то же время в мировой практике сегодня прослеживается тенденция увеличения числа прибыльных бирж.

Особенностью российского рынка ценных бумаг по-прежнему остается существенный объем внебиржевого вторичного оборота акций.

Московская фондовая биржа (МФБ) сегодня является одной из ведущих в России. Учреждена в марте 1997 г. в качестве некоммерческого партнерства. В 2001 г. насчитывала 367 членов из разных регионов России.

С 2000 г. участники биржевых операций могут пользоваться программой «удаленного торгового терминала МФБ» через выделенные телекоммуникационные каналы связи, а также через Интернет. Биржевая компьютерная система обеспечивает большие удобства ее пользователям, в частности: обслуживание счетов депо участников торгов и их клиентов, проведение операций зачисления-списания ценных бумаг и денежных средств в процессе торгов, получение биржевых отчетов и др.

Маржинальная торговля стала новым (посткризисным) явлением на российском рынке ценных бумаг. В основном она сосредоточена на фондовой секции ММВБ. Объемы таких операций на других фондовых площадках сегодня существенно меньше ввиду сравнительно более низкой ликвидности.

Маржинальная торговля ориентирована на привлечение среднего и мелкого клиента, включая физических лиц. Ее сущность заключается в открытии брокерской, инвестиционной или иной компанией маржинального счета для клиента, посредством которого он может покупать и продавать ценные бумаги, используя заемные ресурсы (денежные средства и ценные бумаги), предоставляемые ему компанией.

Эмитенты. В России отсутствует четкая статистика в отношении эмитентов ценных бумаг. В принципе любое акционерное общество, по определению, является эмитентом, так как уже при своём учреждении оно неизбежно размещает акции (и формально обязано их регистрировать). По данным Единого государственного реестра юридических лиц, на 01.08.2006 в России зарегистрировано 193 651 акционерных обществ (открытых и закрытых). Однако значительная часть этих организаций не регистрировала своих акций.

Характерной особенностью российского рынка акций является высокая доля государства в общей структуре капитализации. По данным информационных агентств, доля государства в общей капитализации российского рынка ценных бумаг составляла на начало 2006 года 29,6%, а к началу 2007 года она поднялась до 35,1%.[14, с.5].

Брокеры, дилеры, управляющие ценными бумагами. По состоянию на 01.01.2008, по данным ФСФР России, было выдано 1445 лицензий на осуществление брокерской деятельности, 1422 – на осуществление дилерской деятельности, а так же 1169 – на осуществление деятельности по доверительному управлению ценными бумагами. При этом большинство лицензиатов совмещало все три вида деятельности или какие-либо два из них, так что общее количество лицензированных профессиональных посредников составило 1691 ед.

Для современного этапа развития российского фондового рынка характерна универсализация финансового посредничества. Коммерческие банки все более активно вовлекаются в операции на фондовом рынке, включая брокерские услуги. В то же время небанковские брокеры все более активно создают финансовые холдинги, включающие банки, страховые организации и других участников.[14, с. 6]

Фондовые индексы. Разнообразие фондовых индексов, рассчитываемых и публикуемых, весьма велико. Первыми из них стали: индекс инвестиционного банка CS First Boston (ROS Index) и индекс агентства «Скейт Пресс» (АСП). Затем появились индексы агентства «Акции, консультации и маркетинг» (АК&М), консалтинговой компании «Соболев» (SOBI), Российской торговой системы (РТС), издательства «The Moscow Times» (MTMS), агентства «Интерфакс» (ИФ), еженедельника «Коммерсант» («Ч» и «Ъ»), агентства «РосБизнесКонсалтинг» (RBC Composite Index), индексного фонда ОАО «Базовый индекс капитала» (Real Index RosCapital) и др. В настоящее время рассчитывается и публикуется индекс ФБ ММВБ.

Кризис осенью 2008 года показал, что национальный рынок ценных бумаг России имеет повышенную уязвимость. Так, если в развитых странах падение индексов составило 15 – 30% докризисного уровня, то в России этот показатель достиг 60%. Такое положение, видимо, связано с большим уровнем олигополии на национальном рынке России, сильным влиянием иностранных спекулянтов и инвесторов. [20]

Таким образом, структура современного российского рынка ценных бумаг формально содержит практически все элементы, характерные для высокоразвитых фондовых рынков. Однако степень развития этих элементов далеко несопоставима с ними, несмотря на то, что организационно-техническое и информационное обеспечение рынка ценных бумаг в России достаточно прогрессивны.

ЗАКЛЮЧЕНИЕ.

В данной работе были рассмотрены исторические предпосылки создания фондового рынка, а так же важнейшие этапы развития рынка ценных бумаг в России. В частности РЦБ в российской империи, СССР и РФ.

По оценкам дореволюционных экономистов, номинальная стоимость всех ценных бумаг, размещенных в России, достигала 15 млрд руб. По сравнению с европейскими странами российский рынок не обладал большой емкостью, за исключением ипотечных ценных бумаг. Ценные бумаги и их рынок прекратили свое существование 23 декабря 1917 г. В октябре 1918 г. вышло постановление Совнаркома: "_ в срочном порядке уничтожить все аннулированные Совнаркомом процентные бумаги прежних правительств". Ценных бумаг было столько, что в Нижнем Новгороде в течение 5 мес. ими топили 2 городские бани. Вот таков был печальный финал фондового рынка Российской империи.

Во времена нэпа произошла кратковременная реанимация рынка ценных бумаг. Однако уже в 1928 г. деятельности рынка ценных бумаг был положен конец, и вплоть до 1990 г. выпуск государственных ценных бумаг сводился к государственным займам, распространяемым на нерыночной основе, принудительно и добровольно.

В настоящее время в России РЦБ создан и функционирует, он имеет свои особенности и характеристики, обусловленные состоянием экономики и законодательной базы. Для российского рынка ценных бумаг характерны: невысокие объёмы оборота ценных бумаг (в 2003 г. оборот по сделкам с акциями на ММВБ, РТС, МФБ составил 35,53 млрд дол. США, а например в Финляндии – 168,2 млрд дол.) [15, с.55]; неразвитая инфраструктура региональных рынков; недоверие частных лиц к вложениям сбережений в ценные бумаги (при том, что по данным ЦБ РФ в марте 2007 г. сумма средств на вкладах физ. лиц составила 3 913 562 млн. руб., а отечественным компаниям удалось аккумулировать средства в 1 558 189 млн. руб.) [19]. К причинам несовершенства российского РЦБ следует отнести и недостатки существующей модели функционирования рынка ценных бумаг. Фактически в настоящий момент отсутствует стратегический подход к вопросу о том, как должен и будет развиваться РЦБ в ближайшем и будущем периоде.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Нормативно-правовая база

1. Федеральный Закон «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г. // Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

2. Федеральный Закон «Об акционерных обществах» №208-ФЗ от 26.12.1995 г. // Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

3. Федеральный Закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг» №46-ФЗ от 05.03.1999 г. // Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

4. Федеральный Закон «Об ипотечных ценных бумагах» №152-ФЗ от 11.11.2003 г. // Консультант Плюс: Версия Проф. Режим доступа: [www.consultant.ru];

Учебники и учебные пособия

5. Жуков Е.Ф. Рынок ценных бумаг: учебник для студентов вузов/Е.Ф.Жуков – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2009. – 567 с.

6. Галанов В.А., Басов А.И. Рынок ценных бумаг: учебник / В.А.Галанов, А.И.Басов – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2006. – 448 с.

7. Маренков Н.Л. Рынок ценных бумаг: учебное пособие для студентов вузов/Н.Л.Маренков. – М.: Флинта: Наука, 2009.

Периодическая литература

8. Стахович Л.В., Шахназарян Г.Э. Мировой опыт привлечения сбережения населения в государственные ценные бумаги // Финансы и кредит – 2005. – №17(185)-2005.

9. Буркин А.И., Рынок еврооблигаций //Финансы и кредит – 2005. – №3(171)-2005.

10. Воронина Н.В., Американские депозитарные расписки – один из важнейших инструментов мирового рынка // Финансы и кредит – 2006. – №2(206)-2006.

11. Фиолетов Е.Б., Интеграция брокерской и дилерской деятельности на российском рынке ценных бумаг // Финансы и кредит – 2007. – №47(287)-2007.

12. Малинина Е.В., Основные аспекты функционирования российского рынка ценных бумаг // Финансы и кредит – 2008. – №46(334)-2008.

13. Иванченко И.С., Анализ качественного состояния российского рынка ценных бумаг // Финансы и кредит – 2010. – №6(390)-2010.

14. Дегтярева И.В., Марьина А.В., Развитие институциональной структуры российского рынка ценных бумаг // Финансы и кредит – 2010. – №1(385)-2010.

15. Суржко А.В., О развитии рынка ценных бумаг в России // Финансы и кредит – 2005. – №14(182)-2005.

16. Пахомов С.Б., Еврооблигации в рублях и долговое финансирование // Финансы – 2007. – №6.

17. Хмыз О.В., Анализ фондового рынка // Финансы – 2007. – №5.

18. Крахмалев С.В., Практические аспекты осуществления расчетных операций на российском внебиржевом рынке акций //Финансы и кредит – 2008. – №7(295)-2008.

19. Россохин В.В., Финансовые ресурсы России и причины их сверхконцентрации в ограниченном количестве активов на рынке ценных бумаг // Финансы и кредит – 2008. – №9(297)-2008

20. Глущенко В.В., Государственное антикризисное управление на национальном рынке ценных бумаг // Финансы и кредит – 2008. – №44(332)-2008

21. Конеев М., Из истории рынка ценных бумаг//Рынок ценных бумаг–Июль2008

Цель Проведенные Выявленные Предложения исследования результаты и рекомендации

|

|

![]()

![]()

![]()

|

![]()

|

| |||||||

| |||||||

![]()

![]()

![]()

|

|

![]()

![]()

![]()

Рисунок 1 – Структурно-логическая схема контрольной работы на тему «Становление и развитие рынка ценных бумаг в России»

Похожие работы

... пробелы и нестыковки, одни из них достаточно серьёзны, другие тактического характера. Главной стратегической проблемой является ответственность. У нас есть множество норм в законах, но нет никакой ответственности за их нарушение. Глава 2. Формы развития рынка ценных бумаг в России. Субъекты рынка ценных бумаг. Всех участников рынка ценных бумаг можно разделить на две группы. В ...

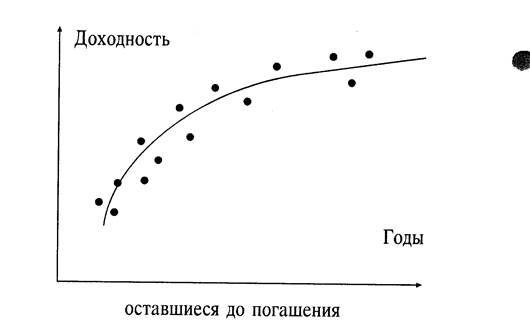

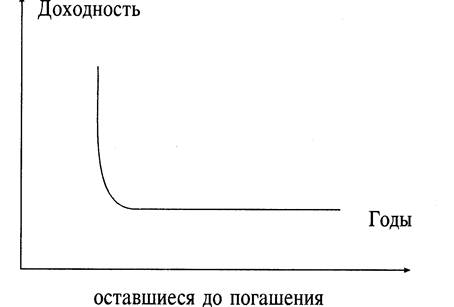

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... надо четко разграничить функции казначейства, Центрального банка и МНС. Другой вариант организационного решения проблемы состоит в серьезном изменении и перераспределении функций отдельных ведомств. 2.3 Перспективы развития рынка ценных бумаг в России Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За ...

... регулирования; уменьшение инвестиционного риска; формирование портфельных стратегий; развитие ценообразования; прогнозирование перспективных направлений развития. К основным функциям рынка ценных бумаг относятся: учетная, контрольная, сбалансирования спроса и предложения, стимулирующая, перераспределительная, регулирующая. Учетная функция проявляется в обязательном учете в ...

0 комментариев