Навигация

Аналіз структури балансу підприємства

2.1 Аналіз структури балансу підприємства

Дані, які приводяться в пасиві дозволяють визначити, які зміни пройшли в структурі власного і позиченого капіталу скільки позичено в оборот підприємства довгострокових і короткострокових позичених коштів; пасив показує, звідки взялись кошти, кому зобов’язане за них підприємство.

Фінансовий стан підприємства багато в чому залежить від того, які кошти воно має в своєму розпорядженні і звідки вони вкладені. По мірі власності використаний капітал підрозділяється на власний і позичений. По строку використання розрізняють капітал довгостроковий, короткостроковий і постійний.

В залежності від того на скільки оптимально відношення власного і позиченого капіталу, багато в чому залежить фінансовий стан підприємства.

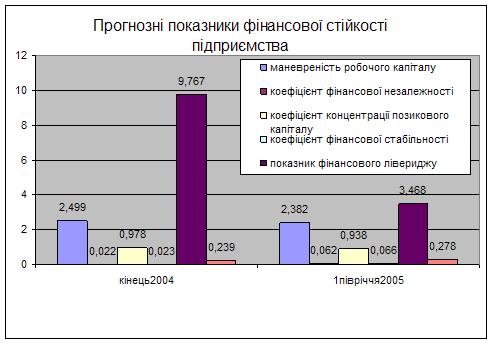

В зв’язку з показниками, які характеризують ринкову стійкість підприємства є:

ü Коефіцієнт фінансової автономності, або питома вага власного капіталу;

ü Коефіцієнт фінансової залежності;

ü Коефіцієнт фінансового ризику (відношення позиченого капіталу до власного).

Чим вищій рівень першого показника і нижче другого і третього, тим стійкіший фінансовий стан підприємства.

Таблиця 2.1 Структура пасивів підприємства

| Показники | Рівень показника | ||

| На початок року | На кінець року | Відхилення +/- | |

| Питома вага власного капіталу в загальній валюті балансу (коефіцієнт фінансової автономності підприємства) | 94,7 | 94,2 | -0,5 |

| Питома вага запозиченого капіталу ( коефіцієнт фінансової залежності) Довгострокового Короткострокового | 5,3 0,04 5,26 | 5,8 - 5,8 | +0,4 -0,04 +0,54 |

| Коефіцієнт фінансового ризику | 0,05 | 0,06 | +0,01 |

З таблиці 2.1 видно, що власний капітал має тенденцію до зниження. За звітний рік вона зменшилась на 0,5% , так як темпи росту позиченого капіталу вищі темпів росту власного капіталу. Збільшився також коефіцієнт фінансового ризику на 1%. Це свідчить про те, що фінансова залежність підприємства до зовнішніх інвесторів відносно підвищилась і значить знизилась його ринкова врівноваженість.

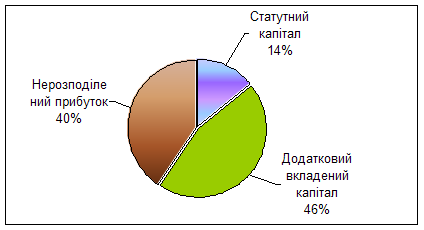

При внутрішньому аналізі фінансового стану необхідно вивчити динаміку і структуру власного і позиченого капіталу , визначити причини зміни окремих його складових і дати оцінку змінам за звітній період.

Таблиця 2.2 Динаміка структури власного капіталу підприємства “Мінол”

| Джерело капіталу | Сума, тис.грн. | Структура капіталу, % | |||

| На початок року | На кінець року | На початок року | На кінець року | Відхилення | |

| Статутний фонд | 977 | 977 | 0,4 | 0,4 | - |

| Додатковий капітал | 239390 | 239731 | 99,38 | 99,12 | -0,26 |

| Резервний фонд | 182 | 182 | 0,08 | 0,08 | - |

| Спеціальні фонди і цільове фінансування | 160 | 323 | 0,07 | 0,1 | +0,03 |

| Реструктизований борг | 282 | 2413 | 0,11 | 1,0 | +0,89 |

| Збитки: Минулих років Звітного року | -100 - | -100 -1645 | -0,04 - | -0,04 -0,66 | - -0,66 |

| Всього | 240891 | 241881 | 100,0 | 100,1 | - |

Таблиця 2.3 Динаміка структури позикового капіталу підприємства “Мінол”

| Джерело капіталу | Сума, тис.грн.. | Структура капіталу, % | |||

| На початок року | На кінець року | На початок року | На кінець року | відхилення | |

| Довгострокові кредити в банку | 103 | - | 0,77 | - | -0,71 |

| Короткострокові кредити в банку | 898 | 1403 | 6,7 | 9,43 | +2,73 |

| Позикові кошти | 1480 | 80 | 11,05 | 0,54 | -10,51 |

| Кредити та позики, що не погашені в строк | 325 | 6 | 2,42 | 0,04 | -2,38 |

| Розрахунки з кредиторами: За товари, роботи і послуги не сплачені в строк По виданих векселях ; З бюджету; По за бюджетних платежах; По страхуванню; По оплаті праці; З дочірніми підприємствами; З іншими кредиторами | 2962 2 1227 695 824 1165 19 3687 | 5884 2 3981 163 1561 1992 - 594 | 22,11 0,01 9,16 5,2 6,16 8,7 0,18 27,45 | 39,36 0,01 26,77 1,1 10,5 8,02 - 4,0 | +17,45 - +17,61 -,41 +4,34 -0,68 -0,14 -23,45 |

| Позики для працівників | 18 | 5 | 0,13 | 0,03 | -0,1 |

| Всього | 13396 | 14871 | 100,0 | 100,0 | - |

З даних таблиці 2.2 можна зробити висновок, що суттєвих змін в структурі власного капіталу не спостерігається. Єдиним недоліком є те, що в звітному році підприємство “Мінол” зазнало збитків на суму 1645 тис.грн.

З даних таблиці 2.3 видно, що підприємство в звітному році ліквідувало заборгованість по довгостроковим кредитам (103 тис.грн.), що становить 0,77% всього позиченого капіталу. В свою чергу збільшилась заборгованість по короткостроковим кредитам банку (505 тис.грн.). Залучення позикових коштів в оборот підприємства являється нормальним явищем. Це сприяє тимчасовому покрашенню фінансового стану при умові, що кошти не заморожуються на тривалий час в обороті і своєчасно повертаються. В іншому випадку може виникнути прострочена кредиторська заборгованість, що приводить до виплати штрафів, санкції і погіршення фінансового стану підприємства. На підприємстві зменшилась питома вага позичених коштів (10,51% до всього обсягу позикового капіталу), що є позитивним явищем для підприємства і зменшує залежність перед кредитодавцями. Негативними моментами в діяльності підприємства є те, що в значній мірі збільшилась заборгованість і за товари, роботи і послуги, які не сплачені в строк, розрахунки з бюджетом.

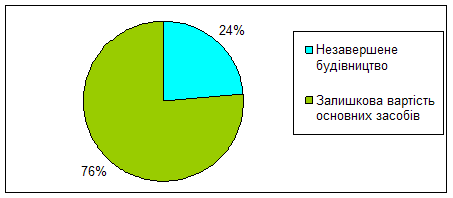

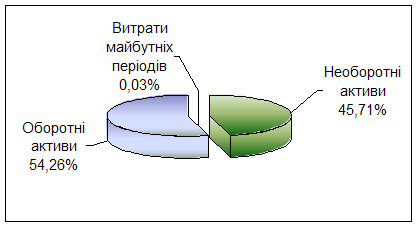

Все що має вартість, належить підприємству і відображається в активі балансу називається його активами. Актив балансу містить дані про розміщення капіталу, який є у розпорядженні підприємства, про його вклади у конкретне майно і матеріальні цінності, про витрати підприємства на виробництво і реалізацію продукції і про іншу вільну грошову готівку.

Головною ознакою групування статей балансу рахується степінь його ліквідності. По цій оцінці всі активи балансу розділяються на дострокові або основний капітал і поточні (оборотні) активи.

Розміщення коштів підприємства має велику роль в фінансовій діяльності і підвищення його ефективності, тому в процесі аналізу активів підприємства в першу чергу належить вивчити зміни в їх складі і структурі і дати їм оцінку.

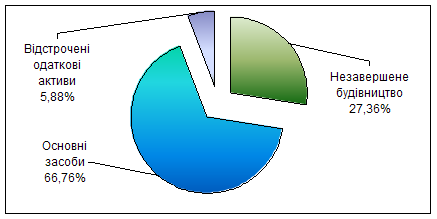

Таблиця 2.4 Структура активів приватного підприємства “Мінол”

| Засоби підприємства | На початок року | На кінець року | Приріст | |||

| тис.грн. | частка % | тис.грн. | частка % | тис.грн. | частка % | |

| Довгострокові активи (основні засоби) | 234880 | 92,37 | 231653 | 90,22 | -3,227 | -2,15 |

| Оборотні активи, в т.ч.: сфері виробництва сфері обсягу | 19407 15575 3832 | 7,63 6,12 1,31 | 25099 21176 3923 | 9,78 8,25 1,53 | +5692 +5601 +91 | +2,15 +2,13 +0,02 |

| Всього | 254287 | 100,0 | 256752 | 100,0 | -2465 | - |

З таблиці видно, що за звітний рік структура активів підприємства “Мінол” істотно зменшилася: зменшилась доля основного капіталу, а оборотного відповідно збільшилась на 2,15%, в тому числі в сфері виробництва – на 2,13% і в сфері обсягу – 0,02%. В зв’язку з цим змінилась органічна будова капіталу: на початок року відношення основного капіталу до оборотного склало 1210%, а на кінець року – 922%, що буде прискорювати його оборотність.

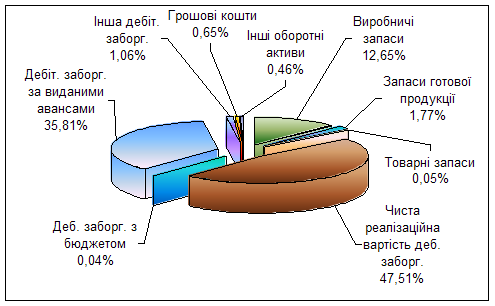

Таблиця 2.5 Аналіз структури оборотних засобів підприємства “Мінол”

| Види засобів | Наявність засобів | Структура засобів, % | ||||

| на початок року | на кінець року | відхилення | на початок року | на кінець року | відхилення | |

| Виробничі запаси | 4617 | 5795 | +1178 | 23,8 | 23,08 | -0,72 |

| Незавершене виробництво | 3189 | 2260 | -929 | 16,43 | 9,0 | -7,43 |

| Витрати майбутніх періодів | 5 | 10 | +5 | 0,02 | 0,04 | +0,02 |

| Готова продукція | 7752 | 13110 | +5358 | 39,95 | 52,23 | +12,28 |

| Товари, купівельна вартість | 12 | 1 | -11 | 0,06 | 0,01 | -0,05 |

| Товари відвантажені (не сплачені в строк) | 3104 | 1624 | -1480 | 16,0 | 9,47 | -9,53 |

| Розрахунки з дебіторами | 558 | 2180 | +1622 | 2,88 | 8,69 | +5,81 |

| Грошові кошти | 17 | 57 | +40 | 0,08 | 0,23 | +0,15 |

| Використання позикових коштів | 103 | - | -103 | 0,54 | - | -0,54 |

| Інші оборотні активи | 50 | 62 | +12 | 0,24 | 0,25 | +0,01 |

| Всього | 19407 | 25099 | +5692 | 100,0 | 100,0 | - |

Аналізуючи дані таблиці 2.5 можна сказати, що найбільш питому вагу в поточних активах займає готова продукція. На початок року на її долю припадало 39,95% поточних активів, або 7752 тис.грн. до кінця року абсолютна її сума збільшилась на 5358 тис.грн., також збільшилась її питома вага (на 12,28), що свідчить про затовареність ринку збуту, високу собівартість виготовленої продукції, це призводить до замороження оборотних засобів, відсутність грошових коштів, що є негативним для ефективної діяльності підприємства.

Позитивним моментом в діяльності підприємства є збільшення маси грошових коштів на 40 тис.грн., що збільшує коефіцієнт абсолютної ліквідності підприємства; також збільшилась дебіторська заборгованість, яка в кінцевому випадку може перетворитися в готівку підприємства.

2.2 Аналіз кредитоспроможності підприємства

Як відомо, між статтями активу і пасиву балансу існує тісна взаємозалежність. Кожна стаття балансу має свої джерела фінансування. Джерелом фінансування довгострокових активів, як правило, є власний капітал і довгострокові позичені кошти. Не виключається випадок формування довгострокових активів і за їх рахунок короткострокових кредитів банку.

Поточні активи формуються як за рахунок власного капіталу, так і за рахунок короткострокових позичених коштів.

В залежності від джерел формування загальну суму поточних активів (оборотного капіталу) прийнято ділити на дві частини:

Похожие работы

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

... арифметичних операцій на основі інших статей): валовий прибуток чи збиток, фінансовий результат від операційної діяльності, фінансовий результат від звичайної діяльності тощо. Розділ 2. Стратегічний аналіз та прогнозне моделювання фінансових показників Липковатівського аграрного коледжу 2.1 Характеристика головних показників діяльності Липковатівського аграрного коледжу Липковатівський ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

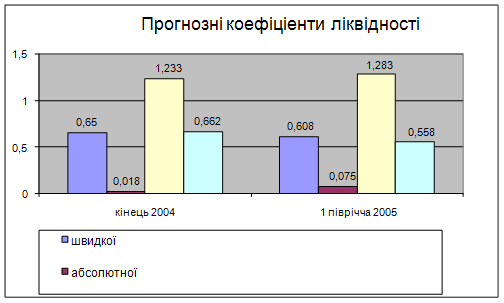

... оборотні активи за період аналізу збільшилися більше ніж у 3 рази, але необоротні активи збільшилися у 4,7 раз. Доречним також буде розрахунок та аналіз показників-індикаторів кризового стану та загрози банкрутства підприємства за методикою Л. О. Лігоненка (додаток Е). Рис. 2.8 Графік зміни оборотних активів за 2002-2006 рр. Зменшення коефіцієнта негайної (абсолютної) ліквідності (рис. 2.9) ...

0 комментариев