Навигация

Анализ финансового состояния ВЭД ООО «Портал»

2.2 Анализ финансового состояния ВЭД ООО «Портал»

Оценка финансового состояния предприятия производится на основе анализа системы следующих показателей:

· величина собственных источников финансовых ресурсов;

· состояние товарных запасов и обеспеченность их собственными средствами;

· ликвидность и финансовая устойчивость;

· рентабельность собственного капитала; рентабельность активов, рентабельность продаж и др.

В качестве исходной информации для анализа были использованы данные из стандартных форм бухгалтерской отчетности: баланс (форма №1), отчет о финансовых результатах и их использовании (форма №2).

Указанные формы являются документами внешней отчетности фирмы и могут быть доступны для всех групп заинтересованных пользователей. Подготавливаются они, как правило, ежеквартально и тем самым определяют наименьший интервал и частоту анализа.

Бухгалтерский баланс – это отчетный документ, представляющий собой детализированный перечень в стоимостной оценке имущества предприятия (активы) и источников их возникновения (пассивы).

Баланс отражает состояние имущества, собственного капитала и обязательств предприятия на определенную дату.

Умение читать баланс – знать содержание каждой его статьи, способ ее оценки, роли в деятельности предприятия, связи с другими статьями, характеристики этих изменений для экономики компании.

Таким образом, чтение бухгалтерского баланса дает возможность:

· получить значительный объем информации о предприятии;

· определить степень обеспеченности предприятия собственными оборотными средствами;

· установить, за счет, каких статей изменилась величина оборотных средств;

· предварительно оценить общее финансовое состояние предприятия.

Бухгалтерский баланс является реальным средством коммуникации, благодаря которому руководители получают представление о месте своего предприятия в системе аналогичных предприятий, о правильности выбранного стратегического курса, об эффективности использования ресурсов и принятых решениях по самым разнообразным вопросам управления предприятием; аудиторы получают подсказку для выбора правильного решения в процессе аудирования, планирования своей проверки, выявления слабых мест в системе учета и зон возможных преднамеренных и непреднамеренных ошибок во внешней отчетности клиента; аналитики определяют направления финансового анализа.

Бухгалтерский баланс состоит из двух частей – актив и пассив. В актив баланса включаются статьи, в которых объединены определенные элементы имущества предприятия по функциональному признаку.

Основной принцип бухгалтерского учета – «равенство активов и пассивов» – используя приведенные выше обозначения, можно записать так:

ВБ=ВА=ВП=ПА+ТА=СК+ЗК=ИК+ТП,

где ВБ – валюта баланса, ВА – всего активов, ВП – всего пассивов.

Наиболее важными задачами анализа баланса являются:

• оценка доходности (рентабельности) капитала;

• оценка финансовой устойчивости;

• оценка ликвидности баланса и платежеспособности предприятия.

Мною был проведен анализ финансовой отчетности ООО «Портал» в период 2007–2010 гг. Исходные балансовые данные представлены в таблицах 4 и 5.

Первый шаг анализа баланса – преобразование стандартной формы баланса в укрупненную (агрегированную) форму.

Под агрегированием баланса понимается объединение однородных по экономическому содержанию статей баланса. Данная форма более удобна для чтения и проведения анализа. Одна из возможных форм агрегированного баланса представлена в таблице 4 (приложение 4).

Правильное агрегирование баланса имеет, прежде всего, практическое значение, так как на основании данных агрегированного баланса рассчитываются основные коэффициенты, характеризующие финансовое состояние предприятия (организации)

· коэффициенты ликвидности;

· финансовой устойчивости;

· оборачиваемости.

При проведении анализа целесообразно индивидуально решать вопрос об отнесении определенных статей к различным группам активов и пассивов агрегированного баланса.

Отдельной позицией агрегированного баланса показывается чистый оборотный капитал, определяемый как часть текущих активов (оборотного капитала), финансируемых за счет инвестированного капитала. Величина этого показателя характеризует степень ликвидности предприятия, что придает данному показателю особую важность.

Индикатором развития предприятия можно считать изменение значения валюты баланса. Результатом данной части анализа должно стать выявление источников увеличения или сокращения величины активов предприятия и определение статей активов, по которым данные изменения произошли.

Анализируя изменения величины постоянных активов предприятия, необходимо помнить, что рост стоимости основных фондов и незавершенных капитальных вложений, может быть, связан как с реальными вложениями средств, так и с организационно-правовыми изменениями.

Под реальными изменениями стоимости основных средств и незавершенного строительства подразумевается приобретение и реализация постоянных активов, вложение финансовых ресурсов в строительство или перевод объектов строительства на баланс предприятия.

К организационно-правовым причинам изменения стоимости рассматриваемых составляющих постоянных активов относится, например, переоценка основных фондов предприятия.

Выявление факта переоценки основных фондов основывается на анализе изменений по статьям «Основные средства», «Незавершенные капитальные вложения» (актив) и «Уставный капитал», «Добавочный капитал» (пассив). В частности, если имела место переоценка основных фондов предприятия, то в данном случае приросту стоимости основных средств и незавершенных капитальных вложений соответствует аналогичный прирост (на ту же сумму) добавочного капитала. Указанные изменения величин стоимости основных средств, капитальных первоначальных вложений и добавочного капитала, возможно, проанализировать на этапе анализа изменений статей баланса (таблица 5, приложение 5).

Как видно из таблицы 4, в течение наблюдаемого периода имущество предприятия незначительно уменьшилось. Причем это происходило как за счет уменьшения оборотных активов, так и за счет уменьшения постоянных активов. В 2010 году необходимо отметить увеличение имущества по статье «основные средства» на 318 980 руб. Очевидно в этом же периоде компания закончила поставку крупной партии товара, о чем свидетельствует снижение по статье «Готовая продукция и товары» на 232 829 руб.

По состоянию на 01.01.09 г. и 01.01.10 г. произошло снижение дебиторской задолженности на 417 975 руб. и 336 969 руб. соответственно. Это говорит о том, что компания усилила работу по возврату задолженности покупателей и заказчиков.

Динамика собственных средств предприятия не была стабильна. Так после некоторого роста по состоянию на 01.01.08 году на 58 560 руб. по итогам деятельности за 2008 год отмечается значительное снижение на 776 643 руб. собственного капитала предприятия. Анализ показывает, что фирма в этом периоде производила расходы за счет нераспределенной прибыли прошлых лет.

Также на данном этапе производится общая оценка динамики активов организации, получаемая путем сопоставления темпов прироста активов с темпами прироста финансовых результатов. Сопоставление темпов прироста оформляется в виде таблицы (таблица 6, рисунок 4, приложение 6).

Если темпы прироста выручки и прибыли больше темпов прироста активов, то в отчетном периоде использование активов предприятия было более эффективным, чем в предшествующем периоде. Если темпы прироста прибыли больше темпов прироста активов, а темпы прироста выручки – меньше, то повышение эффективности использования активов происходило только за счет роста цен на продукцию, товары, работы, услуги. Если темпы прироста финансовых результатов (выручки и прибыли) меньше темпов прироста активов, то это свидетельствует о снижении эффективности деятельности организации. Изменение активов организации, рассмотренное без сопоставления с изменением финансовых результатов, само по себе малоинформативно.

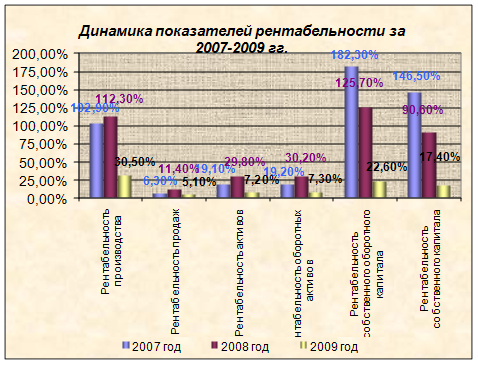

В 2009 году по отношению к 2008 году активы компании ООО «Портал» уменьшились на 1,2%, в то время как показатели финансовые показатели выручки и прибыли значительным образом упали. На фоне падения объемов продаж предприятие лишь незначительно снизило свои активы. Данный факт свидетельствует об ухудшении использования активов фирмы. Кроме того, в этот период значительно снизилась рентабельность продаж. Этот вывод можно сделать на основе анализа опережающих темпов падения прибыли по отношению к темпам падения выручки. Данный факт можно объяснить существенным снижением объема продаж.

В 2009 году по отношению к показателям 2008 года рост показателя прибыли составил 12,9%, однако это было обеспечено исключительно ростом наценки на реализуемые товары. Об этом свидетельствует опережающий темп падения выручки по отношению к темпу падения средней за период величины активов.

Расчет структуры баланса, представленный в таблице №6 – следующий шаг анализа баланса. Наиболее общую структуру активов характеризует коэффициент соотношения оборотных и внеоборотных активов.

Значение данного показателя в большой степени обусловлено отраслевыми особенностями кругооборота средств организации. В ходе внутреннего анализа структуры активов необходимо выяснить причины изменения коэффициента за отчетный период.

В таблице 7 представлены удельные веса каждого актива в их общей величине. В ходе анализа выявляются статьи активов, по которым произошел наибольший вклад в прирост обшей величины укрупненного вида актива.

По второй части таблицы 7 производится анализ структуры и динамики оборотных активов. Оценка положительной или отрицательной динамики запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств должна проводиться в сопоставлении с динамикой финансовых результатов.

Например, увеличение дебиторской задолженности, а также запасов и товаров на складе пропорционально росту финансовых результатов является естественным следствием расширения деятельности компании. Напротив, рост запасов и дебиторской задолженности на фоне падения объемов продаж отражает тот факт, что компания ведет неудовлетворительную работу по сбору задолженности у своих покупателей, а также несет значительные потери, связанные с хранением дополнительной продукции. Кроме того, фирма может испытывать дефицит денежных средств потому, что значительная их часть будет «заморожена» на счетах покупателей, а также в запасах и товарах.

Детализированный анализ структуры пассивов и ее изменения проводится с помощью таблицы 7 отдельно по каждому укрупненному виду пассивов. В результате анализа определяются статьи пассивов, по которым произошло наибольшее увеличение общей величины источников средств.

На основе данных агрегированного баланса можно дать следующую характеристику имущества предприятия ООО «Портал».

На 1 января 2007 года общая стоимость имущества компании составила 16 335 870 руб. В рассматриваемом периоде она оставалась практически без изменений.

Доля постоянных активов в общей стоимости имущества компании тоже не претерпела значительных изменений и была на уровне 43%. В структуре постоянных активов значительную долю занимают основные средства, на них приходится более 88% всей постоянной части имущества.

Необходимо отметить, что структура всего имущества как оборотного, так постоянного на протяжении анализируемого периода оставалась практически неизменной.

Оборотные активы компании ООО «Портал» более чем на 60% состоят из дебиторской задолженности. Скорее всего, предприятие ведет неудовлетворительную работу по возврату задолженности покупателей за отгруженную им продукцию.

Средняя величина дебиторской задолженности за 9 месяцев 2010 года ((5 216 587+5 536 249)/2) составляет 76% выручки от реализации, полученной в данном году.

Таким образом, большая часть выручки от реализации продукции предприятия сосредоточена в дебиторской задолженности. Однако необходимо добавить, что весь объем дебиторской задолженности сформирован до начала 2010 года. Во всяком случае, анализ структуры текущих активов дает основание предположить, что в течение предыдущих периодов продукция отгружалась неплатежеспособным клиентам.

В отчетном же году рост дебиторской задолженности был незначительным и напрямую связан с ростом объемов выручки.

Между финансовыми результатами и запасами товара на складе существует прямая зависимость. Это говорит о том, что компания не закупает товары, а действует исходя из производственной необходимости.

На протяжении всего исследуемого периода предприятие располагает низким объемом денежных средств – не более 2,3% от общей суммы текущих активов. Данный факт негативно отразился на таком показателе, как абсолютная ликвидность компании.

Анализ структуры пассивов показывает, что компания практически на 65% осуществляет свою деятельность за счет собственных средств. Однако за рассматриваемый период доля собственных источников финансирования незначительно снизилась с 68,2% в начале и 64,5% по состоянию на 30.09.2010 г. Эта тенденция является отрицательной и негативно сказывается на финансовой устойчивости фирмы.

Инвестированный капитал включает в себя собственный капитал и долгосрочные обязательства компании. Долгосрочные обязательства для целей анализа приравниваются к собственному капиталу с точки зрения возможности их «безопасного» использования в течение длительного срока.

В течение анализируемого периода доля привлеченных долгосрочных источников финансирования была незначительной (менее 1%). Поэтому инвестированный капитал предприятия ООО «Портал» представлен почти исключительно собственными средствами.

Структура собственного капитала предприятия претерпела незначительные изменения. Так, доля уставного капитала выросла с 77,8% до 83,5% и произошло это за счет уменьшения накопленного капитала по статье «нераспределенная прибыль прошлых лет». Снижение накопленного капитала является негативной характеристикой деятельности предприятия.

Удельный вес собственного капитала характеризует предприятие как финансово устойчивое с точки зрения наличия резерва покрытия задолженности при убытках.

По состоянию на 30.09.2010 г. основными статьями текущих пассивов являлись финансовые ресурсы, отражаемые по статье «Прочие пассивы». Их доля составила 58,2%. Необходимо выяснить, какие задолженности отражаются в статье прочие кредиторы и составить график их погашения.

Следующими по величине статьями текущих пассивов являются задолженность перед поставщиками (19%) и задолженность перед бюджетом (16%). Нельзя забывать, что просроченная задолженность по платежам в бюджет наказывается штрафом и начислением пеней. Таким образом, данные источники не являются «менее дорогими» по сравнению с кредитами. Удельные веса указанных статей в общей сумме текущих пассивов оставались практически неизменными. В связи с этим можно предположить, что для финансирования текущей деятельности ООО «Портал» не прибегало к такой вынужденной мере, как увеличение задолженности перед персоналом по заработной плате и перед бюджетом по платежам налогов и отчислений.

Так же финансовую устойчивость предприятия можно проанализировать при помощи ряда финансовых коэффициентов.

Коэффициент маневренности. Показывает, какая часть собственного капитала находится в мобильной форме, позволяющей относительно свободно маневрировать капиталом. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние.

![]() ; где

; где

![]() собственный капитал;

собственный капитал;

![]() постоянные активы;

постоянные активы;

![]() собственные оборотные средства.

собственные оборотные средства.

Коэффициент обеспеченности собственными средствами. На основании данного коэффициента структура баланса признается удовлетворительной (неудовлетворительной), а сама организация – платежеспособной (неплатежеспособной). Рост данного показателя в динамике за ряд периодов рассматривается как увеличение финансовой устойчивости компании.

![]() ; где

; где

![]() текущие активы.

текущие активы.

Коэффициент обеспеченности запасов собственными источниками. Показывает достаточность собственных оборотных средств для покрытия запасов, затрат незавершенного производства и авансов поставщикам. Для финансово устойчивого предприятия значение данного показателя должно превышать 1.

![]() ; где

; где

![]() запасы сырья и материалов, незавершенное производство и авансы поставщикам.

запасы сырья и материалов, незавершенное производство и авансы поставщикам.

Коэффициент автономии (концентрации собственного капитала). Характеризует долю владельцев предприятия в общей сумме средств авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних источников предприятие.

![]() ; где

; где

![]() валюта баланса.

валюта баланса.

![]() собственный капитал.

собственный капитал.

Коэффициент соотношения собственных и заемных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о снижении финансовой устойчивости.

![]() ; где

; где

![]() заемный капитал.

заемный капитал.

Коэффициент обеспеченности долгосрочных инвестиций определяет, какая доля инвестированного капитала иммобилизована в постоянные активы.

![]() ; где

; где

![]() долгосрочные обязательства,

долгосрочные обязательства,

![]() постоянные активы.

постоянные активы.

Коэффициент иммобилизации характеризует соотношение постоянных и текущих активов. Данный показатель отражает, как правило, отраслевую специфику фирмы.

![]()

Необходимо еще раз подчеркнуть, что не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате пространственно-временных сопоставлений по группам родственных предприятий (таблица 8, приложение 8). На протяжении анализируемого периода коэффициент автономии предприятия имел незначительную тенденцию к снижению. На начало 2007 года величина данного показателя составила 0,68, по состоянию на 30.09.2010 года – 0,64. Для финансово устойчивого предприятия минимальный уровень данного показателя должен быть больше 0,6. С экономической точки зрения это означает, что все обязательства предприятия могут быть покрыты его собственными средствами. Величина показателя, превышающая 0,5 свидетельствует о том, что предприятие в достаточной степени финансово устойчиво. С точки зрения кредиторов это обеспечивает гарантированность предприятием своих обязательств.

Значение коэффициента автономии свидетельствует о том, что предприятие работает в достаточной степени независимо от внешних источников финансирования. В то же время, снижение данного показателя говорит об ухудшении финансовой устойчивости компании. Данная тенденция, как уже раннее упоминалось, вызвана тем, что фирма в период с 2008 по 2009 гг. производила расходы за счет нераспределенной прибыли прошлых лет. Коэффициент маневренности показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Значение данного показателя существенно меняется в зависимости от структуры капитала и отраслевой принадлежности предприятия. Каких-либо устоявшихся в практике нормативных значений коэффициента маневренности не существует. Можно лишь отметить, что чем больше значение данного показателя, тем более маневренно, а значит и более устойчиво предприятие с точки зрения возможности его переориентирования в случае изменения рыночных условий.

В период с 01.01.07 по 30.09.10 компания характеризовалась достаточно высоким значением коэффициента маневренности. На конец анализируемого периода величина показателя снизилась до 0,33. Таким образом, у предприятия существует возможность гибкого реагировать на изменение рыночных условий. На протяжении всего рассматриваемого временного отрезка коэффициент обеспеченности собственными средствами снижался с 0,43 на начало до 0,37 на конец периода. Такую динамику данного показателя следует считать негативной. Следовательно, можно сказать, что изменение анализируемого показателя свидетельствует о снижении финансовой устойчивости компании. Данная тенденция вызвана снижением абсолютного показателя постоянных активов и осуществлением расходов за счет нераспределенной прибыли прошлых лет. Аналогичный вывод можно сделать на основе оценки коэффициента обеспеченности запасов собственными оборотными средствами, который снизился с 4,07 до 3,56. Коэффициент соотношения заемных и собственных средств уменьшается на протяжении анализируемого периода и достиг уровня 1,82. Это означает, что доля заемных средств, используемых для финансирования деятельности компании, снизилась, следовательно, уменьшилась зависимость от кредиторов. Данный факт свидетельствует о повышении финансовой устойчивости компании.

Показатель обеспеченности долгосрочных инвестиций отражает долю инвестированного капитала в постоянных активах. На протяжении всего рассматриваемого периода значение коэффициента незначительно колебалось и составило на 30.09.2010 г. 0,67. Это свидетельствует о том, что значительный объем собственных средств компании сосредоточен в постоянных активах. Рост данного показателя (т.е. дальнейшее направление собственных средств предприятия на финансирование постоянных активов) может привести к нарушению одного из основных правил финансового менеджмента: из собственных и долгосрочных источников должны финансироваться не только постоянные, но и часть текущих активов. Связь структуры активов и финансовой устойчивости предприятия устанавливает коэффициент иммобилизации. Он представляет собой частное от деления постоянных и текущих активов и отражает устойчивость предприятия в плане возможности погашения краткосрочной задолженности. Чем меньше значение данного коэффициента, тем указанная возможность больше. В период 01.01.07 – 30.09.10 гг. анализируемый коэффициент был стабилен. По состоянию на 30.09.10 г., он составил 0,77. Здесь нельзя говорить об ухудшении или улучшении структуры активов, а данное их соотношение во многом объясняется отраслевой спецификой. Так, для производственных предприятий нормальным будет преобладание внеоборотных активов над оборотными, в то время как для торговых компаний (ООО «Портал») ситуация будет прямо противоположной.

Подводя итоги, можно признать ООО «Портал» финансово устойчивым. Компания в достаточной степени финансово независима от внешних источников финансирования. Преимущество подобной ситуации состоит в наличии у предприятия резервов для покрытия заемных обязательств в долгосрочной перспективе.

Внешним проявлением финансовой устойчивости выступает платежеспособность. Платежеспособность – это способность предприятия своевременно и полностью выполнить свои платежные обязательства, вытекающих из торговых, кредитных и иных операций платежного характера. Оценка платежеспособности предприятия определяется на конкретную дату. Способность предприятия вовремя и без задержки платить по своим краткосрочным обязательствам называется ликвидностью. Ликвидность предприятия – это способность предприятия своевременно исполнять обязательства по всем видам платежей. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы. Основные средства (если только они не приобретаются с целью дальнейшей перепродажи), как правило, не являются источниками погашения текущей задолженности предприятия в силу своей специфической роли в процессе производства и, как правило, из-за затруднительных условий их срочной реализации. Предприятие может быть ликвидным в той или иной степени, поскольку в состав текущих активов входят самые разнородные оборотные средства, среди которых имеются как легко реализуемые, так и труднореализуемые. Ликвидность активов – это способность активов трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период трансформации, тем выше ликвидность активов.

Ликвидность означает способность предприятия переводить активы предприятия в ликвидные средства (наличные и безналичные денежные средства), при этом процесс перевода активов в ликвидные средства может происходить как с потерей, так и без потери балансовой стоимости активов, то есть скидками с цены. Для оценки платежеспособности предприятия используется три относительных показателя, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Коэффициент абсолютной (мгновенной) ликвидности отражает способность предприятия выполнять краткосрочные обязательства за счет свободных денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Краткосрочные обязательства корректируются на статьи «Доходы будущих периодов», «Резервы предстоящих расходов и платежей», а также «Фонды потребления».

![]() где

где

ДС – денежные средства,

КФВ – краткосрочные финансовые вложения,

ТП – скорректированные текущие пассивы.

Основным фактором повышения уровня абсолютной ликвидности является равномерное и своевременное погашение дебиторской задолженности.

Этот коэффициент показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендуется проводить анализ динамики данных показателей, дополняя его сравнительным анализом материалов по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности.

Коэффициент быстрой ликвидности показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. При расчете данного показателя основным вопросом является разделение текущих активов на ликвидную и трудноликвидную части. Этот вопрос в каждом конкретном случае требует отдельного исследования, т. к. к ликвидной части можно безоговорочно можно отнести лишь денежные средства. Показатель исчисляется по более узкому кругу текущих активов, когда из расчета исключены производственные запасы. Дело здесь не только в значительно меньшей ликвидности запасов, но и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут оказаться существенно ниже затрат по их приобретению. В условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. Анализируя динамику этого коэффициента, следует обращать внимание и на факторы, обусловившие его изменение. Если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, то это не характеризует деятельность предприятия с положительной стороны. Коэффициент быстрой ликвидности равен сумме денежных средств, расчетов и прочих активов, деленной на сумму текущих обязательств.

![]()

где ДЗ – дебиторская задолженность.

Для повышения уровня текущей ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов.

Коэффициент текущей ликвидности показывает платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов.

![]()

где ТА – текущие активы,

ТП – скорректированные текущие пассивы.

Уровень коэффициента текущей ликвидности непосредственно определяется наличием долгосрочных источников формирования запасов. Для повышения уровня рассматриваемого коэффициента необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности. У рассматриваемого показателя есть существенный недостаток: он не учитывает различий в составе оборотных активов, некоторые из них более ликвидны, чем другие. Это может привести к тому, что у компании возникнут проблемы с денежными средствами, а значение коэффициента останется высоким. Ситуация, при которой компании не хватает ресурсов для поддержания достигнутого масштаба операций, называется чрезмерным расширением. Это случается, если компания очень быстро наращивает масштабы деятельности или если она была не полностью профинансирована на предыдущих этапах развития. Первым симптомом указанной угрозы становится хроническая нехватка денежных средств для обеспечения повседневной потребности в них. В результате возникает угроза банкротства. Возможным способом выхода из такого опасного положения является обращение к долгосрочным займам. При оценке платежеспособности, прежде всего, важно измерить, в какой мере все оборотные активы предприятия перекрывают имеющуюся краткосрочную задолженность; в какой степени эту задолженность можно покрыть без привлечения материальных оборотных средств, т.е. за счет денежных средств, краткосрочных финансовых вложений и средств в расчетах и, наконец, какую часть краткосрочной задолженности реально погасить самой мобильной суммой активов – денежными средствами и краткосрочными финансовыми вложениями.

В западной практике для оценки ликвидности предприятия используется сравнительный метод, при котором расчетные значения коэффициентов сравниваются со среднеотраслевыми. В России для определения оптимальных значений показателей ликвидности предприятий различных сфер деятельности не существует соответствующей статистической базы. Поэтому в российской практике следует обращать внимание, прежде всего, на динамику изменения коэффициентов.

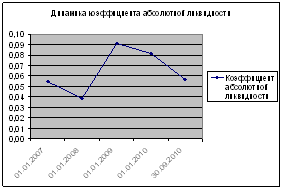

Диаграмма 1. Динамика коэффициента абсолютной ликвидности

Значение показателя абсолютной ликвидности находится значительно ниже нормы. На начало 2009 года рассматриваемый показатель вырос почти в два раза, однако по состоянию на 30.09.10 г. он снова снизился практически до своего первоначального значения. Основным фактором низкого показателя коэффициента ликвидности в рассматриваемом периоде является низкая платёжеспособность дебиторов.

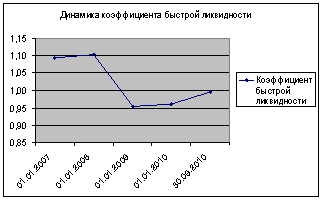

Диаграмма 2. Динамика коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности практически в течение анализируемого периода имел разнонаправленную динамику. Удовлетворяет обычно соотношение 0,7–1. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется большее соотношение. Несмотря на высокие значения данного показателя, ситуацию ухудшает низкая ликвидность дебиторской задолженности.

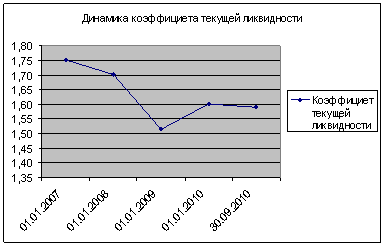

Коэффициент текущей ликвидности характеризует потенциальную способность компании выполнять краткосрочные обязательства за счет всех текущих активов. Для того чтобы получить более объективную оценку величины текущих пассивов их суммы вычитаются доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей. Указанные статьи не являются обязательствами, подлежащими погашению.

Диаграмма 3. Динамика коэффициента текущей ликвидности

В период с 01.01.07 по 01.01.09 гг. наблюдалось снижение коэффициента текущей ликвидности. По состоянию на 01.01.10 г. коэффициент текущей ликвидности незначительно отыграл предыдущее падение и стабилизировался на уровне 1,6. Превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности. Чем больше этот запас, тем больше уверенность кредиторов в том, что долги будут погашены. Удовлетворяет обычно коэффициент > 2. В нашем примере величина его на начало периода составляет 1,75, на конец – 1,59, что существенно ниже нормативного уровня. Основным фактором отрицательной динамики показателя коэффициента текущей ликвидности явилось увеличение задолженности перед поставщиками при относительно стабильным показатели оборотных активов.

Отчет о финансовых результатах и их использовании – это бухгалтерский документ, представляющий результаты деятельности предприятия за определенный период (таблица 10, приложение 10).

Краткие характеристики основных статей отчета о прибылях и убытках:

1) Выручка от реализации – это стоимость реализованной продукции или оказанных услуг (без учета налога на добавленную стоимость, акцизов и т.п. налогов и обязательных платежей за отчетный период).

2) Прибыль от реализации представляет собой разность между выручкой от реализации и затратами на реализованную продукцию (суммой переменных и постоянных затрат).

3) Экономический смысл прибыли от основной деятельности состоит в оценке эффективности чисто основной деятельности предприятия.

Отчет о финансовых результатах является важнейшим источником информации для анализа показателей рентабельности активов предприятия, рентабельности реализованной продукции, определения величины чистой прибыли, остающейся в распоряжении предприятия, и других показателей.

Для анализа отчета о финансовых результатах используют таблицу 11 (приложение 11), которая характеризует изменения по каждой статье данного отчета. Здесь необходимо отметить, по каким статьям произошли наибольшие изменения, а также степень влияния этих изменений на конечный результат в виде чистой прибыли.

Анализ таблиц 11 и 12 показал, что финансовые результаты деятельности компании значительным образом упали в 2008 году, после чего оставались практически стабильными. Так выручка снизилась с 2264247 руб. в 2007 году до 1654571 руб. в 2008 году. Прибыль за этот же период снизилась на 388 510 руб. Далее ситуация несколько улучшилась, и в 2009 году наблюдался рост чистой прибыли на 227 061 руб.

На основе следующей таблицы 13 (приложение 13), показывающей долю различных статей отчета о прибылях и убытках к величине выручки за соответствующий период производится анализ структуры финансовых результатов. С помощью этого анализа можно сравнить темпы роста или падения различных статей указанной формы. Например, рост доли себестоимости реализованных товаров с 70% до 75% указывает на падение рентабельности производства, что, несомненно, является негативной тенденцией.

Практически на протяжении всего года продолжалось падение выручки от продаж, что отрицательно сказалось на финансовых результатах компании. Рост себестоимости реализованной продукции в 2008 году и за 9 месяцев 2010 года достиг 77,4% и 78,6% соответственно. Данный факт свидетельствует о падении рентабельности деятельности.

Динамика прочих операционных расходов и доходов в отчетном периоде была одинаковой. Так, падение в 2008 году по статье «Прочие операционные доходы» (на 526 594 руб.) сопровождалось пропорциональным падением операционных расходов (на 534 428 руб.). Однако в структуре отчета о финансовых результатах доля расходов от прочих видов деятельности превышает долю доходов. Очевидно что, менеджерам компании необходимо выяснить причины, приведшие к такому результату, и, возможно, отказаться от некоторых убыточных направлений деятельности компании. Следует отметить, что вес данных статей по отношению к выручке в структуре отчета о прибылях и убытках значителен – около 30%. Таким образом, важность подробного анализа и регулярного мониторинга результатов от прочих видов деятельности компании возрастает.

Вслед за падением в 2008 году на 388 510 руб. в 2009 году отмечается рост прибыли компании. В целом на всем анализируемом временном отрезке деятельность компании оставалась положительной. Прибыль от обычной деятельности в размере 398 127 руб. полученная по итогам 9 месяцев 2010 года позволяет надеяться что данная тенденция останется неизменной.

Необходимо отметить, что падение прибыли в 2008 году происходило большими темпами по сравнению с падением выручки. Как следствие этого рентабельность всей деятельности (доля чистой прибыли в общей величине выручки) снизилась более чем в два раза по сравнению с предыдущим периодом (10,6% и 24,6% соответственно). В дальнейшем указанный показатель восстановился до исходной величины.

Форма №3 «Отчет о движении капитала» показывает структуру собственного капитала предприятия, представленную в динамике за ряд временных периодов. По каждому элементу собственного капитала в ней отражены данные об остатке на начало года, пополнении источника собственных средств, его расходовании и остатке на конец года.

Форма №4 «Отчет о движении денежных средств» отражает остатки денежных средств на начало года и конец отчетного периода, а также потоки денежных средств (поступления и расходование) в разрезе текущей, инвестиционной и финансовой деятельности предприятия.

Формы №3 и №4 дополняют бухгалтерский баланс и отчет о прибылях и убытках, позволяют раскрыть факторы, определившие изменение финансовой устойчивости и ликвидности предприятия, помогают построить прогнозы на предстоящий период на основе экстраполяции действовавших тенденций с учетом новых условий.

Основным источником информации для проведения финансового анализа является «Бухгалтерский баланс» (Форма №1) и «Отчет о прибылях и убытках» (Форма №2).

Данные бухгалтерского баланса и отчета о прибыли убытках не отражают напрямую действительного движения денежных средств в анализируемом периоде. Для решения данной задачи строится отчет о движении денежных средств.

Отчет о движении денежных средств позволяет получить информацию о величине поступлений финансовых ресурсов в данном интервале анализа и об источниках их образования, а также о суммах и направлениях использования денежных средств предприятия.

Построение денежных потоков компании ООО «Портал» (таблица 14, приложение 14) было проведено косвенным методом на основе балансовых отчетов и отчетов о финансовых результатах. В ходе анализа денежных потоков определено, что основная деятельность предприятия являлась главным источником денежных поступлений. На всем анализируемом промежутке денежные потоки по операционной деятельности были положительными. Причем в 2008 году поступления наличности по основной деятельности перекрыли их отток на 723 865 руб. Это произошло, главным образом, за счет снижения задолженности покупателей и заказчиков перед компанией за проданную им продукцию. Однако в 2009 году прослеживается значительное снижение притоков наличности. Такая нестабильность потоков была вызвана кризисными явлениями охватившими мировую экономику. Движение денежных средств, связанное с изменением постоянных активов компании, было отрицательным в 2008 и 2009 годах.

Оттоки наличности по финансовой деятельности превышали притоки практически на всем анализируемом временном отрезке. Основным источником денежных потоков стала для предприятия нераспределенная прибыль прошлых лет. Причем расходование прибыли значительным образом превышали чистую прибыль отчетного периода.

Суммарное изменение денежных средств в 2009 году было отрицательным, то есть оттоки наличности по всем видам деятельности превышали притоки. В такой ситуации предприятие рискует столкнуться с кризисом наличности. Дело в том, что большая часть прибыли от операционной деятельности находится в дебиторской задолженности. Очевидно, что мероприятия по контролю над оплатой отгруженной продукции покупателям позволят компании ООО «Портал» увеличить поступления наличности, связанные с операционной деятельностью, что, в конечном итоге, приведет к росту итогового денежного потока.

Похожие работы

... малого бизнеса уже никак не сможет обойтись без такого специалиста, хотя именно на его отсутствие нацелены все упрощения в бухучете[27.c.12]. 1.3 Методика оценки эффективности деятельности малого предприятия Конечным результатом деятельности коммерческой организации является прибыль. Прибыль представляет собой выраженный в денежной форме чистый доход, представляющий собой разницу между ...

... . - 0,2 п. л. Орловская региональная академия государственной службы ------------------------------------------------- На правах рукописи ИКОННИКОВ Василий Николаевич Управление внешнеэкономической деятельностью торговых посредников в регионе Специальность 08.00.05 - экономика и управление народным хозяйством Диссертация на соискание ученой степени кандидата экономических наук Научный ...

... предприятие может осуществлять внешнеэкономическую деятельность через посредников (отечественных или зарубежных), а также напрямую, самостоятельно. С учетом специфики Беларуси возможны два варианта организации внешнеэкономической деятельности предприятия: создание внешнеторговой фирмы или образование отдела внешнеэкономических связей в рамках действующего аппарата управления предприятием. При ...

... деятельности потребительской кооперации Процедура заключения торговых контрактов в системе потребительской кооперации 5. Методические рекомендации преподавателям по ведению дисциплины В результате изучения дисциплины "Основы внешнеэкономической деятельности" студенты должны не только накопить определенную сумму знаний по основам ведения международного бизнеса, направлениям и инструментам ...

0 комментариев