Навигация

Банкирские дома классического периода

1.1 Банкирские дома классического периода

Сведения о развитии банковского дела и промышленного кредитования до середины XIX в. чрезвычайно скудны. Однако и они все-таки дают некоторое представление о районах и центрах возникновения и развития частного банкирского предпринимательства. Наряду с Москвой и Петербургом это Польша и западные губернии (Варшава, Вильно, Бердичев), Прибалтика (Рига) и Юг (Одесса).[1].

Принято считать, что в Одессе с самого ее основания в 1795 г. был развит банкирский промысел, находившийся в начале XIX в. в руках греческих и итальянских купцов. Постепенно они были вытеснены «представителям местного торгово-ссудного капитала», а Одесса в первой половине XIX в. «служила денежным и кредитным рынком для всех черноморских и азовских портов, а частью и для Москвы».

Данное утверждение Ананьича наводит нас на мысль о том, что в классический период банковский частный капитал в России только начинает формироваться. До этого банковское дело было прерогативой государства. А в обозначенный период само государство начинает обращаться за помощью к частному капиталу. Подтверждение мы находим в том же цитируемом источнике. В означенный период появляется большое количество банкирских домов, которые играют значительную роль в экономике государства. Их деятельность подробно описана у Ананьичева.[2].

С начала 1830-х гг. «обширную заграничную торговлю "и банкирские дела» вел одесский первой гильдии купен и коммерции советник Федор Родоконаки. Он был «едва ли не первым в Новороссийском крае» по размерам коммерческих оборотив, доходивших от 3.5 до 5 млн. р.

Большую роль в финансировании землевладельцев и заводчиков Новороссийского края играли одесские банкирские дома Рафаловичей и Ефрусси.3 банкирские дома Юга, как правило, имели тесные связи с заграничными банками или собственные конторы за границей. Известно, что банкирские дома Ефрусси существовали не только в Одессе, но и в Париже и Вене. Так, Михаил Иоахимович Ефрусси, сын одесского первой гильдии купца и потомственный почетный гражданин, оставаясь русским подданным, возглавлял банкирский дом «М. Ефрусси и К0» в Париже. В 1878 г. М. Ефрусси был награжден орденом Св. Владимира 4-й степени за значительные пожертвования в пользу раненых во время русско-турецкой войны 1877—-1878 гг.

М. Ефрусси получил также награды от португальского короля, а в 1890 г. был возведен им в графское достоинство. Однако попытки М. Ефрусси в 1891—1892 гг. получить разрешение Александра III -.:на принятие и ношение графского титула» потерпели неудачу.

Банкирский дом «Рафалович и К°» был открыт в Одессе в 1833 г. С 1843 г. "его возглавлял Давид Рафалович. К концу 1860-х гг. дом имел ежегодные обороты до 50 млн. р. и играл существенную роль в развитии промышленности и торговли Новороссийского края. При «обширных сношениях с Лондоном, Парижем и Петербургом. Дом поддерживал своим кредитом многие значительные фирмы края» и участвовал «в реализации почти всех русских и заграничных займов».

Следовательно, мы можем сделать вывод о том, что классический период ознаменован изменениями в философии банковского дела.

В средние века банки столкнулись с противодействием со стороны церкви, прежде всего потому, что бедным займы часто предоставлялись под очень высокий процент. У мусульман и православных ростовщичество и сейчас считается грехом. Что характерно, в современной истории в некоторых мусульманских странах операции ростовщичества банкам запрещены. Это коренным образом меняет философию современного банковского дела в этих странах. Это означает, что рядовые вкладчики, размещая свои деньги в банке именно с целью сохранения, и платят за услугу сохранения своих средств. Таким образом, формируется кредитный ресурс для заемщиков. Т.е. от философии банковского дела, от ее развития коренным образом зависит суть деятельности банка и, соответственно, это в значительной степени влияет на выбор системы управления банком, на определение стратегии работы банка.

В современной литературе, описывая стратегическое планирование с целью обеспечения руководства банковской деятельностью, одним из первых этапов определяется этап стратегической ориентации и миссии банка.[3].

Как же можно определить философию деятельности банкирских домов указанного периода?

Ответ можно найти у Ананьича в том же источнике: В 1890 в связи с хорошим урожаем начал повышаться курс кредитного рубля, постоянно колебавшийся в зависимости от биржевой игры и размеров торговых операций России за границей. Министр финансов И. А. Вышнеградский, готовивший введение золотого денежного обращения на основе девальвации кредитного рубля, принял решение покупать золото и вести игру на понижение рубля, чтобы добиться его стабилизации на определенном уровне. Вышнеградский представил по этому поводу специальный доклад Александру III, доклад этот также был отослан Абазе как председателю Департамента государственной экономии Государственного совета и одобрен им.

Таким образом, частный капитал взял курс на поддержку мероприятий правительства с целью получения максимальной последующей выгоды, а правительство активно стало привлекать частный капитал в свои проекты. Это формирование новой философии роли частного банка в экономической жизни государства. До селе в России такого не было. К началу 50-х гг. «крупным банкирским центром» стал г. Бердичев. В городе было 8 банкирских домов. На Золотой улице, где размещалось большинство кредитных учреждений, кипела деловая жизнь. Банкирские дома Бердичева обслуживали Киевскую контрактовую ярмарку, учитывали переводные векселя на Петербург, Москву, Одессу и другие города, были связаны с банкирскими домами обеих столиц, а также с заграничными банкирами.

В Прибалтийском крае, Риге, Ревеле, Юрьеве, на островах Эзель и Мони кредитные учреждения возникли довольно рано, а в 50-е гг. там «народился целый ряд видных частных банкирских домов, выросших на почве обширной местной торговли». В частности, возникшая в это время в Ревеле банкирская контора «Карл Эльфенбейн» превратилась позднее, в 1890-х гг., в Балтийский Торгово-промышленный банк.

Частные банкирские дома в Королевстве Польском (Варшава, Лодзь) сыграли большую роль в финансировании промышленности и создании во второй половине XIX в. системы акционерных банков. Первые акционерные банки возникли в начале 70-х гг. при активном участии финансовых и железнодорожных магнатов — Леопольда Кроненберга (Коммерческий банк в Варшаве), Мечислава Эпштейна и Александра Гольдштанда (Варшавский Учетный банк). Среди польских банкиров-предпринимателей, сыгравших значительную роль в экономической жизни России, заметной фигурой был И. С. Блиох, владелец крупной банкирской конторы в Варшаве, начавший свою карьеру мелким железнодорожным подрядчиком, превратившийся в крупного железнодорожного дельца, возглавившего Общество Юго-Западных железных дорог. И. С. Блиох преимущественно жил в Варшаве, а делами Общества фактически руководил вице-председатель его правления И. А. Вышнеградский, бывший, по выражению С. Ю. Витте, как бы «поверенным Блиоха в Петербурге» или «его приказчиком». В 1877 г. Блиох, к тому времени коммерции советник, награжденный многими русскими и австрийскими орденами за свои исследования по истории железнодорожного строительства, был назначен членом Ученого комитета Министерства финансов.

Процесс первоначального накопления и концентрации торговых капиталов принимал иногда самые необычные формы. Так, например, в Москве в начале XIX в. большую роль в развитии кредитных операций играли старообрядческие общины, особенно при Рогожском и Преображенском кладбищах. Рогожцы не только «устанавливали цены на все важнейшие товары» в Москве и на Нижегородской ярмарке, но и оказывали влияние на торговые операции в Иркутской губернии, Бухаре и Хиве.

Сведения о появлении первых банкирских домов в Москве весьма скудны. К 1818 г. относится возникновение одного из старейших банкирских домов в России «Юнкер и К0», изначально представлявшего собой. магазин модных товаров и перешедшего к регулярным банкирским операциям только к середине XIX в. Незначительными были и размеры операции других банкирских домов Москвы, относящихся к этому времени, - Томсона, Стерна, Миллера.

Во второй половине XVIII в. в деловой жизни Петербурга и империи заметную роль стали играть придворные банкиры. Среди банкиров Екатерины II широкую известность получил Иван Фредерике, выходец из голландской семьи, глава банкирского дома «Велден, Бекстер и Фредерике». (И. Фредерике посредничал при заключении Екатериной II в 1769 г. одного из первых русских заграничных займов у амстердамских банкиров Раймонда и Теодора де Смет. После смерти И. Фредерикса придворным банкиром стал английский купец Ричард Сутерланд. В 1788 г. Екатерина II даровала ему титул барона Российской империи. Круг деятельности Р. Сутерланда был весьма широк. Он поддерживал деловые отношения со многими банкирскими домами Европы и способствовал заключению русских займов, особенно в Голландии, через банкирский дом «Гопе и Ки», превратившийся в 1780—1790-е гг. в основного кредитора русского правительства. Р. Сутерланд занимался вексельными операциями и ссужал деньги многим русским купцам и промышленникам, а также финансировал представителей русской знати из окружения императрицы. В 1791 г. Р. Сутерланд разорился и, чтобы избежать позора, покончил жизнь самоубийством.

В финансовой жизни Петербурга до середины XIX в. значительную роль играл банкирский дом барона Штиглица. История его возникновения восходит к концу XVIII столетия, когда в Россию из г. Арольсен княжества Внльдек (Западная Германия) переселились братья Николай и Бернгард Штиглицы. Первый основал в Петербурге торговый дом, а второй занялся винными откупами в Кременчуге. В 1803 г. в Россию приехал и третий брат — Людвиг, унаследовавший дело Николая и разбогатевший в результате разного рода товарных операций во время войны с Наполеоном I и Континентальной блокады Англии. Соперником Л. Штиглица в эти годы выступал придворный банкир барон Ралль. Однако, после того как в 1817 г. его дела пошатнулись и он вынужден был прекратить платежи, «все торговое сословие указало на Штиглица как на достойного занять первенство на Петербургской бирже». В 1820-е гг. «богатство и кредит» Штиглица «принесли ему европейскую славу». В 1828 г. Штиглиц получил от Николая I баронский титул, «значение его на всемирной бирже. увеличилось», а в 1830-е гг. он «уже мог равняться богатством с известным гамбургским банкиром Соломоном Гейне».1841 г. Л. Штиглиц заключил русский государственный заем на 50 млн. р. серебром на постройку железной дороги из Петербурга в Москву. В 1843 г. он скончался, оставив состояние в 18 млн. р. серебром своему сыну Александру.

А. Л. Штиглиц способствовал еще дальнейшему процветанию созданного его отцом банкирского дома. Штиглицы оказали большие услуги русскому правительству прежде всего в организации иностранных займов. С 1820 по 1855 г. царское правительство заключило 13 внешних займов на нарицательный капитал в 346 млн. р/~ Самые значительные займы (по 50 млн. р.) были заключены при участии А. Л. Штиглица в период Крымской войны, в 1854 и 1855 гг. Они обошлись русскому правительству в 5.5 %. Французское правительство в этот же период времени заключило внутренний заем на 175 млн. р. (700 млн. франков), и он обошелся ему 4.7 %, или на 0.8 % дешевле. Наиболее выгодными оказались шесть 4-процентных займов, заключенных с 1840 по 1850 г. на строительство Николаевской железной дороги. Они обошлись русскому правительству в 4.44 %, а заем 1845 г. — в 4.34 %. но весь нарицательный капитал этих шести займов не превышал 67 млн. р.

Однако к концу 1850-х гг. влияние А. Л. Штиглица стало падать. Международный финансовый кризис 1858—1859 гг. способствовал расстройству денежного обращения и инфляции в России. Пошатнулось положение Главного общества российских железных дорог, биржевая, цена его акций упала ниже номинала. А. Л. Штиглица обвинили в том, что его операции (в качестве вице-председателя Общества) с банкирским домом. Беринг и К°» в Лондоне принесли убытки в размере 4.5 млн. р. «Общественное мнение восстало против произвольных и противных общему торговому интересу распоряжений Штиглица в отношении назначения биржевого курса; заговорили о пагубном влиянии его на устранение звонкой монеты», постепенное исчезновение ее «приписывали значительным высылкам за границу золота через Штиглица». Банкира обвиняли в том, что он брал высокие комиссионные за переводные операции, и «требовали учреждения при Петербургской бирже особой комиссии для определения курса, тогда как право это до сих пор присваивал себе один барон Штиглиц весной 1859 г. была создана по повелению Александра II специальная комиссия для обсуждения мер по усовершенствованию банковской и денежной системы в России под председательством Ю. А. Гагемейстера и товарища министра внутренних дел Н. А. Милютина, активного участника подготовки крестьянской реформы. В комиссию вошли также А. И. Бутовский, М. X. Рейтерн, В. А. Татаринов, Г. П. Небольсин и Е. И. Ламанокий. Кроме того, для участия в работе комиссии был приглашен ректор Киевского университета профессор политической экономии Н. X. Бунге. Его роль в подготовке реформы банковской системы была весьма значительной, судя уже по тому, что план ее преобразования, затем положенный «в основание работы комиссии», был подготовлен Е. И. Ламанским и предварительно рассмотрен им совместно с Н. X. Бунге.44 В июле 1859 г. комиссия подготовила записку «Соображения к лучшему устройству банковой и денежной системы», содержавшую программу преобразований в области денежного обращения и кредита. 1 31 мая 1860 г. был создан Государственный банк и тем самым положено начало складыванию капиталистической банковской системы в России.

Преобразования конца 50-х—начала 60-х гг. отразились и на банкирских домах. Исключительное положение и характер предпринимательской деятельности А. Л. Штиглица, видимо, не соответствовали интересам Министерства финансов, и Ю. А. Гагемейстер считал необходимым создание «в противовес ему другого могущественного дома» А. Л. Штиглиц собирался покинуть Россию, но не решился на этот шаг и был назначен первым управляющим вновь созданного Государственного банка.

В конце XIX в. в финансовой и экономической жизни России значительную роль играли предприятия частного банкирского промысла, обычно называвшиеся торгово-кредитными или банкирскими заведениями. К ним относились банкирские дома, банкирские конторы и меняльные лавки. По данным Министерства финансов, в I859 г. годовые обороты 24 банкирских домов достигали 1 млрд. 037 млн. р., 228 банкирских контор — свыше 2 млрд. 175 млн. и, наконец, меняльных лавок — 135 млн. р. В России существовала строгая система правительственного контроля над денежным обращением и банками. Было разработано жесткое законодательство, регламентировавшее акционерное учредительство. Краткосрочными кредитными операциями к началу 90-х гг. в России занимались 36 коммерческих банков и 107 обществ взаимного кредита. Все они действовали на основании утвержденных правительством уставов, строго определявших круг деятельности каждого из них и порядок ведения отчетности, были обязаны периодически публиковать в правительственных и других наиболее распространенных газетах сведения о состоянии своих счетов, а также о результатах годовой деятельности. Законом 22 мая 1884 г. устанавливались правила закрытия кредитных учреждений в случае потери ими всех или части основных капиталов. На особом положении находились банкирские дома, конторы и меняльные лавки. До начала 90-х гг. в России (как и в некоторых других странах Европы, например во Франции и Германии) не было специального законодательства для банкирских заведений. Их владельцы в соответствии со статьями 24 и 36 тома «Положения о пошлинах за право торговли и других промыслов» получали, как купцы, гильдейские свидетельства и билеты.

В середине 80-х гг. в Министерство финансов поступило много жалоб на участие банкирских домов и контор в биржевых спекуляциях. Большой общественный резонанс вызвал крах в 1889 г. банкирских контор Кана в Петербурге и Мусатова в Москве, занимавшихся торговлей в рассрочку билетами выигрышных займов. В обоих случаях владельцы контор скрылись, оставив обманутой и ограбленной многочисленную публику

Что послужило поводом для принятия закона 1895 года действовавшего до начала ХХ века, регулировавшего деятельность банковских заведений.

В начале 1900-х гг. некоторые из банкирских заведений стали помещать краткосрочные вклады в долгосрочные операции «не банковского характера». Так, в 1904 г. потерпели крах банкирские, конторы Печенкина и А. П. Андреева, вложившие большую часть своих активов в разного рода недвижимости, в заводские и фабричные предприятия, золотые и марганцевые рудники. Только в Петербурге в начале века объявили себя несостоятельными банкирские конторы Шнакенбурга, Грабовского, Зингера, Шкафа. Деля Фара, Альванга, Кутузова, Блоккя. Трапезникова и других.

Массовые банкротства начала 1900-х гг. были несомненным последствием наступившего мирового экономического кризиса. Однако данные Министерства финансов не содержат свидетельств того, что банкротства начала 1900-х гг. привели к резкому сокращению числа банкирских заведений или объема их операций. По сведениям, собранным Особенной канцелярией по кредитной части к 1 января 1904 г. о 274 банкирских конторах, их собственные капиталы составляли 197 млн. р. Пассив сводного баланса 274 контор достигал 472 млн. р. (104 млн. р. составили вклады, 144 млн. займы по переучету векселей и перезалогу процентных бумаг, 63 млн. — долги корреспондентам и 50 млн. р. - прочие статьи пассива). Актив баланса выражался в следующих суммах: 147 млн. р. - текущие счета и ценные бумаги, 111 млн. — учтенные векселя, 83 млн. - ссуды до востребования с обеспечением ценными бумагами, 53 млн. - корреспонденты, 19 млн. - движимое и недвижимое имущество контор, 59 млн. р. - прочие статьи актива.

В Министерстве финансов крахи банкирских заведений рассматривались прежде всего как результат недобропорядочности их владельцев и повод для выработки специального законодательства, которое позволило бы контролировать их деятельность. Для этой цели в 1907 г. при Особенной канцелярии по кредитной части Министерства "финансов было образовано Особое совещание по пересмотру действовавших законоположений о банкирских заведениях под председательством А. К. Голубева. Разработанный Кредитной канцелярией проект нового законодательства предусматривал строгое деление банкирских предприятий на три категории и жесткую регламентацию деятельности каждой из этих категорий. Проект предусматривал объявление основного капитала предприятия, определялся минимальный размер его для банкирских домов, устанавливались правила относительно изменения размера этого капитала. Проект был передан на обсуждение представителей 28 банкирских домов и контор, а также Министерства юстиции и Департамента окладных сборов. Кроме того, материалы для пересмотра закона о банкирских заведениях были разосланы биржевым комитетам.

Невозможность контролировать их деятельность раздражала руководителей финансового ведомства, оказывавшихся бессильными перед лицом явных нарушений банкирскими заведениями уже существовавшего законодательства. Так, например, в результате ревизии в 1909 г, крупной петербургской банкирской конторы Захария Жданова было обнаружено, что она тратила десятки тысяч рублей на рекламу в России и за границей, соблазняя публику покупать выигрышные билеты в рассрочку и участвовать в биржевой игре на других ценностях. Обороты конторы по продаже выигрышных облигаций достигали нескольких миллионов рублей. Контора владела незначительным капиталом, но широко «пользовалась кредитом в других учреждениях под залог проданных в рассрочку выигрышных билетов, причем перезалог этот совершался без согласия на то клиентов». Более того, «некоторые принятые на хранение от клиентов ценности оказались внесенными в другие кредитные учреждения в обеспечение кредита банкирской конторы по специальному текущему счету». Был обнаружен еще целый ряд нарушений существовавшего законодательства.

Выводы: До 1861 г. банковская система России была представлена в основном дворянскими банками и банкирскими фирмами. Первые кредитовали помещиков под залог их имений, вторые - промышленность и торговлю. Процветало ростовщичество, функционировали фондовые биржи.

После отмены крепостного права банковская система получила бурное развитие: был создан Государственный банк, возникли общества взаимного кредита. В 1914-1917 гг. кредитная система России включала: Государственный банк, коммерческие банки, общества взаимного кредита, городские общественные банки, учреждения ипотечного кредита, кредитную кооперацию, сберегательные кассы, ломбарды.

Какова же философия? А философия состоит в том, что повысилась роль банка во всех слоях общества как государственного, так и частного. ХIХ век можно смело назвать веком формирования философии государственного - частного денежного – кредитного сектора экономики.

Глава 2. Социализм и философия развития кредитно – денежных и банковских систем

Похожие работы

... . - М.: Изд-во Института Африки РАН, 1998. - 157 с. 48. Африка и прошедший век - М., 2000. - 78 с. 49. Африка в начале ХХI века. Проблемы экономического развития - М., 2005. - 250 с. 50. Африка: новые тенденции в экономической политике. - М., 2000. - 223 с. 51. Африканская интеграция: социально-политическое измерение. - М.: Изд-во Института Африки РАН, 2003. - 145 с. 52. Баскин В.С. Проблемы ...

... превращение их в резерв экономического роста предполагает проведение соответствующей целенаправленной экономической политики. Инвестиционные ограничения В условиях многолетнего кризиса отрасли инвестиционного комплекса не только оказались лишенными полноценного спроса, но и в существенной мере потеряли стратегические ориентиры своего развития. В результате длительного периода функционирования в ...

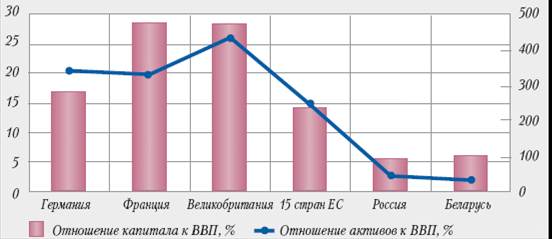

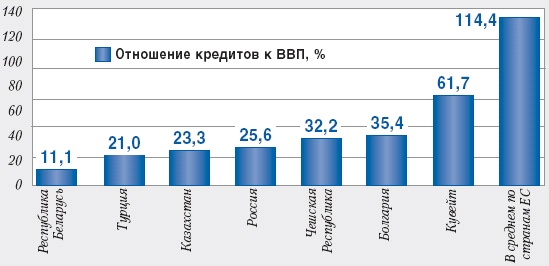

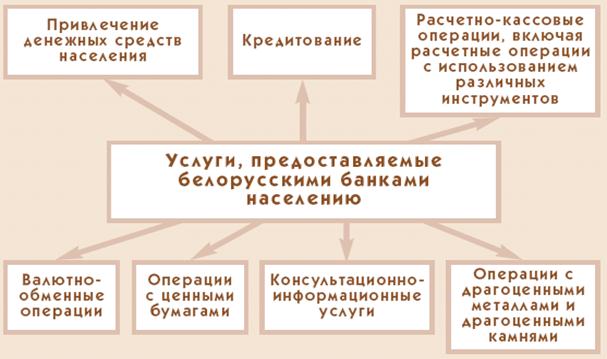

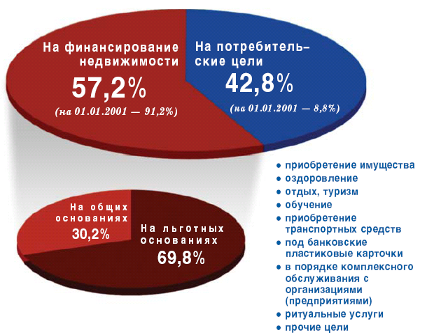

... 2003 года). В 2005 году рентабельность активов банковского сектора достигла 1,3 процента. [15] ГЛАВА 3. ПУТИ ЭФФЕКТИВНОЙ АКТИВИЗАЦИИ СЕКТОРА БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ БЕЛАРУСЬ 3.1 ОБЩИЕ ПУТИ РЕШЕНИЯ АКТИВИЗАЦИИ БАНКОВСКОГО РЫНКА УСЛУГ Для устойчивого инновационного развития экономики Республики Беларусь сфера услуг является наиболее доступным и естественным обеспечением. Увеличение ...

... национального производства. 2. Наличие двух основных источников денежных ресурсов – государственный бюджет и внешние рынки – обеспечило двойственность российской финансовой системы: на внутренне рынке она имеет характер финансово-фондовой распределительной системы, а при обеспечении экспортно-импортного оборота обретает черты механизма конвертации экспортных ресурсов в импортные товары народного ...

0 комментариев