Навигация

Примеры ЭММ при выдаче потребительского кредита

3.3. Примеры ЭММ при выдаче потребительского кредита

Миссия банка - непрерывное увеличение стоимости бизнеса. Изучая потребности клиентов, банк стремится предложить им наиболее оптимальные финансовые решения и высочайший уровень обслуживания.

Стратегическая цель - стать образцом современной кредитной организации: уделить максимум внимания к его проблемам и потребностям клиентов. Широкий ассортимент услуг и высокие стандарты банковского обслуживания, индивидуальный подход к каждому клиенту позволяют - основные параметры работы с клиентами.

С целью улучшения эффективности деятельности банка и реализации задач, определенных Концепцией его развития, необходимо провести следующие мероприятия:

- принять меры по повышению темпов роста собственного капитала в целях приведения его в соответствие с темпами расширения бизнеса;

- обеспечить снижение внутренней стоимости операций посредством оптимизации функциональных расходов банка.

С целью минимизации риска несбалансированности активно-пассивных операций Банку рекомендуется применять следующие методы защиты:

- создание адекватных запасов накопленной ликвидности;

- расширение потенциальных объемов покупной ликвидности, в том числе за счет получения кредитных линий;

- повышение качества планирования и управления в текущей деятельности Банка (например, усовершенствование программного обеспечения рабочего места аналитика банка в целях ускорения выявления недостатков в работе банке и устранения их).

С целью улучшения структуры привлеченных ресурсов и предоставления конкурентоспособных ценовых условий для инвестиций в реальный сектор экономики, Банк ставит одной из основных задач в области привлечения средств сохранение и увеличение доли на рынке банковского обслуживания корпоративных клиентов. Планируется увеличение доли средств, привлеченных от корпоративных клиентов на расчетные и текущие счета и депозиты, до уровня не менее 25% в структуре привлеченных средств Банка, что также будет способствовать снижению процентного риска и повышению объемов непроцентных доходов Банка.

В целях ухода от непрофильных функций и дублирования должностных обязанностей предлагается провести оптимизацию численности персонала в Банке. Проведение данного мероприятия позволит снизить себестоимость предлагаемых услуг, снизить фонд заработной платы, увеличит эффективность текущей деятельности банка, что в конечном итоге приведет к улучшению финансовых результатов деятельности Банка.

В качестве усовершенствования работы банка с клиентами предлагается ввести Интернет-банкинг.

Учитывая стремительное развитие высокотехнологичных банковских продуктов нового поколения, закономерными планы - развивать интернет-банкинг как виртуальный финансовый супермаркет банковских продуктов для физических и юридических лиц. Речь идет о создании полноценного электронного офиса с возможностью проведения через интернет всевозможных финансовых операций.

Для самого же коммерческого банка Интернет-банкинг принесет следующие преимущества:

- более широкий охват клиентской базы;

- более дешевое обслуживание системы, чем содержание разветвленной

сети банков и высококвалифицированного персонала;

- предложение более конкурентоспособных услуг по низким ценам;

- возможность работы в круглосуточном режиме реального времени;

- автоматическое отслеживание рисков, возникающих при операциях с

клиентами.

Обзор опубликованных методов планирования портфелей банков показывает, что методы по оптимизации кредитной политики банка представляют в основном описания факторов, которые должны быть учтены при формировании портфелей и дают рекомендации по процедурам планирования. Но банковская практика требует формирования портфелей с указанием конкретных цифр привлекаемых и размещаемых денежных средств по конкретным инструментам, а также значений доходов, затрат, ликвидности, рисков. Руководству банков необходимы инструменты (вычислительные методики), позволяющие сформировать научно обоснованные планы портфелей.

Разработчики автоматизированных систем для банков России на протяжении многих лет занимаются изготовлением подсистем планирования портфелей, но на рынок эти подсистемы пока не поступили. Причина этого в сложности проблемы и недостаточности квалификации, кругозора и опыта персонала фирм. Кроме того, проблема остается недостаточно разработанной из соображений коммерческой тайны фирм-разработчиков. Вышеизложенные причины задерживают развитие систем управления банками, а суровость органов управления заставляет банки разрабатывать собственные, может быть и не совсем полные, основанные на штатном программном обеспечении системы планирования портфелей .

В связи с этим решить проблему формирования оптимальных планов портфелей банка можно, воспользовавшись, методикой линейного и нелинейного математического программирования.

Оптимальное (математическое) программирование - раздел прикладной математики, изучающий задачи условной оптимизации. В экономике такие задачи возникают при практической реализации принципа оптимальности в планировании и управлении.

Необходимым условием использования оптимального подхода к планированию и управлению (принципа оптимальности) является гибкость, альтернативность ситуаций, в условиях которых приходится принимать планово-управленческие решения.

Суть принципа оптимальности состоит в стремлении выбрать такое планово-управленческое решение Х= (х1, х2,...,хn), где хj, (j=1,n) - его компоненты, которое наилучшим образом учитывало бы внутренние возможности и внешние условия деятельности субъекта.

Слова "наилучшим образом" здесь означают выбор некоторого критерия оптимальности, т. е. некоторого экономического показателя, позволяющего сравнивать эффективность тех или иных планово-управленческих решений. Традиционные критерии оптимальности: "максимум прибыли", "минимум затрат", "максимум рентабельности" и другие. Выражение «учитывало бы внутренние возможности и внешние условия деятельности" означают, что на выбор планово-управленческого решения (поведения) накладывается ряд условий, т.е. выбор ![]() осуществляется из некоторой области возможных (допустимых) решений D; эту область называют также областью определения задачи.

осуществляется из некоторой области возможных (допустимых) решений D; эту область называют также областью определения задачи.

Таким образом, реализовать на практике принцип оптимальности в планировании и управлении - это, значит, решить экстремальную задачу вида:

max (min) f (![]() ), (3)

), (3)

![]()

![]() D , (4)

D , (4)

где f (X) - математическая запись критерия оптимальности - целевая функция. Задачу условной оптимизации (5), (6) обычно записывают в виде:

Найти максимум или минимум функции

f(X)=f(x I ,x2,... ,хn) (5)

при ограничениях ф1(х1, х2,...,хn) {<,=,>}b1,

ф2(х1,х2,...,хn){<, =, >}b2, (6)

(pm(xl, x2,...,xn) {<,=,>}bm,

xj ![]() 0, j = 1,n (7)

0, j = 1,n (7)

более компактная запись:

max(min) f (xl, x2, ...,xn), (8)

фi (х1, х2,...,хn) {<,=,>}bi, i=![]() (9)

(9)

xj ![]() 0, j = l,n. (10)

0, j = l,n. (10)

Задача (8) - (10) - общая задача оптимального (математического) программирования, иначе - математическая модель задачи оптимального программирования, в основе построения (разработки) которой лежат принципы оптимальности и системности.

Вектор ![]() (набор управляющих переменных xj, j =

(набор управляющих переменных xj, j =![]() ) называется допустимым решением, или планом задачи оптимального программирования, если он удовлетворяет системе ограничений. А план максимум или минимум целевой функции f(xl,x2,...,xn), называется оптимальным планом (оптимальным поведением, или просто решением) задачи оптимального программирования [16, с.281].

) называется допустимым решением, или планом задачи оптимального программирования, если он удовлетворяет системе ограничений. А план максимум или минимум целевой функции f(xl,x2,...,xn), называется оптимальным планом (оптимальным поведением, или просто решением) задачи оптимального программирования [16, с.281].

Таким образом, выбор оптимального управленческого поведения в конкретной производственной ситуации связан с проведением с позиций системности и оптимальности экономико-математического моделирования и решением задачи оптимального программирования.

Задача оптимизации кредитного портфеля

Она заключается в математической формализации описания целей банка, причинно-следственных связей финансовых показателей внутренней и внешней среды банка.

Формирование целей оптимизации системы портфелей банка.

Обычно банк стремится обеспечить прибыльность, рентабельность, устойчивость и платежеспособность. Эти цели зависят от участников банковских операций, субъектов, связанных с банком. Цели банка противоречивы, поэтому в максимальной степени добиться их достижения невозможно. Таким образом, задача сводится не к экстремальным, а к оптимальным решениям, т. е. к решениям, при которых критерии удовлетворяются в наилучшей степени.

В нашем случае главными целями при формировании системы портфелей будут являться максимизация прибыли и ликвидности и минимизация портфельного риска. Отсюда следует, что наша задача оптимизации имеет несколько целей, которые не могут быть отражены одним критерием. Решение же многокритериальных (многоцелевых) задач методами линейного и нелинейного программирования основано на том, что один из критериев задается в виде целевой функции, подлежащей максимизации или минимизации. Для остальных целей, выбираются какие-либо приемлемые значения, которые задаются в виде ограничений при решении задачи оптимизации.

Разработка стратегии формирования кредитного портфеля

После определения целей банка, на основе внутреннего анализа банка, кредитной политики, анализа ситуации на финансовом рынке разрабатывается стратегия, т.е. основное направление и способ использования средств для достижения поставленных целей.

Стратегия управления кредитным портфелем банка реализуется в процессе портфельного подхода, означающего принятие решения о предпочтительном распределении пассивов банка между различными видами кредитов, исходя из оценки доходности, рискованности и ликвидности кредитных операций. Выбранной стратегии обязательно соответствует определенный набор правил и ограничений.

Ухудшающееся качество кредитного портфеля, нестабильность финансового рынка приводит к тому, что основным направлением при формировании портфеля является повышение его надежности, т. е. банк формирует консервативный портфель. Исходя из этого, разрабатываются следующие ограничения:

- в отношении ликвидности: более 70% портфеля должны составлять ссуды сроком до 180 дней;

- в отношении риска: максимально возможный размер убытка для банка не может превышать 25% от общей суммы кредитных вложений банка.

Математическая постановка задачи, модель

В математической постановке задачи оптимального планирования системы кредитного портфеля банка требуется найти неизвестные векторы активов К = (К1, К2,...Кn), банка максимизирующие линейную форму дохода системы кредитного портфеля (см. формулу 1):

![]() (1)

(1)

где D - доход кредитного портфеля как цель, критерий оптимизации;

Ki - сумма вложений в отдельный тип кредитов в портфеле;

Ks - общая сумма выданных кредитов;

di - доходность отдельного типа кредитов;

n - число типов кредитов в портфеле.

Формула показывает, что средняя величина доходов от портфеля выданных кредитов - это средняя величина доходов от отдельных видов кредитных операций. Структура кредитного портфеля банка строится таким образом, чтобы получить максимально возможный в конкретной ситуации на финансовом рынке доход.

Для задач математического программирования характерно использование технологических ограничений в виде требований неотрицательных переменных: Ki![]() 0.

0.

В процессе управления операциями определяются собственные лимиты (ограничения) деятельности и составляющих портфеля. Структура лимитов банка отражает уровень риска, который руководство банка готово принять на себя при изменении конъюнктуры рынка и поведения контрагентов, а также соответствующие разработанной стратегии уровни доходности и ликвидности кредитного портфеля.

Из соображения компьютерной реализации представим вышеизложенные ограничения в виде следующих неравенств:

Ki min ![]() Ki

Ki ![]() Ki max. Выделим ограничения, отвечающие разработанной стратегии банка:

Ki max. Выделим ограничения, отвечающие разработанной стратегии банка:

Кл ![]() 0,7 Ks;

0,7 Ks;

![]() , Ki

, Ki ![]() 0,25 Ks.

0,25 Ks.

Кроме этого банк имеет собственные ограничения, касающиеся

1) специализации банка: Кю.л. ![]() 0,8 Ks;

0,8 Ks;

2) максимального объема размещения pecypcoB:Ks = 18737 тыс. руб.

3)диверсификации кредитных операций: Ki ![]() 0,4 Ks

0,4 Ks

где Кл - кредитные вложения сроком до 180 дней;

U - совокупный убыток кредитного портфеля;

Кю.л. - сумма кредитов, предоставляемых юридическим лицам

Оценка модели показывает, задача планирования оптимальной системы кредитного портфеля банка может быть сформулирована как стандартная задача линейного программирования. Предполагается, что задачу можно решить помощью стандартной программы линейной оптимизации, поставляемой пакетом Excel.

Компьютерное решение задачи

Ввод исходных данных задачи оптимизации

Проведем оптимизацию кредитного портфеля на 01.01.2008 года с точки зрения кредитных рисков, состава клиентов и структуры ссуд с целью увеличением процентных доходов банка.

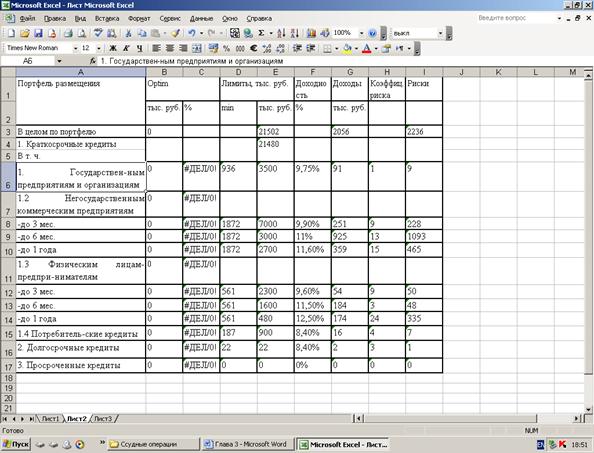

Рис. 1. Исходные данные для программирования

В первую графу таблицы как исходные данные введем список кредитных операций. Это кандидаты в портфель. Группировка дана по разделам отчетных балансов банков.

В графу "Лимиты" в качестве исходных данных введем значения максимально и минимально допустимых объемов размещения ресурсов по отдельным группам кредитов. Максимально допустимые объемы размещения кредитных ресурсов определяются исходя из границ локальных рынков на которых оперирует банк, ограничений, выдвигаемых Правлением ОАО "Социнвестбанк", а также из соображений диверсификации портфеля. Кроме того, здесь учитывается специализация банка. Специализацией Иглинского допофиса является преимущественное (свыше 80%) краткосрочное кредитование юридических лиц, потребительские же кредиты выдаются только своим работникам.

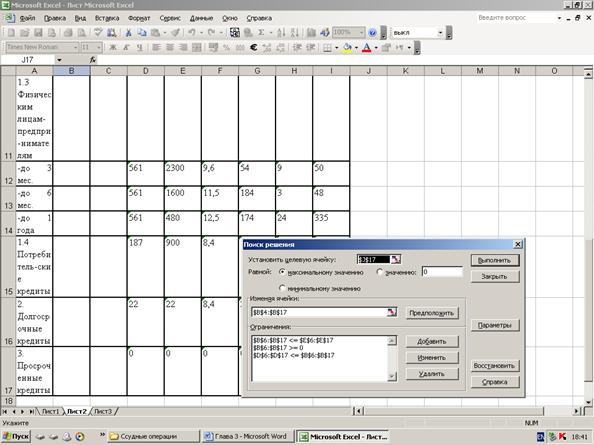

Рис. 2. Ввод ограничений по оптимизационной задачи

Для расчета максимально допустимых лимитов размещенных ресурсов банка, определим границы рынка, на который ориентируется банк исходя из спроса на отдельные группы кредитов на 01.01.2008 года (см. табл. 4).

Таблица 4

Спрос на отдельные группы кредитов на 01.01. 2008 г.

| Наименование | Сумма (тыс. руб.) | Структура, % |

| Краткосрочные кредиты, в т.ч. 1.1 Государственным предприятиям и организациям, до 1 года 1.2 Негосударственным коммерческим организациям - до 3 месяцев - до 6 месяцев - до 1 года. 1.3 Физическим лицам-предпринимателям - до 3 месяцев - до 6 месяцев - до 1 года 1.4 Потребительские кредиты | 24480 3500 7000 4000 3700 2300 1600 1480 900 | 100 14,3 28,6 16,3 15,2 9,4 6,5 6,0 3,7 |

Таким образом, сумма потенциальных кредитных вложений на 01.01.2008 года составляет 24480 тыс. руб., что в 1,3 раза больше, чем максимально возможная сумма ссудной задолженности, рассчитанная исходя из ограничений выдвигаемых Правлением. Данные ограничения определяются Правлением в зависимости от возможного объема привлеченных ресурсов, а также с учетом собственных нужд Центрального офиса по перераспределению ресурсов между отделениями.

Далее для расчетов лимитов, спрос должен быть скорректирован с учетом специализации и диверсификации кредитных операций банка. Диверсификация кредитных операций предполагает, что удельный вес отдельной кредитной операции не может превышать 40% суммарного кредитного портфеля банка.

Анализ таблицы показывает, что спрос на кредиты, выдаваемые отделением, удовлетворяет специализации банка, т. е. спрос на кредиты юридических лиц не превышает 80% и составляет 84,3% от общего объема спрашиваемых кредитных ресурсов. Однако сумма спрашиваемых кредитов, приходящихся на долю негосударственных коммерческих организаций сроком от 90 до 180 дней равна 41%, что не удовлетворяет требованиям банка по диверсификации кредитного портфеля. Учитывая это проведем корректировку спроса и определим максимально возможные объемы размещения кредитных ресурсов в 2006 г.

Таблица 5

Максимально допустимые объемы размещения ресурсов на 01.01.2008г.

| Наименование | Сумма (тыс. руб.) | Структура, % |

| Краткосрочные кредиты, в т.ч. 1.1 Государственным предприятиям и организациям, до 1 года 1.2 Негосударственным коммерческим организациям - до 3 месяцев - до 6 месяцев - до 1 года. 1.3 Физическим лицам-предпринимателям - до 3 месяцев - до 6 месяцев - до 1 года 1.4 Потребительские кредиты | 21480 3500 7000 3000 2700 2300 1600 480 900 | 100 16,3 22,2 14,0 12,6 10,7 7,5 2,2 4,2 |

Значения минимально допустимых объемов кредитных вложений рассчитывается также исходя из диверсификации кредитного портфеля и внутренних ограничений банка. Данные лимиты задаются в виде долей отдельных групп кредитов от итоговой суммы портфеля.

Таблица 9

Минимально допустимые объемы размещения ресурсов на 01.01.2008г.

| Наименование | Объем, % | Объем, тыс. руб. |

| А | 1 | 2 |

| Краткосрочные кредиты, в т.ч. | ||

| 1.1 Государственным предприятиям и организациям, до 1 года | 5 | 936 |

| 1.2 Негосударственным коммерческим организациям | ||

| А | 1 | 2 |

| - до 3 месяцев | 10 | 1872 |

| - до 6 месяцев | 10 | 1872 |

| - до 1 года. 1.3 Физическим лицам-предпринимателям | 10 | 1872 |

| - до 3 месяцев | 5 | 936 |

| - до 6 месяцев | 5 | 936 |

| - до 1 года 1.4 Потребительские кредиты | 5 1 | 936 187 |

В графу "Коэффициент риска " введем по группам коэффициенты кредитного риска, которые задаются исходя из фундаментального анализа заемщиков, и отражают ожидаемый убыток банка в случае банкротства, несостоятельности заемщика.

Таким образом, определение риска кредита основывается на методике расчета рейтинга отдельного заемщика. В связи с этим оценку кредитного риска заемщика можно провести в следующей последовательности:

1) расчет рейтинга кредитной заявки;

2) определение вероятности убытка по кредиту исходя из рейтинга заемщика;

3) расчет ожидаемого убытка.

Расчет рейтинга заемщика (этот расчет выполняется аналитическим путем).

Расчет рейтинга заемщика базируется на фундаментальном анализе и включает в себя детальное изучение операций заемщика, динамику его финансовых потоков, величину его будущих доходов. Основная цель при этом состоит в анализе стабильности доходов заемщика по отношению к его обязательствам. Полученные в результате количественные показатели подвергаются оценке специалистов (субъективной), определяющих место заемщика в некоторой иерархии рейтинговых категорий, имеющих порядковую структуру [11,с.45].

Таким образом, расчет рейтинга заемщика производится по следующему алгоритму:

- собираются по возможности все показатели кредитной заявки;

- разрабатывается метод их количественного измерения и определяется область допустимых значений;

- методом экспертной оценки определяются весовые коэффициенты для всех показателей;

-рассчитывается рейтинг как сумма произведений значений показателей кредитной заявки на их весовые коэффициенты.

Выбирая показатели, на основании которых будет определятся рейтинг кредитной заявки, необходимо стремится к тому, они удовлетворяли следующим требованиям:

-доступность (низкий уровень затрат на определенные значения показателя);

-объективность (независимость от субъекта, определяющего эти значения);

- достоверность (почти несомненное отсутствие ошибок и искажения информации);

- независимость (отсутствие дублирования информации, которая несет значения параметра, информацией, содержащейся в совокупности других показателей);

-оперативность (небольшой временной интервал между моментом совершения действия и моментом регистрации его результата);

-информационность (значение показателя тем более информативно, чем сложнее предсказать его значение);

С учетом особенностей деятельности отделения, а также основных направлений кредитной политики разработаем систему рейтинговой оценки банка отдельно по юридическим и физическим лицам.

Расчет рейтинга заемщика - представим в виде формулы 2:

Р = 0,4КЗ + 0,4 КО + 0,2 ВП, (2)

где Р - рейтинг заемщика в баллах;

КЗ - показатель качества заемщика;

КО - показатель качества операций;

ВП - внешние показатели.

Расчет вышеприведенных показателей оформим в виде таблиц (см. табл. 10 – 14) .

Таблица 10

Показатели рейтинговой оценки заемщика - физического лица

| Подгруппа | Весовой коэффициент | Показатель | Значение | Балл | Весовой коэффиц иент |

| 1.Отношение суммы кредита к совокупному доходу | 0,6 | Отношение суммы кредита к совокупному доходу | ниже 5% 5-10% 10-20% 30% свыше 30% | 100 70 0 30 0 | — |

| 2.Стабильность занятости и место проживания | 0,2 | Стабильность занятости Стабильность место проживания | — | 0-50 0-50 | — |

| 3. Пирам и да долга | 0,2 | Увеличение совокупного долга относительно дохода клиента | - отсутствует – незначительное - среднее - большое | 100 50 25 0 | — |

| 4. Ликвидность обеспечения | 0,2 | — | - абсолютная ликвидность - ликвидные - высоко ликвидные - средне ликвидные - низко ликвидные | 100 70 50 30 0 | — |

Таблица 11

Расчет рейтинга заемщика

| Рейтинг | Порядковый номер | Общее количество баллов |

| Высокий | I | 70 и выше |

| Хороший | II | от 50 до 70 |

| Удовлетворительный | III | от 40 до 50 |

| Предельный | IV | от 30 до 40 |

| Ниже предельного | V | ниже 30 |

Определение вероятности убытка по кредиту, исходя из рейтинга заемщика.

В зависимости от рейтинга, экспертным путем рассчитаем вероятность ожидаемого убытка, (см.табл. 12).

Таблица 12

Расчет вероятности убытка

| Рейтинг | Порядковый номер | Значение вероятности (рк) |

| Высокий | I | 0,015 |

| Хороший | II | 0,05 |

| Удовлетворительный | III | 0,135 |

| Предельный | IV | 0.3 |

| Ниже предельного | V | 0.5 |

Исходя из предположения о том, что в случае банкротства заемщика банк потеряет всю сумму оставшейся на счетах клиента задолженности, рассчитаем размер убытка каждого заемщика как процент от первоначальной суммы долга (см. формулу 3):

![]() (3)

(3)

где bk - размер убытка в процентах;

N - сумма долга в анализируемом периоде;

S - первоначальная сумма долга.

Тогда ожидаемый убыток банка по отдельно взятой ссуде составит: nk = bk*pk

Умножая nk на величину долга N, получим оценку убытка в денежном выражении (см. формулу 4):

![]() (4)

(4)

Размер убытков банка по группам кредитов найдем как средневзвешенную от убытков по отдельным ссудам, включенным в эту группу. Результаты проведенных расчетов занесем в колонку 9 таблицы 13.

После ввода исходных данных в программу вносятся значения целевой функции и ограничений, разработанных банком.

Вывод результатов

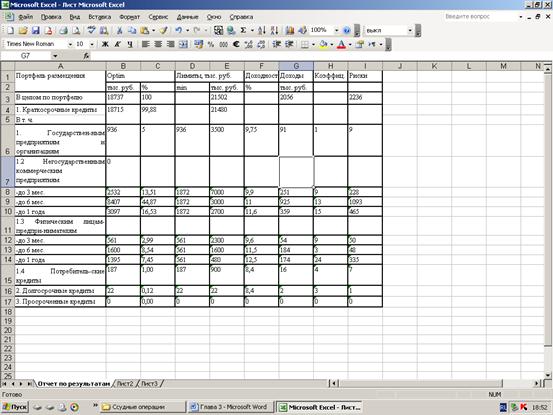

В итоге работы компьютерной программы формируется система оптимального портфеля кредитных вложений банка.

Программа оценивает множество вариантов системы портфелей, доходы и затраты и выдает вариант плана максимальной доходности удовлетворяющий всем, выдвинутым банком ограничениям. Максимизирующий критерий оптимизации отображается процентным доходом.

Рис. 5. Оптимизация кредитного портфеля

В графе "optim" программа оптимизации отображает решения, т. е. объемы в денежном выражении по каждой группе кредитных операций.

В графе "optim,%" дается процентная структура портфеля для помощи управляющему.

В соответствующих графах таблицы отображаются необходимые показатели плана оптимальной системы кредитного портфеля банка: доходы, суммы рисков, как по портфелю в целом, так и по отдельным группам кредитов.

Таким образом, в результате проделанной работы был сформирован оптимальный (в пределах заданных ограничений) с точки зрения кредитного риска.

ЗАКЛЮЧЕНИЕ

Банки – неотъемлемая часть современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Будучи в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки – это атрибут не отдельно взятого региона или какой-либо одной станы, сфера их деятельности не имеет ни географических, ни национальных границ: это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом.

Основополагающими принципами деятельности коммерческого банка являются: работа в пределах реально имеющихся ресурсов, экономическая самостоятельность, построение с клиентами взаимоотношений рыночного типа.

В деятельности банков выделяют следующие виды операций: пассивные, активные и комиссионные, включающие посреднические операции.

В работе рассматривались операции по потребительскому кредитованию, совершаемые как дополнительным офисом ООО «Уралкапиталбанк», так и банком в целом.

ООО «УралКапиталБанк» - универсальный коммерческий банк, успешно работающий на рынке банковских услуг Республики Башкортостан с 1993 года.

Банк предлагает широкий спектр кредитных услуг, включая комплексное кредитование развития бизнеса, для предприятий, работающих в различных отраслях народного хозяйства – торговле, строительстве, сфере услуг, медицине, нефтехимической, перерабатывающей и пищевой промышленности. Приоритетным направлением для банка остается кредитование предприятий малого и среднего бизнеса и потребительское кредитование. На развитие и поддержку субъектов малого предпринимательства в 2007 году было направлено 0,76 млрд. рублей или 4,6% от общего объема предоставленных кредитов, что на 1,4% превысило объем кредитов, выданных данной категории заемщиков в 2006 году. Стабильный рост срочной ресурсной базы позволил банку увеличить объемы инвестиционного кредитования. Так, в 2007 году рассмотрены и приняты к финансированию 100 инвестиционных проектов на общую сумму 49,9 млн. рублей.

Особое внимание в работе менеджмент банка уделяет вопросам управления рисками. В целях недопущения снижения финансовой устойчивости в случае неблагоприятного развития ситуации, банком создаются резервы по проводимым активным операциям. В 2007 году общая сумма расходов, связанных с формированием резервов на возможные потери по ссудам и прочим активам, составила 22,1 млн.руб., против 11,5 млн.руб. в 2006 году, что вызвано наращиванием кредитного портфеля и ужесточением требований Банка России по созданию резервов.

Кредитные операции коммерческого банка – это ссудные операции и операции по размещению депозитов в других банках. Принципы банковского кредитования – это срочность, целенаправленность, обеспеченность. Все принципы между собой связаны и взаимосвязаны. Нарушение выполнения любого из принципов неблагоприятно отражается на других принципах. Так, неправильное выполнение принципа целенаправленности кредитования может привести к использованию кредита в нерациональных направлениях. Недостатки в реализации принципа обеспеченности кредитования затруднят выполнение принципа срочности. Практическая значимость кредитования, связанного с движением оборотного капитала, требует всестороннего анализа его современных форм, применяемых отечественными банками. Оптимальное и целенаправленное сочетание отдельных организационно-экономических приемов выдачи и погашения краткосрочных кредитов позволяет привести кредитный процесс в большее соответствие с закономерностями кругооборота капитала предприятий и на этой основе обеспечивать активную роль банков в организации их платежного оборота и снижать кредитные риски.

На основе проведенного анализа необходимо отметить следующие особенности в деятельности коммерческого банка.

Банк придерживается стратегии развития в направлении расширения активных операций (прежде всего за счет кредитования клиентов).

Наиболее распространенными в современных российских условиях являются краткосрочные целевые кредиты. По срокам они не превышают одного года, носят разовый характер и обслуживают конкретные хозяйственные сделки. По целевому назначению можно выделить кредиты на производственные цели, кредиты на торгово-посреднические операции, кредиты на временные нужды.

Одним из наиболее эффективных методов защиты от кредитного риска является изучение кредитоспособности клиента. Однако всегда существует риск ухудшения качества кредита и как крайний случай риск невозврата кредита и процентов по нему. С целью снижения влияния таких непредвиденных ситуаций на стабильность функционирования банка создаются страховые резервные фонды.

Конкретные предложения по совершенствованию работы коммерческого банка будут следующими.

1. С целью улучшения эффективности деятельности банка и реализации задач, определенных Концепцией его развития, необходимо провести следующие мероприятия: принять меры по повышению темпов роста собственного капитала в целях приведения его в соответствие с темпами расширения бизнеса; увеличить объемы кредитования юридических и физических лиц; обеспечить сокращение разрыва между активами и пассивами, чувствительными к изменению процентных ставок, с целью минимизации процентного риска; обеспечить снижение внутренней стоимости операций посредством оптимизации функциональных расходов банка.

2. С целью минимизации риска несбалансированности активно-пассивных операций Банку рекомендуется применять следующие методы защиты: повышение качества планирования и управления в текущей деятельности Банка (например, усовершенствование программного обеспечения рабочего места аналитика банка в целях ускорения выявления недостатков в работе банке и устранения их); создание адекватных запасов накопленной ликвидности; расширение потенциальных объемов покупной ликвидности, в том числе за счет получения кредитных линий.

3. С целью улучшения структуры привлеченных ресурсов и предоставления конкурентоспособных ценовых условий для инвестиций в реальный сектор экономики, Банк ставит одной из основных задач в области привлечения средств сохранение и увеличение доли на рынке банковского обслуживания корпоративных клиентов. Планируется увеличение доли средств, привлеченных от корпоративных клиентов на расчетные и текущие счета и депозиты, до уровня не менее 25% в структуре привлеченных средств Банка, что также будет способствовать снижению процентного риска и повышению объемов непроцентных доходов Банка.

4. Одним из наиболее эффективных методов защиты от кредитного риска является изучение кредитоспособности клиента. Однако всегда существует риск ухудшения качества кредита и как крайний случай риск невозврата кредита и процентов по нему. С целью снижения влияния таких непредвиденных ситуаций на стабильность функционирования банка создаются страховые резервные фонды.

Выбор оптимального управленческого поведения связан с проведением с позиций системности и оптимальности экономико-математического моделирования и решением задачи оптимального программирования.

Она заключается в математической формализации описания целей банка, причинно-следственных связей финансовых показателей внутренней и внешней среды банка.

В целях совершенствования системы управления и снижения рисков предлагается проводить определение риска кредита основывается на методике расчета рейтинга отдельного заемщика. В связи с этим оценку кредитного риска заемщика предлагается провести в следующей последовательности:

- расчет рейтинга кредитной заявки;

- определение вероятности убытка по кредиту исходя из рейтинга заемщика;

- расчет ожидаемого убытка.

В итоге работы компьютерной программы формируется система оптимального портфеля кредитных вложений банка.

Реализация этой задачи реализовывался через программу Excel.

Программа оценивала множество вариантов системы портфелей, доходы и затраты и выдает вариант плана максимальной доходности удовлетворяющий всем, выдвинутым банком ограничениям. Максимизирующий критерий оптимизации отображается процентным доходом.

5. В целях ухода от непрофильных функций и дублирования должностных обязанностей предлагается провести оптимизацию численности персонала в Банке. Проведение данного мероприятия позволит снизить себестоимость предлагаемых услуг, снизить фонд заработной платы, увеличит эффективность текущей деятельности банка, что в конечном итоге приведет к улучшению финансовых результатов деятельности Банка.

6. Для более широкого охвата клиентской базы коммерческого банка , удешевления обслуживания системы Интернет-банкинг, чем содержание разветвленной сети банков и высококвалифицированного персонала; себестоимости предоставляемых услуг, увеличения времени работы банка (в круглосуточном режиме) и автоматического отслеживания рисков, возникающих при операциях с клиентами предлагается внедрить Интернет-банкинг, сущность которого заключается в переводе операций в виртуальное пространство.

В настоящее время российские банки отказались от действовавшей практики кредитования под совокупный обьект, равно как и от применявшихся ранее методик кредитования по остатку и по обороту. Хотя в перспективе и эти методы кредитования, безусловно, могут применяться, однако лишь как частный случай, используемый в отдельных ситуациях только тогда, когда банк будет видеть в этом необходимость. В большинстве случаев банки в современной ситуации ориентируются на использование метода предоставления кредитных ресурсов, основанного на экономических факторах и позволяющего сочетать, прежде всего, интересы банков как коммерческих образований, а во вторую очередь, интересы их клиентов и народного хозяйства в целом.

В перспективе характерными особенностями организации системы коммерческого кредитования банков будут являться:

1. Ориентация на экономические (качественные), а не технические (количественные) критерии при решении вопроса о предоставлении ссуд, а в конечном итоге - на потребности социально-экономического развития общества, что все в большей степени будет являться единым критерием для всех банковских учреждений страны.

На практике это будет означать, что кредитуются затраты предприятий по производству и реализации только той продукции, в которой действительно ощущается потребность общества, а ее качественные характеристики отвечают перспективным требованиям, действующим мировым стандартам. При этом важно, чтобы возможные трудности ее реализации были обусловлены не недостаточно высоким качеством, а временным отсутствием денежных средств у потребителя.

Аналогично, если речь идет о долгосрочном кредитовании, то кредитуется только та инвестиционная деятельность, которая в наибольшей степени отвечает потребностям общественного прогресса и в обозримом будущем может принести ощутимый эффект с точки зрения удовлетворения потребностей общества и его отдельных членов.

Характерным примером эффективности подобной ориентации (в первую очередь на удовлетворение потребностей общества) служит послевоенный опыт Японии и ФРГ, где крупнейшие промышленные компании и банки, определяя основные направления своей деятельности, во главу угла ставили не чисто коммерческие характеристики, а общественную значимость того или иного вида деятельности, тем не менее увязывая удовлетворение этих общественных потребностей с выгодой для себя. В качестве индикатора общественных потребностей в том или ином виде продукции служит спрос на нее как со стороны населения, так и со стороны предприятий и организаций. Количественное выражение данных характеристики находят в количестве заявок на производство отдельных видов товаров и услуг со стороны юридических лиц, заключенных хозяйственных договоров и т.д. Немаловажной характеристикой размеров спроса в условиях рынка служит динамика цен: их стремительный рост при прочих равных условиях свидетельствует об увеличении спроса, падение - о его сокращении. Аналогично в роли индикатора изменившихся потребностей (при прочих равных условиях) может выступать курс акций той или иной компании, чутко реагирующий на изменение потребностей общества в производимых ею товарах и услугах и отражающий в определенной степени уровень прибыльности компаний.

Только при ориентации на спрос, на потребности конечного потребителя при кредитовании тех видов хозяйственной деятельности, которые связаны с производством продукции, пользующейся спросом, кредитование соответствует интересам общества, а не отдельных предприятий. И только при этом будут сочетаться интересы хозяйства в целом и банков как самостоятельных хозрасчетных предприятий в условиях коммерческого банковского дела, что будет служить гарантией возврата предоставленных средств, обеспечивать будущую платежеспособность клиента и получение устойчивой банковской прибыли.

2. В результате межрегиональной конкуренции и дерегулирования финансовые услуги и продукты становятся однотипными во всей стране. И как следствие этого, значительно возросла конкуренция как между банками и другими кредитными институтами, так и банков друг с другом. Усиление конкуренции приводит к сокращению прибыли банков. Чтобы укрепиться на традиционных рынках и завоевать новые, банки вынуждены постоянно либерализировать свою кредитную политику, что отражается в увеличении рисков, которые они должны брать на себя. Возрастание совокупных кредитных рисков со своей стороны также оказывать негативное влияние на размер банковской прибыли. Для преодоления неуверенности и сокращения рисков банки все активнее будут прибегать к разработкам как долгосрочных, так средне- и краткосрочных маркетинговых стратегий, концентрируя свое внимание на контроле над издержками банка, сокращении накладных расходов, зарплаты, ускорении внедрения новых технологий для автоматизации банковских сделок.

3. С появлением в стране банковских учреждений негосударственного типа - коммерческих банков, организованных в форме паевых товариществ и акционерных обществ, функционирующих на коммерческих принципах, положено начало иной модели организации кредитного дела, отличительная черта которой - организация кредитного дела в рамках и на базе привлеченных банками в форме депозитов ресурсов. Тем самым в принципе исключается возможность неограниченного предоставления кредитов, как это практиковалось государственными специализированными банками, в том числе и на безвозмездной основе, для покрытия финансовых прорывов и бесхозяйственности. Организация кредитного дела на коммерческий началах привела к разработке иных подходов к методике и критериям кредитования, пересмотру традиционных установок.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ1. Закон Российской Федерации «О внесении изменений и дополнений в Закон РСФСР «О банках и банковской деятельности в РСФСР» от 3 февраля 1996 г.

2. Закон Российской Федерации «О внесении изменений и дополнений в Закон РСФСР «О Центральном банке РСФСР (Банке России)» от 26 апреля 1995 г.

3. Инструкция Банка России № 110-И «Об обязательных нормативах банков» от 16 января 2004 года, зарегистрированную Министерством юстиции Российской Федерации 6 февраля 2004 года № 5529; 27 августа 2004 года № 5997 («Вестник Банка России» от 11 февраля 2004 года N 11; от 8 сентября 2004 года № 53)

4. Указание Центральный Банк РФ от 18 февраля 2005 г. № 1549-У «О внесении изменений в Инструкцию Банка России от 16 января 2004 года № 110-И «Об обязательных нормативах банков» Зарегистрировано в Минюсте РФ 14 марта 2005 г. № 6391

5. Инструкция Банка России от 14 января 2004 года № 109-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций», зарегистрированной Министерством юстиции Российской Федерации 13 февраля 2004 года, № 5551 («Вестник Банка России» от 20.02.2004г. № 15)

6. Указание Банка России от 16 января 2004 года № 1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов», зарегистрированным Министерством юстиции Российской Федерации 23 января 2004 года, № 5485 ("Вестник Банка России" от 27.01.2004 N 5)

7. Инструкция Банка России от 25 августа 2003 года № 105-И «О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального банка Российской Федерации»

8. Указание Банка России от 10 февраля 2003 года № 1246-У «О действиях при выявлении фактов (признаков) формирования источников собственных средств (капитала) (их части) с использованием ненадлежащих активов», зарегистрированным Министерством юстиции Российской Федерации 17 марта 2003 года, № 4270 («Вестник Банка России» от 20.03.2003 № 15)

9. Инструкция «О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности» (в ред. Указаний ЦБ РФ от 14.11.1997 № 20-У, от 15.01.1998 № 138-У, от 13.04.1998 № 213-У, от 02.06.1998 № 249-У, от 30.11.1998 № 429-У, от 27.09.1999 № 647-У, от 08.10.1999 № 661-У, от 05.04.2000 № 770-У, от 29.05.2001 № 975-У, от 31.08.2001 № 1027-У, от 11.01.2002 № 1098-У, от 16.01.2004 № 1378-У, от 19.03.2004 № 1396-У, от 23.07.2004 № 1480-У)

10. Алексашенко С. Банковский кризис: туман рассеивается?//Вопросы экономики. 2004. № 5.

11. Ануреев С.В.Рентабельность расчетно-кассовых операций коммерческих банков и пути ее повышения / С. В. Ануреев // ФИНАНСЫ И КРЕДИТ.- 2004.-№13. - С 25-41.

12. Банки и банковские операции: Учебник / Под ред. Е.Ф. Жукова. - М.; Банки и биржи, ЮНИТИ, 2003.

13. Банковская наука: состояние и перспективы развития // Деньги и кредит. 2005. № 4.

14. Безрукова Т. Определение тенденций экономического развития предприятия / Под ред. Т. Безрукова // Экономика и управление.- 2003. - №4.— С .70.

15. Братка А. Г. Банковские операции и сделки кредит организации//Бизнес и банки. 2003. № 4.

16. Букато В.И., Львов Ю.И. Банки и банковские операции в России /Под ред. М.Х. Лапидуса. - М.: Финансы и статистика, 2003.

17. Введение в банковское дело. Пер. с нем. / Кол. авторов под рук. Гюнтера Асхауэра. - М.: ИПФ "Мир и культура", 2002.

18. Герасимова Е.Б. Комплексный экономический анализ деятельности коммерческого банка / Е.Б. Герасимова // ФИНАНСЫ И КРЕДИТ.- 2003. - №22. – С.21.

19. Геращенко В.В. О денежно-кредитной политике и ходе реструктуризации банковской системы // Деньги и кредит. 2000. №6.

20. Давыдова Л.В. Факторы экономического роста предприятий / Л.В. Давыдова // ФИНАНСЫ И КРЕДИТ.- 2005.- №12. - С. 18-22.

21. Емельянов А.П. Контроль расходов коммерческого банка в системе бюджетирования / А.П. Емельянов // ФИНАНСЫ И КРЕДИТ.- 2004.- №10. - С. 33—39.

22. Калтырин А. В. Деятельность коммерческих банков: Учебное пособие/ Под ред. проф., д.э.н. А. В. Калтырина. - Ростов н/Д: «Феникс», 2004.

23. Ключников М.В. Методы построения моделей прогноза основных показателей деятельности коммерческих банков / М.В.Ключников // ФИНАНСЫ И КРЕДИТ.- 2004.- №3.- С.15-19.

24. Ключников М.В. Анализ показателей, характеризующих финансовую деятельность коммерческих банков / М.В.Ключников // ФИНАНСЫ И КРЕДИТ.- 2003.- № 20.- С.40.

25. Комплексный экономический анализ коммерческих банков/ Под ред. Л.Т. Гиляровская, С.Н. Паневина.- СПб.: Питер, 2003.

26. Молчанов А. В. Коммерческий банк в современной России: Теория и практика. - М.: Финансы и статистика, 2002.

27. Панова Г. С. Анализ финансового состояния коммерческого банка. - М.: Финансы и статистика, 2002.

28. Панова Г.С. Российские банки в зеркале мировых тенденций // Оперативное управление, стратегический менеджмент в коммерческом банке. 2003. № 1.

29. Полфреман Дэвид Форд Филип. Основы банковского дела. Пер. с англ. - М.: Инфра-М, 2000. Рябова И. Анализ финансового состояния коммерческих банков / И. Рябова // ДЕНЬГИ И КРЕДИТ.- 2002.- №7.- С.60.

30. Санин В.В. Постановка финансовой цели коммерческого банка: формирование новых подходов / В.В.Санин // ФИНАНСЫ И КРЕДИТ.- 2004.-№6.- С. 31-36.

31. Стратегия развития банковского сектора РФ на период до 2008 года// Деньги и кредит. – 2005. - №4. – с. 18-37.

32. Усоскин В.М. Современный коммерческий банк: Управление и операции. - М.: КНОРУС, 2004.

33. Уайтчнг Д.П. Осваиваем банковское дело: Пер. с англ. / Под ред. В.В. Мирюкова. - М.: Банки и биржи, ЮНИТИ, 2002.

34. Фетисов Г.Г. Банк России: цели, задачи, проблемы // Деньги и кредит. – 2005. - №2. – с. 8-9.

35. Финансовая академия при Правительстве Российской Федерации. Нововведения в банковском бизнесе России: Сб. науч. трудов /Отв. ред. Э.А. Уткин. - М.: ФА, 2002.

Похожие работы

... кредитных услуг коммерческих банков. В других западных странах бум в области банковского кредитования потребительских нужды населения начался в конце 50-х годов. Таким образом, особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2-ой мировой войны 1939-1945) в связи с резким усилением несоответствия между ростом производства и ограниченностью ...

... , а также иных предусмотренных федеральными законами сведений осуществляется уполномоченным регистрирующим органом на основании решения Банка России о соответствующей государственной регистрации.1.2. Положения ГК РФ о потребительском кредите Статья 819. Кредитный договор 1. По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит ...

... , ничем не отличается от ростовщического процента. Например, в США банки так называемого личного кредита по своим ссудам взимают 36-42 %.[18] Не каждый может получить потребительский кредит, для финансового учреждения, предоставляющего вам кредит, важно знать, что его деньги будут возвращены вместе с процентами и остальными выплатами. Для этого им нужно выяснить вашу “кредитную историю”, а она ...

... кредита стал одним из наиболее быстроразвивающихся сегментов рынка кредитных услуг коммерческих банков. В других западных странах бум в области банковского кредитования потребительских нужды населения начался в конце 50-х годов. Таким образом, особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2-ой мировой войны 1939-1945) в связи с резким ...

0 комментариев