Навигация

Процентные доходы банка и его клиентов

Решение практического задания к билету № 4

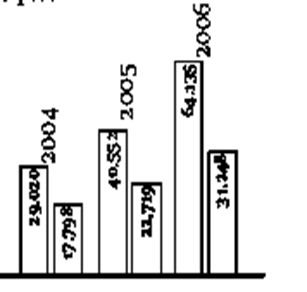

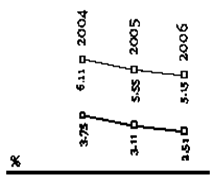

Клиент в конце каждого года вкладывает 5 тыс. руб. в банк, выплачивающий сложные проценты по процентной ставке 14% годовых.

Определите сумму, которая будет на счете клиента через 8 лет, и величину процентного дохода клиента.

Решение.

Для определения будущей стоимости постоянной ренты постнумерандо, воспользуемся следующей формулой:

![]()

Где А – член ренты;

![]() – коэффициент наращенной ренты (аннуитета); его значения табулированы для различных значений процентной ставки и сроков ренты.

– коэффициент наращенной ренты (аннуитета); его значения табулированы для различных значений процентной ставки и сроков ренты.

Из приведенной формулы при А = 5 тыс. руб., r = 0,14 и n = 8, получаем:

![]()

Сумма взносов за 8 лет будет равна 5 * 8 = 40 тыс. руб. Следовательно, величина процентного дохода клиента составит 66,164 – 40 = 26,164 тыс. руб.

Решение практического задания к билету № 5

Средний срок оборачиваемости средств в расчетах с покупателями 16 дней. Ставка за кредит составляет 25%. Продавцом представлены счета-фактуры на сумму 300 тыс. руб.

1. Объясните механизм проведения факторинговых операций.

2. Определите ставку и сумму платы за факторинг.

Решение.

Ставка за факторинг составит:

25% * 16 дней / 360 дней = 1,1%.

Сумма платы за факторинг составит:

300 000 * 1,1% / 100% = 3 300 руб.

Решение практического задания к билету № 10

Банк рассматривает возможность покупки сегодня на фондовом рынке пакета ценных бумаг с трехгодовым периодом обращения. Владение этим пакетом ценных бумаг позволило бы получать в начале каждого года в течение 3 лет доходы в размере 500 тыс. руб. Процентная ставка составляет 15%.

Определите стоимость пакета ценных бумаг, которую должен уплатить банк сегодня.

Решение.

Речь идет об определении аннуитета пренумерандо, который рассчитывается по формуле:

ПС = БСсп *![]()

где БСсп – будущая (наращенная) стоимость денег, рассчитанная по сложным процентам,

ПС – первоначальная стоимость денег,

СП – ставка процентов (обычно годовая),

СК – срок кредитования, срок коммерческой сделки в годовой размерности.

Аннуитет пренумерандо определит сегодняшнюю стоимость будущих поступлений по ценным бумагам.

ПС = БСсп *![]()

Таким образом, за покупку пакета ценных бумаг для получения аннуитетных притоков в размере 500 тыс. руб. в начале каждого из трех годов необходимо выплатить 1 313 тыс. руб.

Решение практического задания к билету № 1

Банк выдал кредит предприятию в размере 1 млн. руб. на 4 года под 20% годовых. В кредитном договоре указано, что через каждый год процентная ставка увеличивается на 2%.

1. Определите доход банка от проведения кредитной операции, если используется формула сложных процентов.

2. Как называется кредит с плавающей процентной ставкой?

Решение.

Формула сложных процентов:

БСсп = ПС * (1+СП)СК,

где БСсп – будущая (наращенная) стоимость денег, рассчитанная по сложным процентам,

ПС – первоначальная стоимость денег,

СП – ставка процентов (обычно годовая),

СК – срок кредитования, срок коммерческой сделки в годовой размерности.

БСсп=1 млн. руб. ´ (1,20 ´1,22´ 1,24 ´ 1,26) = 2,287 млн. руб.

Значит доход банка составит 1,287 млн. руб. (2,287 – 1).

Решение практического задания к билету № 9

12 марта предоставлена ссуда в размере 80 тыс. руб. с погашением 15 августа того же года под простую процентную ставку 15% годовых.

Рассчитайте различными возможными способами величину начисленных процентов, если год високосный.

Решение.

В зависимости от того, чему берется равной продолжительность года (квартала, месяца), получают 2 варианта процентов:

1. точные проценты, определяемые, исходя из точного числа дней в году (365 или 366), в месяце (от 28 до 31).

2. обыкновенные проценты, определяемые, исходя из приближенного числа дней в году и месяце (соответственно 360, 30).

Величина уплачиваемых за пользование ссудой процентов зависит от числа дней, которое берется в расчет. Определяем точное число дней – 156 дней. Приближенное число дней равно: 18 дней марта (30-12) + 120 дней (по 30 дней 4-х месяцев: апрель, май, июнь, июль) + 15 дней августа = 153 дня.

1. В расчет принимаются точные проценты и точное число дней ссуды:

![]()

где I – процентный доход,

P – исходный капитал,

t – продолжительность финансовой операции в днях,

T – количество дней в году,

r – процентная ставка.

![]()

2. В расчет принимаются обыкновенные проценты и точное число дней:

![]()

3. В расчет принимаются обыкновенные проценты и приближенное число дней:

![]()

4. В расчет принимаются точные проценты и приближенное число дней:

![]()

Решение практического задания к билету № 13

Вексель на сумму 30 тыс. руб., выданный 14 мая и сроком погашения 20 ноября этого же года, был учтен в банке 10 октября по учетной ставке 16% годовых. На номинальную стоимость векселя предусматривалось начисление простых процентов по процентной ставке 12% годовых, исходя из точных процентов и точного числа дней. Год високосный.

Найдите сумму, полученную векселедержателем.

Решение.

Поскольку на 30 тыс. руб. будут начислены простые проценты за 190 дней, то вначале по формуле наращения простыми процентами находим сумму, которая должна быть выплачена предъявителю векселя при его погашении:

![]()

Так как вексель был учтен за 41 день до срока погашения, то дисконт равен:

![]()

Соответственно владелец векселя получит сумму:

Р = 31,869 – 0,581 = 31,288 тыс. руб.

Решение практического задания к билету № 15

Товар, цена которого 15 тыс. руб. продается в кредит под 12% годовых, причем погасительные платежи основной суммы долга осуществляются раз в полгода и соответственно равны: 5 000, 3 500, 3 000, 2 000, 1 500 руб.

Составьте план погашения кредита, если простые проценты за пользование кредитом начисляются на оставшуюся часть долга. Результаты представить в следующей таблице:

План погашения кредита

| Номер полугодия | Остаток основного долга на начало полугодия, руб. | Полугодовая сумма основного долга, руб. | Процентный платеж, руб. | Величина полугодового погасительного платежа, руб. |

| 1 | ||||

| 2 | ||||

| 3 | ||||

| 4 | ||||

| 5 | ||||

| Сумма |

Решение.

За первые полгода величина начисленных процентов составит:

I1 = 15 000 * 0,5 * 0,12 = 900 руб.

После выплаты 5 000 руб., останется долг в размере:

15 000 – 5 000 = 10 000 руб.,

поэтому за следующие полгода будут начислены проценты:

I2 = 10 000 * 0,5 * 0,12 = 600 руб.

После выплаты 3 500 руб., останется долг в размере:

10 000 – 3 5000 = 6 500 руб.,

поэтому за следующие полгода будут начислены проценты:

I3 = 6 500 * 0,5 * 0,12 = 390 руб.

После выплаты 3 000 руб., останется долг в размере:

6 500 – 3 000 =3 500 руб.,

поэтому за следующие полгода будут начислены проценты:

I4 = 3 500 * 0,5 * 0,12 = 210 руб.

После выплаты 2 000 руб., останется долг в размере:

3 500 – 2 000 = 1 500 руб.,

поэтому за следующие полгода будут начислены проценты:

I5 = 1 500 * 0,5 * 0,12 = 90 руб.

План погашения кредита

| Номер полугодия | Остаток основного долга на начало полугодия, руб. | Полугодовая сумма основного долга, руб. | Процентный платеж, руб. | Величина полугодового погасительного платежа, руб. |

| 1 | 15 000 | 5 000 | 900 | 5 900 |

| 2 | 10 000 | 3 500 | 600 | 4 100 |

| 3 | 6 500 | 3 000 | 390 | 3 390 |

| 4 | 3 500 | 2 000 | 210 | 2 210 |

| 5 | 1500 | 1 500 | 90 | 1 590 |

| Сумма | 15 000 | 2 190 | 17 190 |

Решение практического задания к билету № 14

На сумму 100 тыс. руб. в течение 3-х кварталов начислялись простые проценты по следующим процентным ставкам: в первом квартале – 20% годовых, во втором – 25% годовых, в третьем – 30% годовых. Среднемесячные темпы инфляции за кварталы оказались равными соответственно 3%, 1,5% и 2%.

Определите наращенную сумму с учетом инфляции и реальную доходность ссудного капитала в виде годовой процентной ставки.

Решение.

В условиях инфляции происходит обесценение денег, уменьшение их покупательной способности, поэтому при определении процентного дохода не так важна его номинальная величина, как реальная. Имеется ввиду следующее: если за время t была получена наращенная сума F, а индекс цен составил величину Ip(t), то эта сумма с учетом ее обесценения составит

![]()

Так вот из этой суммы и надо исходить при нахождении реального процентного дохода.

Определим вначале наращенную сумму без учета инфляции (0,25 – это квартал, 4-ая часть года):

F = 100 * (1+0,25*0,2 + 0,25*0,25 + 0,25*0,3) = 118,75 тыс. руб.

Индекс инфляции за три квартала (0,75 года) составит величину:

Ip(0,75) = (1 + 0,03)3 * (1 + 0,015)3 * (1 + 0,02)3 = 1,2126.

Теперь можно найти наращенную сумму с учетом инфляции:

![]()

Реальный процентный доход владельца счета равен

![]() 97,93 – 100 = –2,07 тыс. руб.

97,93 – 100 = –2,07 тыс. руб.

Таким образом, реальная доходность от помещения денег в рост составит:

![]()

Решение практического задания к билету № 12

Заемщик получил кредит на сумму 54 тыс. руб. под простую процентную ставку 15% годовых. Долг с процентами погашается ежемесячными платежами в течение полугода, и процентные платежи за пользование кредитом рассчитываются каждый раз на оставшуюся часть долга. Сам же основной долг выплачивается равными суммами.

Определите процентный доход кредитора.

Решение.

Каждый месяц выплачивается часть основного долга, равная ![]() За первый месяц начисляются проценты в размере:

За первый месяц начисляются проценты в размере: ![]() За второй месяц проценты начисляются на остаток долга –

За второй месяц проценты начисляются на остаток долга – ![]()

За третий месяц: ![]() и т.д. Процентные платежи образуют арифметическую прогрессию с разностью 112,5 руб. Следовательно, общая величина процентного платежа:

и т.д. Процентные платежи образуют арифметическую прогрессию с разностью 112,5 руб. Следовательно, общая величина процентного платежа:

I = 675 + 562,5 + 450 + 337,5 + 225 + 112,5 = 2 362,5 руб.

Решение практического задания к билету № 2

Инвестор положил на металлический счет в банке 110 кг золота в лигатуре марки ЗЛА-3. Проба золота 999,5. Через месяц после вклада стоимость одной тройской унции золота по цене международного рынка, исчисленная по утреннему «золотому» фиксингу в Лондоне, возросла на 12 долл. США. Курс долл. США к рублю по котировке ЦБ РФ возрос за этот период на 0,7 руб.

Рассчитайте доход в рублях владельца металлического счета в банке, с учетом точности округления результатов.

Решение.

Одна тройская унция составляет 31,1034807 г. Результаты определяются с точностью до 0,001 доли тройской унции с применением правила округления.

Количество тройских унций составит:

110 000 / 31,1034807 = 3 536,582.

Величина дохода владельца металлического счета составит:

3 536,582 * 0,9995 *12 *0,7 = 29 692,44 руб.

Решение практического задания к билету № 3

В коммерческий банк был предъявлен для учета вексель от торгового предприятия на сумму 160 тыс. руб. со сроком погашения 10.07.2008 г. Вексель предъявлен 05.05.2008 г. Учетная ставка банка – 13%.

1. В чем заключается для банка операция дисконтирования векселей?

2. Определите дисконт (учетный процент).

3. Определите дисконтированную величину векселя.

Решение.

Банк, досрочно учитывающий вексель, удерживает в свою пользу определенный процент, называемый дисконтом или учетным процентом. Количественно, дисконт D представляет собой проценты, начисленные за время t от дня дисконтирования до дня погашения векселя на сумму F, подлежащую к уплате в конце срока. Если объявленная банком ставка дисконтирования равна r (учетная ставка), то

![]()

Векселедержатель получит дисконтированную величину векселя P:

![]()

Банк учитывает вексель за 66 дней до его срока погашения. Дисконт или учетный процент будет равен:

![]()

Предъявитель векселя получит сумму: 160 – 3,813 = 156,187 тыс. руб.

Решение практического задания к билету № 30

Банком России 14.03.2009 г. был предоставлен ломбардный кредит коммерческому банку сроком на 10 календарных дней под 10% годовых в размере 720 млн. руб. Дата погашения кредита 24.03.2009 г. Фактически кредит был погашен 27.03.2009 г. Пеня составляет 0,3% за каждый день просроченного платежа.

Рассчитайте сумму пеней и наращенную сумму долга.

Решение.

Сумма процентов за пользование кредитом:

![]()

Сумма пеней за просроченную задолженность по кредиту:

720 000 000 * 0,3% * 3 = 6 480 000 руб.

Сумма пеней за просроченные проценты:

1 775 342 * 0,3% * 3 = 12 978 руб.

Наращенная сумма:

720 000 000 + 1 775 342 + 6 480 000 + 15 978 = 728 271 320 руб.

Решение практического задания к билету № 18

Сберегательный счет был открыт 10 марта; на него положена сумма 8 тыс. руб. Затем 14 апреля на счет поступили 4 тыс. руб. Потом 25 июня со счета было снято 3 тыс. руб., а 4 сентября – 2 тыс. руб. Счет закрыт 20 декабря. Все операции осуществлялись в течение високосного года. Процентная ставка по счету равна 12%.

Определите сумму, полученную владельцем счета, используя понятия процентного числа и дивизора. При расчете используйте обыкновенные проценты с точным числом дней.

Решение.

В банках при обслуживании текущих счетов для начисления процентов часто используют такие величины, как процентное число ![]() и дивизор

и дивизор ![]() (ставка выражена в процентах). В этом случае

(ставка выражена в процентах). В этом случае ![]()

Обычно сумма на счете часто меняется в результате поступлений или изъятия денежных сумм. Для того чтобы найти общую величину начисленных процентов за некоторый срок, вначале определяют процентные числа за каждый период времени, когда сумма на счете не менялась. Затем все процентные числа складываются и полученное значение делится на дивизор.

Вначале определяем суммы, которые последовательно фиксировались на счете:

8 тыс. руб., 12 (8+4) тыс. руб., 9 (12-3) тыс. руб., 7 (9-2) тыс. руб. Затем находим сроки хранения этих сумм. Они соответственно равны: 35, 72, 71 и 107 дней. Сумма процентных чисел составит:

![]()

Дивизор в данном случае равен ![]() Следовательно, общая величина начисленных процентов составит:

Следовательно, общая величина начисленных процентов составит: ![]() а владелец счета получит 7 + 0,83 = 7,83 тыс. руб.

а владелец счета получит 7 + 0,83 = 7,83 тыс. руб.

Решение практического задания к билету № 28

ООО «Эльф» решило взять кредит на сумму 1 000 000 руб. на 6 месяцев. ЗАО «Роскредбанк» предлагает кредит с ежемесячным погашением равными долями при ставке 15% годовых. ЗАО «Инвестбанк» предлагает кредит с разовым погашением по окончании срока кредита, ставка за пользование кредитом 14,5% годовых.

Определите, какой кредит обойдется ООО «Эльф» дороже?

Решение.

Размер разового погашения кредита (ежемесячного аннуитетного платежа) в ЗАО «Роскредбанк»:

![]()

где S – сумма кредита;

r – месячная процентная ставка;

n – количество полных процентных периодов, оставшихся до возврата.

Месячная процентная ставка составит: 0,15/12 = 0,0125.

![]()

Полная сумма выплат за кредит составит:

174 034,1 * 6 = 1 044 204,6 руб.

Стоимость кредита равна: 1 044 204,6 – 1 000 000 = 44 204,6 руб.

Размер выплат при погашении кредита в ЗАО «Инвестбанк» составит:

S = PV * (1 + r * n/12),

где S – наращенная сумма;

PV – сумма выданного кредита;

r – процентная ставка;

n – срок ссуды, в месяцах.

S = 1 000 000 * (1 + 0,145 * 6/12) = 1 072 500 руб.

Стоимость кредита равна: 1 072 500 – 1 000 000 = 72 500 руб.

Вывод: Кредит ЗАО «Инвестбанк» дороже.

Решение практического задания к билету № 29

Форфейтор купил у клиента партию из 4-х векселей, каждый из которых имеет номинал 75 тыс. долл. Платеж по векселям производится 2 раза в год, т.е. через каждые 180 дней. При этом форфейтор предоставляет клиенту 3 льготных дня для расчета. Учетная ставка по векселям 10% годовых.

Рассчитайте величину дисконта и сумму платежа форфетора клиенту за векселя, приобретаемые у него, используя формулу дисконта.

Решение.

Величина дисконта определяется по формуле:

![]()

где D – величина дисконта, долл.;

H – номинал векселя, долл.;

t – срок векселя, т.е. число дней, оставшееся до наступления срока платежа по данному векселю;

L – число льготных дней;

n – учетная ставка, %;

360 – число дней в финансовом году.

Тогда, для первого платежа:

![]()

Для второго платежа:

![]()

Для третьего платежа:

![]()

Для четвертого платежа:

![]()

Общая сумма дисконта составит:

3,8125 + 7,5625 + 11,3125 + 15,0625 = 37,75 тыс. долл.

Сумма платежа форфетора клиенту составит:

4 * 75 – 37,75 = 262,25 тыс. долл.

Решение практического задания к билету № 6

ОАО «Лерик» представило ЗАО «Росбанк» заявление об открытии расчетного счета. В ЗАО «Росбанк» открыто 82 счета акционерным обществам открытого типа.

1. В каком порядке регистрируются открываемые в коммерческих банках расчетные лицевые счета клиентов?

2. Перечислите реквизиты лицевого счета.

3. Присвойте номер лицевому расчетному счету.

4. Рассчитайте защитный ключ в номере лицевого счета клиента, если БИК ЗАО «Росбанк» – 044525415.

Решение.

В лицевом счете 20 разрядов: с 1 по3 – балансовый счет первого порядка; с 1 по 5 – балансовый счет 2-го порядка; с 6 по 8 – код валюты; 9 – защитный ключ; с 10 по 13 – номер филиала; с 14 по 20 – порядковый номер лицевого счета. Иногда 14 разряд отводится под признак счета, например 1 – транзитный счет.

Номер лицевого расчетного счета – 40702810К00000000083.

В расчете ключа будет участвовать число 415 из БИК и кодовое обозначение номера лицевого счета, но вместо К проставляем цифру 0. Вес позиции или коэффициенты определяются жестко заданной последовательностью цифр: 71371371371371371371371.

Для расчета ключа получаем сумму произведений цифры позиции на вес позиции:

41540702810000000000083

71371371371371371371371

4*7+1*1+5*3+4*7+0*1+7*3+0*7+2*1+8*3+1*7+8*7+3*1=185.

5*3=15,т.е. контрольный ключ – 5, т.е. номер лицевого счета клиента будет 40702810500000000083.

Проверка правильности записи защитного ключа лицевого счета проводится в следующем порядке: получаем сумму произведений цифр 41540702810500000000083 на используемый ранее вес позиций 71371371371371371371371:

4*7+1*1+5*3+4*7+0*1+7*3+0*7+2*1+8*3+1*7+5*3+8*7+3*1=200.

Равенство 0 правого (младшего) разряда результата говорит о правильности записи защитного ключа.

Решение практического задания к билету № 7

По расчетному счету ОАО «Юникс» в ЗАО «Торесбанк» за период с 01.11.2008 г. по 31.12.2008 г. совершены следующие операции:

Лицевой счет № 40702810800000000017| Дата проводки | Вид операции | БИК | Счет корреспондент | Дебет | Кредит |

| 08.11.2008 | 01 | 044525347 | 40802810800061000001 | 10 000-00 | |

| 24.11.2008 | 08 | 044583286 | 30101810600000000286 | 50 000-00 | |

| 03.12.2008 | 02 | 044525347 | 40701810000000000008 | 33 000-00 | |

| 07.12.2008 | 06 | 044517116 | 30101810300000000116 | 20 000-00 | |

| 15.12.2008 | 03 | 044525347 | 20202810400000001001 | 11 000-00 | |

| 21.12.2008 | 09 | 044525347 | 47427810500000000005 | 8 000-00 | |

| 27.12.2008 | 01 | 044583286 | 30101810600000000286 | 13 000-00 |

1. Определите характер приведенного лицевого счета клиента по его номеру.

2. Расшифруйте записи в лицевом счете ОАО «Юникс».

3. Какие документы прилагаются к выписке по счету клиента ОАО «Юникс»?

4. Определите остаток на счете ОАО «Юникс», если сальдо на 01.11.2008 г. составляло 183 000 руб.

Решение.

Это лицевой расчетный счет коммерческой организации не находящейся в государственной и федеральной собственности.

08.11.2008 г. – по платежному поручению на расчетный счет ОАО «Юникс» поступило от индивидуального предпринимателя (расчетный счет ИП открыт в этом же банке).

24.11.2008 г. – перечислена сумма аккредитива (покрытого) за счет средств плательщика (ОАО «Юникс» в исполняющий банк (первый экземпляр аккредитива).

Внебалансовый учет этой операции:

Д 90907 «Выставленные аккредитивы»

К 99999 «Счет для корреспонденции с активными счетами при двойной записи».

03.12.2008 г. – по платежному требованию списано с расчетного счета ОАО «Юникс» на счет финансовой негосударственной организации (расчетный счет этой организации открыт в этом же банке).

07.12.2008 г. – по инкассовому поручению списаны средства со счета клиента.

15.12.2008 г. – оплачен наличными предъявленный денежный чек.

21.12.2008 г. – по мемориальному ордеру (если клиент предоставил заявление о безакцептном списании сумм кредита и процентов по нему, а иначе – списание происходит на основании п/п клиента) уплачены начисленные проценты по кредиту без нарушения сроков.

Похожие работы

... в картотеку N" 2 (счет 7303). При полном погашении задолженности операционному отделу (управлению) направляется распоряжение о закрытии счета. 4. УЧЕТ КРЕДИТОВ В ФОРМЕ ОВЕРДРАФТА Краткосрочный кредит в форме овердрафта предоставляется юридическим, физическим лицам и другим банкам при недостатке средств на корреспондентском счете банка. При этом делаются следующие бухгалтерские проводки: 1. ...

... и развития, а также увеличение размера выплачиваемых дивидендов, требует постоянного притока денежных средств, одним из основных источников которых является прибыль. 1.2 Показатели доходности и прибыльности коммерческого банка Эффективность банковской деятельности зависит от его способности приносить прибыль, чистый доход. Для оценки способности банка приносить чистый доход используют ...

... ценных бумаг как необходимое условие для развития клиентских операций. Имидж надежного делового партнера, безусловное выполнение всех обязательств являются основными принципами Новосибирского Муниципального банка как оператора на рынке ценных бумаг и позволяют использовать инструменты привлечения средств с целью обеспечение краткосрочной ликвидности, удешевления финансирования текущих платежей, ...

... разных видов размещенных средств, и, таким образом, способствовать поддержанию необходимого уровня финансовой устойчивости и эффективности деятельности банковского учреждения. Инструментарий управления активными операциями коммерческого банка включает информационные системы, модели планирования, моделирования или сценарный анализ, ежемесячные обзоры и специальные отчеты. Текущие объемы активов ...

0 комментариев