Навигация

Понятие и цели денежно-кредитной политики, инструменты регулирования

2. Понятие и цели денежно-кредитной политики, инструменты регулирования

Под денежно-кредитной политикой понимают совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. Она является частью общей макроэкономической политики.

Важнейшей целью денежно – кредитной политики является регулирование экономической деятельности как на микроуровне, так и на макроуровне путем воздействия на процессы денежного обращения и кредита. В данном случае государство одновременно осуществляет своё регулирующие воздействие на распределение и эффективное использование хозяйственных ресурсов. Денежно – кредитная политика служит в качестве средства балансирования экономического равновесия.

Денежно – кредитная политика предполагает регулирование центральным банком деятельности коммерческих банков, которая основана на так называемых «частичных резервах». Банк должен иметь резервный счет в Центробанке, причем его размер определяется резервной нормой, устанавливаемой центробанком. Эта норма рассчитывается как доля от общего размера вкладов.

При выдаче кредита, т.е. выполнения основной задачи банка, денежная масса увеличивается, действует денежный мультипликатор, который выражает предпочтения населения и коммерческих банков.

Готовность банков кредитовать зависит и от циклов деловой активности. Предположим, что в экономике наблюдается период экономического роста, промышленного бума. В это время банки готовы активно кредитовать, так как ссуда приносит процентный доход, а риск не возврата очень незначителен.

Совокупный спрос на денежные ресурсы растет за счет увеличения инвестиций и роста потребительских расходов населения. Возможность спровоцировать инфляцию велика, поэтому в этот период необходимо сдерживание готовности коммерческих банков выдавать большой объем ссуд.

В ситуации кризиса банки не хотят кредитовать, что ведет к снижению инвестиций и потребительских расходов. Это еще более усугубляет экономический кризис.

Банковская система оказывает значительное влияние на объем денежного предложения, посредством эффекта денежного мультипликатора, что усиливает циклические колебания в экономике.

Целенаправленное и эффективное регулирование деятельности банков, проводимая ЦБ денежно-кредитная политика обеспечивают уменьшение размаха циклических колебаний в экономике

Что является ориентиром в денежно-кредитной политике, проводимой ЦБ? Дискуссия по этому поводу идет уже достаточно длительное время, и проблема не разрешена до сих пор. Одни утверждают, что центральный банк должен регулировать ставку процента, которая складывается в экономике, другие говорят, что центральный банк должен устанавливать объем денежной массы. Если центральный банк стремится зафиксировать некоторый уровень процентной ставки, то он должен предложить такой объем денег, на который будет предъявляться спрос при данной ставке. Если же центральный банк стремится установить на каком-либо уровне объем денежной массы, то он должен позволить процентной ставке меняться таким образом, чтобы уравнять спрос и предложение на деньги.

Следовательно, центральный банк не может одновременно фиксировать ставку процента и объем денежной массы. Поэтому требования небольшой денежной массы при низкой процентной ставке невыполнимы. В реальной экономике проще регулировать величину процентной ставки, чем денежную массу. По статистике, в изменениях денежной массы существуют временные лаги, и самое главное в регулировании – это не причины технического характера, а изменения предпочтений населения и банков, непостоянство денежного мультипликатора. В виду этих причин регулирование денежной массы очень сложно. Попытки ЦБ регулировать оба фактора одновременно не приносят успеха, так как не всегда удается определить, в какой конкретной ситуации наиболее эффективен каждый из методов.

Для центрального банка основной макроэкономической целью является достижение определенного уровня ВНП. В каком случае наиболее эффективным является фиксирование процентной ставки, а в каком – денежной массы? В качестве временного периода при рассмотрении эффективности данных инструментов обычно берется короткий период – от 3х до 9 месяцев. Анализ американского экономиста Пуля, позволяет ответить на заданный вопрос. Им были сделаны следующие выводы:

· Если желаемый объем ВНП зависит от меняющегося инвестиционного спроса, который трудно предсказать заранее, то в данном случае в качестве целевого ориентира выбирается постоянный объем денежной массы, а процентная ставка колеблется. Эти изменения процентной ставки благоприятно воздействуют на стабилизацию инвестиционного спроса, от которого зависит целевой уровень ВНП. ЦБ в этом случае руководствуется монетарными целями по установлению желаемого уровня денежной массы.

· Если целевой ВНП зависит от спроса на деньги или скорости их обращения, то необходимо фиксировать процентную ставку, а денежную массу либо снижать, либо повышать для достижения желаемого уровня процента. Подобный способ регулирования денежно-кредитной политики был применен в США – в 1982, 1985 и в 2008 годах. Опасаясь еще большего ухудшения экономической ситуации, ФРС резко увеличивает темпы прироста денег в экономике для компенсации очевидного уменьшения скорости их обращения. Так, в середине 1985 года возможным было начало нового спада в экономике, что и заставило ФРС вмешаться, подняв размер денежной массы и сделав ориентиром своей политики низкий фиксированный процент. Несмотря на неблагоприятные прогнозы, дополнительная эмиссия денег не привела к всплеску инфляции, и в оставшийся период 1985 года наблюдался умеренный экономический рост.

Анализ экономиста Пуля позволяет определить тот момент, когда ЦБ должен менять цели и ориентиры денежно-кредитной политики. Для своевременного отслеживания этого момента необходимо иметь отлаженный статистический аппарат по сбору информации о денежных агрегатах и скорости обращения денег.

Кроме вышеуказанных двух целей, существует и еще один фактор, на который должен ориентироваться ЦБ в денежно – кредитном регулировании. Помимо денежной массы и процентной ставки необходимо обращать внимание на прирост общего долга нефинансового сектора, т.е. на прирост долга правительства, домохозяйств и фирм нефинансового профиля. Этот долг равен ссудам, которые предоставляются.

Фридменом в 50-е годы, было доказано, что существует тесная корреляционная взаимосвязь между суммой задолженности в экономике и ВНП, причем, эта связь более тесная, чем связь между величиной денежной массы и номинальным ВНП. Следовательно, посредством контроля за объемом кредитов в экономике, возможно регулирование объемов ВНП. А это означает что, через механизм мультипликатора и акселератора, возможно воздействовать на процентную ставку по инвестициям и поддерживать стабильность в экономике.

ЦБ устанавливает целевые ориентиры для прироста денежной массы, регулирует размеры внутреннего долга, а также устанавливает интервалы для изменения процентных ставок. На практике, как правило, не удается достичь этих целей одновременно. Поэтому центральный банк исходит из того, что:

1. Имеются существенные различия между конечными и промежуточными целями денежно-кредитной политики. Конечные цели выставляются в виде глобальных переменных, таких как темпы инфляции, объем реального выпуска или уровень безработицы. Ставка процента, темп прироста денежной массы, долга или кредита являются промежуточными целями политики.

2. Важно знать, как часто пересматриваются цели. Если промежуточные цели меняются достаточно часто, то в принципе неважно, какая цель использовалась для выполнения основной задачи. Но если промежуточные цели стабильны и не пересматриваются в течение длительного времени, то подобная цель приобретает большое значение. К примеру, если ЦБ в качестве промежуточной цели ставит прирост денежной массы на 3% в течение 5 лет, то можно быть уверенным в том, что скорость обращения денег не изменится под воздействием политических факторов. В противном случае, фактический объем ВНП будет серьезно отличаться от запланированного.

3. Формирование промежуточных целей дает ЦБ возможность действовать более конкретно в течение планового периода. Установление таких целей помогает также и частному бизнесу, дает возможность предпринимателям лучше понимать, что можно ожидать в будущем. Если ЦБ декларирует свои цели открыто и действительно им следует, фирмы лучше понимают, какова денежно-кредитная политики, и имеют возможность предсказывать будущий объем выпуска и уровень цен. Таким образом, ЦБ является ответственным за проведение денежно-кредитной политики в целом.

Идеальной являлась бы такая цель, которую ЦБ мог полностью контролировать. Предположим, что конечной целью ЦБ является определенный уровень ВНП. В случае, если бы денежный мультипликатор и скорость обращения денег были бы неизменны, ЦБ мог бы достичь своей цели, утвердив определенный размер денежной базы в качестве промежуточной цели. Но, поскольку и денежный мультипликатор, и скорость обращения денег не являются постоянными, задача ЦБ очень сложна. Ему приходится выбирать между теми факторами, на которые возможно частичное влияние, и теми, влияние на которые очень ограничено.

Общая характеристика денежно-кредитной политики. В развитых странах она рассматривается как оперативное дополнение к бюджетной политике, как инструмент настройки бюджетной конъюнктуры. Очень важно, чтобы при проведении определенной макроэкономической политики эти два способа – денежно-кредитная политика и бюджетное регулирование – не вступали в конфликт друг с другом, а действовали согласованно на достижение макроэкономических целей.

На основе осуществления денежно-кредитной политики возможно воздействовать на денежную массу и ставку процента, а последние, в свою очередь, влияют на потребительский и инвестиционный спрос. Денежно-кредитная политика, по сравнению с бюджетной, является более гибкой и оперативной. Её проводит ЦБ, который в соответствии с национальным законодательством большинства стран, не зависит от правительства и от политического лоббизма – главной проблемы бюджетной политики.

Мировая практика свидетельствует об ограничениях ДКП, связанных с её косвенным воздействием на экономику посредством регулирования размера избыточных ресурсов и денежного мультипликатора. Денежно-кредитная политика определяет размер денежной массы, но не может заставить коммерческие банки повысить или понизить выдаваемые кредиты в обязательном порядке. Если бюджетная политика напрямую воздействует на экономические субъекты через субсидии, льготы и государственные закупки, то денежно-кредитная политика действует мягко, опосредованно, через коммерческие банки, повышая или понижая способность выдавать кредиты, что не обязательно влияет на реально сложившуюся ситуацию.

Цели ДКП достигаются посредством использования определенных инструментов, которые подразделяются на прямые и косвенные.

К прямым инструментам относят: а) лимитное кредитование; б) прямое регулирование процентной ставки. К косвенным инструментам относят: а) операции на открытом рынке; б) изменение обязательной нормы резервов; в) изменение учетной ставки (ставки рефинансирования).

Операции на открытом рынке (воздействие на величину денежной массы) – покупка и продажа ЦБ ценных бумаг (облигаций). Покупая ценные бумаги, ЦБ увеличивает резервы коммерческих банков, повышает их кредитные возможности, расширяет денежное предложение. Продавая ценные бумаги, ЦБ сокращает резервы коммерческих банков, кредитные возможности и денежное предложение. Нередко операции на открытом рынке происходят в форме соглашений об обратном выкупе (РЕПО). В этом случае ЦБ продает ценные бумаги с условием их обязательного выкупа по более высокой цене по истечении определенного срока.

Изменение норм обязательных резервов – метод воздействия на величину банковских резервов. Норма обязательных резервов устанавливается ЦБ в процентах от величины депозитов. Её величина зависит от: а) вида вклада (по срочным вкладам она ниже по сравнению со вкладами до востребования); б) размера банков (для крупных банков она выше в сравнении с мелкими банками). При увеличении нормы обязательных резервов увеличиваются сумма их, сокращается кредитная активность, уменьшается предложение денег. Наоборот, при уменьшении нормы обязательных резервов стимулируется кредитная активность.

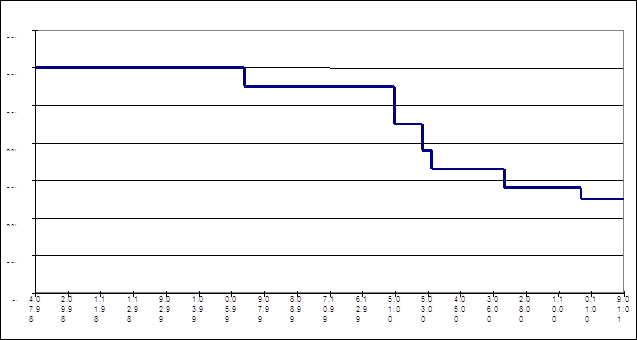

Изменение учетной ставки (ставки рефинансирования) – это изменение процентной ставки, по которой коммерческие банки могут брать в долг резервы у ЦБ. При повышении учетной ставки она растет, сокращается объём заимствования у ЦБ, сокращаются операции по предоставлению ссуд. Получая дорогой кредит, коммерческие банки сами увеличивают свои ставки по ссудам, следовательно, происходит удорожание кредита в целом.

Ставка рефинансирования, как правило, ниже ставки процента межбанковского рынка.

банковский кредитный денежный регулирование

Похожие работы

... кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны. Нужно отметить, что денежно-кредитная политика осуществляется как косвенными (экономическими), так и прямыми (административными) методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает ...

... будет продолжать совершенствование режима пруденциального надзора за банками и мониторинг уровня банковских рисков. В соответствии с законодательством Банк России располагает достаточно широким кругом инструментов денежно-кредитной политики, которые в основном соответствуют применяемым в международной практике. Вместе с тем возможности их применения в полной мере в 2002 году (особенно в части ...

... на другие виды финансовой деятельности. При этом широкий доступ иностранных банков к местным рынкам рассматривается как необходимый фактор повышения эффективности последних. Главные задачи денежно-кредитной политики России определены в ежегодно разрабатываемых Центральным банком РФ "Основных направлениях денежно-кредитной политики" и совместных заявлениях Правительства РФ и Центрального банка РФ ...

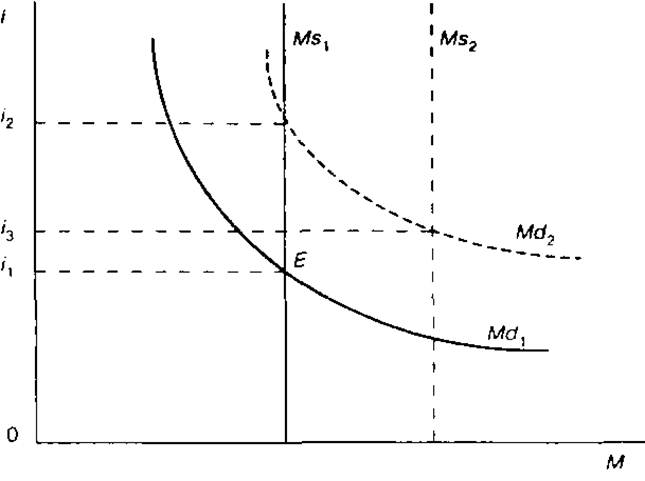

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

0 комментариев