Навигация

Реализация товаров (работ, услуг) на территории РФ;

1. реализация товаров (работ, услуг) на территории РФ;

2. передача на территории Российской Федерации товаров (работ, услуг) для собственных нужд;

Налоговая база при реализации товаров (работ, услуг) определяется бухгалтерией в соответствии со статьями 153-162 НК РФ в зависимости от особенностей реализации произведенных им или приобретенных на стороне товаров (работ, услуг). Возмещение вычетов по НДС производится в порядке, предусмотренном ст.176 НК РФ, только по результатам камеральной проверки декларации, при условии, что не будет выявлено нарушений. Наряду с этим порядком, с 2010 г. у фирмы появилась возможность быстрее возместить НДС еще до окончания камеральной проверки (ст.176.1. НК РФ).

Налогоплательщики

Налогоплательщиками налога на добавленную стоимость признаются:

организации;

индивидуальные предприниматели;

лица, признаваемые налогоплательщиками налога на добавленную стоимость в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации [9, с.98].

Налоговые ставки

Налогообложение производится по налоговой ставке 18 процентов при получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных статьей 162 НК РФ, а также при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, предусмотренных пунктами 2-4 статьи 155 НК РФ, при удержании налога налоговыми агентами в соответствии с пунктами 1-3 статьи 161 НК РФ, при реализации имущества, приобретенного на стороне и учитываемого с налога в соответствии с пунктом 3 статьи 154 НК РФ, при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с пунктом 4 статьи 154 НК РФ, при реализации автомобилей в соответствии с пунктом 51 статьи 154 НК РФ, при передаче имущественных прав в соответствии с пунктами 2-4 155 НК РФ, а также в иных случаях, когда в соответствии с НК РФ должна определяться расчетным методом, налоговая ставка определяется как процентное отношение налоговой ставки предусмотренной пунктом 2 или пунктом 3 статьи 164 НК РФ, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки.

Порядок исчисления налога

1. Сумма налога при определении налоговой базы в соответствии со статьями 154-159 и 162 НК РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете – как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

2. Общая сумма налога при реализации товаров(работ, услуг) представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с порядком, установленным пунктом 1 статьи 166 НК РФ.

3. Общая сумма налога не исчисляется налогоплательщиками – иностранными организациями, не состоящими на учете в налоговых органах в качестве налогоплательщика. Сумма налога при этом исчисляется налоговыми агентами отдельно по каждой операции по реализации товаров(работ, услуг) на территории Российской Федерации в соответствии с порядком, установленным пунктом 1 статьи 166 НК РФ.

4. Общая сумма налога исчисляется по итогам каждого налогового периода применительно ко всем операциям, признаваемым объектом налогообложения в соответствии с подпунктами 1-3 пункта 1 статьи 146 НК РФ, момент определения налоговой базы которых, установленный статьей 167 НК РФ, относится к соответствующему налоговому периоду, с учетом всех изменений, увеличивающих или уменьшающих налоговою базу в соответствующем налоговом периоде.

5. Общая сумма налога при ввозе товаров на таможенную территорию РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, исчисленной в соответствии со статьей 160 НК РФ

Если в соответствии с требованиями, установленными пунктом 3 статьи 160 НК РФ, налоговая база определяется отдельно по каждой группе ввозимых товаров, по каждой из указанных налоговых баз сумма налога исчисляется отдельно в соответствии с порядком, установленным абзацем первым настоящего пункта. При этом общая сумма налога исчисляется как сумма, полученная в результате сложения сумм налогов, исчисленных отдельно по каждой из таких налоговых баз.

6. Сумма налога по операциям реализации товаров (работ, услуг), облагаемых соответствии с пунктом 1 статьи 164 НК РФ по налоговой ставке 0 процентов, исчисляется отдельно по каждой такой операции в соответствии с порядком, установленным пунктом 1 настоящей статьи.

7. В случае отсутствия у налогоплательщика бухгалтерского учета или учета объектов налогообложения налоговые органы имеют право исчислять суммы налога, подлежащие уплате. Расчетным путем на основании данных по иным аналогичным налогоплательщиком.

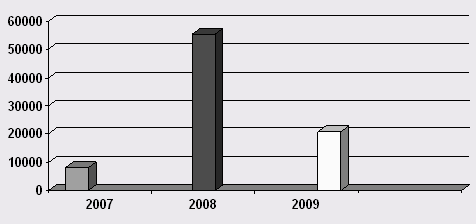

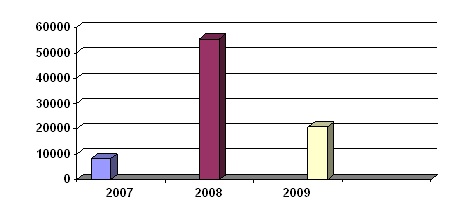

Таблица 4 Динамика НДС уплачиваемого РГ УП "Усть-Джегутинским ДРСУч"

| Показатели | 2007г | 2008г | 2009г | Коэффициент прироста | |

| НДС | 2008-2007 | 2009-2008 | |||

| 8217 | 55527 | 20782 | 47310 | -34745 | |

Рис 4

Единый социальный налог перечислялся в государственные внебюджетные фонды - Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и Фонды обязательного медицинского страхования Российской Федерации. С 01.01.2010 г. Глава 24 НК РФ отменена, теперь предприятия вместо ЕСН платят страховые взносы по тем же ставкам: на обязательное пенсионное страхование, на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование.

Основное предназначение этого налога состоит в том, чтобы обеспечить мобилизацию средств для реализации права граждан России на государственное пенсионное и социальное обеспечение и медицинскую помощь. Единый социальный налог (ЕСН) введен в действие с 1 января 2001г. И заменил собой действовавшие ранее отчисления в три государственных внебюджетных социальных фонда – Пенсионный фонд (ПФ) РФ, Фонд социального страхования (ФСС) РФ и фонды обязательного медицинского страхования (ФОМС). При этом необходимо отметить, что замена отчислений на единый социальный налог не отменила целевого назначения налога.

Для исчисления единого социального налога и взноса на обязательное пенсионное страхование объектом налогообложения для работодателей являются: выплаты по трудовым договорам;

1. вознаграждения в пользу физических лиц по гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам;

2. выплаты в виде материальной помощи и иные безвозмездные выплаты;

При определении налоговой базы учитываются любые выплаты и вознаграждения, вне зависимости от формы, в которой осуществляются данные выплаты.

При расчете налоговой базы по вознаграждениям в натуральной форме в виде товаров (работ, услуг) учитывается стоимость этих товаров (работ, услуг) на день их выплаты. Налоговая база рассчитывается исходя из рыночных цен. При этом в стоимость товаров включается соответствующая сумма налога на добавленную стоимость.

Налогоплательщик РГ УП "Усть-Джегутинский ДРСУч" определяет налоговую базу отдельно по каждому работнику с начала налогового периода по истечении каждого месяца нарастающим итогом (п.2 ст.237 НК РФ). Согласно п.3 ст.236 НК РФ не облагаются единым социальным налогом выплаты, если они производятся за счет средств, остающихся в распоряжении организации после уплаты налога на доходы организаций.

Сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый из фондов, и определяется как соответствующая процентная доля налоговой базы.

Сумма налога, подлежащая уплате в Фонд социального страхования Российской Федерации, подлежит уменьшению налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством Российской Федерации. Налогоплательщики представляют налоговую декларацию по налогу, не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налогоплательщики

1. Налогоплательщиками налога признаются:

1) лица, производящие выплаты физическим лицам: организации;

индивидуальные предприниматели;

2)физические лица, не признаваемые индивидуальными предпринимателями;

3) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

2. Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, указанным в подпунктах 1 и 2 пункта 1 235 статьи НК РФ, он исчисляет и уплачивает налог по каждому основанию.

Налоговый и отчетный периоды

Налоговым периодом признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

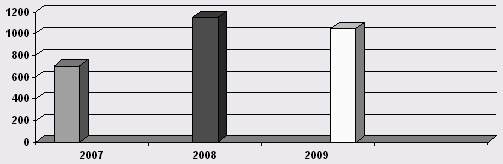

Таблица 5 Динамика ЕСН уплачиваемого РГ УП "Усть-Джегутинским ДРСУч".

| Показатели | 2007г | 2008г | 2009г | Абсолютное отклонение (+/-) | Относительное отклонение отчет/базис | ||

| 2008-2007 | 2009-2008 | 2008/2007 | 2009/2007 | ||||

| ЕСН | 705,1 | 1147,6 | 1047,9 | 442,50 | -100,00 | 0,63 | -0,09 |

Рис 5

Налог на прибыль. Налог на прибыль организаций является основным прямым налогом с юридических лиц. Этот налог имеет высокое фискальное значение. Он занимает второе место по доходности в консолидированном бюджете РФ. Одновременно налог вступает регулятором хозяйственной деятельности предприятия и организаций.

Налог на прибыль организаций является таким налогом, с помощью которого государство может наиболее активно воздействовать на развитие экономики. Он влияет на инвестиционные потоки и процесс наращивания капитала.

РГ УП "Усть-Джегутинский ДРСУч" является плательщиком налога на прибыль в соответствии со ст.246 НК. Порядок исчисления и уплаты налога на прибыль регламентируется главой 25 НК РФ.

Объектом обложения согласно ст.247 является прибыль, полученная за отчетный период и определяемая как полученный доход, уменьшенный на величину произведенных расходов.

В доходах, получаемых РГ УП "Усть-Джегутинским ДРСУч" выделяют (ст.248-250):

· доходы от реализации товаров (работ, услуг) – это выручка от реализации покупных товаров;

· внереализационные доходы.

Налоговой базой является денежное выражение прибыли, подлежащей налогообложению.

Налогоплательщики

1. Налогоплательщиками налога на прибыль организаций признаются:

российские организации;

иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Объект налогообложения

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

Прибылью в целях 25 главы признается:

1) для российских организаций - полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с 25 главой;

2) для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с 25 главой;

3) для иных иностранных организаций - доходы, полученные от источников в Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьей 309 Налогового Кодекса РФ [6, с.98].

Налоговая декларация

1. Налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено настоящим пунктом, соответствующие налоговые декларации в порядке, определенном 289 статьей НК РФ.

Налоговые агенты обязаны по истечении каждого отчетного (налогового) периода, в котором они производили выплаты налогоплательщику, представлять в налоговые органы по месту своего нахождения налоговые расчеты в порядке, определенном настоящей статьей.

Налогоплательщики, в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

2. Налогоплательщики по итогам отчетного периода представляют налоговые декларации упрощенной формы. Некоммерческие организации, у которых не возникает обязательств по уплате налога, представляют налоговую декларацию по упрощенной форме по истечении налогового периода.

3. Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

4. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.

5. Организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям.

Налоговый период. Отчетный период.

Похожие работы

... ГТК РФ, Минфина РФ и Постановлений Правительства РФ, регулирующих правовое положение налога на добавленную стоимость. ГЛАВА 2. НДС В СИСТЕМЕ НАЛОГОВЫХ ПЛАТЕЖЕЙ ОРГАНИЗАЦИЙ 2.1 Организационно-экономическая характеристика РГ УП "Усть-Джегутинский ДРСУч" Усть-Джегутинское дорожное ремонтно-строительное управление является обособленным подразделением Государственного унитарного предприятия ...

0 комментариев