Навигация

Анализ ликвидности. Показатели этой группы позволяют описать и проанализировать способность предприятия отвечать по своим текущим обязательствам

1. Анализ ликвидности. Показатели этой группы позволяют описать и проанализировать способность предприятия отвечать по своим текущим обязательствам.

2. Анализ текущей деятельности. Эффективность текущей финансово-хозяйственной деятельности может быть оценена протяженностью операционного цикла, зависящей от оборачиваемости средств в различных видах активов. При прочих равных условиях ускорение оборачиваемости свидетельствует о повышении эффективности. Поэтому основными показателями этой группы являются показатели эффективности использования материальных, трудовых и финансовых ресурсов: выработка, фондоотдача, коэффициенты оборачиваемости средств в запасах и расчетах.

3. Анализ финансовой устойчивости. С помощью этих показателей оцениваются состав источников финансирования и динамика соотношения между ними.

4. Анализ рентабельности. Показатели этой группы предназначены для оценки общей эффективности вложения средств в данное предприятие. В отличие от показателей второй группы здесь абстрагируются от конкретных видов активов, а анализируют рентабельность капитала в целом. Основными показателями поэтому являются рентабельность совокупного капитала и рентабельность собственного капитала.

5. Анализ положения и деятельности на рынке капиталов. В рамках этого анализа выполняются пространственно-временные сопоставления показателей, характеризующих положение предприятия на рынке ценных бумаг: дивидендный выход, доход на акцию, ценность акции и др.

В основе вертикального анализа лежит иное представление бухгалтерской отчетности – в виде относительных величин, характеризующих структуру обобщающих итоговых показателей.

Вертикальный (или структурный) финансовый анализ базируется на структурном разложении отдельных показателей финансовой отчетности предприятия. В процессе осуществления этого анализа рассчитывается удельный вес отдельных структурных составляющих агрегированных финансовых показателей.

В финансовом менеджменте наибольшее распространение получили следующие виды вертикального (структурного) анализа:

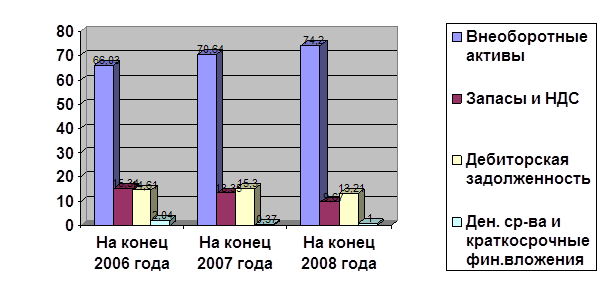

1. Структурный анализ активов. В процессе этого анализа определяются удельный вес оборотных и внеоборотных активов; элементный состав оборотных активов, элементный состав внеоборотных активов, состав активов предприятия по уровню ликвидности, состав инвестиционного портфеля и другие результаты этого анализа используются в процессе оптимизации состава активов предприятия.

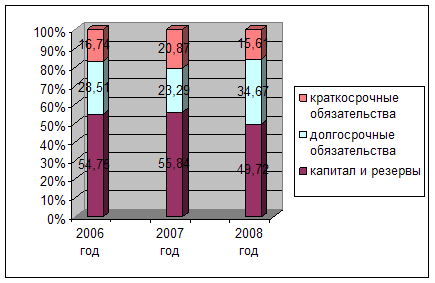

2 Структурный анализ капитала. В процессе этого анализа определяются удельный вес используемого предприятием собственного и заемного капитала; состав используемого заемного капитала по периодам его предоставления (кратко- и долгосрочный привлеченный заемный капитал); состав используемого заемного капитала по его видам (банковский кредит, финансовый кредит других форм, товарный или коммерческий кредит и т.п.). Результаты этого анализа используются в процессе оценки эффекта финансового левериджа, определения средневзвешенной стоимости капитала, оптимизации структуры источников формирования заемных финансовых ресурсов и в других случаях.

3. Структурный анализ денежных потоков. В процессе этого анализа в составе общего денежного потока выделяют денежные потоки по операционной, инвестиционной и финансовой деятельности предприятия; в составе каждого из этих видов денежного потока более глубоко структурируется поступление и расходование денежных средств, состав остатка денежных активов по отдельным его элементам.

Сравнительный финансовый анализ базируется на сопоставлении значений отдельных групп аналогичных показателей между собой. В процессе использования этой системы анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей. В финансовом менеджменте наибольшее распространение получили следующие виды сравнительного финансового анализа.

1. Сравнительный анализ финансовых показателей данного предприятия и среднеотраслевых показателей. В процессе этого анализа выявляется степень отклонения основных результатов финансовой деятельности данного предприятия от среднеотраслевых с целью оценки своей конкурентной позиции по финансовым результатам хозяйствования и выявления резервов дальнейшего повышения эффективности финансовой деятельности.

2. Сравнительный анализ финансовых показателей данного предприятия и предприятий – конкурентов. В процессе этого анализа выявляются слабые стороны финансовой деятельности предприятия с целью разработки мероприятий по повышению его конкурентной позиции на конкретном региональном рынке.

3. Сравнительный анализ финансовых показателей отдельных структурных единиц и подразделений данного предприятия (его «центров ответственности»). Такой анализ проводится с целью сравнительной оценки и поиска резервов повышения эффективности финансовой деятельности внутренних подразделений предприятия.

4. Сравнительный анализ отчетных и плановых (нормативных) финансовых показателей. Такой анализ составляет основу организуемого на предприятии мониторинга текущей финансовой деятельности. В процессе этого анализа выявляется степень отклонения отчетных показателей от плановых (нормативных), определяются причины этих отклонений и вносятся рекомендации по корректировке отдельных направлений финансовой деятельности предприятия.

Интегральный финансовый анализ позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных финансовых показателей.

В финансовом менеджменте наибольшее распространение получили следующие системы интегрального финансового анализа:

1. Дюпоновская система интегрального анализа эффективности использования активов предприятия. Эта система финансового анализа, разработанная фирмой «Дюпон» (США), предусматривает разложение показателя «коэффициент рентабельности активов» на ряд частных финансовых коэффициентов его формирования, взаимосвязанных в единой системе. В основе этой системы анализа лежит «Модель Дюпона», в соответствии с которой коэффициент рентабельности используемых активов предприятия представляет собой произведение коэффициента рента6ельности реализации продукции на коэффициент оборачиваемости (количество оборотов) активов.

2. Объектно-ориентированная система интегрального анализа формирования прибыли предприятия. Концепция интегрированного объектно-ориентированного анализа прибыли, разработанная фирмой «Модернсофт» (США), базируется на использовании компьютерной технологии и специального пакета прикладных программ. Основой этой концепции является представление модели формирования прибыли предприятия в виде совокупности взаимодействующих первичных финансовых блоков, моделирующих «классы» элементов, непосредственно формирующих сумму прибыли. Пользователь сам определяет систему таких блоков и классов исходя из специфики хозяйственной деятельности предприятия, чтобы в соответствии с желаемой степенью детализации представить в модели все ключевые элементы формирования прибыли. После построения модели пользователь наполняет все блоки количественными характеристиками в соответствии с отчетной информацией по предприятию. Систему блоков и классов можно расширять и углублять по мере изменения направлений деятельности предприятия и появления более подробной информации о процессе формирования прибыли.

3. Интегральная система портфельного анализа. Этот анализ основан на использовании «портфельной теории», в соответствии с которой уровень прибыльности портфеля фондовых инструментов рассматривается в одной связке с уровнем риска портфеля (система «прибыль – риск»). В соответствии с этой теорией можно за счет формирования «эффективного портфеля» (соответствующего подбора конкретных ценных бумаг) снизить уровень портфельного риска и соответственно повысить соотношение уровня прибыльности и риска. Процесс анализа и подбора в портфель таких ценных бумаг и составляет основу использования этой интегральной теории.

Предикативные модели – это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа.

Нормативные модели. Модели этого типа позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и т.п. и к анализу отклонений фактических данных от этих нормативов. Анализ в значительной степени базируется на применении жестко детерминированных факторных моделей.

Детализация процедурной стороны методики анализа финансового состояния зависит от поставленных целей, а также различных факторов информационного, временного, методического, кадрового и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

─ экспресс-анализ финансового состояния;

─ детализированный анализ финансового состояния

Эти два модуля различаются «глубиной» рассмотрения основных показателей финансовой отчетности, характеризующих финансовое состояние предприятия.

Основной целью экспресс-анализа является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. Экспресс-анализ выполняется в три этапа: подготовительный этап, предварительный обзор бухгалтерской отчетности, экономическое чтение и анализ отчетности.

На первом этапе принимается решение о целесообразности анализа финансовой отчетности. Первая задача решается путем ознакомления с аудиторским заключением.

Существуют два основных типа аудиторских заключений: стандартное и нестандартное.

Первое представляет собой подготовленный в достаточно унифицированном и кратком изложении документ, содержащий положительную оценку аудитора (аудиторской фирмы), о достоверности представленной в отчете информации и ее соответствии действующим нормативным документам.

Нестандартное аудиторское заключение обычно более объемно и, как правило, содержит некоторую дополнительную информацию, которая может быть полезной пользователям отчетности и рассматривается аудитором как целесообразная к опубликованию исходя из принятой технологии аудиторской проверки.

Бухгалтерская отчетность представляет собой комплекс взаимоувязанных показателей финансово-хозяйственной деятельности за отчетный период. Отчетным формам присуща как логическая, так и информационная взаимосвязь. Суть логической связи состоит во взаимодополнении и взаимной корреспонденции отчетных форм, их разделов и статей. Некоторые наиболее важные балансовые статьи расшифровываются в сопутствующих формах. Расшифровку других показателей при необходимости можно найти в аналитическом учете.

Логические связи дополняются информационными, выражающимися в прямых и косвенных контрольных соотношениях между отдельными показателями отчетных форм. Прямое контрольное соотношение означает, что один и тот же показатель приведен одновременно в нескольких отчетных формах.

Цель второго этапа – ознакомление с пояснительной запиской к балансу.

Основной тенденцией развития баланса в нашей стране было его постоянное усложнение. В последние годы происходит обратный процесс – упрощение структуры баланса.

Третий этап – основной в экспресс-анализе; его цель – обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей.

В общем виде методикой экспресс-анализа отчетности предусматривается анализ ресурсов и их структуры, результатов хозяйствования, эффективности использования собственных и заемных средств.

Смысл экспресс-анализа – отбор небольшого количества наиболее существенных и сравнительно несложных в исчислении показателей и постоянное отслеживание их динамики.

Целью детализированного анализа финансовой отчетности является подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекшем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

В общем виде программа углубленного анализа финансово-хозяйственной деятельности предприятия выглядит следующим образом.

Более подробно на особенностях оценки финансового состояния предприятия остановимся в последующих параграфах.

Похожие работы

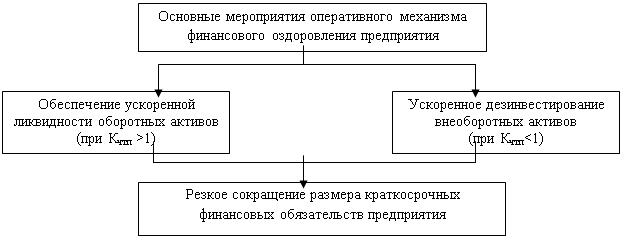

... необходимо постоянно проводить его анализ, что позволяет прогнозировать возможные проблемы, а также способствует сохранению и улучшению финансовой устойчивости и платежеспособности на будущее. Кроме этого на основе анализа финансового состояния предприятия разрабатываются мероприятия по финансовому оздоровлению организации. Проведённый анализ финансового состояния ООО «Свобода и дело» позволил ...

... Коэффициент покрытия активов собственными оборотными средствами Собственный – Внеоборотные капитал__________активы Баланс 0,4 0,4+0,3 Около 0,06 В работе рассмотрены основные действующие методики анализа финансового состояния предприятия, выявлены их положительные и отрицательные стороны. Необходимо отметить, что с точки зрения информационного обеспечения все они ориентированы ...

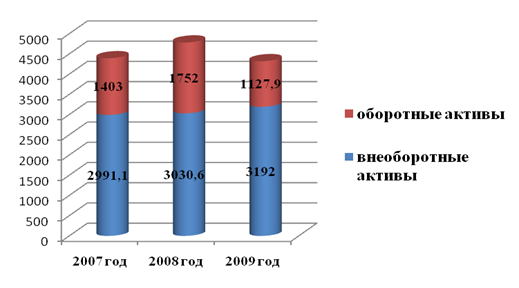

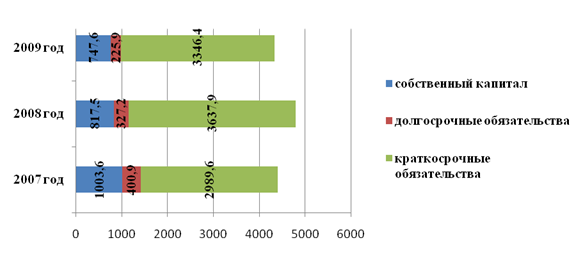

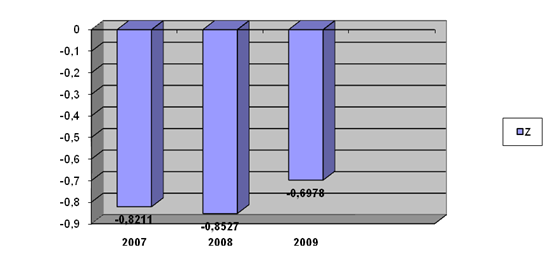

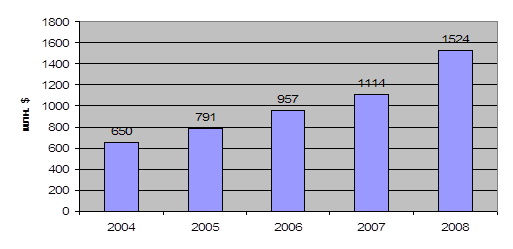

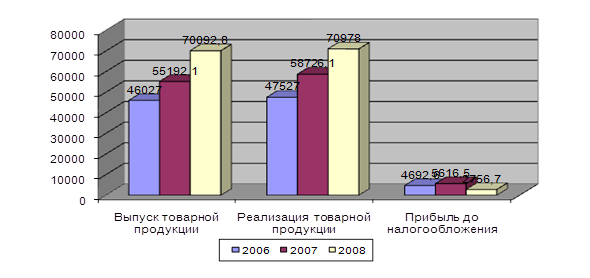

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

0 комментариев