Навигация

Экспорт и импорт продукции на рынке ДМ и ДК

1.3 Экспорт и импорт продукции на рынке ДМ и ДК

Экспорт, импорт и производство продукции на РДМ и ДК установлен "ФЕДЕРАЛЬНЫМ ЗАКОНОМ О ДРАГОЦЕННЫХ МЕТАЛЛАХ И ДРАГОЦЕННЫХ КАМНЯХ" от 26.03.1998 г. № 41-ФЗ и "ПОЛОЖЕНИЕМ О ВВОЗЕ В РОССИЙСКУЮ ФЕДЕРАЦИЮ И ВЫВОЗЕ ИЗ РОССИЙСКОЙ ФЕДЕРАЦИИ ДРАГОЦЕННЫХ МЕТАЛЛОВ, ДРАГОЦЕННЫХ КАМНЕЙ И СЫРЬЕВЫХ ТОВАРОВ, СОДЕРЖАЩИХ ДРАГОЦЕНyЫЕ МЕТАЛЛЫ" от 21.06.2001г. №742.

1.3.1 Экспорт и импорт продукции РДМ и ДК

Справочная информация: Основными экспортерами алмазов в Российской Федерации являются Акционерная компания "АЛРОСА" (Республика Саха (Якутия)), АОА "АЛРОСА — Нюрба" (Республика Саха (Якутия)), ОАО "Алмазы Анабара" (Республика Саха (Якутия)) и ОАО "Нижнее Ленское" (Республика Саха (Якутия)). Не экспортировали алмазы Народное предприятие "Уралалмаз" (Пермская область) и ОАО "Севералмаз" (Архангельская область). "Уралалмаз" не обращался за квотами, "Севералмаз" впервые обратился за квотами в 2006 году. Экспортерами платины и металлов платиновой группы — палладия, иридия, осмия и рутения — в Российской Федерации являются ГМК "Норильский никель" (Красноярский край) и ГМК "Кольская горно-металлургическая компания" (Мурманская область).

Экспортерами руд и концентратов цветных металлов с содержанием драгоценных металлов являются 10 горнодобывающих предприятий, расположенных в Дальневосточном и Сибирском федеральных округах, где отсутствуют необходимые мощности для переработки указанных руд. Объем экспорта составляет несколько сотен тысяч тонн руд и концентратов с содержанием 1,5 тонн золота и до 130 тонн серебра. Объем вывозимых руд цветных металлов с содержанием драгоценных металлов составляет несколько процентов от объема российского производства. Руды и концентраты цветных металлов с содержанием драгоценных металлов экспортировались в Казахстан, Китай, Республику Южная Корея, Японию.

Совокупный объем экспорта алмазов из страны в 2006 году (с учетом поставок из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации) составил 35 млн карат на сумму 1,7 млрд долларов США. Импортерами российских алмазов являются государства ЕС (58% по массе и 78% по стоимости), Израиль (19% по стоимости и 12% по массе), Объединенные Арабские Эмираты (12% и 3,4%), другие 9 стран – 11% по массе и 7% по стоимости.

Объем экспорта платины и металлов платиновой группы добывающими предприятиями (без поставок из Государственного фонда драгоценных металлов и драгоценных камней) составил около 100 тонн на сумму до 1,5 млрд долларов США. Весь металл до настоящего времени вывозился в ЕС, в последующем он направлялся в основные центры потребления платиноидов – США, ЕС, Японию. В основном они использовались в производстве автокатализаторов.

В 2007 году на заседании "круглого стола" решался очень важный вопрос о изменение таможенного режима и порядка получения экспортных лицензий в соответствии с Указом Президента России "О совершенствовании государственного регулирования ввоза в Российскую Федерацию и вывоза из Российской Федерации драгоценных металлов и драгоценных камней" №26 от 11 января 2007 года. (Приложение №5) квоты на экспорт необработанных природных алмазов, платины и металлов платиновой группы, руд и концентратов цветных металлов, содержащих драгоценные металлы. Кроме того, отменен запрет на экспорт руд и концентратов драгоценных металлов, лома и отходов драгоценных металлов.

В дискуссии принимали учистие В.В.РУДАКОВА, главы отраслевого Комитета ТПП РФ, председателя Совета директоров ОАО "Полюс Золото". В ней приняли участие заместитель председателя Правления ОАО "ГМК Норильский никель" Ю.А.КОТЛЯР, президент НП "Центр развития международного сотрудничества производителей и потребителей драгоценных металлов" Е.М.БЫЧКОВ, председатель Союза золотопромышленников В.Н.БРАЙКО, президент Российского алмазного союза В.В.ПИСКУНОВ, генеральный директор НП "Межрегиональное объединение производителей драгоценных металлов" О.В.ПЕЛЕВИН, вице-президент Ассоциации производителей бриллиантов А.А.ЭВОЯН, генеральный директор Московского представительства "Джонсон Матти ЛТД" (Великобритания) Ю.М.ПИСКУЛОВ, директор по маркетингу ОАО "Мосэкспо-металл" В.Н.УСТИНОВ и другие.

В ходе дискуссии отмечалось, что отмена квот позволит добывающим компаниям выстраивать долгосрочную стратегию добычи и сбыта продукции, укрепить свои позиции на внутреннем и внешнем рынках. Прежняя процедура выделения экспортных квот предусматривала длительный (до 90 дней) период согласований в министерствах и ведомствах. Добывающие компании зависели в своих планах от решений чиновников, не успевали оперативно реагировать на изменения конъюнктуры рынка. Отмена ограничений по квотам кардинально ситуацию не меняет из-за сохранения государственной монополии на внешнеторговые операции и прежней схемы получения экспортных лицензий.

У государства остается много рычагов для контроля над экспортом:

· одноканальная система экспорта через ФГУП "Алмазювелирэкспорт",

· лицензирование экспорта Министерством экономического развития и торговли РФ,

· осуществление экспорта через специализированные таможенные посты и участие государственных контролеров Министерства финансов РФ при оформлении поставок продукции за рубеж.

Российский рынок драгоценных металлов и драгоценных камней продолжает оставаться одним из самым архаичных, сохраняя порядок, основы которого были заложены еще в советское время. Государство до настоящего времени сохраняет монополию на экспорт металлов платиновой группы и природных алмазов. Эта сфера является единственной во внешнеторговой деятельности (за исключением экспорта вооружений), где невозможно прямое заключение контрактов между продавцом и потребителем продукции. По мнению большинства участников рынка, темпы его либерализации должны быть ускорены. Отрасль надеется, что Правительство РФ воплотит в жизнь планы по дальнейшему реформированию рынка и приведению его в соответствие с международными нормами. Еще весной 2006 года Министр финансов РФ Алексей Кудрин сообщал о намерении Правительства создать до конца года на базе Гохрана, Пробирной палаты и ФГУП "Алмазювелирэскпорт" федеральные агентство и службу, регулирующие деятельность рынка драгоценных металлов и драгоценных камней. Но эти планы по какой-то причине остались не реализованными. Указанная проблематика особенно важна в свете согласованных на Саммите-2006 "Группы восьми" документов по торговле и предстоящего присоединения России к Всемирной торговой организации (ВТО). Данный рынок стоит перед необходимостью адаптации к сложившимся международным нормам регулирования экспортной деятельности драгоценных металлов и драгоценных камней. Так, в развитых странах этот рынок регулируется тремя способами:

· экспортные пошлины;

· налоги;

· специализированные биржи;

Этого достаточно для обеспечения государственного контроля и саморегуляции рынка.

В этой связи в ближайшей перспективе особого внимания потребуют Федеральный закон "О драгоценных металлах и драгоценных камнях" и вопросы присоединения России к ВТО. Министерство юстиции РФ, как известно, отклонило проект Федерального закона "О внесении изменений и дополнений в Федеральный закон "О драгоценных металлах и драгоценных камнях", разработанный группой депутатов Государственной Думы.

Импорт золотых изделий в прошлом году составил более 3 тонн, что больше, чем в предыдущем году на 20%. В то же время значительным оказался и экспорт золота – около 1 миллиона изделий. В 2006 году совокупный объем экспорта алмазов из России составил 25 миллионов карат на сумму 1,7 миллиарда долларов США. Главными покупателями российских алмазов являются государства ЕС, Израиль и Объединенные Арабские Эмираты. Совокупный объем экспорта платины и металлов платиновой группы из России составил 100 тонн на сумму 1,5 миллиарда долларов США. Главные импортеры: страны ЕС, США и Япония.

Но в то время, когда экспорт из Италии и Германии проходит через систему таможенного контроля, азиатский экспорт происходит посредством "челноков" и часто по тайным путям, трудным для контроля. По оценке независимых экспертов, "серый" импорт ювелирных изделий в Россию сравним или даже превышает официальный импорт. Масштабное производство украшений в Китае, Таиланде и Индии, которое достигает нескольких сотен тысяч тонн в год, и прозрачные границы способствуют росту незаконного рынка ювелирных изделий и камней. Но даже официально импортированные из юго-восточной Азии в Россию ювелирные изделия стоят меньше, чем аналогичная российская продукция. После преодоления всех таможенных процедур цена импортированного ювелирного изделия вырастает на 47%, в то время как на прилавках магазинов цена увеличивается на 200%. Но даже и после этих "трансформаций" азиатская продукция остается конкурентоспособной с украшениями "made in Russia". Цена же импортированных итальянских ювелирных изделий с учетом всех процедур поднимается на запретный уровень.

Импортируемые изделия составляют 30%-40% от общей массы продаваемых в России ювелирных изделий. Другими словами, импортные украшения начинают диктовать свои правила российскому рынку. Рост производства ювелирных изделий (23% в год) отстает от роста импорта (2-3 раза). Однако ситуация для российского рынка станет катастрофической после вступления России в ВТО. Российское правительство должно отменить защитные меры (среди которых и квоты на импорт, клеймение уже отменено), которые до сих пор защищали интересы российских производств. Азиатские производители победят российских коллег в отношении цены. Другая проблема связана с тем фактом, что Россия не производит технологического оборудования для ювелирной отрасли. Наконец, отсутствуют школы дизайна ювелирных изделий.

Объем экспорта юридическими лицами и индивидуальными предпринимателями ювелирных украшений из золота увеличился в 2007 году по сравнению с 2006 годом, на 42%. При росте экспорта заметна и устойчивая тенденция к росту ювелирного импорта. В 2006 году, по сравнению с 2007г., поступление золотых изделий иностранного производства увеличилось в 2 раза (с 401, 03 тыс. шт. в 2006 году до 829,9 тыс. шт. в 2007 году). По данным Пробирной палаты, за 11 месяцев 2006 года импорт ювелирных изделий вырос на 107,5%, в частности, золото продемонстрировало рост на 4% от общего объема. Большую часть импорта составляет продукция из Таиланда и Турции – 12% и 11% соответственно. Причем, основную опасность для российских ювелиров сегодня представляют именно азиаты: даже после уплаты всех налогов и пошлин их продукция остается более доступной по цене, чем отечественные аналоги.

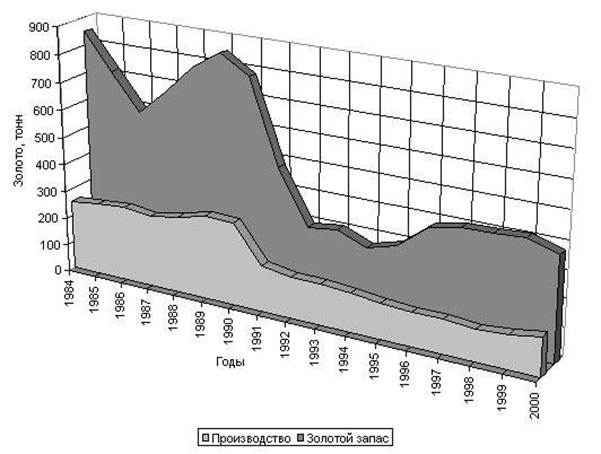

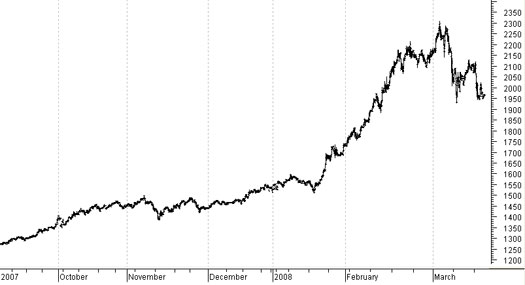

Наряду с приватизацией и увеличением числа золотодобывающих предприятий с середины 90-х годов начались изменения в области финансирования золотодобывающей отрасли. Так, с 1994 года государственное финансирование стало платным (сначала под ставку кредита в рублях в размере до 120 % годовых, потом в увязке с валютной ставкой "ЛИБОР"). Наконец, в 1997 году Министерство финансов осуществляло авансирование с применением вексельной схемы кредитования и привлечением российских коммерческих банков. С 1998 году все авансирование золотодобывающей промышленности производилось через коммерческие банки. В период кризиса 2008 -2009 гг. золото ведет себя достаточно стабильно, в отличае от 1998 г.Когда завышенный курс рубля по отношению к доллару США в рамках проводившейся Центральным Банком России до 17 августа политики "валютного коридора". Применительно к золотодобывающей отрасли это приводило к существенному дисбалансу между ценами на сырьевые и материально-технические ресурсы и ценами произведенной продукции.

Похожие работы

... интерес только для коллекционеров, что позволяет банкам получать прибыль от их распространения через сеть филиалов и ювелирных фирм по договорам комиссии. 3. Проблемы развития рынка драгоценных металлов в России и пути их решения Можно выделить основные причины, препятствующие развитию рынка драгоценных металлов: - несовершенство нормативно-правовой базы; - неразвитость отдельных сегментов ...

... ее восстановления и развития. Первым официальным свидетельством собственно рыночных перспектив драгметаллов стал указ Президента РФ от 16 декабря 1993 г. "О развитии рынка драгоценных металлов и драгоценных камней". Именно им было снято табу с самого понятия "рынок драгметаллов". Центробанк по согласованию с Минфином получил право выдавать коммерческим банкам особые лицензии на право проведения ...

... органа. Сертификат содержит всю информацию о камне: цвет, чистота, происхождение, тип огранки, масса, эскиз бриллианта с указанием всех включений, сколов, трещин. Заключение Мировой рынок драгоценных камней растет от года к году. И несмотря на последствия финансового кризиса, многие эксперты предполагают, что после его преодоления данный рынок будет развиваться и дальше. Сейчас мировые цены ...

... металлами он используется при производстве химического оборудования и для протезирования зубов. Сплавы палладия также используются в драгоценностях, а сам металл может быть частью сплавов белого золота. 2. Мировой и российский рынок драгоценных металлов Рынок драгоценных металлов состоит из следующих секторов: рынок золота рынок серебра рынок платины рынок палладия рынок изделий из ...

0 комментариев