Навигация

Операции банков с драгоценными металлами и драгоценными камнями

2.2 Операции банков с драгоценными металлами и драгоценными камнями

Нестабильность мирового финансового рынка и постоянное напряженное ожидание того, что вот-вот должно произойти нечто похожее на 1998 год, сегодня заботит многих. Поэтому главным для многих стал вопрос: как сохранить нажитое непосильным трудом? Драгоценные металлы традиционно считаются "тихой гаванью" для вкладчиков, поскольку не зависят от волнений финансовых рынков.

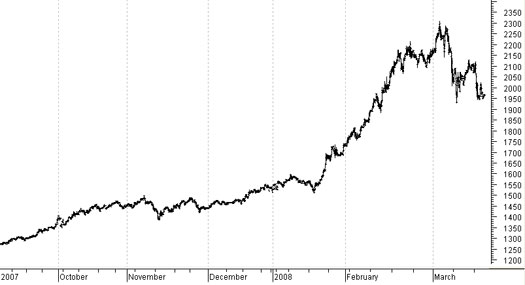

Столичные аналитики сходятся во мнении, что тенденция по увеличению стоимости драгоценных металлов сохранится в ближайшие 20 лет. При этом цена тройской унции золота, в 2008 г. превысела $1000, то есть 1 г золота составит более 1000 руб. Сегодня российский вкладчик может инвестировать в драгметалл тремя способами: купить слиток, открыть обезличенный металлический счет (ОМС) или приобрести инвестиционную монету. "Мировая структура розничного рынка драгоценных металлов, по данным Банка Москвы на август 2007 г., выглядит следующим образом: доля драгоценных металлов в слитках составляет 10-15%, в обезличенных металлических счетах - 70-80%, на последнем месте монеты - 5%".

По итогам 2007 г., по данным официальных курсов, устанавливаемых Банком России для целей учета, доходность золота составила 30,5% годовых, серебра - 15,3%, платины - 24,9%, палладия - 3,9%. Интересную картину можно было наблюдать в конце 2007 г., когда всего за 4 последних месяца рост цен на драгметаллы перекрыл среднегодовые показатели. Золото подорожало на 64,8% годовых, серебро - на 61,2%, платина - на 50,4% и палладий - на 27,6% годовых. В долгосрочной перспективе ситуация тоже радужная. За два предыдущих года стоимость золота выросла примерно на 80%.

"Драгоценными вкладами" активно занимаются три банка: Сбербанк, Росбанк и Банк Москвы. В первых двух можно приобрести слитки, открыть ОМС можно во всех трех. Для продажи монет специальных лицензий не требуется, поэтому их можно приобрести и во многих других банках.

Слитки из золота и серебра продают Росбанк и Сбербанк. В прошлую пятницу в Сбербанке в наличие были слитки из золота размером от 1 г до 1000 г и серебра - от 100 г до 500 г. В Росбанке - два слитка из серебра по 1 кг каждый. Сбербанк также продает платину, но спросом она не пользуется.

Специалисты банков сходятся во мнении: "драгоценные кирпичики" пользуются хорошим спросом. У золота и серебра, которое продают здесь, наивысшая проба - 999,9. Однозначное лидерство принадлежит золоту, серебро покупают для изготовления каких-либо сувениров. Этим, собственно, спрос на него и ограничивается. "Можно купить слиток серебра и опустить его дома в воду. Я, например, так и поступил", - говорит сотрудник одного из банков.

Совсем другое дело - золото. Его покупают в качестве подарков, для технических нужд - изготовления ювелирных украшений и зубопротезирования, а также из инвестиционных соображений. Хранить слитки человек волен где угодно. Банк может предложить для этого две услуги: аренду сейфовой ячейки и ответственное хранение. Но это стоит дополнительных денег.

Покупая слиток, вместе с оплатой стоимости фактического золота по курсу продажи банка на момент покупки вы платите НДС - 18% от стоимости. Сейфовую ячейку или услугу по хранению тоже придется оплачивать. Таким образом, покупка сразу оказывается нерентабельной, и остается только надежда на рост стоимости металла. Но рост этот должен как минимум перекрыть 18% уплаченного НДС, текущий показатель инфляции и банковскую маржу - разницу курсов покупки и продажи. В этом плане слитки - самый дорогой способ вложиться в драгметаллы, указанные расходы могут достигать 30% от стоимости металла.

В обычной практике при покупке слитка у клиента банк требует предоставить сертификат, который клиент получает вместе с металлом. Если на слитке есть малейшие царапины или сертификат испорчен, банк может отказаться выкупать слиток или выкупить его по гораздо меньшей цене.

Открывая обезличенный металлический счет (см. приложение 1. "котировки ДМ в обезличенном виде), клиент "как бы" приобретает у банка определенное количество металла по текущему курсу продажи банка. На счет клиента зачисляются не деньги, а граммы.

В отличие от покупки слитков у ОМС есть несколько значительных преимуществ.

Во-первых, не нужно платить НДС при покупке.

Во-вторых, не нужно ломать голову над тем, где хранить это богатство.

В-третьих, если это не вклад с фиксированным сроком и нет ограничений на остаток на счете, вы в любой момент сможете взять с такого счета необходимое количество денег. Слиток же можно продать только целиком.

Ограничений по размеру ОМС обычно нет, но есть негласные правила, при соблюдении которых можно избежать лишних разочарований. Советуют покупать металл объемом не менее 1 г.

Обычно банки предлагают открывать ОМС без процентной ставки по вкладу. В этом случае у клиента интерес один - рост курса золота. Такие вклады предлагают Сбербанк, Банк Москвы и Росбанке. Есть еще один вид металлического вклада - с фиксированными минимумами по сумме и срокам, а также с процентной ставкой. Такой вклад предлагает Росбанк. Если "драгоценный вклад" с процентом, то проценты будут начисляться не в деньгах, а в граммах. При закрытии такого счета по существующим условиям Росбанка, если объем вклада равнялся 100 г золота, за 181 день "накапает" еще 1,49 г. Значит, при закрытии вклада банк у клиента купит уже 101,49 г золота по текущему курсу покупки.

Существует практика, при которой ОМС можно пополнять не деньгами, а золотом, которое клиент приносит в банк. Также можно снимать со счета ОМС золото, а не валюту. Но за получение "натурпродукта" придется заплатить НДС. Банки такой услуги пока не предоставляют. Интерес клиента при открытии ОМС заключается в постоянном повышении стоимости драгоценных металлов на международном рынке, а также страховании собственного капитала от обвала валютных рынков, но в данный момент такие счета очень не практичны и нужно дождаться пока драгоценные металлы станут стабильны. Некоторые клиенты открывают такие счета из расчета, что так можно сохранить средства для растущих детей. Ограничение спроса на ОМС происходит за счет того, что население просто не знает о такой услуге, и, услышав о беспокойствах на мировых финансовых рынках, люди идут покупать слитки.

Хотя в пользу слитков все-таки играет еще один момент. Покупая слиток для инвестиционных целей, человек, готовый платить за это 18% НДС, выражает таким образом недоверие банковской системе. Отчасти это обоснованно. Обезличенные металлические счета не входят в систему страхования вкладов, поскольку таковыми не являются. Значит, остается одно - уповать на надежность банка.

Тем не менее в сравнении с традиционным способом сохранения капитала - банковскими депозитами, ОМС в сегодняшней ценовой ситуации на рынке драгметаллов оказываются на первом месте по показателям "сохранение" и "приумножение". Даже самые крупные и продвинутые банки предлагают годовые вклады с процентной ставкой, приблизительно равной инфляции. Потери по ОМС (оплата услуг банка), на примере золота, составляют порядка 5%, а процент роста цены при существующих тенденциях - много больше. Практика показывает, что в среднем за полгода ОМС окупает стоимость размещения, а в 2008 г. вклады окупили себя уже за 20 дней января

Спрос на инвестиционные монеты из драгоценных металлов вырос на конец прошлого года одновременно со спросом на слитки.

В стоимость монеты, как и в случае с ОМС, не включен НДС - цена формируется из расчета стоимости металла в составе монеты и растет именно за счет спроса. За январь 2008 г. золотая монета "Победоносец" номиналом в 50 руб. выросла в цене на 200 руб. Но у монеты есть другое важное преимущество, как у слитка, - ее можно унести с собой и припрятать в надежном месте, и к ней не прилагается никаких дополнительных сертификатов. Кроме того, ее можно без проблем продать банку.

Если рассмотреть рентабельность приобретения монеты, то банковская маржа при операциях покупка-продажа плюс расходы на услуги банка составляет порядка 20-25%.

Все операции (сделки) банков с драгоценными металлами и камнями условно можно подразделить на собственно банковские и прочие операции (сделки).

Собственно банковские операции (сделки) с металлами - это, как уже отмечалось, операции:

· привлечения металлов во вклады;

· размещения металлов (до востребования и на определенный срок) по действующим на рынке процентным ставкам;

· выдачи кредитов в металлах;

Банковские операции с драгоценными металлами

| Получение прибыли и страхование риска | Обеспечение кредита | Спекулятивные операции | Тезаврация золота |

| Металлические счета Золотые сертификаты Облигации федерального займа обеспеченные золотом | Залог золота Залог серебра Залог платины | Арбитраж СВОП | Покупка золотых слитков Покупка золотых монет ОМС |

Операции привлечения во вклады и размещения металлов, называемые также депозитными, подразделяются на срочные и до востребования.

· Срочные депозиты закрываются по истечении предварительно согласованного срока, депозиты до востребования могут быть закрыты в любое время с предварительным уведомлением в соответствии с условиями договора.

· Проценты по депозитам начисляются и выплачиваются в металле, иностранной валюте или в рублях Цена металла, используемая для расчета суммы процентов, или порядок ее определения, является предметом договоренности банка с контрагентами и фиксируется при заключении депозитной сделки.

· Прочие операции (сделки) с металлами - это все остальные операции с металлами (и природными драгоценными камнями), перечисленные в п. J настоящей главы, включая операции купли-продажи металлов, а также производные от них операции (свопы, опционы и т.д.).

Операции с металлами банки проводят непосредственно с контрагентами или через брокерские фирмы на международном и российском рынках. При этом все сделки совершаются по ценам, действующим на соответствующих рынках. Расчеты по сделкам с металлами в металле и валюте платежа проводятся, как правило, одной датой валютирования. В случае, если расчеты в металле и валюте платежа проводятся разными датами валютирования, то стороны специально оговаривают это при заключении сделок. Расчеты могут вестись также с использованием взаимозачетов платежей в металле и валюте платежа. Такой взаимозачет проводится на основании отдельного соглашения или договоренности, подтвержденной контрагентом в письменной форме, телексом или иным приемлемым способом.

На внутреннем рынке одним из объектов сделок могут быть стандартные или мерные слитки драгоценных металлов российского производства, отвечающие отечественным или международным стандартам качества.

В РФ коммерческим банкам, объявившим о продаже мерных слитков драгоценных металлов, за 2005-2008 год удалось реализовать не более 30% от намеченных объемов. Это объясняется трудностью обратной продажи слитков, а также необходимостью платить налог на добавленную стоимость. Однако к концу 2008 г. Слитки начали пользоваться популярностью из-за кризиса.

На международных рынках объектами сделок являются металлы (как в физической, так и в обезличенной форме), находящиеся вне пределов таможенной территории РФ, как правило, в центрах международной торговли металлами (Лондон, Цюрих, Токио и т.д.). Здесь операции проводятся со слитками драгоценных металлов, соответствующих прежде всего международным стандартам качества (стандарты Лондонской Ассоциации участников рынка драгоценных металлов).

При этом операции на международных рынках проводятся по ценам, выраженным в одной из свободно конвертируемых валют (как правило, в долларах США) за 1 тройскую унцию (около 31,1 г). Все возникающие в этих случаях денежные требования и обязательства выражаются и оплачиваются в свободно конвертируемых валютах.

Сделки купли-продажи металлов заключаются, как правило, на следующих условиях.

Наличные сделки - сделки купли-продажи с немедленной поставкой товара, т.е. сделки, когда дата валютирования (дата поставки денег и металлов) устанавливается в пределах двух рабочих дней от даты заключения сделки. Наиболее распространенной разновидностью таких сделок являются сделки на условиях спот, расчеты по которым осуществляются на второй рабочий день от даты заключения сделки.

Срочные сделки - сделки купли-продажи, когда сроки расчетов по сделке составляют более двух рабочих дней от даты заключения сделки. Такие сделки называются сделками на условиях форвард.

Производными являются сделки своп и опционы.

Сделки своп - это сделки покупки/продажи с одновременной продажей/покупкой одного и того же количества металла. Банки применяют следующие сделки своп:

· по качеству металла;

· по местонахождению металла;

· по времени (финансовый своп).

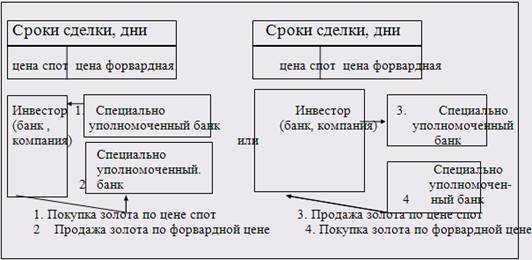

Рис.6 Схема сделок- swap

Сделки своп по качеству металла - это покупка/продажа металла одного качества (по содержанию чистого металла или по типу слитков) и одновременная продажа/покупка металла другого качества.

Сделки своп по местонахождению металла - это покупка/ продажа металла с изменением его местонахождения путем перевода металла по счетам и/или путем физической его поставки.

Сделки своп по времени - это покупка/продажа металла на условиях обратной продажи/покупки того же количества металла другой датой валютирования".

Опционы - это сделки, по которым одна сторона предоставляет другой стороне за определенное вознаграждение (премию) право покупки/продажи определенного количества металла по заранее согласованной цене исполнения на заранее оговоренную дату истечения опциона.

Существуют два основных вида опциона:

· кол-опцион - сделка, по которой продается/покупается право покупки металла;

· пут-опцион - сделка, по которой продается/покупается право продажи металла.

Сторона, получившая право купить/продать металл и уплатившая другой стороне премию, может воспользоваться этим правом в оговоренный день истечения опциона или же отказаться от него. При этом премия не возвращается независимо от того, воспользовался покупатель своим правом или нет. Сделки купли-продажи металлов при исполнении опционов совершаются, как правило, на условиях спот.

Операции (сделки) с металлами могут различаться также по способу работы с контрагентом и подразделяться на операции: торговые; клиентские; арбитражные.

Торговые операции представляют собой покупку металлов у недропользователей на основе ежегодно заключаемых договоров купли-продажи металлов, или продажу металлов, купленных у недропользователей.

Клиентские операции с металлами - это операции, проводимые банком в соответствии с поручениями клиентов в рамках заключенных договоров комиссии. За выполнение клиентских поручений банк получает вознаграждение в соответствии с условиями договора комиссии. Поручение клиента банк выполняет либо путем заключения соответствующей сделки непосредственно с клиентом, либо через посредническую организацию, с которой банк заключает договор комиссии.

Арбитражные операции с металлами - это операции, осуществляемые банком от своего имени и за свой счет на международном и российском рынках в целях получения дополнительной прибыли и постоянного присутствия на указанных рынках. Арбитражные операции с металлами предусматривают покупку/продажу определенного количества металла или производного от металла финансового инструмента (форвардного или опционного контракта) с последующей продажей/покупкой того же количества металла или финансового инструмента.

Операции (сделки) с металлами и драгоценными камнями в зависимости от конкретных обстоятельств могут осуществлять различные подразделения банка (или специализированное, если объем соответствующих операций достаточно большой, или валютное, или казначейство, или дилинговое). Соответствующее подразделение также должно взять на себя все функции, связанные сданным направлением деятельности банка, включая установление оптовых и розничных цен банка на драгоценные металлы и камни, расчеты с клиентами, а при необходимости - организацию транспортировки, страхования, хранения, экспорта драгоценных металлов и камней.

Финансирование и рост РДМ и ДК.

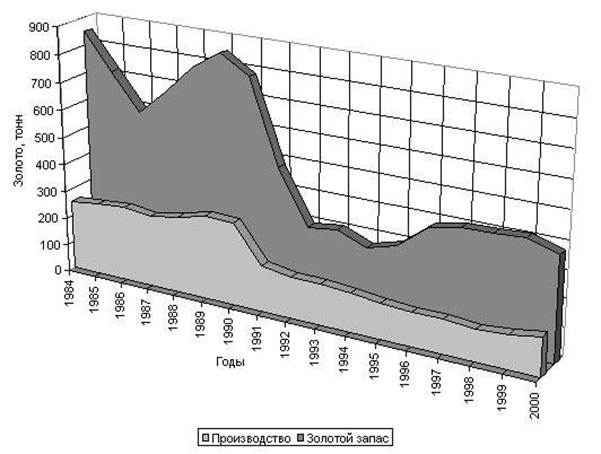

Росту золотодобычи способствовало активное участие в финансировании отрасли крупнейших банков РФ - Сбербанка и др. банков. В основном они авансируют своими кредитами добычу золота. В начале сезона банки дают предприятиям кредит, а последние расплачиваются добытым золотом. До 2002 г. такие кредиты банки выдавали как сезонные сроком до 9 мес. под 14-16% годовых, с 2002 г. - уже на 2-3 года. Конкуренция на данном рынке довольно жесткая.

Положительную роль сыграла и отмена Правительством РФ начиная с февраля 2002 г. 5%-ной пошлины на экспорт золота, действовавшей с 1999 г. В свое время введение указанной пошлины породило "серый" экспорт золота через страны СНГ, прежде всего Белоруссию и Украину.

В 2001 г на экспорт из России было поставлено около 100 т золота.

Часть золота приобретают банки, а также другие заинтересованные организации и предприятия. Так, в 2000 г. Сбербанк РФ купил у недропользователей 25 т золота, Гохран - 25 т, аффинажные заводы -7т (отечественные аффинажные заводы загружены только на 10-15% своих производственных мощностей). Пгавный потребитель золота - ювелирная промышленность, ее спрос составляет примерно 25-30 т.

В общем объеме золотовалютных резервов РФ золото составляет немногим более 4 млрд долл., т.е. его доля в официальных резервах небольшая.

Похожие работы

... интерес только для коллекционеров, что позволяет банкам получать прибыль от их распространения через сеть филиалов и ювелирных фирм по договорам комиссии. 3. Проблемы развития рынка драгоценных металлов в России и пути их решения Можно выделить основные причины, препятствующие развитию рынка драгоценных металлов: - несовершенство нормативно-правовой базы; - неразвитость отдельных сегментов ...

... ее восстановления и развития. Первым официальным свидетельством собственно рыночных перспектив драгметаллов стал указ Президента РФ от 16 декабря 1993 г. "О развитии рынка драгоценных металлов и драгоценных камней". Именно им было снято табу с самого понятия "рынок драгметаллов". Центробанк по согласованию с Минфином получил право выдавать коммерческим банкам особые лицензии на право проведения ...

... органа. Сертификат содержит всю информацию о камне: цвет, чистота, происхождение, тип огранки, масса, эскиз бриллианта с указанием всех включений, сколов, трещин. Заключение Мировой рынок драгоценных камней растет от года к году. И несмотря на последствия финансового кризиса, многие эксперты предполагают, что после его преодоления данный рынок будет развиваться и дальше. Сейчас мировые цены ...

... металлами он используется при производстве химического оборудования и для протезирования зубов. Сплавы палладия также используются в драгоценностях, а сам металл может быть частью сплавов белого золота. 2. Мировой и российский рынок драгоценных металлов Рынок драгоценных металлов состоит из следующих секторов: рынок золота рынок серебра рынок платины рынок палладия рынок изделий из ...

0 комментариев