Навигация

Января 2007 года планируется отмена всех ограничений на операции, связанные с движением капитала

1 января 2007 года планируется отмена всех ограничений на операции, связанные с движением капитала.

Можно сказать, что на современном этапе Смещаются акценты в распределении области применения валютного законодательства. От прямого регулирования деятельности органы валютного контроля (Банк России) переходят к мониторингу деятельности как кредитных организаций так и непосредственно участников внешнеэкономической деятельности.

Если говорить о региональном аспекте, то Главное управление Банка России по Воронежской области такая деятельность велась еще до 18 июня 2004 года. Помимо сбора информации от кредитных организаций в виде отчетов, Главное управление занимается анализом внешнеэкономической деятельности как самих кредитных организаций, так и предприятий и организаций. Итогом этой работы является ежеквартальный бюллетень внешнеэкономической деятельности. Называется он

Основные показателивнешнеэкономической деятельности Воронежской области и операций уполномоченных банков с иностранной валютой

Вкратце о бюллетене, желательно показать.

2 ВопросКак я уже сказал, законом закрепляется два вида валютных ограничений: требование об использовании специального счета и требование о резервировании.

Применение специальных счетов позволит контролировать потоки денежных средств, связанные с проведением валютных операций. Резервирование делает экономически невыгодным проведение операций, связанных с длительной отсрочкой получения выручки или товаров от иностранных контрагентов.

Одним из видов деятельности Главного управления Банка России по Воронежской области является оказание консультационных услуг по разъяснению действующего валютного законодательства.

Например, Рассказать о таблицах (вкратце о раздаточном материале) Нами составлены две таблицы, которые позволят структурировать систему названных выше мер валютных ограничений.

Вместе с тем, создание резерва не требуется, если резидент на срок до года представляет нерезидентам отсрочку платежа, либо коммерческий кредит, но при этом у резидента имеется обеспечение в виде безотзывного аккредитива, банковской гарантии, договора имущественного страхования, или векселя, выданного в пользу резидента.

К минусам нового законодательства можно отнести, что уходит в прошлое таможенно-банковский контроль за экспортно-импортными сделками в том виде, в котором он существовал до 18 июня 2004 года.

Основным документом валютного контроля в данном случае являлся Паспорт сделки, оформленный на основе внешнеэкономического контракта.

Вместо таможенно-банковского контроля - в соответствии с 258-Положением от 01.06.2004 г. и 117-Инструкией от 15.06.2004 г. вводится учет и контроль операций, его осуществляет уполномоченный банк, в котором оформлен НОВЫЙ ПС.

ПС оформляется:

при экспорте-импорте товаров (как и ранее),

плюс при экспорте услуг,

импорте услуг,

а также при осуществлении валютных операций между резидентами и нерезидентами при предоставлении и получении кредитов и займов (отдельный раздел инструкции).

Если сумма контракта не превышает 5 000 долл. США, то контроль по таким сделкам не осуществляется.

Подтверждающие документы резидент представляет в банк (факт ввоза-вывоза, + справка о расчетах)

Банк проверяет соответствие информации сам, ведет Ведомость.

Резидент представляет органам валютного контроля Ведомость, которую формирует и ведет в электронном виде банк.

Что касается резервирования и специальных счетов, 116-Инструкцией от 7.06.2004 г. «О видах специальных счетов резидентов и нерезидентов» определяется режим счетов, кодировка, порядок списания-зачисления отдельно – по операциям, связанным с кредитами и займами, внешними ценными бумагами, и отдельным разделом - внутренние ценные бумаги.

Порядок резервирования установлен Центральным Банком – инструкцией № 114-И от 01.06.2004 г «О порядке резервирования и возврате сумы резервирования при осуществлении валютных операций».

Резервирование, расчет и внесение сумм осуществляют сами клиенты – участники внешнеэкономической деятельности. На сумму резерва не начисляются проценты, сумма резерва не остается в уполномоченном банке, А перечисляется в Центральный банк.

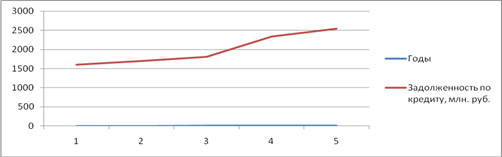

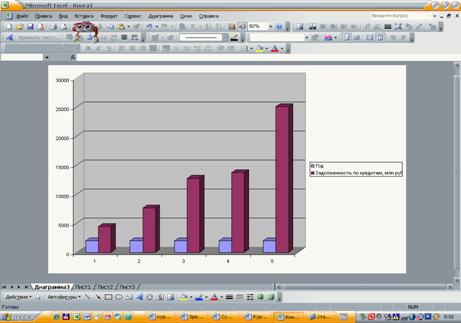

Это еще один вид деятельности, которым занимается Воронежское Главное управление. Здесь привлекаются специалисты Головного расчетно-кассового центра, они открывают счета, контролируют данные операции. В Воронежском регионе в основном резервирование проводится по операциям, связанным с кредитованием.

Сохраняется требование о репатриации экспортной выручки в новом законе поэтому резиденты обязаны зачислять на свои банковские счета в уполномоченных банках как валютную, так и рублевую выручку, поскольку все контракты с нерезидентами в иностранной и в рублях отнесены к валютным операциям. Наряду с этим, резиденты обязаны возвратить в Российскую Федерацию денежные средства, уплаченные нерезидентам за неввезенные на таможенную территорию Российской Федерации товары и невыполненные услуги.

ВАЖНЫЙ МОМЕНТ, При этом, Срок исполнения обязательства, предусматривающего расчеты по контракту, будет определяться исходя из условий внешнеэкономического контракта, согласно Закону.

Как я уже говорил, таможенно-банковский контроль за проведением экспортно-импортных операций осуществлялся совместно Банком России и ГТК РФ Ф и имел целью обеспечение полного и своевременного поступления экспортной выручки в РФ, а так же ввозимых в страну импортных товаров. Если схематично описать таможенно-банковский контроль, то это сопоставление перечисленных средств в оплату товаров и фактурной стоимости товаров. Если оно не совпадает, то участники внешнеэкономической деятельности попадают в разряд нарушителей валютного законодательства. К ним применяются штрафные санкции в соответствии с Кодексом об административных правонарушениях.

Например, после ведения валютного контроля в 1995 году за экспортом товаров поток фиктивных сделок в РФ и в том числе в Воронежской области снизился в 2 раза. Хотя способы вывоза капитала остаются и до сих пор. Однако уже к 1998 году вывоз капитала из РФ благодаря введению таможенно-банковского контроля сократился значительно, в разы.

Обязательная продажа части валютной выручки резидентов действует до 1 января 2007 года, и до этого времени ее размер не может быть выше 30 процентов от поступившей суммы. Действующий норматив, установленный Банком России, составляет 25 процентов. Перед продажей выручку можно будет уменьшить на расходы, связанные с исполнением сделок: затраты на транспортировку, страхование и экспедирование грузов, вывозные таможенные пошлины и сборы, комиссионные вознаграждения банкам и т.п. Новая Инструкция Банка России «Об обязательной продаже» № 111-И, принципиальных отличий от ранее действующего порядка не несет.

ПОКУПКА ВАЛЮТЫ юридическими лицами. Здесь Центральный банк может предусмотреть ограничения, это – резервирование определенной суммы на срок, установленный Законом, и открытие специальных счетов. Покупка не ограничивается целями, как это было ранее. Открытие специального транзитного счета теперь не требуется

3 ВопросДля осуществления внешнеэкономической деятельности предприятия и организации открывают валютные счета.

Для открытия валютного счета в коммерческий банк представляются следующие документы:

1. Заявление на открытие текущего валютного счета.

2. Заявление на открытие транзитного валютного счета.

4. Копия Устава, учредительного договора.

5. Карточка с образцами подписей и оттиска печати.

6. Справки от налоговой инспекции, пенсионного фонда, органов статистики.

7. Документы об избрании или назначении руководителя и главного бухгалтера.

Учет по валютным счетам ведется, как правило, и в российских рублях и в иностранной валюте. Пересчет иностранной валюты в рубли осуществляется по курсу Банка России, который устанавливается ежедневно.

Возникающие при этом курсовые разницы списываются на доходы или расходы. На практике это называется переоценкой.

Например сегодня курс евро 35 –60, на Завтра 35-70,

Разница в 10 копеек умножается на сумму валюты на счете и относится либо на расходы если это пассивный счет (например, счет клиента в банке),

либо на доходы если счет активный (например, наличная валюта в кассе)

Валютно-обменные операции ушли в прошлое, в прошлом справка ф. 0406007. Действующая инструкция № 113-И от 28.04.2004 г. носит краткое ее название - «О порядке открытия, закрытия обменных пунктов».

Один из главных вопросов - идентификация физических лиц остается, в связи с действием закона «О противодействии легализации доходов, полученных преступным путем и финансированию терроризма».

Вместо «зеленой» справки теперь выдается документ произвольного образца, но содержащий определеные обязательные реквизиты.

Одним из видов деятельности Главного управления является обучение специалистов для работы с наличной иностранной валютой в Региональном банковском учебном центре.

Мы также проводим проверки операционных касс, обменных пунктов иных структурных подразделениях банков на предмет соблюдения требований 113 инструкции и иных нормативно-правовых актов Банка России.

О возможности открытия счетов в зарубежных банках. В соответствии с законом 173-ФЗ, резиденты Российской Федерации могут без ограничений открывать счета или вклады в иностранной валюте в банках, расположенных за пределами территории Российской Федерации в банках, которые находятся на территории стран, являющихся членами Организации экономического сотрудничества и развития (ОЭСР) и Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ).

При этом резиденты обязаны уведомлять налоговые органы. Для счетов, открытых в иных странах требуется предварительная регистрация. Юридическим лицам надо будет подождать 18 июня 2005 года, когда эти правила будут действовать и для них. До этого момента к юридическим лицам применяются нормы Закона 1992 года.

С 1 января 2007 года будет действовать уведомительный порядок для всех счетов подобного рода.

Без изменений в ЗАКОНЕ остается: порядок вывоза наличной иностранной валюты, операции нерезидентов в рублях РФ, валютные операции между резидентами.

Резиденты вправе единовременно вывозить из РФ наличную иностранную валюту в сумме, не превышающей в эквиваленте 10 000 (десять тысяч) долларов США без представления таможенным органам РФ документов, подтверждающих, что вывозимая наличная иностранная валюта была ранее переведена, ввезена или переслана в Российскую Федерацию или приобретена в РФ установлено, что при единовременном вывозе из РФ физическими лицами наличной иностранной валюты в сумме, не превышающей в эквиваленте 3 000 (три тысячи) долларов США, вывозимая наличная иностранная валюта не подлежит декларированию таможенному органу РФ. При превышении указанной суммы вывозимая иностранная валюта подлежит декларированию таможенному органу РФ путем подачи письменной таможенной декларации.

Свыше 10 000 долларов вывозить ЗАПРЕЩЕНО, однако:

Валюту свыше 10 000 долларов, вы знаете, можно вывезти, используя пластиковую карту.

4 ВопросВалютные расчеты производятся банком по валютным счетам клиента при осуществлении ВЭД. Они представляют собой платежи из одной страны в другую без использования наличной валюты. В банковской практике применяются такие формы расчетов, как банковский перевод, инкассо, аккредитив и чек. Эти формы аналогичны формам безналичных расчетов, применяемых на территории РФ, но имеют и свои особенности.

Первая особенность - носят документарный характер, то есть осуществляются против документа, товарно-транспортной накладной, счетов и т.д. Это означает, что импортер выполняет платеж, и только после этого получает документы на право получения и пользования товаром.

Вторая особенность - международные расчеты унифицированы, то есть выполняются всеми банками в соответствии с едиными правилами, принятыми парижской торговой палатой.

На территории Воронежской области свое развитие получило три формы международных расчетов:

Банковский перевод представляет собой операцию по перечислению денежной суммы импортёром через свой банк в банк экспортера, является простейшей формой и применяется при авансовых платежах, предварительной оплате. При этом часто используется спутниковая система СВИФТ (центр в Голландии), или компьютерная сеть (ключевание телексов).

Инкассовая форма расчетов представляет собой указание экспортера своему банку получить от импортера денежную сумму путем направления инкассового поручения с приложением документов, подтверждающих отгрузку. Импортер оплачивает документы путем их акцепта. (СТАВИТЬ СВОЮ ПЕЧАТЬ)

Аккредитив - денежное обязательство банка, выставляемое импортером в адрес иностранного банка о выплате получателю (экспортеру) определенной суммы денег в соответствии с указанными в аккредитиве условиями.

стоимость

![]() 3

3

2

1

![]()

надежность

где:

1 – ПЕРЕВОД 2- ИНКАССО 3 -АККРЕДИТИВ

Кроме вышеназванных работ наше подразделение занимается проверками банков в составе бригады инспектирования, проверяется вес спектр вопросов по валютным операциям соблюдение законодательства по противодействию легализации доходов полученных преступным путем.

Похожие работы

... его доходность и наоборот. Актив баланса банка - это стоимость банковских ресурсов по целям их использования, источник будущих доходов по результатам банковской деятельности, Структура актива баланса - взвешенные по удельному весу и стоимостному исчислению виды активных операций коммерческого банка с целью получения прибыли, обеспечения платежеспособности и ликвидности. Это основополагающее ...

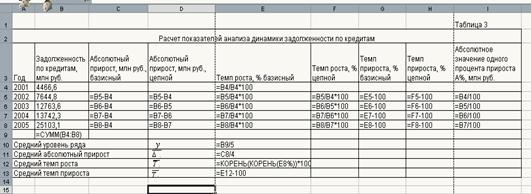

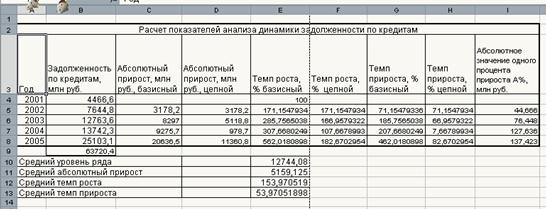

... направления части прибыли на укрепление материально-технической базы банка. Различают балансовую прибыль и чистую. 1.3 Статистические методы изучения финансовых результатов деятельности коммерческих банков Методом анализа финансового состояния банка является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических ...

... подразделениям для использования в работе. Балансы кредитных организаций территориальными учреждениями направляются в Банк России в соответствии с его указаниями.»[3] Глава №2. Совершенствование банковских операций. 1. К банковским ресурсам относятся собственные средства банка, заемные и привлеченные средства, совокупность которых используется для осуществления банком активных операций, т.е. ...

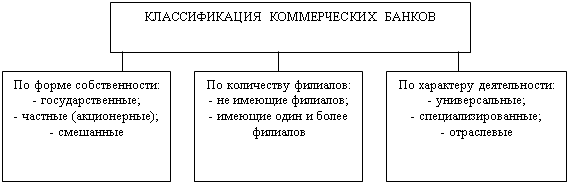

... . По мере развития и расширения банковской деятельности наблюдался процесс концентрации банковского капитала, что было обусловлено усилением инфляционных процессов в экономике и предпринимаемыми Центральным Банком России мерами по капитализации российских банков. Увеличение объема минимального капитала коммерческих банков необходимо дня повышения уровня их надежности и формирования банков, ...

0 комментариев