Навигация

Расчет стоимости реализации проекта и финансовых потоков для различных форм финансирования

3. Расчет стоимости реализации проекта и финансовых потоков для различных форм финансирования

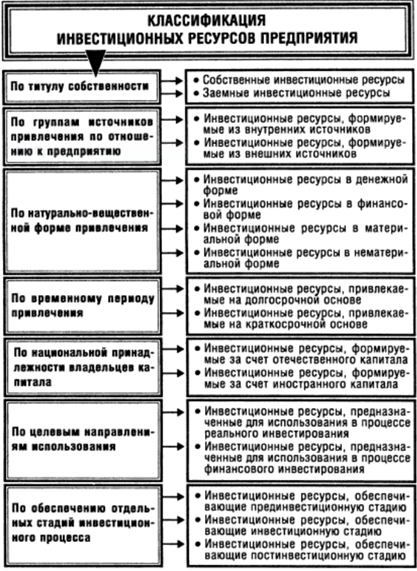

3.1 Описание предприятия и инвестиционного проектаВ этой главе будут проведены расчеты, на основе изложенных выше моделей, для случая реального инвестиционного проекта реализуемого Корпорацией «Сибирское Здоровье».

Корпорация "Сибирское здоровье" основана в 1996 году в Новосибирске.

За десять лет Корпорация прошла длинный путь от небольшой региональной организации до современной, преуспевающей компании, одного из российских лидеров в индустрии здоровья и красоты. Торговая марка «Сибирское здоровье» представлена во всех федеральных округах России и за рубежом: на Украине, в Молдове, Казахстане, Грузии, США, Канаде.

Корпорация активно развивает международную деятельность. В 2004 году Корпорация открыла официальное представительство в Болгарии. В ближайшем будущем такие представительства откроются в еще нескольких странах.

Наукоёмкие продукты, разработанные ведущими учеными Сибири, позволили ассортименту Корпорации «Сибирское здоровье» стать широко востребованным на российском и международном рынках.

Это возможно благодаря деятельности уникального Научно-исследовательского центра Корпорации. Собственная научная база для проведения исследований в области здоровья – залог успеха новых продуктов, разработанных компанией.

Современные и эффективные продукты, которые не имеют аналогов во всем мире – основа ассортимента Корпорации «Сибирское здоровье».

Основой динамичного развития корпорации является собственное производство, которое позволяет Корпорации предоставить своим партнерам такие преимущества, которые никогда не сможет позволить себе компания-посредник.

Продукты компании неоднократно отмечались высокими профессиональными наградами, как на Российских, так и на международных конкурсах и выставках, посвященных БАД.

Всё это привело к необходимости расширения производственных мощностей компании. Было принято решение о создании нового производственного комплекса, как для удовлетворения растущего спроса, так и для начала производства принципиально новых для Российского рынка продуктов, ранее не производимых, и даже не импортируемых. Приобретаемое оборудование не производится в России и не имеет отечественных аналогов, так что возникают определённые трудности при поиске источников финансирования. Кроме того, возникают дополнительные риски в процессе транспортировки, монтажа и эксплуатации оборудования. Так что компания старается выбрать такой вариант финансирования, когда эти риски будут сведены к минимуму. Т.е. дополнительно будут предоставлены услуги по страхованию и обслуживанию оборудования на выгодных для компании условиях.

Для реализации стратегии расширения ассортимента и увеличения объемов выпуска Корпорация Сибирское Здоровье реализует инвестиционный проект по созданию новой производственно-складской базы. Для этих целей в городе Бердск, на территории завода «Химфарм» было приобретено здание, в котором разместятся склад сырья и готовый продукции, научно-производственная база, лаборатории и административная часть. Часть размещаемого на этой базе оборудования будет перевезена с другой производственной площадки, часть планируется приобрести, доставить и запустить к маю 2007 года.

Приобретаемое оборудование представляет собой комплекс производственно-упаковочного оборудования, состоящий из трёх автоматов, объединённых производственным циклом:

автомат для смешивания ингредиентов и придания консистенции

автомат для дозирования жидкости в пакеты и закручивания крышек

автомат для впаивания горлышка в пакеты

Особенностью данного оборудования является тот факт, что аналогичное ему оборудование в России не эксплуатируется, и на данный момент производится только в Китае, Корее и Японии. Сам продукт, который планируется к производству, так же никогда не производился в России. Технология процесса производства и упаковки была разработана в Японии в 90-х годах прошлого века и на данный момент распространена в странах Азиатского Тихоокеанского региона и США. Эти факты делают сам проект более рискованным, т.к. возможны проблемы с запуском производственного процесса в запланированное время, несоответствие качества Российского сырья жестким требованиям Японского стандарта. А задержка запуска производственных линий неминуемо приведёт и к задержке поступления выручки от продаж выпускаемого продукта, что может крайне негативно сказаться на платежеспособности компании.

На данный момент компания рассматривает три возможных источника для финансирования своего инвестиционного проекта. Первый источник – это собственные средства компании. И этот способ выглядит достаточно привлекательным для руководства, т.к. позволит сохранить видимость полной самостоятельности и компания не будет связана долговыми или иными обязательствами на достаточно длинный срок. Однако при этом вполне ясно, что компания не располагает необходимым объёмом денежных средств, и чтобы произвести оплату объекта инвестиций из собственных средств придётся некоторое время аккумулировать их на счетах компании, сократив текущие расходы, что может негативно отразиться на производственном процессе и устойчивости положения компании на рынке. Кроме того накопление средств будет происходить в основном за счет нераспределённой прибыли и на эту прибыль необходимо будет выплачивать налоги, т.к. если компания сократит свои расходы, при этом поддерживая уровень своих доходов на прежнем уровне, то прибыль попадающая под налогообложение автоматически увеличится. И к расходам на само приобретение необходимо будет добавить ещё и дополнительно выплаченные налоги на прибыль.

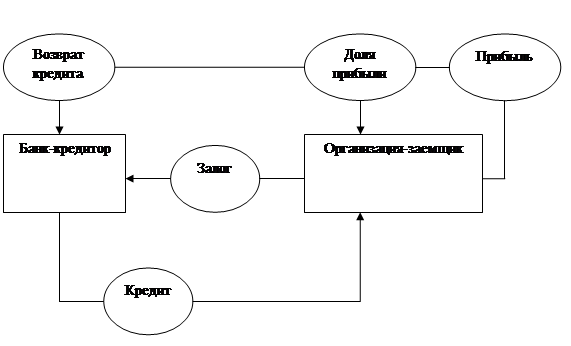

Второй источник для финансирования инвестиционного проекта – это банковский кредит. Положительный опыт заимствования денежных средств в банках у компании есть, однако объёмы привлеченных ранее кредитов были значительно меньше стоимости приобретаемого имущества, кредиты привлекались на короткие сроки, до года. Кроме того выплаты по кредиту также будут производиться из чистой прибыли компании и не сократят налогооблагаемую базу.

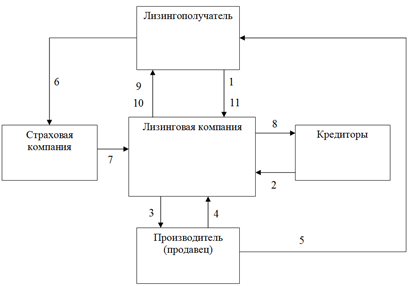

И, наконец, лизинг. Новая для компании форма привлечения денежных средств. Ранее лизинг не только не использовался, но и не рассматривался как альтернативный источник для финансирования проводимых компанией проектов. Причиной тому служили и неразвитость рынка лизинговых услуг в предыдущие годы, и отсутствие у компании крупных проектов, направленных на значительное расширение и модернизацию производственных мощностей. И просто недостаточная осведомлённость компании о такой форме привлечения денежных средств для инвестиций в собственное развитие.

3.2 Расчет стоимости проекта при использовании различных схем финансирования. Сравнение полученных результатовРассмотрим один из частных случаев, предложенных компании вариантов лизинговой сделки. Данное предложение было представлено компанией «Премьер-лизинг» в октябре 2006 года. Представленный ниже текст и таблица с условиями предоставления лизинга являются выдержками из коммерческого предложения.

«Схема платежей, с одинаковыми ежемесячными выплатами в течение всего срока осуществления сделки.

Все лизинговые платежи оплачиваются ежемесячно. Суммы, выраженные в иностранной валюте, оплачиваются в рублях по курсу ЦБ плюс 1% на день оплаты.

Срок поставки составляет 70 дней, при условии предоплаты в размере 30% от стоимости всего комплекса.

Собственником и балансодержателем является лизингодатель, к лизингополучателю переходит право владения и пользования (управления) на основании договора лизинга.

Предмет лизинга находится на балансе лизингодателя до окончания срока лизинга.

После окончания срока лизинга оборудование переходит в собственность лизингополучателя по остаточной стоимости. Лизингодатель вправе начислять ускоренную амортизацию на предмет лизинга с коэффициентом до 3. Все лизинговые платежи относятся на себестоимость (затраты) производимой продукции и услуг лизингополучателя, что позволяет снизить налогооблагаемую базу для расчета налога на прибыль в размере общей суммы договора лизинга.»

Таблица 13 Условия предоставления лизинга

| Рубли | |

| Первоначальная стоимость предмета лизинга | 6 475 000,00 |

| Срок, месяцев | 36 |

| Авансовый платеж (30%) | 1 942 500,00 |

| Общая сумма договора при равномерных платежах | 8 908 325,00 |

| Ежемесячный лизинговый платеж | 193 495,14 |

Итак, основой для проведения сравнительного анализа будет приобретение оборудования на условиях предоплаты в размере 30% и поставки через 70 дней после внесения предоплаты на счёт поставщика. Данное предложение не выглядит достаточно привлекательным, поскольку в стоимость лизинга не включены различные дополнительные услуги, например, доставка и сборка на месте, страховка за счёт лизингодателя, повышение квалификации персонала, который будет работать с пробретаемым оборудованием. Однако оно будет лишь объектом для сравнения и анализа, и, возможно, следует поискать боле выгодное предложение, с более широким перечнем включенных услуг и меньшим размером ежемесячного платежа.

Для начала посчитаем расходы на приобретение данного оборудования, тем самым сделаем оценку затрат, которую проделывает большинство предпринимателей перед покупкой любого объекта.

Рассмотрим процесс приобретения в случае покупки за счет собственных средств, за счёт привлеченного кредита и с помощью лизинга. Здесь мы не будем рассматривать затраты на доставку, сборку и монтаж оборудования, а так же пусконаладочные работы, поскольку лизинговое предложение не включает эти пункты в стоимость оборудования и соответственно лизинговых платежей, эти затраты покупатель в любом случае будет нести сам. Кроме того сделаем предположение, что эти средства являются частью нераспределённой прибыли прошлых периодов, т.е. были заработаны самой компанией в процессе производства и реализации продукции (со всеми вытекающими отсюда налогами), а не были внесены учредителями или имелись в достатке в уставном капитале компании.

В случае приобретения за счет собственных средств расходы будут состоять из авансового платежа и выплаты оставшейся части стоимости объекта, и составят как раз первоначальную стоимость объекта лизинга, равную 6 475 000,00 рублям.

Общая сумма договора лизинга соответствует как раз тем расходам, которые понесёт лизингополучатель в процессе приобретения оборудования, с той разницей, что платежи будут состоять из аванса в размере 30% стоимость объекта, 36 ежемесячных одинаковых платежей. Общая сумма по договору лизинга составит 8 908 325,04 рублей. Кроме того стоит отметить, что оборудование по окончании договора лизинга передеатся в соственность лизингополучателя по остаточной стоимости, эта сумма не входит в общую сумму по договору, и её так же следует рассчитать и добавить к итоговым расходам. Поскольку нормативный срок службы пробретаемого оборудования составляет 37 месяцев, а срок сделки 36 месяцев, то оборудование практичски полностью будет самортизировано лизингодателем. Остаточная стоимость составит 1/37 от первоначальной т.е. 175 000,00 рублей. Итого затраты на приобретение оборудования в случае использования лизинга составят 9 083 325,04 рублей. На первый взгляд это предложение кажется явно невыгодным, поскольку сумма затрат значительно превышает 6,475 млн. рублей в случае приобретения за счет собственных средств.

Рассчет стоимости при покупке за счёт привлеченного кредита

Теперь рассмотри случай, когда оборудование приобретается в кредит. Для начала следует понять, на какие условие кредита следует ориентироваться в своих расчетах, какие условия предлагают банки и на что может расчитывать предприятие как заёмщик. Последний кредит компания привлекала по ставке 16% годовых в начале 2006 года.

Рассмотрим на каких условиях предлагают банки юридическим лица кредиты с подходящим нам сроком (36 месяцев) и на походящие суммы (порядка 7 млн. рублей). Также стоит отметить, что некоторые срок рассмотрения заявки и принятия решения о выдаче кредита не должен превышать 2-х месяцев, поскольку предполагается кредит берётся для выплаты большей части стоимости оборудования, а залог выплачивается из собственных средств. Ниже представлена таблица типовых условий кредитования составленная по результатам исследования кредитных программ, предлагаемых наиболее крупными банками Новосибирска (в т.ч. УРСАбанк, КМБ-Банк, Муниципальный банк, Сибирский банк Сбербанака России и др.)

Таблица 14 Типичные условия предоставления кредита

| Цель | развитие бизнеса, пополнение оборотных средств, инвестиционные цели |

| Валюта | USD, RUR |

| Срок, мес. | 12-84 |

| Ставка, % | От 11,00 |

| Сумма | От 150 000 USD, 4 000 000 RUR |

| Обеспечение | Необходимо обеспечить 100% основного долга. В качестве залога может быть предоставлено любое имущество: транспорт, оборудование, товары, векселя банка, недвижимость, личное имущество. Расходы по оформлению имущества в залог несёт клиент. Необходимо представление поручительства от основных учредителей/собственников, залогодателей, связанных компаний |

| Срок рассмотрения | до 15 рабочих дней |

| Дополнительно | Срок кредита до 5 лет в рублях и до 7 лет в долларах США, евро Срок существования бизнеса не менее 6-ти месяцев, а также наличие стабильной прибыли, позволяющей делать ежемесячные взносы по кредиту без ущерба для бизнеса Форма предоставления кредита: • единоразовая выдача кредита • выдача кредита частями (траншами) • кредитная линия. Комиссия за предоставление кредита – 1-2 % от суммы кредита Комиссия за досрочный возврат кредита – 1-4% от погашаемой суммы ссудной задолженности . Пени за просрочку платежа по кредиту – 0,2% от суммы просроченного платежа за каждый день просрочки. |

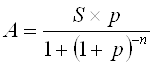

Итак, чтобы привлечь кредит по минимальной ставке и с минимальной комиссией и прочими издержками, вроде оформления имущества в залог нужно быть первоклассным заёмщиком с безупречной кредитной историей и иметь длительные хорошие отношения с банком, что в общем-то представляется нереальным. Можно допустить, что компании удастся привлечь кредит под 15% с учетом всех прочих издержек. Однако этот вариант маловероятен, и служит исключительно для оценки и сравнения возможностей кредита и лизинга. Выплаты по кредитам банки, как правило, предлагают производить в форме ануитета или равномерно убывающих платежей с начислением процентов на остаток долга. Для рассчета ануитетных выплат в банках используется формула

()

()

где: A – сумма аннуитетного платежа, S – сумма кредита, p – процентая ставка за период (в долях), n – количество периодов. В нашем случае сумма кредита составит 4 532 500,00 рублей, период равен одному месяцу и общее число периодов равно 36, процентная ставка составляет 15% годовых или 1,25% ежемесячно, т.е. в долях это 0,0125. Тогда рассчет ануитетного платежа дает нам сумму в 157 120,60 рублей. Т.е. за 36 месяцев равными платежами будет выплачено 5 656 341,60 рублей.

Рассмотрим альтернативный вариант с ежемесячной выплатой равной части основного долга, начисленных процентов и начислением процентов на остаток долга. Тогда сумма платежа в каждый период будет опредеяться следующей формулой

где: Ct+1 – плажет в период под номером t (0 ≤ t ≤ n-1), S – сумма кредита, p – процентная ставка за период (в долях), n – количество периодов. В нашем случае сумма кредита составит 4 532 500,00 рублей, период равен одному месяцу и общее число периодов равно 36, процентная ставка составляет 15% годовых или 1,25% ежемесячно, т.е. в долях это 0,0125. Таким образом можно составить график платежей втечение 36 месяцев и посчитать общий объём выплат. Таблица с графиком платежей по такой схеме представлена в приложении, а общая сумма платежей составит 5 580 640,63 рубля, что на 75 700,97 рубля меньше чем при ануитетной схеме платежей. Каждая компания сама должна выбирать какая схема для неё более удобна и привлекательна, ведь с точки зрения теории временной стоимости денег, лучше более крупные платежи отложить на дальнюю перспективу, когда их дисконтированная стоимость будет ниже. Ну а мы для сравнения стоимости приобретения выберем результаты полученные при рассчетах по схеме равномерно убывающих платежей, руководствуясь принципом снижения затрат, а не гипотезами теории временной стоимости денег. Итак, к выплатам по кредиту добавим предоплату и получим сумму в 7 523 140,63 рубля. Теперь можно подвести краткий итог и вернуться к проведённым выше рассчетам стоимости приобретения оборудования за счёт собственных средств, и использую лизинговую схему приобретения. Соберём полученые результаты в таблицу:

Таблица 15 Стоимость приобретения оборудования при различных формах финансирования

| Собственн. средства | Лизинг | Кредит (убывающ.) | Кредит (аннуитет) | |

| Предоплата | 1 942 500,00 | 1 942 500,00 | 1 942 500,00 | 1 942 500,00 |

| Дополнительные платежи | 4 532 500,00 | 7 140 825,04 | 5 580 640,63 | 5 656 341,60 |

| Всего выплат | 6 475 000,00 | 9 083 325,04 | 7 523 140,63 | 7 598 841,6 |

| В % от наименьшего | 100 | 140,28 | 116,18 | 117,36 |

Итак, на первый взгляд лизинг однозначно представляется самым дорогим и невыгодным способом приобретения данного оборудования, возможно меньшие платежи сделали бы его более привлекательным, однако то же можно сказать и относительно кредита, где возможны более низкие ставки. В тоже разница между кредитом и лизингом составляет порядка 24% (относительно затрат при приобретении за счет собственых средств).

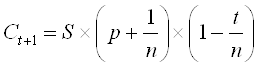

Рассмотрм теперь как распределяются эти расходы во времени, только для удобства сделаем одно допущение, что предоплата выполняется в 0-й год, 1-й год начинается с поставкой оборудования и началом выплат 70% стоимости приобретаемого комплекса. Представим распределение выплтат в таблице и для большей наглядности представим в виде гистограммы.

Таблица 16. Распределение расходов на приобретение оборудования по годам

| Год | Собственные средства | Лизинг | Кредит (убывающие пл.) | Кредит (аннуитетные пл.) |

| 0 | 1 942 500,00 | 1 942 500,00 | 1 942 500,00 | 1 942 500,00 |

| 1 | 4 532 500,00 | 2 321 941,68 | 2 086 838,54 | 1 885 591,20 |

| 2 | 0 | 2 321 941,68 | 1 860 213,54 | 1 885 591,20 |

| 3 | 0 | 2 496 941,68 | 1 633 588,54 | 1 885 591,20 |

Рисунок 9 Распределение расходов на приобретение оборудования по годам

Однако в приведённых расчетах никак не проявляются те самые особенности лизинга, которые могут сделать его более выгодным чем кредит и собственные средства. Для выявления эффектов от этих преимуществ следует углубиться и изучить финансовые потоки, генерируемые в результате использования различных форм финансирования.

Анализ финансовых потоков

Рассматривая и анализируя финансовые потоки мы не будем принимать во внимание расходы на доставку, сборку и монтаж, пуск и эксплуатацию оборудования, а так же те затраты и доходы, которые будут связаны с производством и реализацией производимой на этом оборудовании продукции. Данное исключение можно сделать потому что целью работы является не определение сроков окупаемости проекта или оценки его рентабельности, а сравнение различных источников финансирования для его приобретения, однако прямые эффекты от использования различных источников будут проявляться не мгновенно, в момент выбора источника, а постепенно в процессе эксплуатации оборудования, поскольку срок службы во многом определяет величину этих эффектов.

Итак, рассмотрим финансовые потоки, связанные с приобретением за счет собственных средств. Разделим их на положительные и отрицательные, и сгруппируем по этому признаку. Результат группировки представлен в таблице

Таблица 17. Финансовые потоки при покупке за счёт собственных средств

| – | + |

| Предоплата | Амортизация |

| Оплата остатка стоимости | Возмещение НДС |

| Налог на имущество | |

| Налог на прибыль |

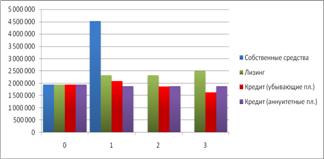

На первый взгляд налог на прибыль кажется здесь неуместным, ведь мы не смотрим какую прибыль приносит работа приобретаемого оборудования, однако наличие здесь этого пункта связано в первую очередь с тем, что собственные средства компании (согласно нашему предположению об их происхождении в начале этого параграфа) были заработаны компанией и соответственно являются частью чистой прибыли, по которой до этого был выплачен налог на доходы. Для некоторого упрощения допустим, что все необходимые средства были накоплены компанией в 0-м году, и все соответствующие налоги так же были выплачены в 0-м году. Т.е. для 1-го,2-го и 3-го годов этот поток равен нулю. Тогда учитываю действующие правила бухгалтерского и налогового учёта можно составить таблицы с указанием ежемесячной величины для каждого финансового потока и вывести на их основе итоговые потоки для каждого месяца. Такая таблица представлена в приложении, здесь же для наглядности полученного материала представим гистограмму ежемесячных потоков для 1-3 года.

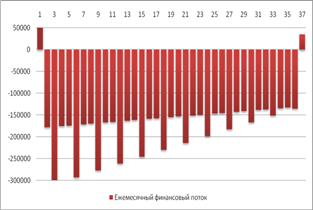

Рисунок 10 Ежемесячные финансовые потоки при покупке за счёт собственных средств

Для лучшей наглядности на этом графике ограничен поток 1-го месяца, поскольку он значительно превосходит все другие потоки и сильно искажает масштаб. В первый месяц рассматриваемого здесь периода величина потока составит -3 364 686,44 рубля. На гистограмме хорошо просматривается, что равномерно начисляемая амортизация относимая на затраты создаёт одинаковые ежемесячные положительные потоки, однако налог на имущество ежеквартально создаёт значительный отрицательный поток, перекрывающий величину экономии на налогах за счет амортизации. Но поскольку происходит постепенная амортизация, то величина этого налога снижается, и начиная с 3-го года все потоки становятся положительными.

Суммарная величина всех учитываемых потоков за период с 0-го по 3-й год включительно составит -7 417 208,68 рублей. Если сравнить эту величину с величиной, которую мы получили во время оценки стоимости приобретения оборудования, то можно заметить существенную разницу, вызванную в первую очередь тем, что при оценки стоимости приобретения не учитывался налог на имущество. А так же тот факт, что средства копятся из чистой прибыли и в процессе накопления были выплачены значительные объёмы налога на доходы.

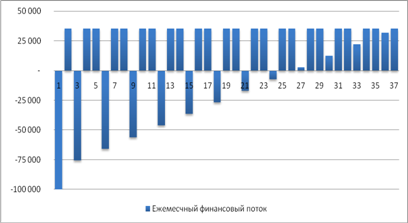

Рассмотрим теперь финансовые потоки, генерируемые при использовании кредита, как источника для финансирования нашего проекта. Согласно изложенной во второй главе модели, и используя рассчитанные ранее величины выплат по кредиту (по схеме убывающих платежей) можно провести расчет ежемесячных финансовых потоков, вывести итоговый поток, а также построить диаграмму распределения потоков во времени. Таблица с рассчитанными ежемесячными потоками для случая использования кредита с равномерно убывающими платежами представлена в приложении, на иллюстрации приведено их графическое представление.

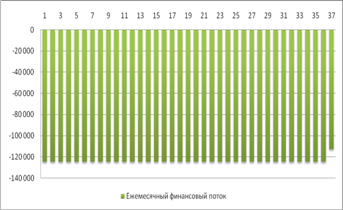

Рисунок 11 Ежемесячные финансовые потоки при покупке за счёт привлечённого кредита

Здесь намеренно ограничен поток в первый месяц первого года, по тем же соображениям, что и в случае с собственными средствами: чтобы не искажать масштаб, применяя, например, не линейную, а экспоненциальную шкалу величины ежемесячного потока.

На этой гистограмме также отчетливо видны месяцы, когда к выплатам по кредиту прибавляется и налог на имущество. Положительный поток на 37-й месяц является результатом того, что все выплаты по кредиту уже внесены, а стоимость приобретённого объекта ещё не полностью перенесена на стоимость производимой продукции посредством амортизации. В литературе имеет хождение термин «эффект хвоста» для описания подобного положительного финансового потока.

Итоговый поток, с учётом предоплаты и выплаченных в процессе накопления на предоплату средств при использовании кредита (т.е. за период включающий годы с 0-го по 3-й включительно) составит -7 812 500,08 рублей.

И теперь для полноты сравнения осталось рассмотреть случай использования лизинга. Согласно условиям лизинг будет выплачиваться аннуитетными платежами в течение всего срока сделки, а по окончании сделки оборудование будет выкуплено по остаточной стоимости. Кроме этого никаких других отрицательных потоков наша модель не предполагает, поскольку мы абстрагировались от расходов на доставку, сборку и монтаж, запуск и эксплуатацию. Объект лизинга находится на балансе лизингодателя, так что налог на имущество выплачивается им. С другой стороны из числа положительных потоков исключается амортизация, поскольку амортизацию так же начисляет лизингодатель. Зато в отличии от кредита лизинговый платеж за вычетом НДС целиком относится на себестоимость (т.е. затраты) производимой продукции. Это даёт достаточно ощутимую экономию на налогах. Итак, таблица с результатами расчета ежемесячных финансовых потоков представлена в приложении, а на иллюстрации изображено графическое представление полученных величин.

Рисунок 12 Ежемесячные финансовые потоки при покупке с использование схемы финансового лизинга

Здесь всё достаточно просто и понятно. Каждый месяц лизингополучатель производит выплаты лизингодателю, размер этих выплат не меняется от месяца к месяцу. Из этих выплат НДС лизингополучатель ставит себе в зачёт, а оставшуюся часть платежа целиком относит на затраты, снижая тем самым налогооблагаемую базу и экономя на налоге на прибыль. Только по окончании срока сделки лизингополучатель выплачивает остаточную стоимость арендуемого оборудования, а не ежемесячный платеж, и переносит часть этой выплаты на стоимость производимой им продукции по средствам амортизации. Итоговый поток связанный с приобретением оборудования составит -7 155 096,50 рублей.

Теперь можно собрать все полученные результаты и провести сравнительный анализ трёх различных источников финансирования, с точки зрения генерируемых ими финансовых потоков, а также рассмотреть эти потоки с точки зрения теории временной стоимости денег и провести сравнительный анализ дисконтированных финансовых потоков.

Для проведения оценки потоков во времени необходимо выбрать ставку дисконтирования. В качестве такой ставки могут приниматься различные величины, в зависимости от того какие потоки и в каких сферах деятельности мы оцениваем, так в качестве ставки дисконтирования для физических лиц, потребителей товаров и услуг может служить годовая величина инфляции, или средний темп роста их заработной платы. Компании, занимающиеся инвестициями в ценные бумаги могут принять за такую ставку величину безрисковой доходности в сумме с величиной годовой инфляции. Доводов и аргументов в пользу каждой ставки и против ней можно приводить множество, но так и не выбрать правильную, поскольку не понятно что можно понимать под «правильностью» выбранной ставки. Общегосударственной величиной, определяющей стоимость денег на макроэкономическом уровне, в экономике страны вообще является ставка рефинансирования ЦБ, которая регулярно пересматривается и её изменение определяет изменение «цены денег» в стране. На момент написания данной работы ставка рефинансирования ЦБ составляла 11%, такой размер установлен 23 октября 2006 г. (Телеграмма ЦБ РФ от 20.10.2006 № 1734-У) динамика среднегодовой ставки была представлена первой главе.

Исходя из выбранной ставки рефинансирования, были продисконтированы ежемесячные финансовые потоки для всех трёх вариантов финансирования инвестиционного проекта. Стоит отметить, что в связи с предположением о том, что сумма на предоплату (и выплату остатка стоимости в случае приобретения за собственные средства) была накоплена в течение 0-го года, а так же были выплачены соответствующие налоги, то мы не будем дисконтировать эти потоки, а примем их как потоки нулевого периода не подлежащие дисконтированию. Полученные результаты представлены в таблицах, размещённых в приложении, здесь же полученные рассчеты проиллюстрированы на гистограммах. Здесь также ограничены потоки 1-го месяца, для сохранения лучшей наглядности.

Рисунок 13 Дисконтированные финансовые потоки при покупке за счет собственных средств

Суммарный поток в случае приобретения за счёт собственных средств составит -7 465 965,0 рублей. Заметно постепенное снижение положительного эффекта от амортизации, при это основные расходы, понесенные в процессе приобретения фактически не изменились, поскольку пришлись на 0-й период, не попавший под дисконтирование и в первый месяц, когда уменьшение было практически незаметно. Таким образом за счёт снижения положительных потоков в будущем и сохранения размеров основных отрицательных потоков суммарный дисконтированный поток превысил суммарный поток, рассчитанный без учёта гипотез теории временной стоимости денег.

Рисунок 14 Дисконтированные финансовые потоки при покупке за счет средств кредита

Суммарный дисконтированный финансовый поток для кредита составил сумму равную -7 182 487,67 рублей, что оказалось ниже чем суммарный не дисконтированный поток. Это в основном обусловлено тем, что выплаты, образующие отрицательный поток, были распределены во времени, и их дисконтированная стоимость оказалась ниже не дисконтированной, хотя и положительные эффекты от амортизации также сократились.

Рисунок 15 Дисконтированные финансовые потоки при покупке с использование схемы финансового лизинга

На гистограмме, отражающей дисконтированные потоки при использовании лизинга наиболее чётко просматривается эффект дисконтирования, равномерные платежи теперь стали убывающими. И как результат этого снижение суммарного дисконтированного потока по сравнению с аналогичным не дисконтированным потоком. В случае дисконтирования он составил -6 526 514,05 рублей.

Соберём теперь все полученные значения суммарных потоков в таблицу:

Таблица 18 Сводная таблица распределения финансовых потоков по годам

| Собственные средства | Кредит (убыв. платежи) | Лизинг | ||

| Не дисконтированные потоки | 0-й год | -4 600 657,84 | -2 555 921,00 | -2 555 921,00 |

| 1-й год | -3 362 076,27 | -1 541 379,83 | -1 495 487,86 | |

| 2-й год | 194 457,63 | -2 140 177,06 | -1 495 487,86 | |

| 3-й год | 351 067,80 | -1 575 022,19 | -1 608 199,73 | |

| Суммарный поток | -7 417 208,68 | -7 812 500,08 | -7 155 096,50 | |

| В % к лизингу | 103,66 | 109,17 | 100,00 | |

| Дисконтированные потоки | 0-й год | -2 555 921,00 | -2 555 921,00 | -2 555 921,00 |

| 1-й год | -3 335 267,81 | -1 422 412,21 | -1 420 774,26 | |

| 2-й год | 168 513,46 | -1 849 079,16 | -1 291 612,97 | |

| 3-й год | 272 555,89 | -1 234 707,42 | -1 258 205,77 | |

| Суммарный поток | -7 465 965,0 | -7 182 487,67 | -6 526 514,05 | |

| В % к лизингу | 114,39 | 110,05 | 100 |

Итак, можно наглядно убедиться, что при более глубоком изучении финансовых потоков, генерируемых при использовании различных форм финансирования одного и того же инвестиционного проекта лизинг проявляет свои преимущества и оказывает наиболее выгодным, как при расчетах с использованием теории временной стоимости денег, так и без неё. Отличие лизинга от других вариантов при использовании гипотез временной стоимости денег составляет более 10%, т.е. 650 000 рублей. Для ещё более крупных инвестиций величина преимущества лизинга по сравнению с альтернативными вариантами будет ещё больше в абсолютном значении.

Попробуем выяснить основные причины меньшей стоимости лизинга, по сравнению с кредитом и собственными средствами. Основой для такого выраженного преимущества лизинга стали его основные плюсы: полный перенос лизингового платежа на себестоимость, и отсутствие оборудования на балансе, т.е. и отсутствие налогов на недвижимость по нему.

Основа экономии по налогу на прибыль в случае приобретения за счёт собственных средств или кредита – амортизация. Величина ежемесячных амортизационных отчислений определяется только нормой амортизации и стоимостью приобретаемого оборудования. В нашем случае размер ежемесячного отчисления составит 146 822,00 рубля, а ежемесячный лизинговый платеж без НДС 163 979,00 рублей. Амортизационные отчисления, по средствам которых переносится стоимость приобретённого объекта основных производственных фондов на производимую продукцию ниже, чем лизинговый платеж, относимый на себестоимость. Однако, в случае кредита часть выплачиваемых по кредиту процентов относится на себестоимость производимой продукции. Этот уровень определён на отметке, равной 1.1*(ставка рефинансирования ЦБ) в процентах от суммы основного долга, всё сверх этой величины, так же как и сам платеж по основной части долга на себестоимость не относятся. Но в нашем случае эта величина (12.1%) почти полностью перекрывает процентную ставку, под которую был взят кредит, и получается, что сумма амортизационных отчислений и части выплачиваемых процентов по кредиту, относимых на себестоимость за весь рассматриваемый период равна 6 881 517,05 рублей больше, чем сумма лизинговых платеж без НДС за аналогичный период равная 6 051 546,64 рублей. Т.е. эффект экономии по налогу на прибыль в случае кредита выше, чем при лизинге.

Сами ежемесячные платежи по лизингу больше платежей по кредиту, эффект экономии на налоге на прибыль ниже, так почему же лизинг оказался более дешевым источником финансирования? Причиной этому служит отсутствия налога на имущество, ведь за весь срок лизинговой сделки налога на имущество не выплачивается (по объекту лизинга), а при использовании кредита за аналогичный период выплачивается более 800 000,00 рублей налога, т.е. около 13% всего суммарного потока. Лизинг – это аренда. Вот из этого краткого определения и вытекает основа его преимущества. Имущество приобретается на правах аренды, и единственными выплатами являются арендные платежи.

Итак, рассматривая далеко не самый выгодный реальный вариант лизинга, предложенный компании, и сравнивая его с кредитом, выдаваемом на весьма мягких условиях мы убедились в эффективности лизинга. Однако в этом сравнении нашли отражение только количественные характеристики, такие как расходы на приобретение и владение и экономия на налогах. Но есть ещё и целый ряд качественных преимуществ, которые не были отражены в рассмотренном предложении, такие как страхование объекта лизинга, сборка и монтаж специалистами лизингодателя, обучение персонала и гарантийное сервисное сопровождение оборудования на период лизинговой сделки. Кроме того при лизинге не требуется предоставление залогового обеспечения или гарантий и поручительств третьих лиц, все отношения регулируются составляемым между лизингодателем и лизингополучателем договором финансовой аренды - лизинга.

3.3 Особенности реализации различных форм финансированияНеобходимость залогового обеспечения кредита

В случае привлечения предприятием кредита одним из обязательных условий кредитования является предоставление залогового обеспечения кредита. Наличие такого залога служит в интересах самого предприятия и его кредитора. Так кредитору, в случае проблем с возвратом кредита в срок (или его невозвратом), реализация залога поможет избежать денежных потерь, а предприятию будет проще привлечь кредит на более выгодных для него условиях, если заём будет обеспеченный залогом. В качестве залога для кредита может служить:

недвижимое имущество;

оборудование, товарные запасы, сырье и материалы;

автотранспорт;

ценные бумаги (как государственные, так и корпоративные ценные бумаги);

гарантии и поручительства третьих лиц (финансово-устойчивых предприятий и организаций, субъектов Российской Федерации).

Если заёмщик предоставляет залог, то банк заключает с ним дополнительный договор залога. Гражданский Кодекс содержит прямое указание на отражение стоимости закладываемого имущества в договоре о залоге: «в договоре о залоге должны быть указаны предметы залога и его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого залогом…» (статья 339). В соответствии с договором залога, в случае нарушения заемщиком условий кредитного договора, банк может реализовать объекты залога для удовлетворения своих требований.

Балансовая стоимость активов, которые могут быть использованы в качестве залога, вследствие инфляции, изменения конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной. В интересах банков снизить стоимость залогового имущества, чтобы его было легче продать в случае возникновения трудностей у заёмщика, однако это идёт вразрез с интересами заёмщика, который в свою очередь старается завысить стоимость залогового имущества, чтобы в случае возникновения проблем у него осталось как можно больше. Однако тут его ограничивают балансовая стоимость имущества, т.к. исходя из неё, он платит налоги на имущество, и преувеличение стоимости при передаче имущества в залог по сильно завышенным ценам может вызвать интерес налоговых органов.

Для определения суммы кредита, реальной для получения у банка под залог конкретного актива или группы активов, необходимо определить их текущую рыночную стоимость. Документом, который, с одной стороны, позволит определить величину залогового обеспечения кредита, а с другой стороны способен предотвратить разногласия между кредитором и заемщиком в случае обращения взыскания на заложенное имущество, станет отчет по оценке выполненный независимым оценщиком. Определение рыночной стоимости закладываемого имущества независимым оценщиком позволяет установить справедливое соотношение между стоимостью закладываемого имущества и размером кредита, а также способствует предотвращению разногласий между сторонами сделки, которые возникают при обращении взыскания на заложенное имущество. Профессиональные консультанты в области независимой оценки помогают определить разумную величину залогового обеспечения кредита, однако их услуги, как правило, недёшевы, и оплачивать их необходимо самому заёмщику. Таким образом, за снижение процентной ставки по кредиту заёмщику необходимо заплатить за услуги независимых профессиональных оценщиков или довериться оценщикам банка.

Риски, характерные для лизинга и других форм финансирования

Лизингу, как любому финансовому инструменту, присущи риски. Так что помимо расчета стоимости лизинговой сделки необходимо уделить особое внимание возможным рискам и способам их минимизации, поскольку основным способом минимизации рисков, приемлемым для большинства случаев является страхование, следует учесть и его стоимость в конечных расчетах стоимости реализации всего проекта.

Все риски, возникающие в процессе лизинговой сделки, можно разделить на три основные группы: риски лизингополучателя, риски лизингодателя и риски обоих сторон. Рассмотрим более подробно эти группы рисков и выясним основные механизмы их минимизации.

К рискам лизингополучателя относятся имущественные и предпринимательские риски. Следует отметить, что эти риски свойственны не только для лизинговой сделки, однако мы рассмотрим их именно в этом ключе, поскольку договор лизинга зачастую оговаривает способы и условия для минимизации подобных рисков. Поскольку до окончания лизинговой сделки имущество находится в собственности лизингодателя, он крайне заинтересован в его сохранности и исправном функционировании. Итак, среди имущественных рисков, можно выделить следующие, наиболее характерные:

техногенные риски (пожары, взрывы и т. д.)

риски, возникающие вследствие стихийных бедствий (землетрясения, наводнения и т. д.) и эпидемий, а также их последствий;

риски, связанные с противоправными действиями третьих лиц (кража, вандализм и т. д.).

Как правило, ответственность за эти риски возлагается на лизингополучателя, поскольку возникают они уже в процессе эксплуатации объектов лизинга. Страховые компании достаточно хорошо освоили страхование подобных рисков и на практике тарифные ставки при страховании подобных рисков составляют около 3% от страховой суммы. Но выбор страховать эти риски, или нет, полностью лежит на лизингополучателе.

Однако если договор лизинга заключается в отношении сложного оборудования, то риск поломки машин и механизмов может нести лизингодатель, гарантируя ремонт за счет собственных сил и средств в оговоренные договором (гарантией) сроки.

Немаловажным является и риск допущения ошибок в процессе монтажа, запуска и эксплуатации предмета лизинга. Такие случаи, как правило, не покрываются гарантийными условиям, поскольку были нарушены правила или порядок эксплуатации оборудования. Поскольку это может значительно затормозить производственный процесс или привести к выходу из строя объекта лизинга такие риски имеют очень большое значение. Ответственность за эти риски обычно несет лизингополучатель, однако могут быть различные условия по договору лизинга, которые позволят минимизировать риск наступления подобных ситуаций. В лизинговый договор вносятся пункты предусматривающие монтаж оборудования силами лизингодателя, а также его непосредственное участие в обучении, переподготовке и повышении квалификации персонала лизингополучателя. При этом ответственность по-прежнему лежит на лизингополучателе, но вероятность наступления подобной ситуации снижается, поскольку квалификация персонала гарантированно соответствует выполняемой работам.

Риски, характерные для лизингодателя, как правило, мало интересуют лизингополучателя, однако следует упомянуть их, поскольку они обязательно найдут отражение в договоре лизинга и страхование этих рисков войдёт в размер лизинговых платежей. Основными рисками в данной категории являются предпринимательские (финансовые) риски, и среди них наиболее существенны следующие:

риск неполучения в полном объеме лизинговых платежей, в том числе в результате банкротства лизингополучателя;

риск невозврата лизингового имущества лизингодателю;

риск утраты задатка, внесенного при заказе уникального оборудования поставщику или производителю, связанный с отказом потенциального лизингополучателя от заключения договора лизинга;

риск, связанный с проблемами при реализации лизингового имущества после расторжения договора лизинга;

При заключении договоров международного лизинга актуальными становятся политические риски (войны, революции, восстания, смена государственного строя, резкое изменение налоговой, таможенной, валютной политики государства и т. д.). Эти риски могут быть покрыты гарантиями специализированных государственных или межгосударственных агентств либо страховых компаний, занимающихся таким страхованием. При этом важно, чтобы страховая компания не была резидентом той страны, которая является источником политических рисков.[6]

Рассмотрим теперь риски, значимые как для лизингодателя, так и для лизингополучателя. К таким рискам можно отнести риски, ответственность за которые вытекает из самого действия или бездействия сторон лизингового договора.

Риск невыполнения условий договора поставщиком оборудования, передаваемого в лизинг. Ответственность за этот риск несет, как правило, та сторона, которая это оборудование выбирала. На практике ответственность за этот риск обычно несет лизингодатель, который заключает договор с поставщиком оборудования, а ответственность лизингополучателя начинается только с момента приема оборудования.

Кроме того следует отметить риск непоставки оборудования в назначенный срок. Задержка может произойти по различным причинам, будь то проблемы с покупкой, транспортировкой или растамаживанием объекта лизинга. Ответственность за этот риск трактуется аналогично предыдущему случаю.

Риск несоответствия предмета лизинга возлагавшимся на него надеждам по использованию в деятельности лизингополучателя. Его причиной может быть принципиальная невозможность наладить производственную цепочку на имеющемся в распоряжении лизингополучателя оборудовании с участием объекта лизинга. Неполнота передаваемой в соответствии с договором лизинга документации, затрудняющая или делающая невозможной эксплуатацию оборудования. Отсутствие снабжения сырьем и материалами необходимого качества и количества. Ответственность за этот риск обычно лежит на лизингополучателе, так как предмет лизинга зачастую выбирает именно он.

Ещё одна группа рисков присуща не только лизингу или иной форме финансирования, сколько самому инвестиционному проекту. Это предпринимательские риски, и среди них следует отметить следующие:

риск просчетов в маркетинговой политике лизингополучателя и, как следствие, отсутствие спроса;

риск перерывов в предпринимательской деятельности;

риск непредвиденных расходов (например, необходимость экстренного дополнительного обучения персонала работе с оборудованием, приобретенным по лизинговой схеме);

риск неисполнения обязательств контрагентами предпринимателя (поставщики сырья и комплектующих, транспортные фирмы и др.) и т. д.

Страхование предпринимательских рисков весьма затратно, поскольку тарифные ставки при страховании финансовых рисков, обычно, достаточно велики и могут составлять от 2 до 30% страховой суммы. Такие высокие тарифные ставки определяются достаточно большими рисками самого страховщика, связанными с высокой вероятностью мошенничества именно по этому виду страхования.

Итак, при планировании инвестиционного проекта следует уделить должное внимание рискам, и тем способам их минимизации, которые предусматривают различные источники финансирования. И лизинг здесь выглядит достаточно привлекательным способом для финансирования проекта, поскольку в договоре, как правило, уже выделенные наиболее значимые риски и страхование части из них уже входит в размер лизингового платежа, что значительно упростит расчет стоимости реализации проекта и сроков его окупаемости. [6]

Принять правильное решение, о выборе источника финансирования для реализации своего инвестиционного проекта достаточно сложно, однако, основываясь на приведённых в работе формулах можно рассчитать стоимости реализации и проанализировав потоки выбрать наиболее выгодный вариант. С другой стороны кроме материальных затрат реализация проекта потребует значительных человеческих ресурсов, не всегда в компании есть специалисты, и это означает необходимость привлечение людей со стороны, так что компании следует уделить внимание и различным потребностям в квалифицированных кадрах при использовании различных схем финансирования, так при лизинге на компанию ляжет значительно меньший объём работы по доставке, оформлению оборудования, страховании рисков, связанных с его эксплуатацией, обучению персонала и т.п. процедур.

Заключение

В процессе работы над дипломом был решен ряд задач теоретического и прикладного характера, в том числе был проанализирован лизинг, на предмет возможности применения его при финансировании в расширение и обновление основных производственных фондов. Проведен анализ развития рынка лизинговых услуг в Сибирском регионе и выявлены основные тенденции развития: усиление конкуренции и рост рынка. Проведено сравнение лизинга с его альтернативой – кредитованием, на уровне качественных характеристик.

Для проведения сравнительного анализа на количественном уровне была построена имитационная модель, для оценки финансовых потоков, генерируемых в рамках инвестиционного проекта при использовании различных формах финансирования: лизинге и кредите. Данная модель учитывает особенности налогового и бухгалтерского учёта для каждой формы финансирования. И на основе этой модели были проведены расчеты для реального проекта по приобретению производственно-упаковочного комплекса. Кроме того, были рассчитаны финансовые потоки при покупке за счёт собственных средств. Аналогичные расчеты с использованием предложенной в работе имитационной модели генерируемых финансовых потоков можно провести для любого предприятия малого и среднего бизнеса, реализующего инвестиционные проекты подобной направленности.

Полученные результаты расчетов были подвергнуты анализу с применением теории временной стоимости денег, в результате, было выявлено преимущество форм финансирования с распределёнными во времени платежами. А также был проведён сравнительный анализ лизинга и кредита с целью выявления источника преимуществ лизинга по стоимости реализации проекта. В результате этого сравнения было выявлено, что основой преимущества лизинга является отсутствие платежей по налогу на имущество.

Поставленная цель – проведение сравнительного анализа была достигнута. Результаты анализа указывают на возможность использования лизинга для реализации инвестиционных проектов, направленных на расширение основных производственных фондов, и его преимущество в сравнении с традиционными источниками средств для реализации подобных проектов: кредитом и собственными средствами компании.

Список литературы

1. Финансовый лизинг. Изд. 2-е, Газман В.Д. – М.: ГУ ВШЭ 2004 г. 392 стр.

2. Основы лизинга: Учебное пособие для вузов Изд. 2-е, перераб., доп. Лещенко М.И. – М.: Финансы и статистика 2004 г. 328 стр.

3. Учет лизинговых операций и анализ их эффективности: Учебное пособие для вузов (под ред. Гетьмана В.Г.) Шеленков В.Г. – М.: Экзамен, 2005г. 128с.

4. Большой экономический словарь. Борисов А.Б.— М.: Книжный мир, 2003. — 895 с.

5. Лизинг или кредит: в чем выгода? Основы сравнения лизинга с кредитом. Газман В.Д., профессор Высшей школы экономики. Журнала "Строительная Техника и Технологии" № 6(40) 2005

6. Статья «Риски при лизинге: можно ли их избежать?» Журнал «Финансовый директор» № 3(сентябрь) 2002

7. Информационная система «Гарант платформа F1» редакция январь 2007

8. Федеральный закон от 29 октября 1998 г. N 164-ФЗ "О финансовой аренде (лизинге)" (с изменениями от 29 января, 24 декабря 2002 г., 23 декабря 2003 г., 22 августа 2004 г., 18 июля 2005 г., 26 июля 2006 г.)

9. Федеральная служба государственной статистики. Веб-сайт http://www.gks.ru

10. Рейтинговое агентство "Эксперт РА" Аналитический обзор «Российский рынок лизинга в 2004 году» Веб-сайт http://www.raexpert.ru

11. Рейтинговое агентство "Эксперт РА" Аналитический обзор «Лизинговый рынок Сибирского региона» Веб-сайт http://www.raexpert.ru

12. Информационно-аналитическое электронное издание «Бухгалтерия.RU» Веб-сайт http://www.buhgalteria.ru

13. Специализированный лизинговый портал «ЛизингInfo» Веб-сайт http://www.leasinginfo.ru

Приложение

Таблицы платежей и финансовых потоков

Таблица 19 Ежемесячные финансовые потоки при покупке за счёт собственных средств

| 1 | 2 | 3 | 4 | 5 | 6 |

| -3 364 686,44 | 35 237,29 | -75 694,92 | 35 237,29 | 35 237,29 | -65 906,78 |

| 7 | 8 | 9 | 10 | 11 | 12 |

| 35 237,29 | 35 237,29 | -56 118,64 | 35 237,29 | 35 237,29 | -46 330,51 |

| 13 | 14 | 15 | 16 | 17 | 18 |

| 35 237,29 | 35 237,29 | -36 542,37 | 35 237,29 | 35 237,29 | -26 754,24 |

| 19 | 20 | 21 | 22 | 23 | 24 |

| 35 237,29 | 35 237,29 | -16 966,10 | 35 237,29 | 35 237,29 | -7 177,97 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| 35 237,29 | 35 237,29 | 2 610,17 | 35 237,29 | 35 237,29 | 12 398,31 |

| 31 | 32 | 33 | 34 | 35 | 36 |

| 35 237,29 | 35 237,29 | 22 186,44 | 35 237,29 | 35 237,29 | 31 974,58 |

| 37 | |||||

| 35 237,29 | |||||

Таблица 20 Дисконтированные ежемесячные финансовые потоки при покупке за счёт собственных средств

| 1 | 2 | 3 | 4 | 5 | 6 |

| -3 338 068,22 | 34 681,97 | -73 912,61 | 34 135,39 | 33 865,35 | -62 839,65 |

| 7 | 8 | 9 | 10 | 11 | 12 |

| 33 331,64 | 33 067,96 | -52 247,16 | 32 546,82 | 32 289,34 | -42 118,64 |

| 13 | 14 | 15 | 16 | 17 | 18 |

| 31 780,48 | 31 529,06 | -32 438,14 | 31 032,18 | 30 786,68 | -23 190,15 |

| 19 | 20 | 21 | 22 | 23 | 24 |

| 30 301,50 | 30 061,78 | -14 359,68 | 29 588,02 | 29 353,95 | -5 932,20 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| 28 891,34 | 28 662,78 | 2 106,37 | 28 211,07 | 27 987,89 | 9 769,69 |

| 31 | 32 | 33 | 34 | 35 | 36 |

| 27 546,81 | 27 328,89 | 17 070,95 | 26 898,20 | 26 685,41 | 24 022,97 |

| 37 | |||||

| 26 264,86 | |||||

Таблица 21 Ежемесячные выплаты по кредиту, рублей (равномерно убывающие платежи)

| 1 | 2 | 3 | 4 | 5 | 6 |

| 182559 | 180985,2 | 179411,5 | 177837,7 | 176263,9 | 174690,1 |

| 7 | 8 | 9 | 10 | 11 | 12 |

| 173116,3 | 171542,5 | 169968,8 | 168395 | 166821,2 | 165247,4 |

| 13 | 14 | 15 | 16 | 17 | 18 |

| 163673,6 | 162099,8 | 160526 | 158952,3 | 157378,5 | 155804,7 |

| 19 | 20 | 21 | 22 | 23 | 24 |

| 154230,9 | 152657,1 | 151083,3 | 149509,5 | 147935,8 | 146362 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| 144788,2 | 143214,4 | 141640,6 | 140066,8 | 138493,1 | 136919,3 |

| 31 | 32 | 33 | 34 | 35 | 36 |

| 135345,5 | 133771,7 | 132197,9 | 130624,1 | 129050,3 | 127476,6 |

Таблица 22 Ежемесячные финансовые потоки при кредите

| 1 | 2 | 3 | 4 | 5 | 6 |

| 802 337,48 | -178 205,69 | -308 962,15 | -175 475,32 | -174 110,14 | -293 208,81 |

| 7 | 8 | 9 | 10 | 11 | 12 |

| -171 379,77 | -170 014,59 | -277 455,46 | -167 284,22 | -165 919,04 | -261 702,12 |

| 13 | 14 | 15 | 16 | 17 | 18 |

| -163 188,67 | -161 823,49 | -245 948,78 | -159 093,12 | -157 727,94 | -230 195,43 |

| 19 | 20 | 21 | 22 | 23 | 24 |

| -154 997,57 | -153 632,38 | -214 442,09 | -150 902,02 | -149 536,83 | -198 688,75 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| -146 806,47 | -145 441,28 | -182 935,40 | -142 710,91 | -141 345,73 | -167 182,06 |

| 31 | 32 | 33 | 34 | 35 | 36 |

| -138 615,36 | -137 250,18 | -151 428,72 | -134 519,81 | -133 154,63 | -135 675,38 |

| 37 | |||||

| 35 237,29 | |||||

Таблица 23 Дисконтированные ежемесячные финансовые потоки при кредите

| 1 | 2 | 3 | 4 | 5 | 6 |

| 795 990,15 | -175 397,25 | -301 687,35 | -169 988,09 | -167 331,27 | -279 563,63 |

| 7 | 8 | 9 | 10 | 11 | 12 |

| -162 111,50 | -159 547,89 | -258 314,49 | -154 511,59 | -152 038,27 | -237 911,02 |

| 13 | 14 | 15 | 16 | 17 | 18 |

| -147 179,71 | -144 793,84 | -218 325,17 | -140 107,42 | -137 806,27 | -199 529,76 |

| 19 | 20 | 21 | 22 | 23 | 24 |

| -133 286,59 | -131 067,48 | -181 498,41 | -126 709,29 | -124 569,64 | -164 205,58 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| -120 367,83 | -118 305,12 | -147 626,47 | -114 254,75 | -112 266,55 | -131 737,06 |

| 31 | 32 | 33 | 34 | 35 | 36 |

| -108 362,81 | -106 446,76 | -116 514,07 | -102 684,99 | -100 838,78 | -101 934,92 |

| 37 | |||||

| 26 264,86 | |||||

Таблица 24 Ежемесячные финансовые потоки при лизинге

| 1 | 2 | 3 | 4 | 5 | 6 |

| -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 |

| 7 | 8 | 9 | 10 | 11 | 12 |

| -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 |

| 13 | 14 | 15 | 16 | 17 | 18 |

| -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 |

| 19 | 20 | 21 | 22 | 23 | 24 |

| -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 |

| 31 | 32 | 33 | 34 | 35 | 36 |

| -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 | -124 623,99 |

| 37 | |||||

| -112 711,86 | |||||

Таблица 25 Дисконтированные ежемесячные финансовые потоки при лизинге

| 1 | 2 | 3 | 4 | 5 | 6 |

| -123 638,08 | -122 659,97 | -121 689,60 | -120 726,91 | -119 771,83 | -118 824,31 |

| 7 | 8 | 9 | 10 | 11 | 12 |

| -117 884,28 | -116 951,70 | -116 026,48 | -115 108,59 | -114 197,96 | -113 294,53 |

| 13 | 14 | 15 | 16 | 17 | 18 |

| -112 398,26 | -111 509,07 | -110 626,91 | -109 751,74 | -108 883,48 | -108 022,10 |

| 19 | 20 | 21 | 22 | 23 | 24 |

| -107 167,53 | -106 319,72 | -105 478,62 | -104 644,17 | -103 816,33 | -102 995,03 |

| 25 | 26 | 27 | 28 | 29 | 30 |

| -102 180,23 | -101 371,88 | -100 569,92 | -99 774,31 | -98 984,99 | -98 201,91 |

| 31 | 32 | 33 | 34 | 35 | 36 |

| -97 425,03 | -96 654,29 | -95 889,66 | -95 131,07 | -94 378,48 | -93 631,85 |

| 37 | |||||

| -84 012,17 | |||||

Размещено на http://www.

Похожие работы

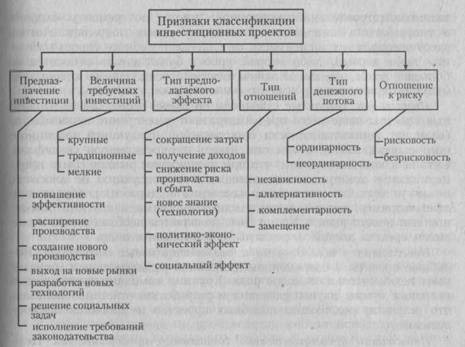

... д.е., а сумма инвестиций каждого из вариантов (А+В, А+D, В+D, С+D) превышает возможности данного предприятия. Заключение В данной контрольной работе были рассмотрены основные формы финансирования инвестиционных проектов. Вообще, одним из решающих факторов экономической политики большинства государств, вступившим на путь рыночной экономикой, становятся внешние (иностранные) инвестиции. Без ...

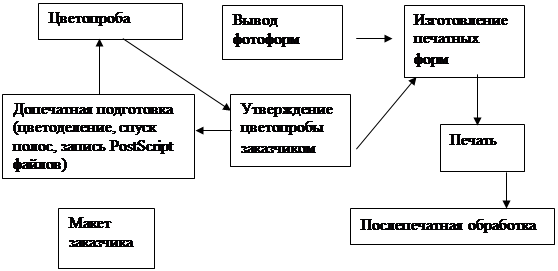

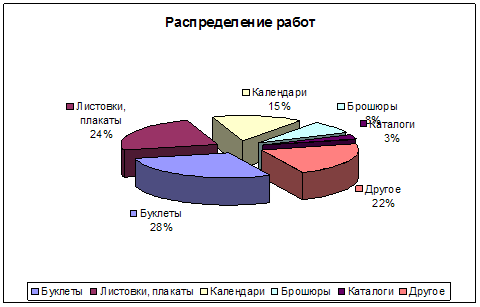

... ОПЕРАЦИОННОЙ ДЕЯТЕЛЬНОСТИ С ПОМОЩЬЮ РАЗЛИЧНЫХ ФОРМ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ 3.1 Сравнение эффективности различных форм финансирования инвестиционной деятельности Наиболее популярными формами финансирования инвестиционной деятельности малых и средних полиграфических организаций на сегодняшний день являются банковский кредит и лизинг. Это объясняется относительной легкостью ...

... составляющими такого подхода являются усиление роли государственных гарантий страхования проектных риской, включая предоставление гарантий банкам, принимающим участие и финансировании инвестиционных проектов и программ, входящих в систему государственных приоритетов, налоговое стимулирование механизмов инвестирования, развитие межбанковского сотрудничества в области совместного кредитования ...

... этапе осуществления проекта); заём со снижений ставкой (залоговый счет открывает продавец поставляемого оборудования). 3.2 Традиционное и венчурное финансирование В ряду проблем финансирования инвестиционных проектов можно выделить их ядро - проблемы, связанные с недостатком собственного капитала предпринимателей. В частности, хронический дефицит собственных средств испытывает подавляющее ...

0 комментариев