Навигация

Оценка и анализ денежных средств предприятия

2. Оценка и анализ денежных средств предприятия

2.1 Оценка и анализ остатков и движения денежных средств

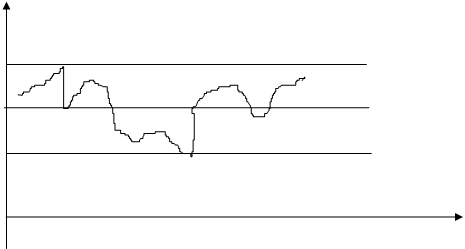

Оценка и анализ денежных средств позволяет решать задачи оптимальности сроков и объемов заемных средств, оценки целесообразности привлечения кредита. В этом анализе рассматриваются 4 группы показателей:

- поступления;

- расходы (или «платежи»);

- их разница («сальдо» или «баланс»);

- наличие сальдо («сальдо нарастающим итогом», «аккумулированное сальдо»…), соответствующее наличию средств на счете.

При простоте расчетов, наглядности получаемых результатов, достаточной их информативности для принятия управленческих решений анализ денежных средств имеет существенные недостатки. Трудно запланировать:

- объем поступлений денежных средств с необходимой степенью точности;

- объем предстоящих выплат на длительную перспективу;

- необходимые данные аналитического учета организации.

Вместе с тем финансовый план, включающий наличие ликвидных средств, запланированные их поступления и выбытия, является важным инструментом оценки финансовой самостоятельности.

Суммы поступлений денежных средств называют положительным денежным потоком. Осуществление платежей (расходование денежных средств) называют отрицательным денежным потоком. Они образуют резерв или дефицит денежной наличности.

Совокупный (чистый) денежный поток должен стремиться к нулю, так как отрицательное сальдо по одному виду деятельности компенсируется положительным сальдо по другому его виду.

В случае превышения положительных потоков над отрицательными предприятие получает конкурентные преимущества, необходимые для текущего и перспективного развития. Наличие свободных денежных средств увеличивает текущую платежеспособность.

В среднем избыточным считают денежный остаток свыше 5 % от объема оборотных активов. Оптимальный остаток и страховой запас денежных средств для конкретного хозяйствующего субъекта применительно к реальным условиям хозяйствования определяют по специальной методике.

При инвестировании свободных денежных средств в любой вид активов следуют трем принципам: вложения должны быть ликвидными, безопасными и прибыльными для инвестора.

В анализе движения денежных средств используют прямой и косвенный методы.

Прямой метод раскрывает абсолютные суммы поступления и расходования денежных средств. Исходный элемент – доход от реализации готовой продукции (работ, услуг). То есть отчет о результатах финансово – хозяйственной деятельности анализируется посредством данного метода сверху вниз. Поэтому прямой метод иногда называют «верхним».

Косвенный метод заключается в корректировке чистого дохода или убытка на сумму операций не денежного характера, операций, связанных с выбытием долгосрочных активов, на величину изменения оборотных активов или текущих пассивов. Расчет денежных потоков в нем ведется от показателя чистой прибыли с соответствующими корректировками на статьи, не отражающие движение реальных денежных средств. Он базируется на изучении отчета о результатах финансово – хозяйственной деятельности снизу вверх. Поэтому его еще называют «нижним».

Достоинства прямого метода заключаются в том, что он:

- обеспечивает оперативной информацией о достаточности средств для платежей по текущим обязательствам;

- позволяет определять основные источники положительных потоков и направления отрицательных потоков денежных средств;

- позволяет выявлять статьи, образующие наибольший положительный и отрицательный денежные потоки;

- раскрывает взаимосвязь между объемом продаж и денежной выручкой за отчетный период;

- обеспечивает контроль над всеми поступлениями и направлениями расходования денежных средств, так как денежный поток является обобщением информации регистров бухгалтерского учета (главной книги, журналов – ордеров и иных документов);

- позволяет прогнозировать денежные потоки и оценить ликвидность и платежеспособность организации в долгосрочной перспективе.

Недостатком прямого метода является то, что в нем не раскрывается взаимосвязь полученного финансового результата (дохода/убытка) и абсолютного изменения размера денежных средств.

Преимущества косвенного метода состоят в том, что он позволяет:

- определить взаимосвязь полученного дохода с изменением величины денежных средств;

- установить соответствие между финансовым результатом и собственными оборотными средствами;

- выявить наиболее сложные направления в деятельности организации, скопления иммобилизованных средств и определить пути выхода из критической ситуации.

Косвенный метод основан на анализе движения денежных средств по видам деятельности. Поэтому он показывает, где овеществлена прибыль организации и куда непосредственно вложены денежные средства.

Недостатками косвенного метода считают:

- высокую трудоемкость при составлении и аналитического отчета;

- необходимость привлечения внутренних данных бухгалтерского учета (главная книга и другие);

- недоступность информации для внешних пользователей (что для самой организации не считается недостатком в рамках коммерческой тайны);

При проведении аналитической работы прямой и косвенный методы дополняют друг друга и дают реальное представление о движении потока денежных средств организации за расчетный период.

Главным информационным источником является Отчет о движении денег, составленный на базе прямого метода. Отчет содержит информацию, отражаемую на счетах по учету денежных средств, в том числе: «Наличность в кассе в национальной валюте», «Деньги на текущих, корреспондентских счетах в национальной валюте», «Деньги на текущих, корреспондентских счетах в иностранной валюте внутри страны». Причем поступления и направления денежных средств раскрываются по составляющим элементам положительных и отрицательных денежных потоков. Для этого в отчете предусмотрены четыре раздела:

1. Денежные средства на начало отчетного периода;

2. Поступление денежных средств;

3. Выбытие денежных средств;

4. Денежные средства на конец отчетного периода.

В указанных разделах записывают информацию о наличии, поступления и расходовании денежных средств организации в отчетном периоде. Содержание «Отчета о движении денежных средств» можно обобщить в следующей модели:

d0 + D+d - D-d = d1, (1)

где d0d1 – остатки денежных средств предприятия на начало и конец отчетного периода,

D+d – поступление денежных средств за период,

D-d – выбытие (расход) денежных средств за период.

Движение денежных средств может быть связано с различными сторонами деятельности предприятия, поэтому в «Отчете о движении денежных средств» поступления и расходы денежных средств представлены в разрезе операционной, инвестиционной и финансовой деятельности.

Отразим данную структуру движения денежных средств в соответствующих моделях:

D+d = Dопер+ d + Dинв+d + Dфин+d, (2)

D-d = Dопер- d + Dинв- d + Dфин- d, (3)

где Dопер+ d, Dопер- d – поступление и расход денежных средств от операционной деятельности;

Dинв+d, Dинв- d – поступление и расход денежных средств от инвестиционной деятельности;

Dфин+d, Dфин- d – поступление и расход денежных средств от финансовой деятельности.

В отделении железной дороги в 2006 г. наблюдалось движение денежных средств от операционной деятельности, а от инвестиционной деятельности и от финансовой деятельности денег не поступало и расхода не проводилось.

Подставив значения в формулу 2 получим:

D+ d = -400,00 + 0 +0 = -400,0 тысяч тенге,

затем в формулу 3:

D- d = -400,00 + 0,0 + 0,0 = -400 тысяч тенге,

получим результат, то есть остаток денежных средств на конец 2004 г. по формуле 1:

d1 = 0 +213524,0 – 213924 = -400,0 тысяч тенге.

В Отчете о движении денег выделяются денежные потоки:

- по операционной деятельности;

- по инвестиционной деятельности;

- по финансовой деятельности.

К операционным деятельности относят деятельность организаций в соответствии с предметом и целями, являющуюся основным источником доходов организации. В составе операционной деятельности рассматривают поступление денежной выручки от продаж, авансы (полученные и уплаченные), оплата счетов поставщиков, расчеты с бюджетом, расчеты по оплате труда и другие операции, не относящиеся к инвестиционной и финансовой деятельности.

Инвестиционная деятельность связана с капитальными вложениями в связи с приобретением внеоборотных активов, (включая строительство объектов основных средств хозяйственным способом), а также их продажей; с осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и других ценных бумаг долгосрочного характера, не относящихся к эквивалентам денежных средств и не являющихся объектом торговой деятельности компании, и прочих активов, которые представляют собой ресурсы, обеспечивающие поступление денежных средств в будущем.

Финансовая деятельность связана с осуществлением краткосрочных финансовых вложений, выпуском облигаций и иных ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т.п., например, поступления денежных средств от выпуска акций, облигаций, векселей, от прочих инструментов; выплаты стоимости имущества по контрактам финансовой аренды и т.п. операции, приводящие к изменению объемов и структуры собственных и заемных средств, заемные средства рассматриваются здесь в широком смысле, включая краткосрочные банковские кредиты.

Рассмотрим в таблице движение денежных средств Кызылординского отделения железной дороги «Национальной компании» Казахстан темир жолы» за 2004-2006 годы по видам деятельности.

В 2006г. наблюдается движение денежных средств от операционной деятельности. Из данных таблицы следует, что остаток денежных средств за 2006г. снизился на 400 тыс. тенге.

На это изменение отрицательно повлиял приток денежных средств от операционной деятельности на 2006 тысяч тенге, то есть превышение выбытия денежных средств над их поступлением (213524 – 213924).

В 2004 г. в ДН-10 наблюдается движение денежных средств только по операционной деятельности. Остаток денежных средств за 2004 г. увеличился на 9338 тысяч тенге. На это изменение повлияло снижение выбытия денег на 9338 тысяч тенге от операционной деятельности.

В 2005 г. в отделении ДН-10 наблюдается также движение денежных средств только от операционной деятельности. Остаток денежных средств в 2005 году снизился до 1203 тысяч тенге. На это изменение повлиял отток денежных средств от операционной деятельности.

Среди отрицательных денежных потоков основной удельный вес занимают расходы по прочим выплатам (66,38 %), по заработной плате (21,57 %).

Чистый денежный поток (превышение поступлений над расходованием) составил 0,27 % в общей сумме поступлений. Следовательно, организация в целом генерирует положительные потоки, достаточные для покрытия необходимых расходов. Она способна создавать денежные резервы (чистый денежный поток).

В процессе анализа денежных потоков требуется выявить факторы, оказывающие положительное или отрицательное воздействие на изменение денежных потоков.

Таблица 1. - Вертикальный анализ поступлений и расходования денежных средств Кызылординского отделения железной дороги за 2006 год

| № п/п | Показатели | Абсолютная величина, тысяч тенге | Удельный вес в сумме всех поступлений денежных средств, % |

| 1 | Поступления денежных средств, в том числе: | 213524,0 | 100 |

| 2 | Доход от реализации продукции (работ, услуг) | ||

| 3 | Прочие поступления | 213524 | 100 |

| 4 | Расходование денежных средств, в том числе: | 213924,0 | 100,2 |

| 5 | По счетам поставщиков и подрядчиков | 19317 | 9,0 |

| 6 | По заработной плате | 81088 | 38,0 |

| 7 | В фонд социального страхования и пенсионного обеспечения | ||

| 8 | По налогам | 213524 | 12,7 |

| 9 | Прочие выплаты | 86295 | 40,4 |

| 10 | Изменение денежных средств (стр1– стр4) | -400 | 0,2 |

Для исключения отрицательных последствий в оценке положительных потоков нужно определить:

- не произошел ли приток денежных средств за счет увеличения краткосрочных обязательств, что потребует их погашения (оттока) в ближайшем будущем;

- не достигнут ли прирост средств за счет распродажи имущества (основных средств, запасов (кроме товаров) и т.д.), что тоже не является производственным результатом;

- сокращаются ли запасы материальных ценностей, товаров, готовой продукции и т.п. Они должны соответствовать нормативу, исключая иммобилизацию (отвлечение из оборота в увеличение остатка) или дефицит.

При росте отрицательного денежного потока определяют:

- нет ли замедления оборачиваемости всех активов, оборотных средств;

- нет ли роста запасов и дебиторской задолженности;

-своевременно ли выплачиваются налоги и не применены ли штрафные санкции за их задержку;

- не было ли длительной задолженности по оплате труда и увеличения суммы выплат за счет прошлых периодов.

В случае дефицита денежных средств (при отрицательном чистом денежном потоке) выявляют причины дефицита, которыми могут быть:

- низкая рентабельность продаж, активов и собственного капитала;

- отвлечение (иммобилизация) денежных средств в увеличение производственных запасов, незавершенное производство, остатки по издержкам обращения, влияние инфляции на запасы;

- большие капитальные затраты, не обеспеченные соответствующими источниками финансирования, влияние инфляции на капитальные вложения;

- чрезмерная доля заемного капитала (свыше 50%) и связанные с этим высокие суммы по оплате процентов за кредиты и займы;

- замедление оборачиваемости оборотных активов, что требует дополнительного вовлечения денежных средств в оборот.

Важным средством увеличения положительных потоков является ускорение сбора средств у дебиторов. Но при этом следует помнить, что чрезмерные требования к покупателям, не связанные с реальным положением и возможностями в расчетах между организациями, могут привести к снижению будущего объема продаж. Ведь в отдельных случаях поставщикам приходится допускать отсрочку в уплате денежных средств покупателями для стимулирования спроса на товары поставщиков. Для ускорения получения денег от дебиторов поставщики предоставляют скидки с цен на товары и услуги, применяют расчеты векселями, факторинговые расчеты.

С целью снижения риска неоплаты проданных товаров условием отпуска товаров плательщику, имеющему дебиторскую задолженность, может стать предоставление залога на сумму, не меньшую, чем остаток задолженности на счете дебитора.

Ориентация не большое количества покупателей (их диверсификация) тоже используется как средство снижения риска неоплаты товаров одним из покупателей, поскольку неоплата товара последним будет компенсирована денежными поступлениями от других покупателей.

В регулировании денежных потоков важно также достичь приемлемых сроков выплаты кредиторской задолженности без ущерба для будущей деятельности организации, использовать наиболее эффективно кредиторскую задолженность в обороте до срока ее погашения по договору, использовать любые преимущества, предоставляемые скидками поставщиков.

Синхронизация денежных потоков (притока и оттока денег) т.е. максимально возможное приближение по времени получения дебиторской задолженности, и погашения кредиторской задолженности позволяют снизить остаток (иммобилизацию) денежных средств на расчетном счете, сократить объем привлечения заемных средств от кредиторов и расходы по обслуживанию долга.

Похожие работы

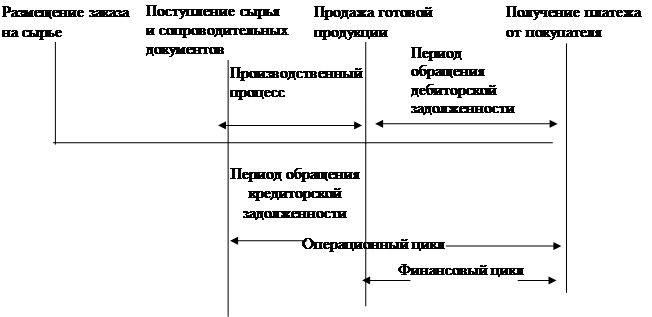

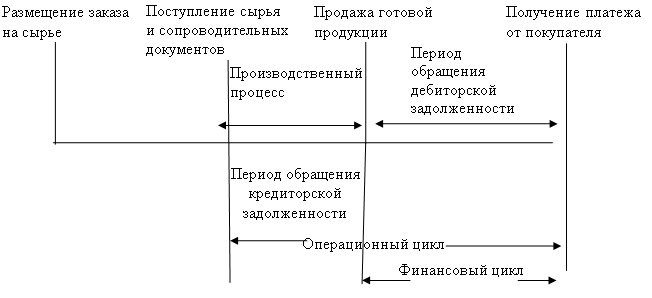

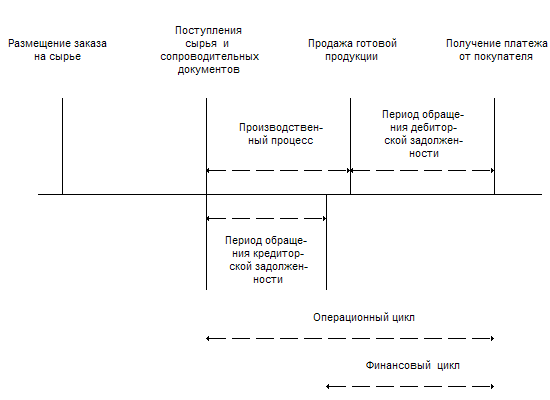

... в ценные бумаги (в частности, их можно условно принять в размере неполученной прибыли при возможном краткосрочном инвестировании). 2. Задачи и источники анализа денежных средств предприятия. Анализ денежных средств и управление денежными потоками является одним из важнейших направлений деятельности главного бухгалтера. Оно включает в себя расчет времени обращения денежных средств (финансовый цикл ...

... прямой доход (прочие разновидности денежных активов). Составным элементом управления потоком денежных средств является соответствующее планирование. Поэтому проведем анализ и оценку процесса управления денежными потоками на примере предприятия ООО «Конди», для выявления резервов и разработки рекомендаций по повышению эффективности управления денежными потоками. 2. Анализ и оценка движения ...

... попытаемся разработать комплекс мероприятий по эффективному использованию денежных средств и ускорению их оборачиваемости. 3.3 Направления совершенствования учета и анализа денежных средств предприятия Оценив и проанализировав состояние денежных средств ООО «Климовская деревообрабатывающая компания», необходимо разработать и обосновать решения по эффективному их использованию. В ходе анализа ...

... интервала необходимо восстановить средства на расчетном счете в размере 16300 дол. ГЛАВА III. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЙ Совершенствование управления денежными средствами предприятий заключается в правильном анализе денежных поступлений и определении их типа. От того насколько верна произведена оценка денежного потока зависит успешность финансового решения. ...

0 комментариев