Навигация

Модель оценки доходности финансовых активов (CAPM)

3. Модель оценки доходности финансовых активов (CAPM)

Capital Asset Pricing Model (CAPM) - модель оценки доходности финансовых активов служит теоретической основой для ряда различных финансовых технологий по управлению доходностью и риском, применяемых при долгосрочном и среднесрочном инвестировании в акции. CAPM рассматривает доходность акции в зависимости от поведения рынка в целом. Другое исходное предположение CAPM состоит в том, что инвесторы принимают решения, учитывая лишь два фактора: ожидаемую доходность и риск. Хотя эта модель является упрощенным представлением финансового рынка, в своей деятельности ее используют многие крупные инвестиционные структуры. Согласно САРМ выделяются систематический и несистематический риски. Систематический риск обусловлен общими рыночными и экономическими изменениями, воздействующими на все инвестиционные инструменты и не являющимися уникальными для конкретного актива. Несистематический риск связан с конкретной компанией-эмитентом.Систематический риск уменьшить нельзя, но воздействие рынка на доходность финансовых активов можно измерить. В качестве меры систематического риска в САРМ используется показатель (бета), характеризующий чувствительность финансового актива к изменениям рыночной доходности. Зная показатель актива, можно количественно оценить величину риска, связанного с ценовыми изменениями всего рынка в целом.

Теория оценки акций, предполагающая, что премия за риск растёт пропорционально β акции или инвестиционного портфеля.

Модель оценки долгосрочных активов имеет следующий вид:

![]() ,

,

где:

· ![]() — ожидаемая ставка доходности на долгосрочный актив;

— ожидаемая ставка доходности на долгосрочный актив;

· ![]() — безрисковая ставка доходности;

— безрисковая ставка доходности;

· ![]() — коэффициент чувствительности актива к изменениям рыночной доходности

— коэффициент чувствительности актива к изменениям рыночной доходности ![]() , выраженный как ковариация доходности актива

, выраженный как ковариация доходности актива ![]() с доходностью всего рынка

с доходностью всего рынка ![]() по отношению к дисперсии доходности всего рынка

по отношению к дисперсии доходности всего рынка ![]() , равный

, равный ![]() ; β-коэффициент для рынка в целом всегда равен единице;

; β-коэффициент для рынка в целом всегда равен единице;

· ![]() — ожидаемая рыночная ставка доходности;

— ожидаемая рыночная ставка доходности;

o ![]() — премия за риск вложения в акции, равна разнице ставок рыночной и безрисковой доходности.

— премия за риск вложения в акции, равна разнице ставок рыночной и безрисковой доходности.

Предмет портфельной теории — прибыльность и риски по ценным бумагам. При этом, доходность вытекает непосредственно из курса акции. CAPM в этом ключе идёт немного дальше и исследует рыночное равновесие, равновесные рыночные курсы, которые устанавливаются, если все участники рынка выстраивают эффективные портфели ценных бумаг в полном соответствии с портфельной теорией.

Ценообразование для одной ценной бумаги оказывает влияние на ценообразование другой ценной бумаги. Равновесные цены должны в таком случае достигаться синхронно и автоматически.

Равновесные цены важны для определения надбавки за риск:

· При оценке предприятия они служат для определения капитальных затрат. Посредством определения рыночной цены через риск достигается объективность.

· Риск-менеджмент посредством равновесных цен позволяет оценить фонды акций. При этом встречается изречение об измеримости добавочного риска основываясь на средней добавочной доходности.

Список использованной литературы

1. Гражданский кодекс Российской Федерации. – М.: Инфра-М, 2004.

2. Адамов В.Е., Ильенкова С.Д. и др. Экономика и статистика фирм. – М.: Финансы и статистика, 1997.

3. Белолипецкий В.Г. Финансы фирмы: Курс лекций./ Под ред. И.П. Мерзлякова- М.: ИНФРА-М, 2003.

4. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. – М.: ИНФРА-М, 2001.

5. Виханский О.С. Стратегическое управление: Учебник. — 2-е изд., перераб. и доп. — М.: Гардарика, 2005.

6. Дубров А.М. Моделирование рисковых ситуаций в экономике и бизнесе. – М.: Дело, 1999.

7. Маркова В.Д., Кузнецова С.А. Стратегический менеджмент: Курс лекций. – М.: Инфра-М; Новосибирск: Сибирское соглашение, 2003.

8. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие. – М.: ИП «Экоперспектива», 1997.

9. Томпсон А.А., Стрикленд А.Дж. Стратегический менеджмент: концепции и ситуации: Учебник для вузов. Пер. с 9-го англ. изд. – М.: Инфра-М, 2000.

10. Управление организацией: Учебник / Под ред. А.Г. Поршнева, З.П. Румянцевой, Н.А. Соломатина.- 2-е издание, переработанное и дополненное – М.: ИНФРА-М, 2002.

11. Финансы предприятий: Учебник / Под ред. М.В. Романовского.- СПб.: «Издательский дом «Бизнес-пресса», 2004.

12. Фомин П.А. Хохлов В.В. Оценка эффективности использования финансов предприятий в условиях рыночной экономики (Электронная версия книги http://publish.cis2000.ru/p_finance/books/book_6/ch1_1.shtml, дата просмотра 20.11.2005 г.)

Размещено на http://www.

Похожие работы

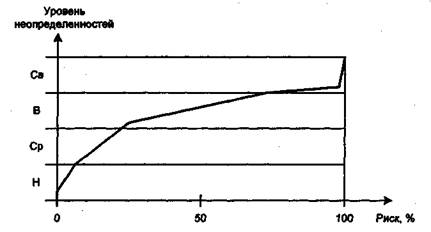

... стр272 ]. В основе риск – менеджмента - организация работа по снижению степени риска, искусство получения и увеличения дохода в условиях неопределенности при принятии управленческих решений. Риск- менеджмент предполагает наличие четкой стратегии и тактики управления риском, весь комплекс процесса управления риском. Одним из основных факторов при управлении риском является информация. Она может ...

... подготовки. Далеко не каждый сотрудник организации, а только обладающий определёнными профессиональными знаниями и навыками наделяется полномочиями самостоятельно принимать определённые, в частности финансовые решения. Рассмотрев эти отличительные особенности принятия решений в организациях, можно дать следующее определение финансового решения. Финансовое решение – это выбор альтернативы, ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

... регулирования, оценки состояния экономики страны, - прогнозирования возможной экономической, фискальной и монетарной политики, - расчетов валового внутреннего продукта и др. Статистика: Развитие международных финансовых отношений и международных сопоставлений потребовало унификации методов составления платежных балансов в различных странах и согласования их с системой национальных счетов. ...

0 комментариев