Навигация

Оценка кредитоспособности заемщика

2.3. Оценка кредитоспособности заемщика

Анализ кредитоспособности клиента банка на основе финансовых показателей проводится на базе финансовой отчетности и имеет достаточно существенный недостаток, который заключается в том, что анализируются данные за прошедшее время. Несомненно, если не рассматривать кризисные ситуации, дела клиента, в большинстве случаев, не могут ухудшиться настолько резко, чтобы весь анализ оказался неправильным и риск невозврата кредита значительно увеличился. Однако желательно оценивать кредитоспособность клиента еще и в динамике, прогнозировать ее состояние в будущем. Для этой цели можно воспользоваться моделью оценки кредитоспособности клиента при помощи анализа его денежного потока. Модель денежного потока позволяет качественно оценить кредитоспособность клиента. Желательно, чтобы приток средств обеспечивался за счет прибыли или прироста акционерного капитала, а не за счет новых кредитов.

Анализ денежного потока клиента - это оценка кредитного риска на основе оборотных отчетных показателей. Он построен на сопоставлении притока и оттока средств за определенный период. Устойчивое превышение притока над оттоком средств в истекшие периоды позволяет оценивать клиента как кредитоспособного. При резких колебаниях такого превышения или в случае обратного соотношения - превышения оттока над притоком средств - возникают сомнения в возможности клиента своевременно и полностью рассчитаться по кредиту.

Таким образом, анализ денежного потока существенно дополняет заключение о кредитоспособности клиента на основе финансовых коэффициентов.

Для анализа, на основе данных балансов ОАО «Татснаб» (формы № 1) за 1-й, 2-й, 3-й кварталы 2005 года и за 2005 год и отчетов о финансовых результатах и их использовании (форма №2) за те же периоды (Приложение 11) производятся следующие расчеты:

1. Выручка от реализации рассчитывается на основании формы №2 по формуле:

Bi = cтp.010 - (стр.015 + стр.020 + стр.030), (4)

где i=0...3 или: В0 = 11251,20 – 1222,94 - 2321.20 – 228,45 = 7478,61;

В1 = 11577,25 – 1405,10 – 2120,12 - 178.22 = 7873,81;

B2 = 12197,55 – 1431,96 – 1042,68 - 142.33 = 9580,58;

B3 = 17338,30 – 1805,60 – 1238,90 - 383.50 = 13910,30.

2. Общая кредиторская задолженность. Данные берутся из баланса.

K3i = cтp.750 или: K30 = 3964,03;

КЗ1 = 4643,80;

K32 = 6095,00;

КЗ3 = 5790,00.

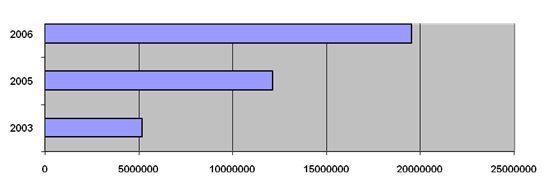

3. Денежный поток.

Дi= Bi-K3i (5)

или: Д0 = 3514,58;

Д1 = 3230,01;

Д2 = 5616,55;

Д3 = 8120,30.

4. Усредненный коэффициент изменения денежного потока за три последних отчетных периода:

K = [(Д1 : Д0) + (Д2 : Д1) + (Д3 : Д2)] : 3 (6)

или: К =[3230,01:3514,58+5616,55:3230,01+8120,30 : 5616,55 ] : 3 = 1,37.

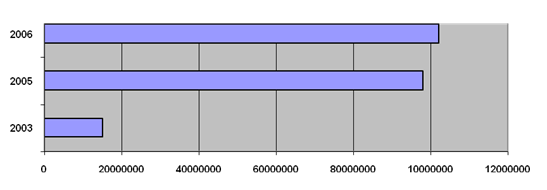

5. Прогнозируемый денежный поток:

ПД = Д3 · К (7)

или ПД = 8120,3 · 1,37 = 11107696 руб.

Таким образом, прогнозируемый денежный поток на следующий квартал (1 квартал 2006 г.) равен 11 107 696 руб. Исходя из прогнозируемого денежного потока предприятия, рассчитывается величина кредита, который может быть выдан предприятию. Естественно, величина выдаваемого краткосрочного кредита не должна превышать величину прогнозируемого денежного потока.

Эффективная реализация кредитной политики банка возможна лишь в случае постоянного контроля за качеством кредитного портфеля с целью своевременного реагирования в случае его ухудшения. Реализации этой цели служит кредитный мониторинг.

2.4 Кредитный мониторинг как метод контроля качества кредитного портфеля банка

Кредитный портфель банка служит главным источником его доходов и одновременно - главным источником риска при размещении активов. От структуры и качества кредитного портфеля в значительной степени зависит устойчивость банка, его репутация, финансовые результаты. Кредитные работники и высшие служащие внимательно анализируют состав портфеля с целью выявления чрезмерной концентрации кредитов в определенных отраслях или у отдельных заемщиков, а также проблемных ссуд, требующих вмешательства со стороны банка.

Целью кредитного мониторинга является контроль за качеством кредитного портфеля, проведение независимой экспертизы, своевременное выявление отклонений от принятых стандартов и целей кредитной политики банка.

Контроль за ходом погашения ссуды и выплатой процентов по ней служит важным этапом всего процесса кредитования. Он заключается в периодическом анализе кредитного досье заемщика, пересмотре кредитного портфеля банка, оценке состояния ссуд и проведении аудиторских проверок.

Для этой цели в Банке «Казанский» ведется кредитный архив, который является базой кредитного мониторинга. Там сосредоточена вся необходимая документация - финансовые отчеты, переписка, аналитические обзоры кредитоспособности, залоговые документы и т.д.

Банк «Казанский» имеет свою систему ведения кредитного досье. В нем документы сгруппированы в следующие разделы:

– документы по ссуде (копии кредитного соглашения, долговых обязательств, гарантийных писем, свидетельство на право подписи документов);

– финансовая и экономическая информация (балансы, отчеты о прибылях и убытках, аналитические таблицы, отчеты о денежных поступлениях, бизнес-планы, налоговые декларации);

– запросы и отчеты о кредитоспособности (справки кредитных агентств, телефонные запросы, переписка);

– материалы по обеспечению ссуды (документы о праве вступления во владение, финансовые свидетельства о залоге, документы о передаче прав по вкладам и ценным бумагам, закладные и т.п.);

– переписка и памятные записки (переписка с клиентом по вопросам кредита, записи телефонных разговоров, справки о состоянии текущего счета клиента).

В силу специфики положения государственного банка, а также исторических предпосылок, программа контроля над кредитным портфелем зависит от его специализации и принятых методов оценки кредитоспособности заемщика. Выдавая много ссуд предприятиям в отраслях, переживающих спад производства, банк проводит систематическую проверку дел своих заемщиков каждые 2-3 месяца.

Применяется также дифференцированный подход: наиболее надежные кредиты подвергаются проверке один раз в год, тогда как проблемные ссуды требуют постоянного анализа и контроля. Проводится постоянный контроль за крупными ссудами и периодический - по ссудам ниже определенной величины.

Проверка ссуды состоит в повторном анализе финансовых отчетов, посещение предприятия заемщика, проверка документации, обеспечения и т.д. При контрольной проверке вновь рассматривается вопрос о соответствии данной ссуды целям и установкам кредитной политики банка, анализируется кредитоспособность и финансовое состояние клиента, рентабельность операции и т.д.

В ходе очередной контрольной проверки Банк «Казанский» присваивает ссудам рейтинг, представляющий итоговую оценку кредита по ряду параметров. При этом ссудам присваивается номер (1,2,3,4,5), который соответствует одной из категорий - «Наивысшее качество», «Удовлетворительно», «Маржинальная ссуда», «Критическая ссуда», «Убыточная ссуда, подлежащая списанию». Классификация ссуд по рейтингу позволяет банку контролировать состав кредитного портфеля. В случае роста «Критических ссуд», выясняются причины ухудшения портфеля и принимаются меры к исправлению положения. Если рост критических ссуд связан с заемщиками в определенной отрасли хозяйства или с определенным видом кредита, выдача этих ссуд сокращается. На основе проверки дается оценка работы отдельных кредитных инспекторов и подразделений банка.

Аудиторская проверка ссуд производится управлением внутреннего аудита, подведомственным Правлению банка. Эта проверка аналогична контролю кредитного портфеля, но она, как правило, осуществляется негласно работниками независимого управления, не связанного с управлением кредитных операций.

Аудиторский контроль имеет целью ответить на следующие вопросы:

– каково состояние кредитных архивов банка, проводится ли их обновление;

– осуществляет ли руководство и рядовые сотрудники управления кредитных операций регулярное обследование портфеля ссуд;

– правильно ли определен рейтинг;

– соответствует ли работа управления кредитных операций письменному меморандуму о кредитной политике;

– каково общее качество банковского портфеля;

– достаточны ли резервные фонды банка для покрытия убытков по безнадежным ссудам.

Результаты аудиторской проверки отражаются в специальном отчете, который представляется Правлению банка, кредитному комитету банка, руководителям структурных подразделений банка и старшим кредитным инспекторам. В отчете дается оценка качества всего кредитного портфеля на момент проверки и характеристика эффективности работы управления кредитных операций и кредитных отделов структурных подразделений банка. Кроме того, аудиторы дают свои рекомендации по улучшению работы и изменению сложившихся методов и форм кредитования в банке.

Таким образом, осуществляемый в Банке «Казанский» кредитный мониторинг является мощным инструментом реализации кредитной политики банка. Рассмотрев методы реализации кредитной политики Банка «Казанский», следует отметить, что, несмотря на то, что в банке четко организована и отлажена работа по управлению кредитными рисками, существуют пути ее совершенствования.

Похожие работы

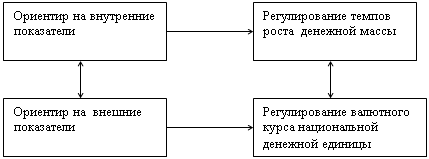

... кредитной политики. К сожалению, денежно-кредитная политика, проводимая сегодня в нашей стране, недостаточно эффективна и нуждается в серьезной модернизации. Основным проводником денежно-кредитной политики является Центральный банк страны, который в настоящее время наиболее активно использует четыре основных инструмента денежно-кредитного регулирования: это регулирование объемов рефинансирования ...

... предпосылка устойчивого развития экономики и повышения доверия к проводимой экономической политике. Как представляется, успешное достижение этих целей и есть основной вклад денежно-кредитной политики в поддержание устойчивого экономического роста. За 2000 - 2006 гг. Банку России удалось обеспечить снижение инфляции более чем в три раза. При этом объем ВВП возрос в 1,5 раза. Но, несмотря на ...

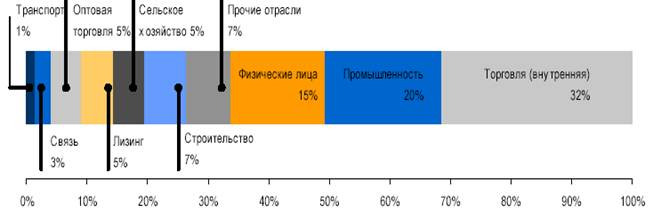

... » позволяет сделать вывод о том, что банк успешно реализует одно из своих одно из своих основных направлений деятельности – кредитование. 2.3. Проблемы и пути совершенствования кредитования в ОАО «АКИБАНК» Анализ кредитной политики ОАО «АКИБАНК» выявил проблемы, с которыми банку приходится сталкиваться в процессе кредитования. Во-первых, ключевым видом риска для Банка является риск ...

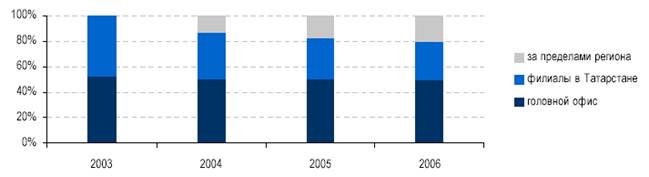

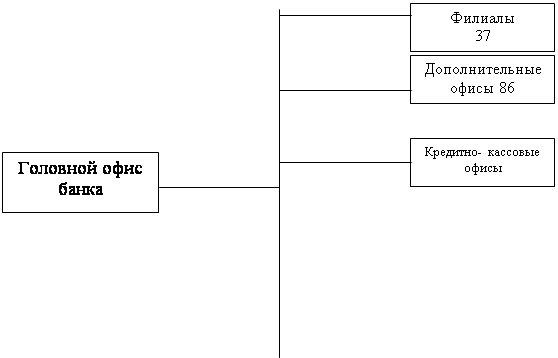

... доходов нужно осуществлять поддержание нормативного уровня рентабельности активов, инвестиций, текущий уровень возвратности кредита определять, исходя из критерия снижения уровня рентабельности. § 2. Регулирование банковской деятельности на примере ОАО «АК БАРС» банка Банк России является органом банковского регулирования и надзора за деятельностью кредитных организаций. Регулирование ...

0 комментариев