Навигация

Оценка инвестиционных качеств. Инвестиционные риски

2.3 оценка инвестиционных качеств. Инвестиционные риски

На практике оценка инвестиционных качеств и управленческих возможностей осуществляется путем сравнительного анализа инвестиционного риска ценных бумаг, который, в свою очередь, проводится путем оценки надежности данных бумаг. Чаще всего проводят факторный анализ инвестиционного риска вложений в ценные бумаги.

Надежность ценных бумаг определяется после анализа и диагностики финансово-хозяйственной деятельности эмитента, уровня его экономической состоятельности, платежеспособности, ликвидности баланса, рентабельности, финансовой устойчивости.

К положительным факторам при оценке инвестиционных качеств ценных бумаг относятся значительная величина собственных средств и сумма стоимости имущества. Показатели эффективности характеризуют способность предприятия извлекать максимум прибыли от произведенной и реализованной продукции.

Также применяют структурный анализ изменения финансового положения предприятия, позволяющий оценить степень воздействия отдельных факторов (возрастания величины заемных средств) на финансовое положение. Важным методом оценки инвестиционного риска является комплексный анализ финансового состояния предприятия, диагностика его финансовой устойчивости и платежеспособности.

В последнее время большое распространение получил экспресс-анализ финансового состояния предприятия. Его цель — оценить в целом финансовое благополучие и динамику, тенденции развития эмитента. В этом случае финансовое состояние предприятия оценивается на основе баланса предприятия и отчета о финансовых результатах и их использовании. Прежде всего, обращается внимание на размещение и использование средств (активов), источники их формирования (собственный капитал и обязательства, т.е. пассивы). Однако бухгалтерская отчетность отражает финансовое состояние предприятия только на фактическую дату ее составления, представляет используемую учетную политику, но не позволяет представить полную картину условий, факторов, причин, обусловивших это состояние. Поэтому для уточнения реального состояния предприятия используется факторный анализ, исследуется финансовая устойчивость предприятия. Широко применяется моделирование.

Проанализировав инвестиционные качества ценных бумаг видим, что экспертную оценку финансового риска предприятия может выполнить каждый специалист на основе общераспространенных показателей эффективности, таких, как рентабельность, оборачиваемость, фондоотдача, затраты на рубль произведенной продукции (услуг, работ). Далее необходимо выполнить комплексный анализ инвестиционных качеств и управленческих возможностей. Управленческие возможности ценных бумаг характеризуются мерой контроля, набором прав по владению и управлению активами, которые лежат в основе ценной бумаги. Чем больше возможности управления и выше инвестиционные качества, тем выше стоимость бумаг

3 СИСТЕМА РЕЙТИНГА ЦЕННЫХ БУМАГ

3.1 Рейтинг ценных бумаг

В последние десятилетия во многих странах произошли существенные изменения экономической политики. Были признаны неэффективными прямые методы вмешательства государства в хозяйственную деятельность и осуществлен либо начат переход к рыночной системе. Инвесторы, готовые вкладывать свои средства, постоянно озабочены оценками риска и перспектив инвестиций, гарантиями возврата основной суммы и получения дохода. Им достаточно трудно разобраться в многообразии финансовых инструментов, оценить риск вложений и сравнить по нему предлагаемые на рынке инструменты. Кроме того, самостоятельная оценка индивидуального риска сопряжена в большинстве случаев с неприемлемыми трудовыми, финансовыми и временными затратами. Эту работу для инвестора выполняют рейтинговые агентства. К настоящему времени ведущие рейтинговые агентства сформировали организованный процесс оценки кредитного риска, выпускаемые ими рейтинговые оценки широко используются на развитых рынках и внедрены на формирующихся рынках (приложение 2).

Рейтинг ценных бумаг– это система условных показателей оценки ценных бумаг по степени их надежности, разработанные специализированными рейтинговыми агентствами. Рейтинги используется инвесторами и аналитиками. Также существует двойной рейтинг - ситуация, когда два ведущих рейтинговых агентства присваивают одной и той же ценной бумаге разные показатели. Наиболее известными из рейтинговых агентств являются Standard & Poor's, Moody's Investors Service и Fitch IBCA, поглотившая в 2000 году также известных инвестиционному сообществу Duff & Phelps и Thomson Bankwatch.

в данной работе я привожу рейтинги агентства Standard & Poor's, присваиваемые обыкновенным акциям:

- высший уровень: A+;

- средний уровень: A, A-, B+ ;

- низкий уровень: B, B- ;

- самый низкий: C;

- компания реорганизуется: D.

Важным фактором при определении рейтинга является кредитный риск - риск невыполнения обязательств одной стороной по договору и возникновения, в связи с этим, у другой стороны финансовых убытков. При выставлении рейтинга учитываются финансовые показатели и деловые риски (отраслевые, территориальные, рыночные). Поэтому S&P вывело на рынок новый продукт - рейтинг корпоративного управления компанией. В его методологию заложен анализ практики корпоративного управления в четырех областях:

1. Структура собственности

2. Отношения с финансово заинтересованными лицами

3. Финансовая прозрачность и раскрытие информации

4. Структура и методы работы совета директоров и руководства компании.

Рассмотрев основные показатели рейтинга ценных бумаг видим, что к настоящему времени ведущие рейтинговые агентства сформировали организованный процесс оценки кредитного риска, выпускаемые ими рейтинговые оценки широко используются на развитых рынках и внедрены на формирующихся рынках. Рейтинги используется инвесторами и аналитиками. И важным фактором при определении рейтинга является кредитный риск - риск невыполнения обязательств одной стороной по договору.

Похожие работы

... ) были выпущены именно в таком виде. Однако, еще раз можно подчеркнуть, что необходимость выплаты налога на эмиссию ценных бумаг (0,8%) при нынешних ставках доходности и малых сроках обращения делает такие заимствования излишне дорогими для эмитентов, что сдерживает развитие рынка корпоративных облигаций. В существующей ситуации, как с точки зрения рынка, так и с точки зрения законодательства, ...

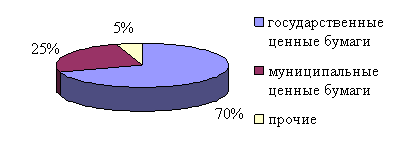

... инвестиционные компании и фонды, которые осуществляют инвестиции в ценные бумаги по поручению своих клиентов [14, С. 311]. 2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России 2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги Согласно Приказу ФСФР ...

... “запуска” рынка ценных бумаг и т.д. 10). Повышение роли государства должно определяться и тем, что у него должна появиться долгосрочная концепция и политика действий в области восстановления рынка ценных бумаг и его текущего регулирования. Иначе, должно начаться осознанное воздействие на макропропорции спроса и предложения на рынке, на направление движения денежных ресурсов с тем, чтобы рынок ...

... которых в соответствующем периоде осуществляется за счет процентных платежей по закладным, которыми располагает компания, выпустившая эти облигации. Глава 2. Банковские операции с ценными бумагами.Банки осуществляют на рынке ценных бумаг деятельность в качестве финансовых посредников и профессиональных участников. Как финансовые посредники банки приобретают ценные бумаги с целью извлечения доходов ...

0 комментариев