Навигация

Доверительное управление портфелем ценных бумаг клиентов

Содержание

Введение

1. Основы деятельности по доверительному управлению ценными бумагами

1.1 Деятельность по доверительному управлению ценными бумагами как один из видов профессиональной деятельности на рынке ценных бумаг

1.2 Понятие портфеля ценных бумаг, их виды и типы, характеристика видов и инвестиционных качеств ценных бумаг для формирования портфеля

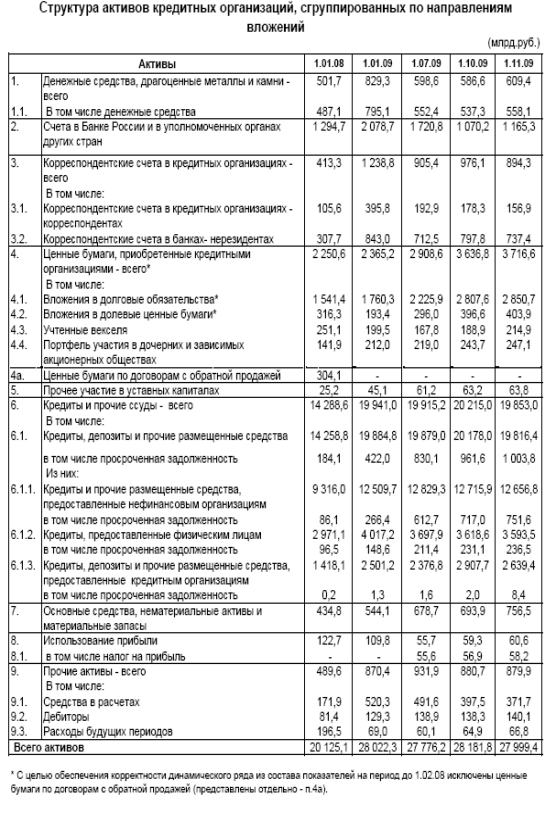

2. Анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России

2.1 Осуществление деятельности по доверительному управлению портфелем ценных бумаг и средствами, предназначенными для инвестирования в ценные бумаги

2.2 Особенности деятельности управляющих компаний

2.3 Формирование доходов и расходов от деятельности по доверительному управлению ценными бумагами управляющих компаний

3. Основные направления совершенствования деятельности по доверительному управлению ценными бумагами

Заключение

Список использованных источников

Введение

Ценные бумаги являются одним из источников необходимого капитала для важнейших отраслей промышленности. Эффективное формирование и стратегия управления инвестиционным портфелем является одной из основных проблем в современной теории инвестиций.

Инвестиционный портфель представляет собой набор инвестиционных инструментов, которые служат достижению поставленных целей. Как правило, портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, то есть с минимальным риском потерь по основной сумме и текущим поступлениям.

В процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Важным моментом получения прибыли из инвестированных средств является успешное управление портфелем. Управление портфелем подразумевает искусство распоряжаться набором различных видов ценных бумаг, чтобы они не только сохраняли свою стоимость, но и приносили постоянный доход, не зависящий от каких-либо рисков.

Российский рынок услуг в области финансов и кредита подвергается в последнее время трансформации, что выражается в постепенном уменьшении банковской монополии и в развитии новых финансовых услуг. Одним из наиболее динамично развивающихся направлений этой деятельности является доверительное управление активами, ПИФов, представляющее собой аккумулирование средств инвесторов с целью их последующего прибыльного вложения.

Развитие данного вида услуг увеличивает приток капиталовложений в экономику, создает условия для экономического роста, расширяет возможности граждан сохранять и преумножать свои сбережения, усиливает конкуренцию между различными видами финансовых институтов. В России огромная численность населения, таким образом, это является большим потенциалом для активного внедрения доверительного управления в свою финансовую систему. Однако лишь 1% экономически активного населения является владельцем инвестиционных паев.

Актуальность данной работы заключается в том, что для успешного совершенствования рынка необходимо повысить доверие к рынку ценных бумаг.

Целью данной работы является изучение доверительного управления портфелем ценных бумаг, особенности этого управления и определение основных направлений совершенствования деятельности по доверительному управлению ценными бумагами.

Автором поставлены задачи:

- изучить основы деятельности по доверительному управлению ценными бумагами, виды и типы портфеля ценных бумаг;

- провести анализ деятельности по доверительному управлению ценными бумагами на фондовом рынке России;

- рассмотреть основные направления совершенствования деятельности по доверительному управлению ценными бумагами.

Предметом исследования в данной работе является механизм предоставления услуг доверительного управления, а объектом – управляющие компании по доверительному управлению.

При написании работы была использована научная литература таких авторов как Е.В. Алексеева, С.Ш. Мурадова, В.А. Лялин, П.В. Воробьев, В.А. Галанов, статьи из журналов, ресурсы из сети Интернет.

В первой главе рассматриваются основы деятельности по доверительному управлению портфелем ценных бумаг, характеристика видов и инвестиционных качеств ценных бумаг и портфелей ценных бумаг.

Во второй главе проводится анализ по доверительному управлению ценными бумагами на фондовом рынке России.

В последней главе выявляются проблемы и направления совершенствования деятельности по доверительному управлению ценными бумагами.

1. Основы деятельности по доверительному управлению ценными бумагами

1.1 Деятельность по доверительному управлению ценными бумагами как один из видов профессиональной деятельности на рынке ценных бумаг

Для эффективного функционирования фондового рынка необходимо создание специализированных организаций, осуществляющих тот или иной вид деятельности на фондовом рынке. Эти организации называются профессиональными участниками фондового рынка. Их деятельность лицензируется ФСФР и подразделяется на:

- брокерскую деятельность;

- дилерскую деятельность;

- деятельность по управлению ценными бумагами;

- клиринговую деятельность;

- депозитарную деятельность;

- деятельность по ведению реестров владельцев ценных бумаг;

- деятельность по организации торговли ценными бумагами;

- трейдеры непосредственно осуществляют торговлю ценными бумагами и могут управлять ими по доверенности своих клиентов [19, С.7].

Брокерской деятельностью признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента или от своего имени и за счет клиента на основании возмездных договоров с клиентом.

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером [1, Ст. 3].

Задача брокера – найти для клиента ценные бумаги, которые бы его устраивали по цене, или продать по поручению клиента принадлежащие ему ценные бумаги по указанной цене. Брокер на основании договора поручения оказывает клиенту услуги по покупке ценных бумаг [19, С.7].

За свои услуги брокер получает комиссионное вознаграждение.

Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам.

Профессиональный участник рынка ценных бумаг, осуществляющий дилерскую деятельность, именуется дилером. Дилером может быть только юридическое лицо, являющееся коммерческой организацией [1, Ст. 4].

На дилера возлагается важнейшая функция – поддержание фондового рынка. Принимая на себя обязательства по котировке ценных бумаг, дилеры формируют уровень цен на фондовом рынке. Эти цены подлежат публичной котировке, т.е. они объявляются на рынке и доступны не только дилерам, но и широкому кругу инвесторов [19, С. 16].

На бирже процедура совершения сделок распадается на ряд этапов:

- поручение брокеру на совершение операции;

- заключение биржевой сделки между брокерами;

- сверка условий сделки и вычисление взаимных обязательств по поставке ценных бумаг от продавца к покупателю и по расчетам денежных средств;

- исполнение сделки, заключающееся в переводе ценных бумаг покупателю и перечислению денежных средств продавцу, а также уплате комиссионных бирже, брокерам и другим участникам, обеспечивающим биржевую торговлю.

В связи с тем, что на последних двух этапах возникает большой информационный поток, обработка которого требует больших трудозатрат, появились специализированные клиринговые (расчетные) организации [19, С. 18].

Клиринговая деятельность – деятельность по определению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачету по поставкам ценных бумаг и расчетам по ним [1, Ст. 6].

Одним из важнейших факторов, который обеспечивается клиринговой организацией является период исполнения сделки или расчетный период - это время от момента совершения сделки до получения ценных бумаг (денежных средств). Чем короче этот период тем более эффективно функционирует фондовый рынок.

Депозитарной деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги.

Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, именуется депозитарием, которым может быть только юридическое лицо [1, Ст. 7].

Главная задача депозитария – обеспечить сохранность ценных бумаг или прав на ценные бумаги и действовать исключительно в интересах депонента (клиента, пользующегося услугами депозитария).

Деятельностью по ведению реестра владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.

Данной деятельностью имеют право заниматься только юридические лица, именуемые держателями реестра (регистраторами) [1, Ст. 8].

Реестр владельцев ценных бумаг представляет список всех зарегистрированных лиц с указанием количества, номинальной стоимости. Это позволяет регистратору знать всех владельцев именных бумаг на конкретную дату.

Деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Профессиональные участники, осуществляющие этот вид деятельности, называются организаторами торговли [1, Ст. 9].

Главная задача организаторов торговли – создание условий для проведения операций по купле-продаже ценных бумаг по формализованным правилам совершения сделок, минимизация сроков оформления сделок, сокращение времени проведения расчетов, снижение рисков для инвестора [19, С. 23].

Одним из профессиональных участников рынка ценных бумаг могут быть управляющие компании, имеющие государственную лицензию на деятельность по управлению ценными бумагами.

Деятельностью по управлению ценными бумагами признается осуществление юридическим лицом от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц ценными бумагами [1, Ст.5].

Потребность в доверительном управлении возникает в случае:

- создания инвестиционных и пенсионных фондов, других коллективных инвесторов, активы которых должны управляться на профессиональной основе;

- накопления предприятиями и населением крупных сбережений, управление которыми должно неизбежно обособиться от основной деятельности владельцев денег;

- управления завещанным имуществом или целевыми фондами (благотворительность, финансирование образования, медицинские проекты и т.п.) [16, С. 66].

Для передачи ценных бумаг в управление оформляется договор доверительного управления, по которому учредитель управления передает доверительному управляющему на определенный срок ценные бумаги или денежные средства для приобретения ценных бумаг. Доверительный управляющий осуществляет управление в интересах учредителя управления или указанного им лица (выгодоприобретателя). Осуществляя доверительное управление, управляющий вправе принимать в отношении ценных бумаг и денежных средств, в соответствии с условиями договора, любые действия в интересах клиента [19, С. 17].

В договоре доверительного управления должны быть определены:

- состав передаваемого в управление имущества;

- имя (наименование) лица, в интересах которого осуществляется управление;

- размер и форма вознаграждения управляющего;

- срок действия договора, который не может превышать 5 лет [7, С. 275].

Получив активы в управление, доверительный управляющий совершает сделки по купле-продаже ценных бумаг от своего имени. Он несет ответственность перед учредителем и выгодоприобретателем, возмещая убытки и упущенную выгоду [19, С. 17].

Управляющий должен обеспечить отдельный учет ценных бумаг и денежных средств, полученных от учредителя управления, от своих собственных, поэтому он открывает и ведет забалансовые счета клиентов[6, С. 236].

Доверительный управляющий может поручить другому лицу совершать действия по управлению от имени доверительного управляющего. Перепоручение возможно в следующих случаях, если:

- это предусмотрено условиями договора;

- доверительный управляющий получил письменное указание учредителя на эти действия;

- необходимость перепоручения вызвана чрезвычайными обстоятельствами и направлена на обеспечение интересов выгодоприобретателя, однако получить письменное согласие учредителя в сжатые сроки не представляется возможным [7, С. 276].

В качестве доверительного управляющего обычно являются инвестиционные банки. Данная деятельность инвестиционного банка основана на договоре доверительного управления, применение которого имеет особенности на рынке ценных бумаг (см. таблицу 1).

Таблица 1 – Характеристика договорных основ доверительного управления ценными бумагами [16, С. 67]

| Договор доверительного управления | |

| Функция | Характеристика |

| Объект доверительного управления | Ценные бумаги и средства инвестирования в ценные бумаги |

| Сторона, которой является инвестиционный банк | Доверительный управляющий |

| Сторона, которой является клиент | Учредитель доверительного управления |

| Сторона, в чью пользу совершается договор | Выгодоприобретатель |

| Договор доверительного управления | |

| Функция | Характеристика |

| Содержание договора | Осуществление всех прав, удостоверенных ценными бумагами (дивиденды и проценты, получение долга, право голоса и т.п.); осуществление всех прав в отношении ценных бумаг (купля-продажа, передача в залог, любые иные действия) за счет клиента, в интересах клиента от своего. Расходование денежных средств для приобретения в доверительное управление ценных бумаг |

| Оплата услуг доверительного управляющего | Вознаграждение |

| Обязанности доверительного управляющего | Наличие инвестиционной декларации, соблюдение ограничений, регулирующих конфликт интересов (например, запрет за счет средств, находящихся в доверительном управлении, приобретать собственные ценные бумаги; запрет покупки в свою собственность ценных бумаг, находящихся в доверительном управлении и т.п.) |

В качестве отдельных функций, требующих обособленной деятельности, инвестиционные банки выступают в качестве управляющих компаний, осуществляя доверительное управление инвестиционными и пенсионными фондами, общими фондами банковского управления [17, С. 67].

Экономический смысл функционирования управляющих компаний и их деятельности на рынке ценных бумаг состоит в том, что они обеспечивают лучшие результаты от управления ценными бумагами клиентов по сравнению с деятельностью брокеров и дилеров за счет своего профессионализма; более низкие затраты на обслуживание операций на фондовых рынках за счет масштабов своей деятельности; эффективность операций за счет работы одновременно на многих рынках и в разных странах.

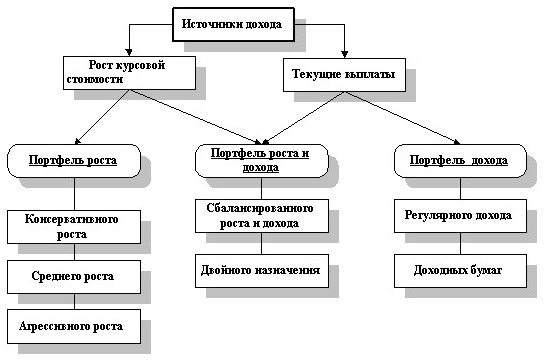

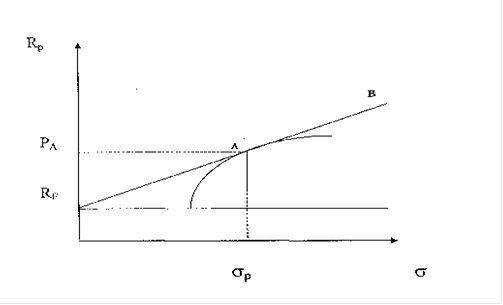

Функции управляющего заключаются в формировании портфеля ценных бумаг и управления этим портфелем. Ценные бумаги обладают разными инвестиционными качествами (доходностью, ликвидностью, надежностью). Инвестор ставит определенные цели при вложении средств в ценные бумаги. На основе этих целей формируется состав портфеля ценных бумаг. Портфель ценных бумаг должен быть составлен таким образом, чтобы ценные бумаги не теряли своей стоимости, а приносили доход. Для достижения поставленных целей управляющему необходимо анализировать финансовое положение эмитентов ценных бумаг и инвестиционных качеств самих бумаг и путем сопоставления различной информации отдавать предпочтение тем или иным ценным бумагам [14, С. 31].

Похожие работы

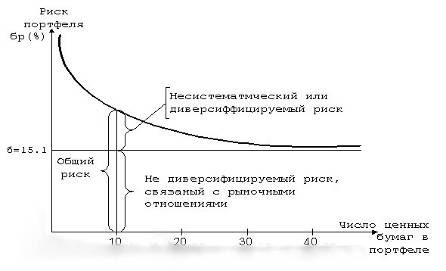

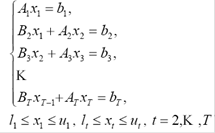

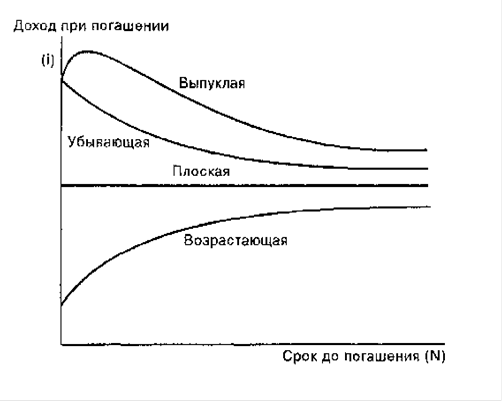

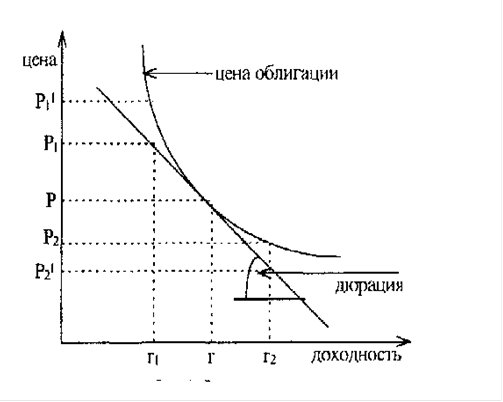

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

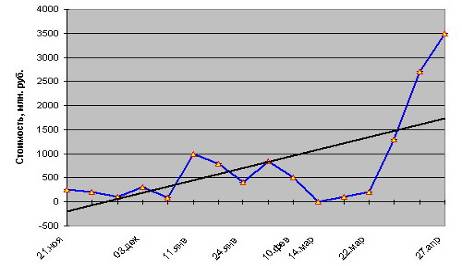

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

... лицу на основе договора доверительного управления имуществом*. С помощью такого договора (траста) можно управлять фондовым портфелем промышленных акционерных обществ, инвестиционных компаний и фондов. 5. Оценка инвестиционной привлекательности ценных бумаг акционерного общества (эмитента) Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант ...

... ценными бумагами; депозитарную деятельность. В большинстве стран банки играют на рынке ценных бумаг важнейшую, ключевую роль. В целом операции коммерческих банков можно представить следующим образом: 2.2 Коммерческий банк как профессиональный участник рынка ценных бумаг Профессиональные виды деятельности банков на рынке ценных бумаг выходят за рамки простой банковской лицензии и требуют ...

0 комментариев