Навигация

Анализ современного состояния портфельных инвестиций в России

РЕФЕРАТ

по дисциплине «Финансовый менеджмент»

на тему «Анализ современного состояния портфельных инвестиций в России»

1. Цель и задачи управления инвестиционным портфелем акционерного общества

Инвестиционный портфель представляет собой совокупность входящих в него инвестиционных проектов и ценных бумаг. Основной целью управления данного портфеля является обеспечение наиболее эффективных путей реализации инвестиционной стратегии акционерного общества на отдельных этапах его развития. В процессе реализации основной цели при управлении портфелем решаются следующие действия.

Во-первых, обеспечение высоких темпов экономического развития акционерного предприятия за счет эффективной инвестиционной деятельности. Между эффективностью инвестиционной деятельности и темпами экономического развития существует прямая связь — чем выше объем продаж и прибыли, тем больше средств остается на инвестиции.

Во-вторых, обеспечение максимизации дохода (прибыли) от инвестиционной деятельности. Для целей экономического развития предприятия приоритетное значение имеет не валовая, а чистая прибыль. Поэтому при наличии нескольких инвестиционных проектов рекомендуется выбирать тот из них, который обеспечивает наибольшую сумму чистой прибыли на вложенный капитал.

В-третьих, обеспечение минимизации рисков. Инвестиционные риски многообразны и сопутствуют всем видам инвестиционной деятельности. При неблагоприятных условиях они могут вызвать не только потерю прибыли (дохода) от инвестиций, но и части инвестируемого капитала.

Поэтому для принятия решений по реализации инвестиционных проектов целесообразно существенно ограничивать инвестиционные риски.

В-четвертых, обеспечение финансовой устойчивости и платежеспособности предприятия в процессе осуществления инвестиционной деятельности. Данная деятельность связана с отвлечением финансовых ресурсов в больших размерах и на длительный срок, что может привести к снижению платежеспособности предприятия по текущим хозяйственным операциям. Кроме того, финансирование отдельных инвестиционных проектов осуществляется за счет привлечения заемных средств. Резкое повышение их удельного веса в пассиве баланса предприятия может привести к потере финансовой устойчивости предприятия в долгосрочном периоде. Поэтому, формируя инвестиционные источники, следует заранее прогнозировать, какое влияние они окажут на финансовую устойчивость и платежеспособность предприятия.

В-пятых, изыскание путей ускорения реализации инвестиционных проектов. Намеченные к реализации проекты должны быть выполнены как можно быстрее исходя из следующих соображений:

прежде всего высокие темпы реализации каждого проекта способствуют ускорению экономического развития предприятия в целом;

чем раньше реализуется проект, тем быстрее формируется дополнительный денежный поток в форме прибыли от инвестиций;

ускорение времени реализации проекта сокращает сроки инвестиционных рисков, связанных с неблагоприятным изменением конъюнктуры на рынке инвестиционных товаров.

Перечисленные задачи управления инвестиционным портфелем тесно взаимосвязаны. Так, обеспечения высоких темпов развития предприятия можно достигнуть за счет подбора высокодоходных проектов и ускорения их реализации. В свою очередь максимизация прибыли (доход) от инвестиций, как правило, сопровождается ростом инвестиционных рисков, что требует их оптимизации. Минимизация инвестиционных рисков является важнейшим условием обеспечения финансовой устойчивости и платежеспособности предприятия в процессе осуществления инвестиционной деятельности.

Следовательно, исходя из рассмотренных задач управления инвестиционным портфелем приоритетной из них является не максимизация прибыли от инвестиционной деятельности, а обеспечение высоких темпов экономического развития предприятия при достаточном уровне его финансовой устойчивости в процессе этого развития.

С учетом перечисленных выше задач определяется программа действий по формированию и реализации инвестиционного портфеля:

исследование внешней инвестиционной среды и прогнозирование конъюнктуры на рынке инвестиционных товаров. Сюда относятся:

правовые условия инвестиционной деятельности в разрезе форм инвестиций;

анализ текущего состояния рынка;

прогноз конъюнктуры рынка в разрезе сегментов в целом;

разработка стратегических направлений инвестиционной деятельности предприятия, что предполагает формирование целей инвестирования на ближайшую перспективу;

разработка стратегии формирования инвестиционных ресурсов для реализации выбранной инвестиционной стратегии. К таким ресурсам относятся собственные средства: чистая прибыль, амортизационные исчисления и привлеченные средства с кредитного и фондового рынков;

поиск и оценка инвестиционной привлекательности реальных проектов, отбор наиболее эффективных из них. Тщательная экспертиза выбранных проектов, расчет уровня доходности и ранжирование по этому показателю выбранных проектов для инвестирования;

оценка инвестиционного качества отдельных финансовых инструментов и отбор наиболее эффективных из них (например, акций и корпоративных облигаций);

формирование инвестиционного портфеля и его оценка по критериям доходности, риска и ликвидности. Расчет ведется по каждому инвестиционному проекту и фондовому инструменту. Сформированный инвестиционный портфель можно рассматривать как реализуемую в текущем периоде совокупность инвестиционных программ;

текущее планирование и оперативное управление отдельных инвестиционных программ и проектов (календарные планы и бюджеты реализации отдельных инвестиционных проектов);

организация мониторинга реализации отдельных проектов (контроль и анализ за ходом реализации);

подготовка решений о своевременном выходе из неэффективных проектов и продаже отдельных финансовых инструментов, реинвестирование высвобождаемого капитала. Если фактическая эффективность проектов (ценных бумаг) окажется ниже расчетной, то принимается решение о выходе из таких проектов и определяются формы такого выхода (реализация активов, акционирование, поглощение отдельных фирм и т. д.);

корректировка инвестиционного портфеля путем подбора других проектов или фондовых инструментов, в которые реинвестируется высвобождаемый капитал.

Похожие работы

... увеличился в 1,64 раз и превысил 25,2 млрд. долл., в Московскую область, соответственно, в 1,5 раза и 2,7 млрд. долл. В 2005 г. на долю Москвы приходилось 47,0% от объема поступивших иностранных инвестиций против 37,9% в 2004 г. и в Московскую область - 5,1% против 4,5%. Повысилась привлекательность Северо-Западного федерального округа. Приток инвестиций в г. Санкт-Петербург достиг 1,4 млрд. долл ...

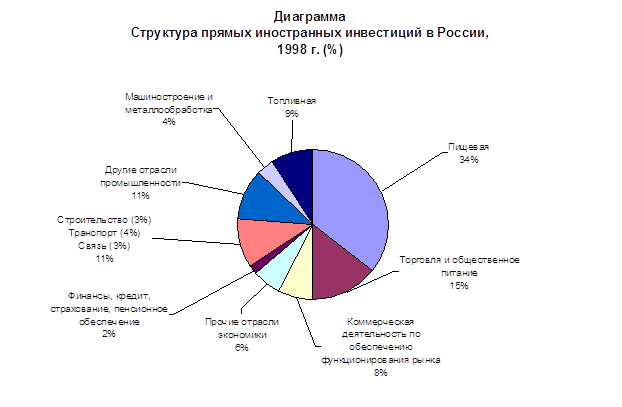

... экономикой (производство высокотехнологичной продукции, легкая промышленность), отсутствие частной собственности на землю (сельскохозяйственное производство). Кроме ”отраслевого перекоса” в прямых иностранных инвестициях в Россию налицо и территориальная неравномерность - по данным Госкомстата, в 1997 году свыше 67 процентов зарубежных вложений пришлось на Москву и Московскую область, а еще ...

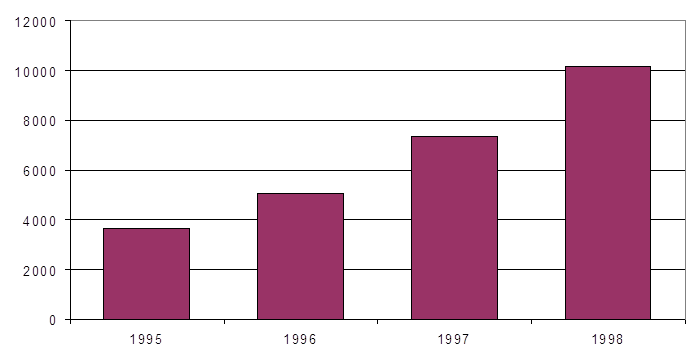

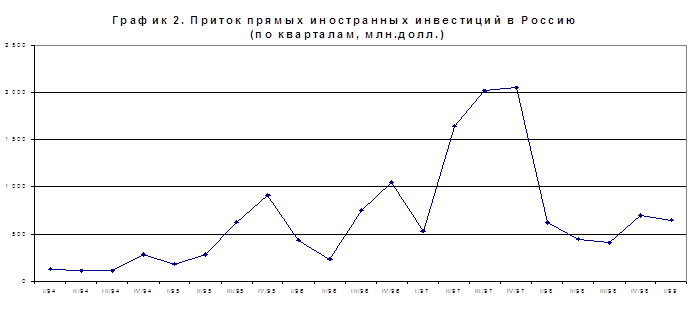

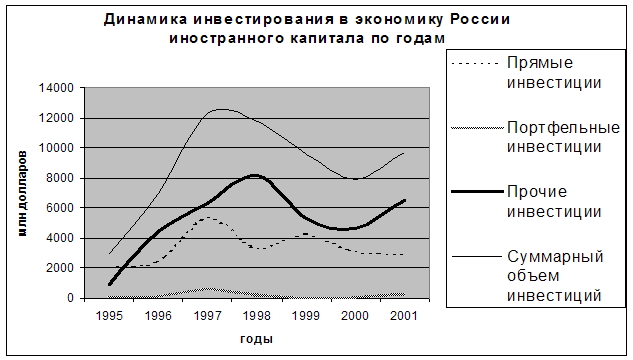

... 14 млрд долларов. Иностранный капитал присутствует в более чем в 24 тысячах компаний.[4] Проследим за динамикой инвестирования иностранного капитала в российскую экономику вообще и портфельных инвестиций в частности. Таблица 6.6. Динамика инвестиций в экономику России по годам, млн. долларов[5] Вид инвестиций 1995 год 1996 год 1997 год 1998 год 1999 год 2000 ...

... В РОССИЮ Объем иностранных инвестиций, поступивших в российскую экономику в I квартале 2006 года, составил $8,8 млрд. и увеличился на 46% по сравнению с соответствующим периодом 2005 года. При этом прямые иностранные инвестиции в Россию за тот же период составили $3,8 млрд. и выросли в 2 раза по сравнению с I кварталом 2005 года. По прогнозам министра финансов РФ Алексея Кудрина, приток прямых ...

0 комментариев