Навигация

Анализ деятельности негосударственных пенсионных фондов

2. Анализ деятельности негосударственных пенсионных фондов

Сегодня в нашей стране действует почти 250 негосударственных пенсионных фондов, из которых более ста ведут активную работу с населением, то есть с частными лицами. За последние десять лет НПФ удалось увеличить свои активы более чем в 130 раз. Сегодня активы частной пенсионной системы составляют почти 550 миллиардов рублей, это полтора процента валового внутреннего продукта страны.

За эти годы в негосударственные пенсионные фонды вовлечены на добровольной основе почти 7 миллионов человек. Почти миллион человек сегодня получают пенсию из НПФ, и размер этой пенсии сопоставим и даже несколько превышает базовую часть трудовой пенсии. А покупательная способность негосударственной пенсии с учетом инфляции за последние пять лет выросла в два с половиной раза.

Кроме того, негосударственные пенсионные фонды вместе с Пенсионным фондом РФ являются страховщиками по обязательному пенсионному страхованию в накопительной части трудовой пенсии. На сегодняшний день уже более двух миллионов человек перевели свои накопления из государственного ПФР в негосударственные пенсионные фонды. И что особенно радует, это то, что резко увеличилась динамика перехода граждан в частные пенсионные системы: в этом году - в два с половиной раза по сравнению с прошлым годом.

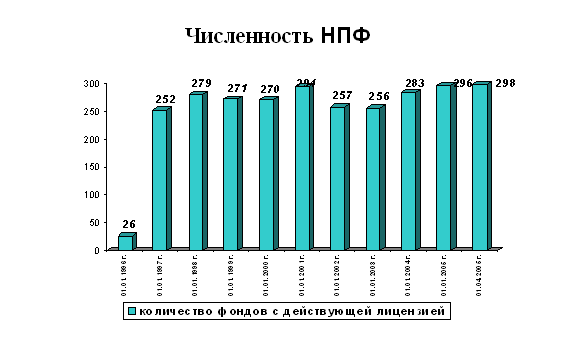

На конец 2005 года в стране насчитывалось 298 НПФ (рисунок 2.1), которые обслуживали более 6 млн. граждан. На 9 самых крупных из них приходится более 85% общей суммы пенсионных резервов (237 млрд. рублей), резервы каждого из которых превышают 3 млрд. рублей. За 2005 год пятерка крупнейших НПФ по объему резервов не изменилась, и безусловным лидером по-прежнему является НПФ «Газфонд», пенсионные резервы которого на конец 2005 года составили 163,4 млрд. рублей. На втором месте – НПФ «Благосостояние» с объемом резервов в 27,9 млрд. рублей. Третье место занимает Ханты-Мансийский НПФ (18,61 млрд. рублей), четвертое – НПФ «ЛУКОЙЛ-Гарант» (6,06 млрд. рублей), замыкает пятерку лидеров НПФ «Электроэнергетика» с резервами в 5,18 млрд. рублей.

За 2004 год рост пенсионных резервов НПФ составил почти 90%. Размер собственного имущества НПФ вырос в 2005 году на 60% - с 215,8 млрд. рублей до 344,34 млрд. рублей. В течение 2004 года число участников НПФ выросло на 6%, а численность получателей пенсий – на 15%. Если в начале 2005 года пенсии в системе НПФ получали 500 тыс. человек, то к концу года их численность уже составляла 704,8 тыс. человек. [9]

Рис. 2.1 Анализ численности НПФ [10]

Обобщающие характеристики и динамика изменения активов НПФ приведены в таблице 2.1.

В настоящее время НПФ работают в 54 субъектах Российской Федерации, однако, почти половина из них находится в Москве и Санкт-Петербурге.

Среднее число участников в расчете на один НПФ составляет около 21 тыс. человек, при этом дифференциация между самими НПФ крайне высокая: у лидера по этому показателю (НПФ «Благосостояние») численность участников составила почти 1,4 млн. человек, тогда как у двух десятков НПФ участников (физических лиц) - вообще практически нет. Число массовых по охвату НПФ, с численностью застрахованных более 10 тыс. человек, составляет всего 78 НПФ, или 31% от их общего числа. Концентрация по данному показателю весьма велика: на верхние 19 НПФ, каждый из которых имеет более 50 тыс. застрахованных, приходится 67% от общей численности участников, тогда как на остальные 237 НПФ - 33%.

Таблица 2.1 Основные направления и характеристики деятельности негосударственных пенсионных фондов в Российской Федерации с 1998 г. по 2005 г.[4, с. 12]

| 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2005 | |

| Собственное имущество, млрд. руб. | 8210,4 | 17029,5 | 23331,5 | 45103,0 | 63162,2 | 125818,0 | 215849,1 | 236880,1 |

| Пенсионные резервы, млрд. руб. | 4240,0 | 10525,5 | 15642,4 | 33640,3 | 51226,8 | 89806,0 | 169829,2 | 189687,6 |

| Количество участников, тыс. чел. | 1824,2 | 2390,9 | 3341,1 | 3953,1 | 4272,3 | 5256,5 | 5546,7 | 5856,7 |

| Количество участников, получающих пенсию, тыс. чел. | 174,1 | 259,3 | 281,0 | 330,5 | 344,8 | 435,9 | 500,6 | 665,4 |

| Пенсионные выплаты, млн. руб. | 253,5 | 370,2 | 605,3 | 1025,3 | 1978,5 | 3325,6 | 4961,4 | 3208,0 |

Средний размер выплачиваемой НПФ пенсии составил в 2003 г. всего около 7,7 тыс. рублей в год, или около 650 рублей в месяц. Это составляет всего третью-четвертую часть от размера государственной пенсии.

По-прежнему большую часть пенсионных взносов вносят юридические лица. В 2003 году поступления от них составили более 19,5 млрд. рублей, против 1,5 млрд. рублей взносов от физических лиц, что свидетельствует о весьма скромных результатах. Деятельность НПФ по-прежнему остается дорогостоящей: расходы на обеспечение уставной деятельности составляют до 10% от собираемых взносов.

В 2004 г. НПФ боролись за пенсионные накопления граждан впервые. Федеральная служба по финансовым рынкам подвела итоги кампании по выбору негосударственных пенсионных фондов. По последним данным, договоры с НПФ о переводе пенсионных накоплений заключили 210 тыс. человек. Из 77 фондов, которые имели право привлекать пенсионные накопления граждан, договоры обязательного пенсионного страхования удалось заключить 39 фондам.

Финансовые активы НПФ достаточно динамично прирастали в последние годы (после 2003 года) в связи с введением в действие Федерального закона от 24 июля 2002 года № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» и упорядочением в связи с этим деятельности НПФ (таблица 2.2).

Таблица 2.2 Показатели, характеризующие деятельность НПФ [4, с. 15]

| 01.04.05 | Все фонды | Более 500 млн. руб. | % к общему показа-телю | Более 1 млрд. руб. | % к общему показа-телю | Фонды от 50 до 500 млн. руб. | % к общему показа-телю | Фонды менее 50 млн. руб. | % к общему показа-телю |

| Количество НПФ | 298 | 32 | 10,7% | 21 | 7,0% | 94 | 31,5% | 172 | 57,7% |

| СИФ | 222267309,7 | 205341248 | 92,4% | 197549170 | 88,9% | 14415637 | 6,5% | 2510424 | 1,1% |

| ПР | 176339002,7 | 164840235 | 93,5% | 158084413 | 89,6% | 10456509 | 5,9% | 1042258 | 0,6% |

| СВУ | 9858275,3 | 5497325 | 55,8% | 4809376 | 48,8% | 2953972 | 29,9% | 1406978 | 14,3% |

| Количество участников (КУ) | 5709330 | 3966311 | 69,5% | 3338302 | 58,5% | 1335799 | 23,4% | 407220 | 7,1% |

| Количество участников получающих пенсию | 523255 | 388778 | 74,3% | 321901 | 61,5% | 109250 | 20,9% | 25227 | 12,4% |

| ПВ | 1390001,3 | 1190305 | 85,6% | 1061966 | 76,4% | 171855 | 12,4% | 27841 | 4,8% |

| ПН | 1200000 | 1177200 | 98,1% | 838800 | 69,9% | 204000 | 1,7% | 2400 | 2,0% |

Для анализа деятельности НПФ в рамках данной курсовой работы рассмотрим методики (простая и интегральная), с помощью которых будущий пенсионер сможет осуществить осознанный выбор. В основе методик лежит оценка каждого НПФ по определенным критериям. Сравнивая компании между собой, гражданин, имеющий желание разместить свою накопительную часть, отберет тот НПФ или УК, которая, по его мнению, достигает оптимального соотношения между максимальной доходностью и минимальным риском.

Все предлагаемые критерии разбиваются на две группы (качественные и количественные показатели).

К качественным (нерыночным) показателям относятся:

- открытость компании;

- учредители и прочие родственные структуры;

- возраст компании, дата получения лицензии;

- количество фондов, которыми управляет УК;

- доходность, получаемая при управлении активами;

- издержки компании;

- размер собственного капитала;

- объем средств под управлением.

Количественные (рыночные) показатели представлены:

- коэффициентом Шарпа;

- коэффициентом Альфа;

- коэффициентом Бета;

- коэффициентом Звездности.

Простая методика подразумевает выбор НПФ с использованием критериев, которые отнесены, только к одной группе. Гражданам, имеющим слабое представление о фондовом рынке в целом и о процессах, происходящих на нем, может быть рекомендовано воспользоваться методикой, основанной на применении нерыночных (качественных) показателей. Рассмотрение НПФ, исходя из количественных (рыночных) показателей требует минимальных представлений о деятельности НПФ, об организованных ими паевых инвестиционных фондах и т.п.

Если осуществлять выбор НПФ только по одной группе критериев (простая методика), то рекомендуется придерживаться алгоритма, при котором постепенный переход от критерия к критерию (в предлагаемой последовательности) приводит шаг за шагом к сужению выбора. Как показывает практика, в итоге остается 5-8 НПФ при первоначальном предложении в 55 компаний.

При использовании интегральной методики применяется сначала одна простая методика, потом следующая. По результатам рассмотрения, как правило, обнаруживается, что на данный момент времени наилучшие показатели наблюдаются у одних и тех же компаний. Другими словами, обе методики коррелируются между собой.

Рассмотрим подробнее анализ деятельности негосударственных пенсионных фондов исходя из качественных показателей.

1. Открытость (транспарентность). Соблюдение компанией требования закона об открытости НПФ практически проверяется следующим образом:

- насколько легко найти информацию о ней ("раскручена" ли в прессе);

- доступна ли финансовая отчетность, есть ли контактные телефоны и какую информацию можно по ним получить;

- какая информация о компании размещена на ее собственном сайте;

- есть ли отдельная телефонная линия по пенсионным вопросам со специально обученными сотрудниками.

2. Вопрос об учредителях и других родственных структурах УК тесно связан с первым критерием и является важнейшим для обеспечения надежности вложений. Те компании, за которыми стоят крупные финансово-промышленные группы, повсеместно раскрывают эту информацию.

3. Срок работы на рынке. По срокам выдачи лицензии на право управления ПИФами и НПФ можно сделать вывод, о том, как долго УК занимается управлением активами, работала ли компания в период кризиса 1998 года. Дата получения лицензии - формальный критерий, целесообразней оценить срок реальной работы компании на рынке, и чем стаж больше, тем лучше. За начало практической деятельности можно рассматривать дату завершения формирования ее первого ПИФа либо заключения первого договора на управление пенсионными резервами НПФ, а может быть и другое событие которое сама УК считает началом своей деятельности (момент привлечения первого клиента, год основания компании и др.). Например, УК "Метрополь" является стопроцентной дочерней компанией инвестиционно-финансовой компании "Метрополь" работающей на рынке ценных бумаг с 1995 года.

В таблице 2.3 представлены некоторые компании по этому критерию.

Таблица 2.3 Срок работы на рынке

| Дата начала практической работы | Управляющая компания |

| Декабрь 1994 | "Лидер" |

| 1995 | "Менеджмент. Инвестиции. Развитие" (МИР) |

| 1996 | "Альфа - капитал" |

| 1996 | "Мономах" |

| Декабрь 1996 | РТК-ИНВЕСТ |

| Январь 1997 | "Паллада Эссет Менеджмент" |

| Февраль 1997 | "Монтес Аури" |

| Апрель 1997 | Объединенная финансовая группа ИНВЕСТ |

| 1997 | "НИКойл-Сбережения" |

| 1997 | "Интерфин КАПИТАЛ" |

| Март 1998 | АВК "Дворцовая площадь" |

| Ноябрь 1998 | "Пифагор" |

| Февраль 1999 | "Ермак" |

| 1999 | "Капиталъ" |

| Июль 2001 | "Регионгазфинанс" |

| Ноябрь 2001 | "РН-траст" |

| Июль 2002 | "Регион Эссет Менеджмент" |

| Август 2002 | "Система-Инвестментс" |

| Декабрь 2002 | Национальная управляющая компания |

| Декабрь 2002 | УК ПСБ |

| Март 2003 | "Инвест-Центр" |

| Апрель 2003 | "Доверие Капитал" |

| Июнь 2003 | "Ямал" |

4. Необходимость разнесения пенсионных накоплений по нескольким фондам обусловлена требованием законодательства о диверсификации вложений. В таблице 2.4 представлены УК, участвующие в пенсионной системе, которые сформировали наибольшее количество фондов, по состоянию на середину 2007 года.

Таблица 2.4 Количество фондов, сформированных УК

| Управляющая компания | Количество фондов |

| КИТ "Фортис Инвестментс" | 15 |

| "Тройка Диалог" | 12 |

| "Альфа-Капитал" | 11 |

| "Пиоглобал Эссет Менеджмент" | 10 |

| АВК "Дворцовая площадь" | 9 |

| "Брокеркредитсервис" | 6 |

| "УралСиб" | 5 |

5. Доходность компании. Несмотря на то, что этот критерий является самым популярным у инвесторов, выбирать по нему УК весьма рискованное дело. На рынке действует закон, согласно которому никакие прошлые заслуги не гарантируют высоких доходов в будущем. Тем не менее, определенной гарантией хорошего вложения в ПИФы акций является доходность свыше 40% в течение нескольких лет. Аналогичный показатель ниже 20% - стоит задуматься. Для ПИФов облигаций - 20-25% и 15% соответственно. ПИФы смешанного типа должны показывать доходность 30% и выше.

В связи с ограничениями, налагаемыми при инвестировании пенсионных накоплений (они обусловлены обеспечением надежности вложений) эти показатели несколько ниже. Например, в 2005 году, сбалансированные портфели имели доходность в диапазоне 18-28%, для консервативных стратегий доходность колебалась в диапазоне 10-17%.

6. Вознаграждение у государственной управляющей компании и многих частных компаний составляет 10% от дохода, у некоторых компаний оно меньше (еще один плюс для частных компаний). Например, процент выплачивается в момент выхода инвестора из фонда компанией "Креативные инвестиционные технологии" (КИТ) - 8,25%.

7. Величина собственного капитала. Этот показатель у компании уже проверяли при выдаче лицензии на право управления пенсионными накоплениями. Минимальный показатель норматива достаточности собственных средств (капитала) управляющей компании варьируется от 50 млн. руб. до 100 млн. руб. Например, по состоянию на 1 июля 2007года у некоторых компаний она составляла значения, представленные в таблице 2.5. Но, следует иметь в виду, что величина эта весьма переменная. Дополнительная сложность при выборе УК по этому критерию связана с тем, что будущему пенсионеру требуется информация, раскрывать которую УК в таком виде не обязана.

Таблица 2.5 Величина собственного капитала некоторых УК в 2007 году

| Управляющая компания | На 1.07.2007 |

| РТК-ИНВЕСТ | 41,4 |

| "Монтес Аури" | 54,7 |

| АВК "Дворцовая площадь" | 32,0 |

| "Пифагор" | 50,4 |

| "Ермак" | 58,3 |

| "Регионгазфинанс" | 26,3 |

| "РН-траст" | 60,9 |

| "Регион Эссет Менеджмент" | 51,4 |

| "Система-Инвестментс" | 50,4 |

| УК "ПСБ" | 60,7 |

| "Доверие Капитал" | 55,0 |

| "Метрополь" | 120,0 |

На основании выше изложенного, следует рассматривать этот критерий как косвенный, то есть "при прочих равных условиях".

8. Средства под управлением. В этом вопросе может быть реализован аналогичный подход. Этот параметр также нестабилен и напрямую зависит от того, какими активами располагают входящие в управляющую компанию ПИФы. Обнадеживают компании, которые давно управляют крупными суммами и растут. Плюсом является и то, что, чем более крупные суммы находятся под управлением, тем ниже комиссионные этих компаний.

Рассмотрим анализ деятельности негосударственных пенсионных фондов на основе количественных показателей.

1. Умение менеджмента УК управлять рисками. Более известен, как коэффициент Шарпа. Этот параметр показывает, насколько доходность фонда превышает риск при вложении денег (оценка доходности с учетом риска инвестирования).

Кш = (СДф - СДа)/СО, (2.1)

где СДф - средняя доходность фонда за определенный промежуток времени;

СДа - средняя доходность без рискового актива;

СО - стандартное отклонение (риск портфеля фонда).

Следует иметь в виду, что оценить деятельность УК представляется возможным только по результатам работы образованных ею ПИФов. Исходя из этого, предварительно оцениваются ПИФы, причем каждый в своей категории. Необходимо также подчеркнуть, что для большинства будущих пенсионеров расчет этого коэффициента (как и двух других, представленных ниже) представляет собой достаточно сложную задачу. Поэтому предлагается воспользоваться уже готовыми расчетами, выполненными профессионалами. Для чего следует обратиться к регулярным публикациям Национальной лиги управляющих, компании RICH Consulting и др. по этому вопросу.

Рассмотрим оценку умения управлять рисками по итогам работы за 2005 год интервальных ПИФов акций, а затем проранжируем их по группам. Осуществим разбивку ПИФов на 5 групп, присвоив каждой группе соответствующее количество звезд. Для этого воспользуемся методикой агентства Morningstar, предусматривающей следующую разбивку диапазона: 10, 22,5, 35, 22,5 и 10%. В "пятизвездную" группу попадают ПИФы верхней 10-процентной части диапазона, в "однозвездную" - нижней 10%. Полученные результаты представлены в таблице 2.6.

Таблица 2.6 Рейтинг интервальных ПИФов акций по коэффициенту Шарпа

| Фонд | Значение | Звезды |

| "ЛУКойл Фонд отраслевых инвестиций" | 0,438211627 | ***** |

| "ЛУКойл Фонд Первый" | 0,426031682 | ***** |

| "ЛУКойл Фонд перспективных вложений" | 0,45647665 | ***** |

| "Высокие технологии" | 0,39550705 | **** |

| "Нефтяной" | 0,358974688 | **** |

| "Поддержка" | 0,417926994 | **** |

| "Энергия" | 0,339460719 | *** |

| "Петербургский Промышленный" | 0,120481017 | * |

Похожие работы

... системы учета и отчетности в сфере добровольного дополнительного пенсионного обеспечения (страхования) и обеспечение ее информационной прозрачности; - установление требований к договорам, заключаемым негосударственными пенсионными фондами с управляющими компаниями и депозитариями. Указанные направления нашли свое законодательное закрепление в ряде постановлений Правительства РФ. Следующий этап ...

... накоплений НПФ (млрд. руб.) - - 2,0 10,0 26,8 Суммарные размеры собственного имущества НПФ (млрд. руб.) 125,6 215,8 344,3 514,8 603,1 3 РОЛЬ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ В СОВРЕМЕННОЙ ПЕНСИОННОЙ СИСТЕМЕ РОССИ Сентябрь 1992г. считается месяцем создания системы негосударственного пенсионного обеспечения — 16.09.1992 г. Президент Российской Федерации подписал Указ № 1077 «О ...

... системы негосударственного пенсионного обеспечения. Мы обозначили главные цели деятельности НПФ, а так же механизмы реализации этих целей. На примере деятельности зарубежных пенсионных фондов и обзором состояния системы негосударственного пенсионного страхования в России нам удалось доказать немаловажную роль негосударственных пенсионных структур как в экономике страны, так и системе социальной ...

... фондов некатастрофичны и поддаются управлению. В следующем параграфе курсовой работы, будет рассмотрены риски негосударственных пенсионных фондов. 2.2 Проблемы и риски негосударственных пенсионных фондов на рынке ценных бумаг Каждый негосударственный пенсионный фонд в своей деятельности часто сталкивается с неопределенностью наступления ряда событий, в том числе – получения желаемых ...

0 комментариев