Навигация

Методы проверки региональных налогов

Содержание

Введение

1. Методика проверки налога на имущество организаций

2. Порядок исчисления и уплаты транспортного налога

Список литературы

Введение

Налоги – необходимое звено экономических отношений в обществе с момента возникновения государства. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения и оперативного управления денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.[1]

Налоги служат источником формирования доходов бюджета государства. С помощью налогов государство изымает и присваивает себе часть произведенного национального дохода, поэтому налоги и налоговая система напрямую зависят от уровня развития государственного механизма.[2] Выполняя фискальную функцию, налоги, кроме того, представляют собой один из главных инструментов экономического воздействия государства на структуру и динамику общественного воспроизводства и социально - экономические параметры страны. Налоговая система должна быть гармоничной и соответствовать уровню экономического развития государства.

Согласно Налоговому кодексу РФ налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов и сборов. В нее входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы. Налоговые органы действуют в пределах своей компетенции и в соответствии с законодательством РФ.

Налоговый контроль – сложная и трудоемкая функция, подразумевающая проверку соблюдения законодательства о налогах и сборах, тщательную проверку правильности исчисления, полноты и своевременности уплаты налогов и сборов, контроль устранения выявленных нарушений. В данной курсовой работе рассмотрим основные методики проверки региональных налогов, к которым относится налог на имущество организаций и транспортный налог.

1. Методика проверки налога на имущество организаций

Регулирование налога на имущество организаций, осуществляется главой 30 «Налог на имущество организаций» части II Налогового кодекса РФ, а также законами субъектов РФ и с момента введения в действие обязателен к уплате на территории соответствующего субъекта РФ. Устанавливая налог, законодательные (представительные) органы субъектов РФ определяют налоговую ставку, порядок и сроки уплаты налога. При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиками. Рассмотрим порядок проверки налога на имущество организаций по элементам.

Проверка субъектов налогообложения. В соответствии со ст. 373 НК РФ «Налогоплательщики» налогоплательщиками налога на имущества организаций признаются:

- российские организации;

- иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и имеющие в собственности недвижимое имущество на территории РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ.

Не признаются налогоплательщиками организации, являющиеся организаторами Олимпийских и Параолимпийских игр.

Деятельность иностранной организации признается приводящей к образованию постоянного представительства в РФ в соответствии со ст. 306 НК РФ «Особенности налогообложения иностранных организаций. Постоянное представительство иностранной организации», если иное не предусмотрено международными договорами РФ.

Проверка объектов налогообложения. При проверке необходимо учитывать, что в соответствии со ст. 374 НК РФ «Объект налогообложения» объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, преданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета. Объектом налогообложения для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, признается движимое и недвижимое имущество, относящееся к объектам основных средств. Иностранные организации ведут учет объектов налогообложения в соответствии с установленным в РФ порядком ведения бухгалтерского учета. Объектом налогообложения для иностранных организаций, не осуществляющих деятельность в РФ через постоянные представительства, признается находящееся на территории РФ недвижимое имущество, принадлежащее указанным иностранным организациям на праве собственности.

Не признаются объектом налогообложения:

- земельные участки и иные объекты природопользования (водные объекты и др. природные ресурсы);

- имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемые этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ.

Проверка налоговой базы. При проверке данного элемента необходимо руководствоваться в первую очередь ст. 375 НК РФ «Налоговая база», а также ст. 376 «Порядок определения налоговой базы», ст. 377 « Особенности определения налоговой базы в рамках договора простого товарищества (договора о совместной деятельности)», ст. 378 «Особенности налогообложения имущества, преданного в доверительное управление». Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При определении налоговой базы имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учет, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового периода.

Налоговой базой в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, а также в отношении объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в РФ через постоянные представительства, признается инвентаризационная стоимость указанных объектов по данным технической инвентаризации.

Уполномоченные органы и специализированные организации, осуществляющие учет и техническую инвентаризацию объектов недвижимого имущества, обязаны сообщать в налоговый орган по местонахождению объектов сведения об инвентаризационной стоимости каждого такого объекта, находящегося на территории соответствующего субъекта РФ, в течении 10 дней со дня оценки (переоценки) указанных объектов. Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.

В случае, если объект недвижимого имущества имеет фактическое местонахождение на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море РФ ( на континентальном шельфе РФ или в исключительной экономической зоне РФ), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте РФ в части, пропорциональной доле балансовой стоимости (для объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, - инвентаризационной стоимости) объекта недвижимого имущества на территории соответствующего субъекта РФ. Налоговая база определяется налогоплательщиками самостоятельно в соответствии с гл. 30 НК РФ.

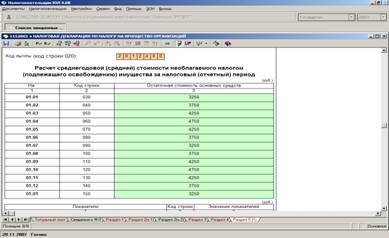

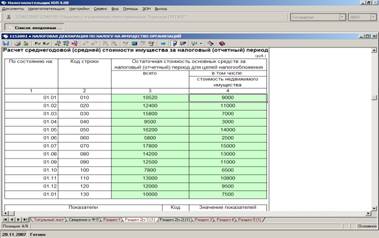

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1- е число каждого месяца отчетного периода и 1-е месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости на 1- е каждого число месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

Налоговая база в рамках договора простого товарищества (договора о совместной деятельности) определяется исходя из остаточной стоимости признаваемого объектом налогообложения имущества, внесенного налогоплательщиком по договору простого товарищества , а также исходя из остаточной стоимости иного признаваемого объектом налогообложения имущества, приобретенного и (или) созданного в процессе совместной деятельности, составляющего общее имущество товарищей, учитываемого на отдельном балансе простого товарищества участником договора простого товарищества, ведущим общие дела. Каждый участник договора простого товарищества производит исчисление и уплату налога в отношении имущества, переданного им в совместную деятельность. В отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисление и уплата налога производятся участниками договора простого товарищества пропорционально стоимости их вклада в общее дело.

Лицо, ведущее учет общего имущества товарищей, обязано сообщать не позднее 20 – го числа месяца, следующего за отчетным периодом, каждому налогоплательщику сведения об остаточной стоимости имущества, составляющего общее имущество товарищей, на 1- е число каждого месяца соответствующего отчетного периода и о доле каждого участника в общем имуществе товарищей.

Проверка налогового периода. При организации проверки необходимо помнить, что в соответствии со ст. 379 НК РФ «Налоговый период. Отчетный период» налоговым для налога на имущество организаций признается календарный год. Отчетным периодом признаются 1-ый квартал, полугодие и 9 месяцев календарного года.

Проверка налоговых ставок. При организации проверки необходимо учитывать, что в соответствии со ст. 380 НК РФ налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2 %. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и имущества, признаваемого объектом налогообложения.

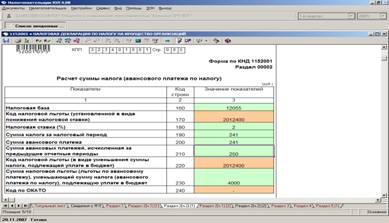

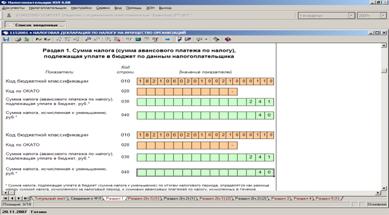

Проверка порядка исчисления. Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период. Сумма налога также определяется как разница между суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода. Сумма налога исчисляется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам. Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода в размере ¼ произведения соответствующей налоговой ставки и средней стоимости имущества. Сумма авансового платежа по налогу в отношении объектов недвижимого имущества иностранных организаций (п. 2 ст. 375 НК РФ) исчисляется по истечении отчетного периода как ¼ инвентаризационной стоимости объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку.

В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на объект налогообложения исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данный объект недвижимого имущества находился в собственности налогоплательщика, к числу полных месяцев в налоговом периоде, если другое не предусмотрено настоящей статьей.

В соответствии со ст. 384 НК РФ организация, в состав которой входят обособленные подразделения, имеющие отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из обособленных подразделений в отношении имущества, находящегося на отдельном балансе каждого из них, в сумме , определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта РФ, на которой расположены эти обособленные подразделения, и налоговой базы (1/4 средней стоимости имущества), определенной за налоговый (отчетный) период, в отношении каждого обособленного подразделения. Организация, учитывающая на балансе объекты недвижимого имущества, находящиеся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог в бюджет по местонахождению каждого из указанных объектов недвижимого имущества.

В ст. 385 .1 НК РФ говорится, что резиденты Особой экономической зоны в Калининградской области уплачивают налог на имущество организаций в отношении всего имущества, за исключением имущества, созданного или приобретенного при реализации инвестиционного проекта. Для резидентов в течении первых 6 календарных лет, начиная со дня включения юридического лица в единый реестр резидентов Особой экономической зоны в Калининградской области налоговая ставка по налогу на имущество организаций в отношении имущества, созданного или приобретенного при реализации инвестиционного проекта, устанавливается в размере 0 %. В период с 7-го по 12-й календарный год включительно налоговая ставка составляет величину, установленную законом Калининградской области и уменьшенную на 50 %. Особый порядок уплаты налога не распространяется на ту часть стоимости имущества (созданного или приобретенного при реализации инвестиционного проекта), которая использована для производства товаров (работ, услуг), на которые не может быть направлен инвестиционный проект. Разница между суммой налога на имущество организаций в отношении налоговой базы по налогу имущество организаций (созданное или приобретенное при реализации инвестиционного проекта), которая была бы исчислена резидентом при неиспользовании особого порядка уплаты на имущество организаций и суммой налога, исчисляемой резидентом в соответствии с настоящей статьей, не включается в налоговую базу по налогу на прибыль организаций для резидентов. В случае исключения резидента из единого реестра резидентов до получения им свидетельства о выполнении условий инвестиционной декларации резидент считается утратившим право на применение особого порядка уплаты налога на имущество организаций с начала того квартала, в котором он был исключен из указанного реестра. В этом случае резидент обязан исчислить сумму налога в отношении имущества, созданного или приобретенного при реализации инвестиционного проекта, по налоговой ставке, установленной в соответствии со ст. 30 НК РФ. Исчисление суммы налога производится за период применения особого порядка налогообложения. Исчисленная сумма налога подлежит уплате резидентом по истечении отчетного или налогового периода, в котором он был исключен из единого реестра резидентов, не позднее сроков, установленных для уплаты авансовых платежей по налогу за отчетный период или налога за налоговый период.

Проверка порядка и сроков уплаты. В отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению указанной организации. В отношении объектов недвижимого имущества, входящего в состав Единой системы газоснабжения, налог перечисляется в бюджеты субъектов РФ пропорционально стоимости этого имущества, фактически находящегося на территории соответствующего субъекта РФ. В соответствии со ст. 386.1 НК РФ фактически уплаченные российской организацией за пределами территории РФ в соответствии с законодательством другого государства суммы налога на имущество в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства, засчитываются при уплате налога в РФ в отношении указанного имущества. При этом размер засчитываемых сумм налога, выплаченных за пределами территории РФ, не может превышать размер суммы налога, подлежащего уплате этой организацией в РФ.

Для зачета налога российская организация должна представить в налоговые органы следующие документы:

- заявление на зачет налога;

- документ об уплате налога за пределами территории РФ, подтвержденный налоговым органом соответствующего иностранного государства.

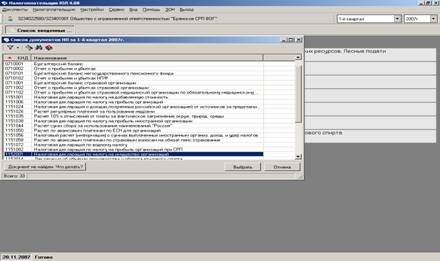

Согласно ст. 386 НК РФ налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта, следующего за истекшим налоговым периодом.

Проверка льгот и оснований для их использования налогоплательщиком. При организации проверки льгот и оснований для их использования налогоплательщиком в предусмотренных законодательством случаях, в соответствии со ст. 381 НК РФ освобождаются от налогообложения:

1) организации и учреждения уголовно-исполнительной системы;

2) религиозные организации;

3) следующие организации:

- общероссийские общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 %;

- организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность среди их работников составляет не менее 50 % , а их доля в фонде оплаты труда – не менее 25 % ,- в отношении имущества, используемого ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утвержденному Правительством РФ по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

- учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организациями инвалидов, - в отношении имущества, используемого ими для достижения образовательных, культурных, лечебно-оздоровительных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям- инвалидам, их родителям;

4) организации, основным видом деятельности которых является производство фармацевтической продукции,- в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями;

5) организации - в отношении объектов, признаваемых памятниками истории и культуры федерального значения;

6) организации – в отношении ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, а также хранилищ радиоактивных отходов;

7) организации – в отношении ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания;

8) организации – в отношении ж/д путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи;

9) организации – в отношении космических объектов;

10) имущество специализированных протезно-ортопедических предприятий;

11) имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

12) имущество государственных научных центров;

13) организации – в отношении судов, зарегистрированных в Российском международном реестре судов;

14) организации – в отношении имущества, учитываемого на балансе организации - резидента особой экономической зоны, созданного или приобретенного в целях ведения деятельности на территории особой экономической зоны, используемого на территории особой экономической зоны в рамках соглашения о создании особой экономической зоны и расположенного на территории данной зоны, в течение 5 лет с момента поставки на учет указанного имущества.

налога имущество транспортный бюджет

Похожие работы

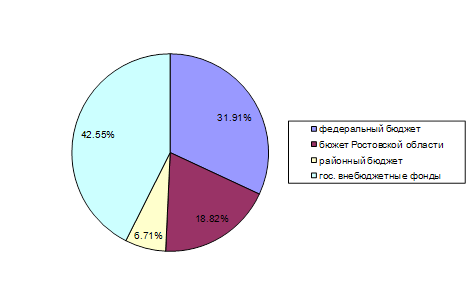

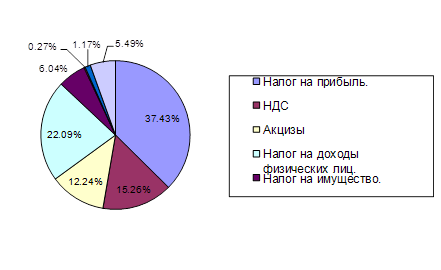

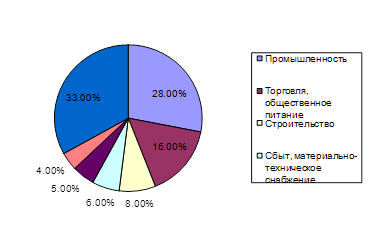

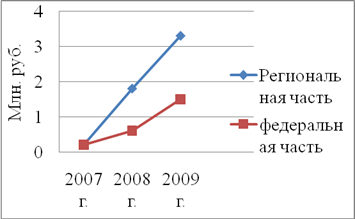

... Губернатора Ростовской области. Джамурзаев Ю.Д. является автором работы «Совершенствование межбюджетных отношений в условиях становления бюджетного федерализма». 2.2 Основные результаты деятельности Государственной налоговой инспекции Первомайского района г. Ростова-на-Дону. Показатели собираемости региональных налогов Согласно проекту бюджета Ростовской области на 2004 год, его доходы в ...

... ликвидации или банкротства предприятия. Обязательным условием для подготовки к проверке является утверждения перечня вопросов, подлежащих налоговому контролю. Например, при проведении выездной налоговой проверки по налогу на прибыль должностные лица налоговых органов в обязательном порядке должны рассмотреть следующие вопросы: · правильность определения предполагаемой прибыли и выручки от ...

... хозяйственных операций; 4. Применяемой формы бухгалтерского учета; 5. Организационной структуры учетного процесса и распределение служебных обязанностей в бухгалтерии; 6. Организации хранения бухгалтерской документации и реестров. 2.3 Учет расчетов с бюджетом по региональным налогам на предприятии ООО «ОКБ по теплогенераторам» Расчеты по налогу на имущество на предприятии ООО «ОКБ по ...

... по Промышленному району г. Ставрополя имеет в своем составе 7 отделов: отдел контроля налогообложения юридических лиц, отдел контроля налогообложения физических лиц, отдел местных налогов и сборов, ресурсных платежей и контроля за предприятиями занимающимися производством и оборотом алкогольной и табачной продукции, отдел учета налогоплательщиков, ведение реестра, и информатизации, финансово – ...

0 комментариев