Навигация

2.6 Расходы пайщика

инвестиционный фонд россия пай

Для возмещения расходов, связанных с выдачей и погашением инвестиционных паев, правилами доверительного управления паевым инвестиционным фондом могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки с расчетной стоимости инвестиционных паев при их погашении.

Надбавка при покупке паев, если она есть, фактически уменьшает количество паев, которое записывается в реестр на пайщика. А скидка уменьшает сумму денежных средств, выдаваемых пайщику при погашении паев. Это прямые расходы пайщика.

Максимальный размер надбавки не может составлять более 1,5 процента расчетной стоимости инвестиционного пая. Максимальный размер скидки не может составлять более 3 процентов расчетной стоимости инвестиционного пая.

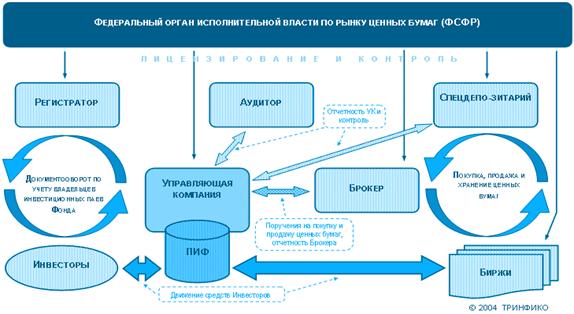

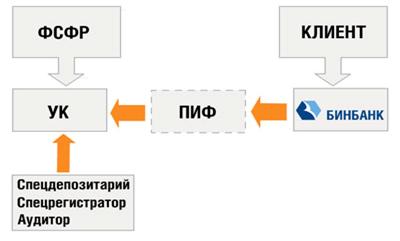

За счет имущества, составляющего паевой инвестиционный фонд, выплачиваются вознаграждения управляющей компании, специализированного депозитария, специализированного регистратора, оценщика и аудитора, а также другие расходы, связанные с управлением паевым фондом. Их сумма не превышает 10% от среднегодовой стоимости чистых активов фонда (СЧА). Фактически это тоже расходы пайщиков, но они уже учтены в расчетной стоимости паев, по которой покупаются и продаются паи.

Инвестор обязан заплатить налог с полученного в ПИФе дохода. А доход возникает исключительно в момент продажи им пая. Если же инвестор продолжает владеть паями даже несколько лет, он свободен от налогов.

Физические лица с полученного дохода платят подоходный налог. Физические лица - резиденты Российской Федерации в настоящее время уплачивают налог по ставке 13%. Нерезиденты - 30%.

Управляющая компания является налоговым агентом - то есть она исчисляет и взимает, налоги с пайщиков при продаже ими паев и затем перечисляет собранные налоги в бюджет.

Налогооблагаемая база, с которой исчисляется налог, определяется как разница между суммой, полученной при продаже паев, и суммой расходов на приобретение этих паев. Но можно воспользоваться и так называемым имущественным налоговым вычетом. [7, c. 74]

3 Актуальное положение ПИФов 3.1 Самые доходные и убыточные ПИФы в 2009 году

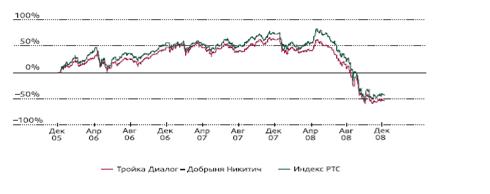

После обвального 2008 года, 2009 год стал неплохим подарком для инвесторов, доходность отдельных фондов достигала 300%, однако, даже эти внушительные цифры смогли компенсировать только часть потерь.

В Приложении Б Таблица Б.1 приведен список самых доходных и убыточных ПИФов в 2009 году по первым десяти позициям.

Наилучший результат, среди открытых ПИФов, показал отраслевой фонд «Тройка Диалог – Телекоммуникации» под управлением «Тройка Диалог» - 306%. Примечательно, именно отраслевые ПИФы, инвестирующие в «Телеком», очень хорошо зарекомендовали себя в прошлом году: среди Top10 подобные фонды занимают половину строк. Вторая строчка за фондом смешанных инвестиций «Энергокапитал – Сбалансированный» (УК «Энергокапитал»), принесшему своим клиентам около 260% годовых. Замыкает тройку лидеров фонд акций «Арсагера – ФА» управляющей «Арсагера», стоимость его пая за 12 прошедших месяцев выросла на 256%.

Другой ПИФ, находящийся под управлением УК «Арсагера» - «Арсагера - A 6.4» стал самым доходным интервальным фондом. Доходность этого ПИФа, как и следующего за ним фонда управляющей компании «УралСиб» - «УралСиб Энергетическая перспектива» превысила 300%. Стоимость пая ПИФа «Александр Невский» (УК «Парма Менеджмент»), занимающего третью строчку, выросла на 281%.

Результаты 2008 года надолго подорвали доверие пайщиков к инвестированию средств в паевые фонды, тем более, если учитывать, какие результаты показывали фонды в докризисные периоды. В итоге, компенсация хотя бы части потерь, была воспринята многими пайщиками как сигнал к выводу средств и переводу их в менее рискованные инструменты, например, банковские депозиты, ставки по которым пока являются еще достаточно привлекательными.

3.2 Самые доходные и убыточные ПИФы в I квартале 2010 годаПозитивная динамика на рынке акций крайне положительно отразилась на результатах подавляющего большинства паевых фондов, причем как открытых, так и интервальных. Из всех ПИФов, представленных в рейтинге, нет ни одного, показавшего убыток по итогам I квартала 2010 года.

Индекс ММВБ прибавил почти 6% и на конец марта составил 1450.15 пунктов. Индекс РТС за аналогичный период прибавил несколько больше – 9%, преодолев знаковую величину в 1500 пунктов (1572.48 пунктов на 31 марта 2010 года). В результате роста на рынке акций, многим управляющим удалось заработать для своих клиентов весьма ощутимые проценты.

Так, самым доходным открытым ПИФом первого квартала 2010 года стал фонд, ориентированный на акции энергетического сектора. «Замоскворечье – фонд энергетики» управляющей компании «Банка Москвы» заработал для своих клиентов чуть более 41%, что оказалось даже лучше результата отраслевого индекса ММВБ-Энергетика, который за аналогичный период вырос на 36%. Неплохих результатов достиг и другой открытый фонд этой УК – стоимость пая ПИФа «Трубная площадь – фонд металлургии», который, как видно из названия, ориентирован на бумаги металлургов, за три прошедших месяца выросла на 40.12%, что соответствует третьему месту в рейтинге. Индекс ММВБ-Металлургия в I квартале прибавил почти 28%.

В Приложении В Таблица В.1 приведен список самых доходных и убыточных ПИФов в I квартале 2010 году по первым десяти позициям.

А вот на второй строчке расположился фонд, ориентированный на более широкий спектр акций отечественных эмитентов – «Глобал Капитал – Акции» (УК «Глобал Капитал»), заработав для своих клиентов 40.93%.

Прошедший квартал в целом стал более удачным именно для ПИФов акций, по крайней мере, первые 26 мест, кроме одного, принадлежат именно этому типу. Четкий строй фондов акций «разбивает» попавший на 9 строчку смешанный фонд «Финам Первый» управляющей компании «Финам Менеджмент», прирост стоимости пая которого составил чуть более 31%. В таблице самых доходных и убыточных ПИФов о стратегиям управления он занимает первое место среди смешанных.

Самым доходным открытым ПИФом облигаций стал «УралСиб Фонд Консервативный» (УК «УралСиб») с результатом 11.22%, правда, в общем, рейтинге открытых ПИФов он занимает только 91 место.

Среди индексных фондов также нет отрицательных результатов, однако переиграть индекс ММВБ удалось не всем. Из 20 индексных фондов, представленных в рейтинге, у 16 прирост стоимости пая составил более 6% (именно на эту величину вырос сам индекс ММВБ), доходность 4 оказалась ниже объявленного ориентира. Самым доходным вновь стал фонд под управлением «Банка Москвы» - «Биржевая площадь – Индекс ММВБ», заработавший для своих клиентов 7.69%.

Результаты интервальных фондов также оказались достаточно не плохими, причем на первых строчках, как и в таблице по открытым ПИФам, оказались фонды, ориентированные на акции энергетического сектора. Наилучший результат у ИПИФа «ОТКРЫТИЕ – Индекс ММВБ – электроэнергетика» под управлением «УК ОТКРЫТИЕ» (+35.27%). Немногим меньше (+34.79%) заработал фонд «УралСиб Энергетическая перспектива» управляющей компании «УралСиб», занимающий вторую строчку. Замыкает тройку интервальных фондов «Александр Невский» (УК «Парма Менеджмент») с результатом 33.65%.

3.3 Самые популярные ПИФы в апреле 2010 года

Приток средств в паевые инвестиционные фонды продолжается. В апреле управляющие смогли привлечь еще свыше 700 млн. руб., при этом в отличие от предыдущих месяцев, явной популярностью пользовались ПИФы консервативных стратегий: облигационные и фонды денежного рынка.

Именно благодаря им суммарный приток средств в прошлом месяце остался положительным, так как из фондов более рискованных стратегий пайщики все-таки предпочли средства выводить.

Согласно данным информационного ресурса Investfunds, суммарный приток средств в фонды облигаций и фонды денежного рынка составил более 1.2 млрд. руб. При этом фонды акций, смешанные и индексные ПИФы «потеряли» порядка 530 млн. руб.

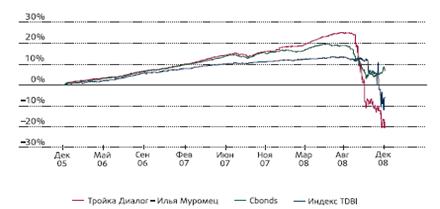

Самым популярным фондом в апреле стал облигационный ПИФ «Тройка Диалог - Илья Муромец», сумевший привлечь чуть более 388 млн. руб. Впрочем, необходимо отметить, что наибольший отток средств среди открытых зафиксирован у другого фонда, находящегося также под управлением «Тройки Диалог» - «Добрыня Никитич», за прошлый месяц он потерял чуть более 235 млн. руб. Вполне возможно, что отдельная часть пайщиков просто решила подстраховаться и переложила в пределах одной УК средства из ПИФа облигаций в ПИФ акций. Тем более, как было отмечено выше, фонды консервативных стратегий, которые, по мнению пайщиков, наименее подвержены отрицательной динамике на рынке акций, в прошлом месяце пользовались весьма завидной популярностью.

Так, например, из пятерки лидеров три фонда - именно облигационных, один денежного рынка и только один фонд акций. «Райффайзен – Электроэнергетика» управляющей компании «Райффайзен Капитал» стал самым популярным фондом акций, привлекший чуть более 230 млн. руб., заняв второе место. А вот в таблице по оттоку как раз первые строчки и занимают фонды акций, смешанные и индексные.

Несколько иначе ситуация обстоит у интервальных ПИФов, возможно, по причине их специфики - продать (обменять) паи можно только в определенные периоды (интервалы), ко всему прочему, и интервальных фондов облигаций само по себе существенно меньше, чем их «открытых собратьев».

Как бы то ни было, но самым популярным ПИФом апреля стал «Тройка Диалог – Потенциал», с результатом 221.45 млн. руб., он и обеспечил основной приток в фонды акций, если смотреть суммарные значения по всем фондам данной категории. Аналогичная ситуация и у смешанных фондов, их положительный результат во многом определен привлеченными средствами в ПИФ «Малый бизнес Москвы» (УК «Атон-менеджмент»), собравший чуть менее 92 млн. руб. и занявший второе место в рейтинге самых популярных интервальных ПИФов в апреле 2010 года.

По оттоку лидирует «Агора - открытый рынок» управляющей компании «Портфельные инвестиции». Отток средств из этого смешанного фонда за аналогичный период составил 113.5 млн. руб. Стоит отметить, что в таблице по оттоку интервальных ПИФов присутствует только 9 участников, по типу являющихся фондами акций и смешанных инвестиций.

В Приложении Г Таблица Г.1 представлен рейтинг открытых ПИФов по объему привлеченных средств в апреле 2010 года по первым десяти позициям.

Заключение

Паевые фонды на Западе уже давно завоевали высокую популярность. Действительно, у них существует большое количество преимуществ, которые способны привлечь большое количество вкладчиков. У паевых фондов доходность более высока по сравнению с обычными банковскими вкладами, тем более что с паевого фонда не взимается налог на прибыль, так как он не относится к категории юридических лиц. Вклады в паевые фонды требуют тщательного контроля, поэтому средствами управляют профессионалы рынка, которые не только грамотно определяют, в какие бумаги выгодней вкладывать инвестиции, но и оперативно реагируют на изменение конъектуры рынка, свободно определяя, что на данный момент более прибыльно. В отличие от работы банка, паевой фонд весьма прозрачен, и регулярная отчетность позволит вам отслеживать, куда же направлены ваши капиталовложения. Рынок инвестиционных фондов строго регулируется со стороны государства, поэтому можно смело сказать, что интересы инвестора максимально защищены.

Почему же в нашей стране к паевым фондам относятся с недоверием? Можно сказать, что здесь сказывается негативный опыт предыдущих систем, в том числе и мошеннических. Все помнят громкую историю с МММ, а также различные недостатки чековых фондов, дефолт и так далее. Но по большей части это связано с экономической неграмотностью населения по данному вопросу, ведь, по сути, он недостаточно освещен для большей части инвесторов. Решить этот вопрос можно: чем больше сведений мелькает в различных средствах массовой информации, чем больше они доступны для вкладчика, тем больше станет привлекательность фондов. Конечно, присутствуют и такие сложности, как невозможность реализовать свой пай в любой день, даже если по нему в это время наблюдается высокая доходность. Особенно это заметно, когда в системе паевого фонда установлен большой интервал между выкупами паев. Кроме того, стоит со значительным вниманием относиться ко вкладам, так как профессиональные инвесторы требуют создания более дорогой системы обслуживания. Следовательно, требуются большие средства при выборе места потенциального инвестирования, что не каждому по карману, а с мелкими инвестиционными фондами нужно быть весьма осторожным. Часть проблем связана со спецификой работы. Во-первых, если в банке вкладчик получает фиксированный процент, причем регулярно, то в паевом фонде прибыль можно получить, лишь продав свой пай управляющей компании. Во-вторых, прибыльность вклада зависит от положения на рынке, поэтому размеры дохода могут быть неизвестными. Управляющим инвестиционными фондами запрещено обещать вкладчику какие-либо доходы, так как их возможность неизвестна, и судить по большей части приходится по предыдущим успехам компании. Но все равно и они не являются гарантией дохода вклада.

Таким образом, хотя паевые фонды и более прибыльны, чем банковские вклады, подходить к решению инвестирования в них стоит с величайшей осторожностью. Следует выбирать уже известные и проверенные компании, а также рассматривать условия, предлагаемые ими: например, большой интервал между выкупами паев будет для вас неудобен, и если вы хотите получить быстрые выгоды, то вряд ли такой фонд вам подойдет. Но в целом, система инвестирования уже начала успешно складываться и в нашей стране, и возможно, что в скором времени большая часть капитала перейдет с банковских счетов в работу паевых фондов.

Список использованных источников

1. 1 Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» (в редакции последующих изменений и дополнений).

2. 2 Абрамов Э.В., Семенихин В.В. Доверительное управление имуществом: Паевые инвестиционные фонды. – М.: Эксмо, 2009, 120 с.3. Волкова В.М. Паевые инвестиционные фонды: Учебное пособие. – М.: Учебный центр МФЦ, 2008. – 182 с.

4. Едронова В.Н., Новожилова Т.Н. Рынок ценных бумаг: Учебное пособие. – М.: Магистр, 2008. – 584 с. 5. Капитан М.Е., Барановский Д.С. Паевые фонды: Современный подход к управлению деньгами. – М.: Феникс, 2007. – 223 с.6. Корчагин Ю.А. Рынок ценных бумаг. – М.: Юнити, 2009. – 495 с.

7. Началов А.В. Паевые инвестиционные фонды (ПИФ): Банковский депозит или пай? – М.: Статус-Кво, 2010. – 150 с. 8. Солабуто Н.В. Секреты инвестирования в ПИФ. – М.: КноРус, 2009. -154 с.9. Якушев А.В Портфельное инвестирование: Учебное пособие. – М.: Юнити - Дана, 2008. – 198 с.

10. Федеральная служба по финансовым рынкам - http://www.fcsm.ru/

11. РосБизнесКонсалтинг - htpp://www.rbc.ru

12. Управляющая компания ЗАО «Газпромбанк - Управление активами» - http://am.gazprombank.ru/

Приложение А

Расчет доходности вложений в ПИФы

Таблица А.1| Паевой фонд | ОПИФ Акций «Газпромбанк-Фонд развивающихся отраслей» |

| Где были приобретены паи | Управляющая компания |

| Скидка | 1% |

| Ставка налога на доход физического лица | 13% |

| Инвестированная сумма | 50 000 руб. |

| Дата приобретения паев | 29.10.2007 |

| Дата погашения паев | 18.05.2010 |

| Количество приобретенных паев | 50 |

| Стоимость пая на момент приобретения | 1 000 |

| Стоимость пая на момент продажи | 1 105,59 |

| Доход | 10,56% |

| С учетом скидки | 54 726,71 |

| С учетом вычета НДФЛ | 54 112,24 |

Приложение Б

Самые доходные и убыточные ПИФы в 2009 году

Таблица Б.1

| № | Фонд | УК | Прирост стоимости пая (%) | СЧА на 31.12.2009 (млн. руб.) |

| 1 | Тройка Диалог - Телекоммуникации | Тройка Диалог | 306.09 | 448.39 |

| 2 | Энергокапитал - Сбалансированный | Энергокапитал, УК | 262.10 | 347.85 |

| 3 | Арсагера – ФА | Арсагера | 256.94 | 75.02 |

| 4 | Трубная площадь – Российская металлургия | УК Банка Москвы | 252.54 | 434.69 |

| 5 | Интерфин ТЕЛЕКОМ | Интерфин Капитал | 249.19 | 81.37 |

| 6 | ВТБ – Фонд Телекоммуникаций | ВТБ Управление активами | 246.45 | 67.82 |

| 7 | КИТ Фортис - Российские телекоммуникации | КИТ Фортис Инвестментс | 246.06 | 426.33 |

| 8 | Замоскворечье – Российская энергетика | УК Банка Москвы | 243.09 | 906.47 |

| 9 | Русь-Капитал - Телекоммуникации | Русь-Капитал | 242.68 | 31.42 |

| 10 | Газпромбанк – Фонд развивающихся отраслей | Газпромбанк - Управление активами | 240.62 | 70.23 |

Приложение В

Самые доходные и убыточные ПИФы в I квартале 2010 года

Таблица В.1

| № | Фонд | Изменение (%) | Стоимость пая на 31 марта 2010 года (руб.) | Стоимость пая на 31 декабря 2009 года (руб.) |

| 1 | Замоскворечье – фонд энергетики | 41.65 | 2 314.17 | 1 633.78 |

| 2 | Глобал Капитал – Акции | 40.93 | 1 752.55 | 1 243.52 |

| 3 | Трубная площадь – фонд металлургии | 40.12 | 1 872.07 | 1 336.07 |

| 4 | Газпромбанк – Электроэнергетика | 39.41 | 995.78 | 714.28 |

| 5 | Тройка Диалог - Электроэнергетика | 37.21 | 1 917.33 | 1 397.35 |

| 6 | Райффайзен – Электроэнергетика | 34.26 | 9 504.38 | 7 079.13 |

| 7 | Интерфин ОТКРЫТАЯ ЭНЕРГИЯ | 33.94 | 908.86 | 678.55 |

| 8 | КИТ Фортис - Российская электроэнергетика | 32.85 | 3 416.72 | 2 571.95 |

| 9 | Финам Первый | 31.10 | 333.57 | 254.44 |

| 10 | ИНФРАСТРУКТУРА | 30.92 | 468.38 | 357.76 |

Приложение Г

Рейтинг открытых ПИФов по объему привлеченных средств в апреле 2010 года

Таблица Г.1

| № | Фонд | Привлеченные средства в апреле 2010 года (млн. руб.) | Тип фонда |

| 1 | Тройка Диалог - Илья Муромец | 388.01 | облигации |

| 2 | Райффайзен – Электроэнергетика | 230.69 | акции |

| 3 | Рублевка – фонд денежного рынка | 215.75 | денежный |

| 4 | Райффайзен - Облигации | 187.22 | облигации |

| 5 | Альфа-Капитал Облигации плюс | 162.54 | облигации |

| 6 | Альфа-Капитал Резерв | 79.38 | облигации |

| 7 | Газпромбанк – Электроэнергетика | 73.40 | акции |

| 8 | Тройка Диалог - Садко | 73.01 | облигации |

| 9 | Инфина - Фонд акций | 70.15 | акции |

| 10 | Тройка Диалог - Потребительский сектор | 64.75 | акции |

Похожие работы

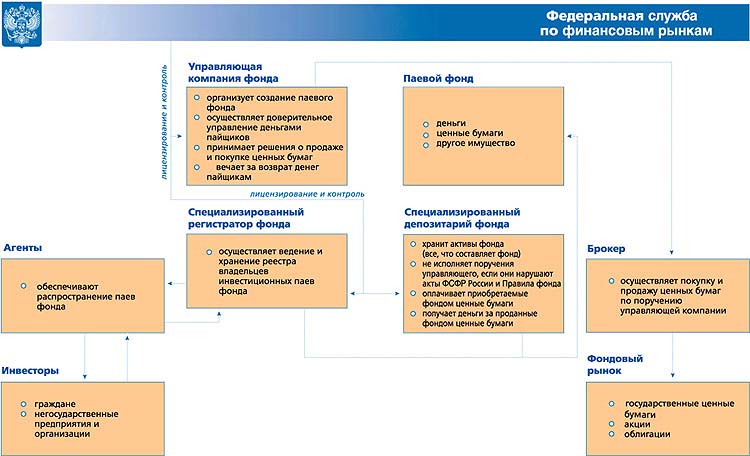

... фонда изменяется и за счет покупки или продажи паев пайщиками, однако это не влияет на цену пая (так как изменяется количество паев фонда). Глава 2. Технология паевых инвестиционных фондов. 2.1. Механизм работы паевого фонда. Контроль за деятельностью управляющей компании Как отмечено в первой главе, паевой фонд не является юридическим лицом, а его имуществом распоряжается управляющая ...

... обязательно подписывать заявление на открытие лицевого счета в реестре владельцев паев паевого инвестиционного счета. Все операции на вторичном рынке более правильно осуществлять, минуя реестр владельцев паев паевого инвестиционного фонда и используя сторонний депозитарий (депозитарий открывает счет номинального владельца в реестре владельцев паев паевого инвестиционного фонда). В данном случае ...

... любых компаний, любые другие ценные бумаги, недвижимость, банковские депозиты и счета, все формы интеллектуальной собственности и любое другое имущество. Паевые фонды как форма коллективного инвестирования имеют ряд характерных отличий от других инвестиционных фондов. Лица, передающие свои деньги в доверительное управление, сами несут риски, связанные с инвестированием. Фонд снижает риск, который ...

... фонда; • 25 млн руб. — для закрытого паевого инвестиционного фонда. По завершении процесса формирования управляющая компания приступает к этапу доверительного управления паевым инвестиционным фондом. Доверительное управление ПИФом Управляющая компания осуществляет все права, удостоверенные ценными бумагами, составляющими паевой инвестиционный фонд, включая право голоса по голосующим ...

0 комментариев