Навигация

2. Оценка

2.1 Базовая прибыль на акцию

Компания обязана рассчитывать показатель базовой прибыли на акцию для прибыли, причитающейся держателям обыкновенных акций материнской компании, и, при представлении, прибыли от продолжающейся деятельности, причитающейся указанным владельцам акционерного капитала.

ПРИМЕР – прибыль от продолжающейся деятельности

Вы собираетесь продать свой розничный бизнес, соответственно в отчетности он классифицируется как предназначенный для продажи. У вас остается оптовый бизнес. Это продолжающаяся деятельность. Вы показываете прибыль на акцию для всего бизнеса и отдельно рассчитываете прибыль на акцию, основываясь только на данных о продолжающейся деятельности.

Базовая прибыль на акцию рассчитывается путем деления прибыли, причитающейся держателям обыкновенных акций материнской компании (числитель), на средневзвешенное число обыкновенных акций (знаменатель) за отчетный период.

ПРИМЕР - базовая прибыль на акцию

Ваша чистая прибыль после вычета налогов, дивидендов по привилегированным акциям и доли меньшинства составляет $500 млн. У вас имеется 25 млн. акций. Прибыль на акцию = 500/25 = $20 на акцию.

Базовая прибыль на акцию показывает долю каждой обыкновенной акции материнской компании в финансовых результатах деятельности за отчетный период.

Для расчета базовой прибыли на акцию, причитающейся держателям обыкновенных акций материнской компании, следует:

(i) определить прибыль от продолжающейся деятельности, причитающуюся материнской компании; и

(ii) прибыль, причитающуюся материнской компании, откорректировать на дивиденды по привилегированным акциям (после удержания налогов), разницы, возникающие в связи с расчетами по привилегированным акциям, и прочие подобные результаты операций с привилегированными акциями, классифицируемыми как акционерный капитал.

Включите в расчет также все статьи доходов и расходов, причитающиеся держателям обыкновенных акций материнской компании, учтенные за отчетный период (включая расходы по налогам и дивиденды по привилегированным акциям).

Сумма дивидендов по привилегированным акциям после удержания налогов, вычитаемая из прибыли (или убытка) – это:

(i) сумма дивидендов по некумулятивным привилегированным акциям после удержания налогов, объявленная за отчетный период; и

ПРИМЕР – привилегированные некумулятивные акции

В периоде 1 вы не выплачиваете дивиденды по привилегированным кумулятивным акциям в размере $140 млн.

В периоде 2 вы выплачиваете дивиденды по привилегированным акциям в размере $140 за период.

В периоде 1 не были понесены расходы, связанные с выплатой дивидендов по привилегированным акциям. Для периода 2 вы включаете $140 млн. дивидендов по привилегированным акциям в расход. Сопоставьте это с привилегированными кумулятивными акциями (см. ниже). (ii) сумма предусмотренных за период дивидендов по привилегированным кумулятивным акциям после удержания налогов, независимо от того, были они объявлены или нет.

Исключите суммы дивидендов по привилегированным кумулятивным акциям, выплаченных (или объявленных) в течение текущего периода и относящихся к предыдущим периодам.

ПРИМЕР – привилегированные кумулятивные акции

В периоде 1 вы не выплачиваете дивиденды по привилегированным кумулятивным акциям в размере $80 млн.

В периоде 2 вы выплачиваете дивиденды по привилегированным акциям в размере $80 за период 1 и еще $80 за период 2.

В каждом из двух периодов вы учитываете $80 млн. дивидендов по привилегированным акциям как расход.

Если привилегированные акции первоначально приносят небольшие дивиденды и в целях компенсации размещаются компанией со скидкой, а в более поздние периоды на них выплачиваются дивиденды свыше рыночных показателей и в целях компенсации они приобретаются у инвесторов с премией, то тогда такие акции называются привилегированными акциями «с повышающимся курсом».

Скидка (или премия) при первичной эмиссии привилегированных акций с повышающимся курсом систематически списывается на нераспределенную прибыль на основе метода эффективной ставки процентов и для целей расчета прибыли на акцию рассматривается как дивиденды по привилегированным акциям.

ПРИМЕР – скидка при первичной эмиссии

Вы разместили привилегированные акции с номинальной стоимостью $100 за $96. Скидка в $4 списывается на нераспределенную прибыль в течение срока обращения привилегированных акций. В отчете о прибылях и убытках никакие суммы не отражаются. Для целей определения прибыли на акцию сумма амортизации скидки за каждый период добавляется к дивидендам на привилегированные акции.

Привилегированные акции могут быть выкуплены в рамках тендерного предложения их держателям. Превышение справедливой стоимости возмещения (выплачиваемого держателям привилегированных акций) над балансовой стоимостью привилегированных акций представляет собой доход держателей привилегированных акций и списывается против нераспределенной прибыли компании. Данная сумма вычитается при расчете прибыли (или убытка), причитающейся держателям обыкновенных акций материнской компании.

ПРИМЕР – выкуп привилегированных акций

Десять лет назад вы выпустили привилегированные акции с номинальной стоимостью $100 каждая. В настоящее время у вас образовались свободные средства, и вы выкупаете акции по $114 за акцию. Премия в размере $14 относится на нераспределенную прибыль. В отчете о прибылях и убытках по данной операции никакие суммы не отражаются. Для целей определения прибыли на акцию эти $14 вычитаются в периоде совершения операции выкупа.

Благоприятные изменения первоначальных условий конверсии или выплата дополнительного возмещения могут побудить конверсию конвертируемых привилегированных акций в более ранние сроки.

Превышение справедливой стоимости обыкновенных акций (или иного возмещения, выплачиваемого сверх справедливой стоимости обыкновенных акций, выпускаемых на первоначальных условиях конверсии), представляет собой доход держателей привилегированных акций, который вычитается при расчете прибыли, причитающейся держателям обыкновенных акций.

ПРИМЕР – конверсия привилегированных акций 1

Шесть лет назад вы эмитировали привилегированные акции с номинальной стоимостью $50 каждая. В настоящее время держатели конвертируют каждую привилегированную акцию в одну обыкновенную. Текущая рыночная цена обыкновенной акции составляет $62. Для целей определения прибыли на акцию премия в размере $12 списывается против нераспределенной прибыли в периоде совершения конверсии.

Если компания сможет принудить держателей привилегированных акций к конвертированию, когда курс обыкновенных акций опустится ниже $50, то при расчете прибыли на акцию соответствующая скидка будет отнесена в кредит нераспределенной прибыли.

Превышение балансовой стоимости привилегированных акций (над справедливой стоимостью возмещения, выплачиваемого для их погашения) добавляется при расчете прибыли, причитающейся держателям обыкновенных акций.

ПРИМЕР - конверсия привилегированных акций 2

Пять лет назад вы эмитировали привилегированные акции с номинальной стоимостью $10 каждая. В настоящее время держатели конвертируют каждую привилегированную акцию в одну обыкновенную. Текущая рыночная цена обыкновенной акции составляет $8. При расчете прибыли на акцию скидка в $2 относится в кредит нераспределенной прибыли в периоде совершения конверсии.

Для целей расчета базовой прибыли на акцию число обыкновенных акций определяется как средневзвешенное число акций, находящихся в обращении в течение отчетного периода.

Средневзвешенное число акций, находящихся в обращении в течение отчетного периода, – это число акций, находящихся в обращении на начало отчетного периода, скорректированное на количество выкупленных (или выпущенных) в течение периода акций, умноженное на взвешивающий временной коэффициент.

Взвешивающий временной коэффициент определяется количеством дней, в течение которых акция находилась в обращении, и представляется долей от совокупного числа дней в периоде; часто значение коэффициента округляется.

ПРИМЕРЫ – средневзвешенное число акций

Ваш отчетный период совпадает с календарным годом.

По состоянию на 1 января имелось в обращении 100 акций. К 1 июля их число увеличилось до 150. Средневзвешенное количество акций за отчетный период (оканчивающийся 31 декабря) составляет 125.

По состоянию на 1 января имелось в обращении 400 акций. К 1 апреля их число увеличилось до 600. Средневзвешенное количество акций в обращении за отчетный период (оканчивающийся 31 декабря) составляет 550.

(В одном квартале было 400 акций, в трех кварталах – 600).

Акции обычно включаются в расчет средневзвешенного числа акций с момента определения предполагаемого возмещения (который обычно совпадает с датой их эмиссии), например:

(i) акции, выпущенные в обмен на денежные средства, включаются в расчет, когда признается дебиторская задолженность (к получению денежных средств);

(ii) акции, выпущенные под добровольное реинвестирование дивидендов, включаются в расчет, когда дивиденды реинвестируются;

ПРИМЕР – реинвестирование дивидендов

Правление делает объявление о дивидендах 15 июня. Они будут выплачены 30 июня. Вы принимаете решение о получении дополнительных акций в счет своих дивидендов вместо денежных средств. Указанные акции будут включены в расчет средневзвешенного числа акций с 30 июня.

(iii) акции, выпущенные в результате конверсии долговых инструментов в акции, включаются с момента прекращения начисления процентов;

ПРИМЕР – дата прекращения начисления процентов 1

У вас есть облигация. Вы получаете проценты до 31 августа, после чего облигация конвертируется в акцию. Данная акция будет включена в расчет средневзвешенного числа акций с 1 сентября.

(iv) акции, выпущенные в счет погашения процентных платежей (или основной суммы долга по другим финансовым инструментам), включаются с момента прекращения начисления процентов;

ПРИМЕР - дата прекращения начисления процентов 2

У вас есть облигация. Компания-эмитент испытывает определенные проблемы с денежными средствами. Вместо процентов за период с 1 марта по 1 августа вы 20 августа получите акцию. .

Данная акция будет включена в расчет средневзвешенного числа акций с 1 марта, когда перестали начисляться проценты.

(v) акции, выпущенные в погашение обязательств, включаются в расчет с момента погашения обязательства;

ПРИМЕР – акции, выпущенные в целях погашения обязательств

Ваши профессиональные консультанты согласились получить акции в счет своего вознаграждения. 4 мая вы эмитируете акции, и эта дата рассматривается как дата погашения обязательства перед консультантами. Данные акции будут включены в расчет средневзвешенного числа акций с 4 мая.

(vi) акции, выпущенные в качестве оплаты приобретенного неденежного актива, включаются в расчет с момента принятия к учету факта приобретения;

ПРИМЕР - акции, выпущенные в качестве оплаты приобретаемого актива

Вместо передачи денежных средств в оплату приобретенного здания вы осуществляете эмиссию акций. Приобретение здания регистрируется в бухгалтерском учете 21 февраля. В расчет средневзвешенного числа акций соответствующие выпущенные акции будут включены с 21 февраля.

(vii) акции, выпущенные в счет оплаты оказанных услуг, включаются с того момента, когда такие услуги предоставлены.

ПРИМЕР - акции, выпущенные в счет оплаты предоставленных услуг

В счет оплаты услуг по включению ваших ценных бумаг в листинг фондовой биржи ваши профессиональные консультанты согласились получить акции. Эмиссия ваших акций была проведена 14 мая, но вы передали эти акции своим консультантам только 31 июля.

В расчет средневзвешенного числа акций новые акции будут включены с 14 мая, так как именно тогда были предоставлены услуги.

Акции, выпущенные как часть платы за приобретение компании, включаются в расчет средневзвешенного числа акций с момента приобретения. Покупатель учитывает соответствующие результаты приобретенной компании также с этой даты.

ПРИМЕР - акции, выпущенные в качестве платы за приобретение компании

В целях приобретения компании вместо оплаты денежными средствами вы эмитируете акции. Данное приобретение компании отражается в вашей отчетности 1 ноября. В расчет средневзвешенного числа акций указанные акции будут включены с 1 ноября.

Акции, выпущенные в результате конверсии обязательно конвертируемого инструмента, в расчет базовой прибыли на акцию включаются с момента заключения соответствующего договора.

ПРИМЕР – конверсия безусловно конвертируемого инструмента

В 2008 году вы эмитировали привилегированные акции, которые в 2014 году будут заменены обыкновенными акциями. Эти акции будут включены в расчет базовой прибыли на акцию с 2008 года. При расчете будут исключены все дивиденды на привилегированные акции.

Условно эмитируемые акции учитываются как находящиеся в обращении и включаются в расчет базовой прибыли на акцию только с того момента, когда выполнены все необходимые условия (т.е. произошли определенные события).

ПРИМЕР – условно эмитируемые акции

В 2007 году вы приобрели компанию в обмен на собственные акции. Если прибыль за 2007 и 2008 календарные годы соответствует предусмотренным в бюджете показателям, вы дополнительно эмитируете акции для продавца в феврале 2009 года. В расчет средневзвешенного числа акций дополнительные акции будут включены с 1 января 2009 года при условии выполнения бюджетных показателей.

Акции, выпускаемые исключительно по прошествии некоторого отрезка времени, не являются условно эмитируемыми, так как истечение времени является объективно существующим фактом.

Находящиеся в обращении акции, которые являются условно отзываемыми (подлежащими изъятию из обращения), не рассматриваются как находящиеся в обращении и исключаются из расчета базовой прибыли на акцию до того момента, когда они уже не подлежат изъятию из обращения.

Похожие работы

... данного заказа. Материалы списывают со счета запасов и записывают в дебет счета незавершенного строительства. К таким затратам нужно отнести и суммы авансов субподрядчикам, которые еще не выполнили согласованный объем субподрядных работ по данному договору. Финансовый результат по договору подряда - прибыль, отражается как превышение доходов над расходами в тех же отчетных периодах, в которых ...

... акции дают ряд дополнительных прав. Однако владельцы таких акций не имеют права голоса в акционерном обществе (права, которым наделены держатели обыкновенных акций), если иное не предусмотрено уставом. Бухгалтерский учет инвестиций в акции ведется преимущественно на активном счете 06 "Долгосрочные финансовые вложения", к которому открывается специальный субсчет "Паи и акции". По дебету счета ...

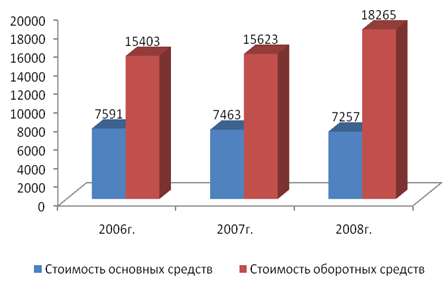

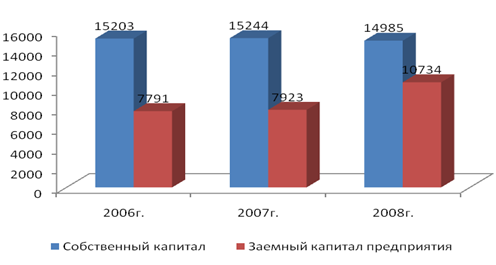

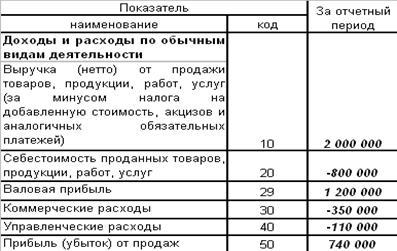

... , что за анализируемый период выручка предприятия" Азовтара" выросла на 6577 тыс. руб. Однако себестоимость продаж увеличилась на более высокую сумму, равную 7834 тыс. руб. Таким образом чистая прибыль предприятия существенно снижена с 2166 тыс. руб. до – 48 тыс. руб. На снижение прибыли повлияло изменение следующих показателей: рост себестоимости продаж на 7834 тыс. руб., рост коммерческих и ...

... "О бухгалтерском учете" годовая бухгалтерская отчетность должна быть утверждена в порядке, установленном учредительскими документами. Например, в обществах с ограниченной ответственностью Бухгалтерский баланс и "Отчет о прибылях и убытках" утверждает общее собрание участников (Федеральный закон "Об обществах с ограниченной ответственностью" от 8 февраля 1998 г. № 14-ФЗ), в акционерных обществах - ...

0 комментариев