Навигация

Управление портфелем ценных бумаг акционерного общества и методы его оптимизации

РЕФЕРАТ

по дисциплине «Финансовый менеджмент»

на тему «Управление портфелем ценных бумаг акционерного общества и методы его оптимизации»

1. Методы оптимизации фондового портфеля

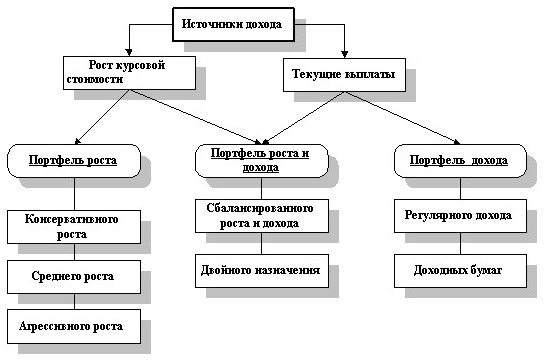

Анализу и методам расчета оптимального, наиболее выгодного плана распределения инвестиций посвящено немало исследований, называемых «теорией портфеля». В теории и практике управления портфелем существуют два подхода: традиционный и современный.

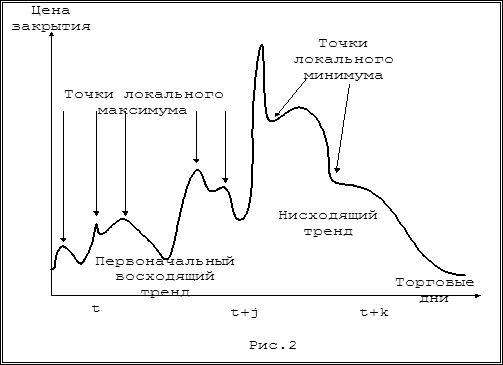

Традиционный подход основывается на фундаментальном и техническом анализе фондового рынка. Он делает акцент на широкую диверсификацию ценных бумаг по отраслям хозяйства. В основном приобретаются бумаги известных промышленных компаний, которые имеют устойчивое финансовое положение.

На основе изучения их прошлой деятельности предполагается, что в будущем они будут иметь положительные финансовые результаты. Кроме того, учитывается более высокая ликвидность ценных бумаг (акций и облигаций), возможность покупать и продавать их в большом количестве, что создает экономию на комиссионных выплатах финансовым посредникам.

Общее правило для осторожных инвесторов, которые обладают возможностями выбора объектов инвестирования, гласит: свои вложения целесообразно распределять между различными видами активов, показавшими за последние 5-10 лет:

различную тесноту связи каждого актива с общерыночными ценами;

противоположный диапазон колебаний цен на фондовые инструменты внутри портфеля.

С таким портфелем ценных бумаг риск неожиданных убытков минимален. Однако вопрос о получении максимально возможной прибыли остается открытым.

Основы традиционной теории управления портфелем разработали западные ученые У. Шарп и Г. Марковиц. Ее основные положения сводятся к следующему.

Во-первых, успех инвестирования в ценные бумаги главным образом связан с прибыльным распределением средств по типам финансовых активов.

Практика показывает, что прибыль инвестора определяется:

на 94 % — выбором типа используемых фондовых инструментов (акции известных промышленных компаний, долгосрочные корпоративные облигации, краткосрочные казначейские векселя федерального правительства и т. д.);

на 4 % — выбором конкретных ценных бумаг данного типа (например, обыкновенных или привилегированных акций акционерных компаний);

на 2 % — оценкой момента приобретения ценных бумаг.

Данный феномен объясняется тем, что ценные бумаги одного типа заметно коррелируют, т. е. если данная отрасль испытывает спад производства, то убыток инвестора не очень зависит от того, преобладают ли в его портфеле ценные бумаги той или иной компании отрасли.

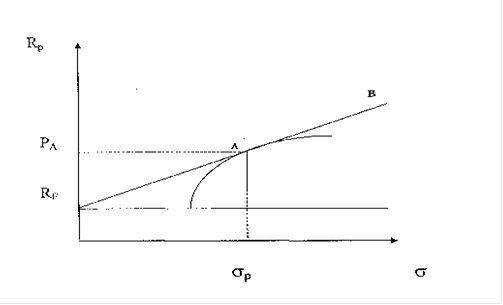

Во-вторых, риск инвестиций в определенный тип фондовых инструментов определяется вероятностью отклонения прибыли от ожидаемого значения. Ее прогнозируемое значение можно определить на основе статистических данных о динамике прибыли от инвестиций за предыдущие годы, а риск как среднеквадратичное отклонение от ожидаемой прибыли.

В-третьих, общая доходность и риск инвестиционного портфеля могут изменяться путем варьирования его структурой.

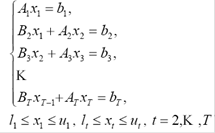

Разработаны различные программы, позволяющие конструировать желаемую пропорцию финансовых активов различных типов. Например, модели, минимизирующие риск при заданном уровне ожидаемой прибыли, и, наоборот, модели, максимизирующие прибыль при заданном уровне риска.

Конечно, все модели, используемые при формировании фондового портфеля, носят вероятностный характер.

Констатирование портфеля в соответствии с требованиями классической теории возможно только при наличии ряда факторов:

развитого рынка ценных бумаг;

наличия статистики цен на фондовые инструменты за ряд последних лет;

равнодоступности финансовой информации для всех потенциальных инвесторов.

В России фондовый рынок находится на стадии становления. Поэтому традиционная теория управления фондовым портфелем в полной мере может быть реализована.

Современная теория портфеля базируется на использовании статистических и математических методов. Ее отличие от традиционного подхода заключается во взаимосвязи между рыночным риском и доходом. Если инвестор стремится получить более высокий доход, то он вынужден сформировать фондовый портфель, состоящий из высокорискованных ценных бумаг (молодых и растущих по объему продаж компаний).

Использование такого подхода требует определенного компьютерного и математического обеспечения. В ряде случаев инвестиционной стратегии акционерной компании отвечает комбинированный подход к управлению портфелем (сочетание традиционного и современного методов).

2. Диверсификация фондового портфеля

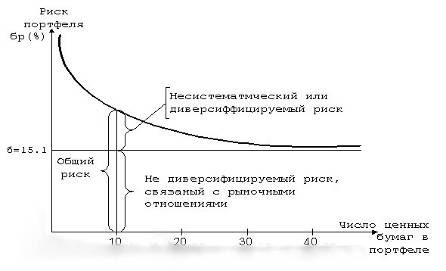

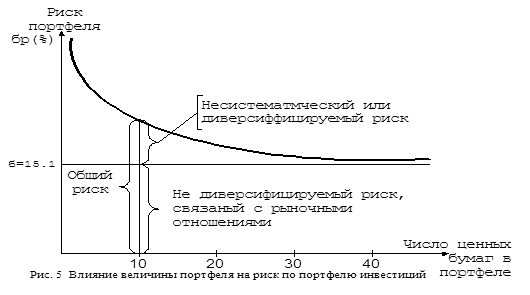

Диверсификация портфеля ценных бумаг заключается в приобретении их различных видов. Если портфель разнообразен, то входящие в его состав финансовые активы обесцениваются неодинаково и вероятность равновеликого обесценения всего портфеля незначительна.

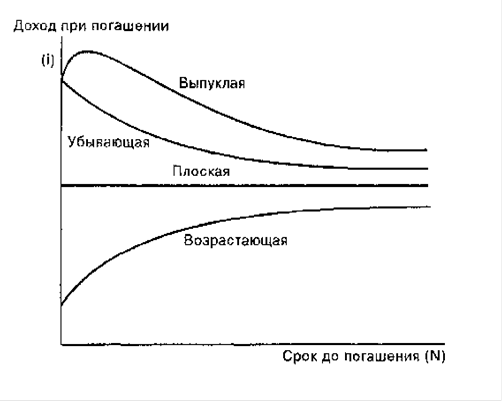

Диверсификация портфеля обеспечивает инвестору получение стабильного дохода, если в портфеле наряду с обыкновенными акциями присутствуют такие твердо доходные активы, как привилегированные акции, корпоративные облигации, облигации Банка России.

Диверсификация — обязательное условие рационального управления средствами, вложенными в ценные бумаги. Существуют определенные ограничения на диверсификацию портфеля — это его чрезмерное разнообразие, не поддающееся эффективному управлению.

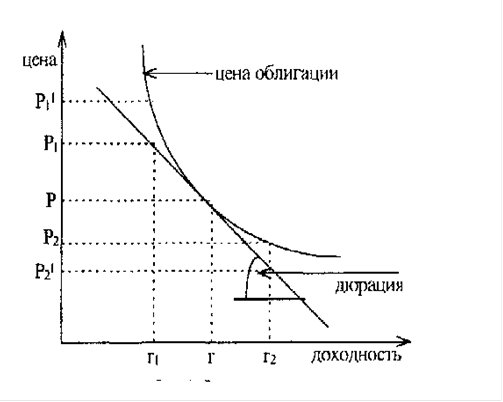

В процессе инвестиционной деятельности могут изменяться цели вкладчика, что приводит к необходимости периодического пересмотра состава портфеля. Пересмотр (обновление) портфеля сводится к изменению соотношения между доходностью, ликвидностью и риском входящих в него ценных бумаг. По результатам анализа принимается решение о продаже определенных видов фондовых инструментов.

Инвестиционная ценная бумага продается, если она:

не принесла инвестору желаемый доход и не ожидается его рост в будущем;

выполнила возложенную на нее функцию;

появились более доходные сферы вложения собственных денежных средств.

Однако на практике встречаются причины более частного характера, приводящие к необходимости реструктуризации фондового портфеля как в отношении акций, так и корпоративных облигаций.

Отдельные экономисты оценивают величину фондового портфеля от 8 до 15 различных видов ценных бумаг. Дальнейшее увеличение состава портфеля нецелесообразно, так как возникает эффект излишней диверсификации. Она может привести к таким негативным последствиям, как:

невозможность качественного управления портфелем;

покупка недостаточно доходных и ликвидных ценных бумаг;

рост расходов инвестора на изучение конъюнктуры фондового рынка (его фундаментальный и технический анализ);

высокие издержки на приобретение небольших пакетов ценных бумаг.

Расходы по управлению излишне диверсифицированным портфелем не принесут ожидаемого результата, так как его доходность не будет возрастать более высокими темпами, чем затраты по управлению портфелем.

Возникает практический вопрос — имеется ли в России достаточное количество видов фондовых инструментов, инвестирования в которые выше соотношения? Конечно, нет, поскольку не каждый инвестор, учитывая кризисное состояние фондового рынка, может позволить себе инвестирование в акции акционерных предприятий.

Основные причины, снижающие эффективность вложений в эмиссионные ценные бумаги

Исключение составляют ценные бумаги таких известных российских компаний, как РАО Газпром, РАО ЕЭС России, АО НК Лукойл, АО Сургутнефтьгаз, АО Юкос и ряда других предприятий топливно-энергетического комплекса.

Похожие работы

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

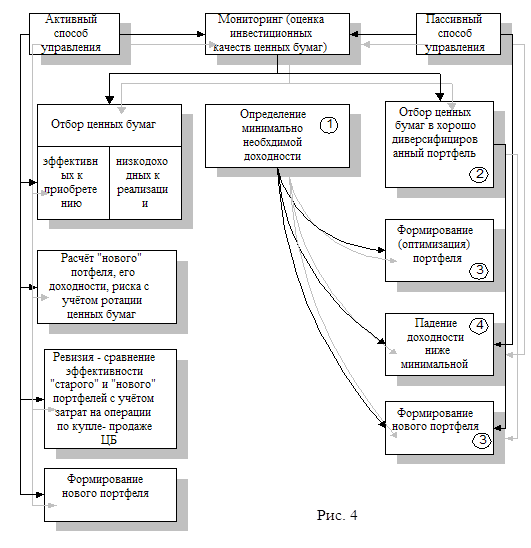

... . Формируют свой инвестиционный портфель спекулятивными ценными бумагами низкого качества с колеблющимся курсом, пытаются играть на изменении курса национальной валюты. 2. Управление портфелем ценных бумаг 2.1. Мониторинг портфеля Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, ...

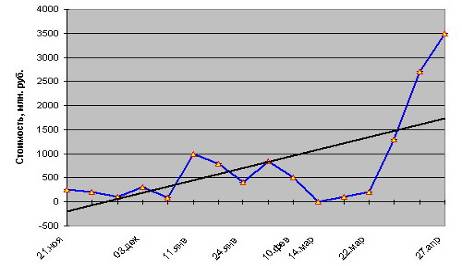

... фиксированное вознаграждение) - 3-5% от суммы, переданной в управление. Хороший доход нужен управляющим, чтобы покрывать свои затраты от выхода на рынок, которые весьма велики. Качественное доверительное управление портфелем ценных бумаг предполагает услуги высококлассных менеджеров, мощный бэк-офис, дорогое программное обеспечение. Например, по данным УК "Доходное место", с июля 2006 г. по июль ...

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

0 комментариев