Навигация

Оценка инвестиционной привлекательности ценных бумаг акционерного общества (эмитента)

5. Оценка инвестиционной привлекательности ценных бумаг акционерного общества (эмитента)

Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант — вложение денежных средств в ценные бумаги промышленных компаний (корпораций).

В условиях депрессивной экономики России и недостатка достоверной информации о деятельности акционерных предприятий принятие правильного решения об инвестировании требует от вкладчика умения правильно оценить качество обращающихся на фондовом рынке ценных бумаг.

Основная задача рассматриваемой методики — оценить инвестиционную привлекательность акционерной промышленной компании.

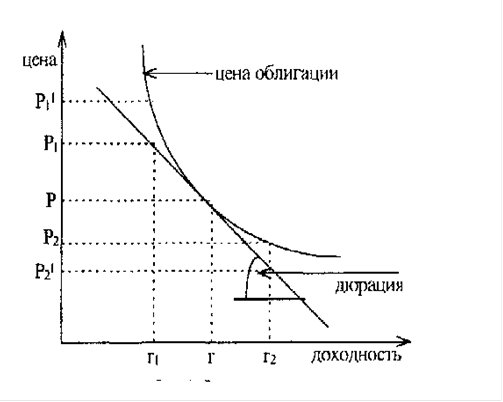

Под инвестиционной привлекательностью понимается наличие экономического эффекта (дохода) от вложения денег в ценные бумаги {акции} при минимальном уровне риска. Методика основана на использовании детерминированного факторного анализа и предполагает расчет результативных показателей (коэффициентов), их группировку по экономическому содержанию, обоснование полученных значений и оценку текущего финансового состояния акционерного общества и перспектив его развития.

Итогом анализа является заключение о степени инвестиционной привлекательности акционерной компании.

Показатели инвестиционной привлекательности эмитента классифицируются по двум группам:

акции предлагаются впервые (первичная эмиссия);

акции продолжительное время обращаются на фондовом рынке.

В первом случае оценка инвестиционной привлекательности компании {инвесторами, кредиторами, рейтинговыми формами) проводится с использованием традиционных показателей:

оборачиваемости активов;

прибыльности активов;

финансовой устойчивости;

ликвидности активов.

Во втором случае эта оценка дополняется анализом ряда новых показателей. Эти показатели характеризуют эффективность предыдущих выпусков акций акционерного общества.

Оценка характера обращения акций на рынке ценных бумаг связана прежде всего с показателями их рыночной стоимости и ликвидности.

По законодательству России установлены жесткие требования к проспекту эмиссии ценных бумаг. Он должен содержать:

сведения об эмитенте;

данные о его финансовом положении. Эти сведения не приводятся в проспекте эмиссии при создании акционерного общества, за исключением случаев преобразования в него юридических лиц иной организационно-правовой формы (товариществ);

сведения о предстоящем выпуске эмиссионных ценных бумаг (акций и корпоративных облигаций).

Условия размещения выпущенных ценных бумаг следующие:

эмитент имеет право начинать размещение выпускаемых им ценных бумаг только после регистрации их выпуска;

количество размещенных ценных бумаг не может превышать их количества, указанного в учредительных документах о выпуске ценных бумаг;

эмитент вправе разместить меньшее количество ценных бумаг, чем указано в проспекте эмиссии. Фактическое количество размещенных ценных бумаг указывается в отчете об итогах выпуска, предоставляемом на регистрацию. Доля неразмещенных ценных бумаг, из числа, отраженного в проспекте эмиссии, определяется Федеральной комиссией по рынку ценных бумаг (ФКУБ). Она же устанавливает порядок возврата средств инвесторов при несостоявшейся эмиссии;

эмитент обязан завершить размещение выпускаемых им ценных бумаг по истечении одного года с даты начала эмиссии, если действующим законодательством России не определены иные сроки их размещения. Не допускается размещение ценных бумаг нового выпуска ранее чем через две недели после обеспечения всем потенциальным инвесторам возможности доступа к информации о выпуске. Информация о цене размещения ценных бумаг может быть раскрыта в день начала размещения этих бумаг;

при публичном размещении или обращении выпуска эмиссионных ценных бумаг эмитент не вправе предоставлять преимущество для приобретения этих бумаг одним потенциальным покупателям перед другими.

Однако установлены исключения из этого правила:

при эмиссии государственных ценных бумаг;

при предоставлении акционерам акционерного общества преимущественного права выкупа новой эмиссии ценных бумаг в количестве, пропорциональном числу принадлежащих им акций в момент принятия решения об эмиссии;

при введении эмитентом ограничений на приобретение ценных бумаг нерезидентами. Не позднее 30 дней после окончания размещения ценных бумаг эмитент обязан представить в регистрирующий орган отчет об итогах выпуска эмиссионных ценных бумаг.

Итак, оценка условий эмиссии акций является заключительным этапом изучения их инвестиционных качеств. Предметом такого изучения являются:

цена эмиссии;

условия и периодичность выплаты дивидендов;

степень участия отдельных владельцев в управлении акционерным обществом и другие важные для инвестора сведения, содержащиеся в эмиссионном проспекте.

Следует иметь в виду, что часто предлагаемый эмитентом размер дивидендов по акциям не носит характера не только юридических, но и контрактных обязательств. Поэтому ориентироваться только на этот показатель вряд ли целесообразно. Многое зависит от конъюнктуры фондового рынка, финансового положения эмитента и других факторов.

На основе изучения перечисленных параметров, характеризующих текущее финансовое состояние эмитента и перспективы его развития, делается вывод о степени его инвестиционной привлекательности.

Надежным и перспективным объектом инвестирования считается акционерная компания с устойчивым финансовым положением, растущим объемом продаж, с повышающейся нормой чистой прибыли на авансированный капитал, превышающей среднюю величину за последние 3-5 лет.

Что касается соотношения цена/доход, то данный показатель зависит от рыночной конъюнктуры (курса акций). Поэтому ориентироваться на него следует осторожно, с учетом будущего прогноза рыночных колебаний курса ценных бумаг.

Похожие работы

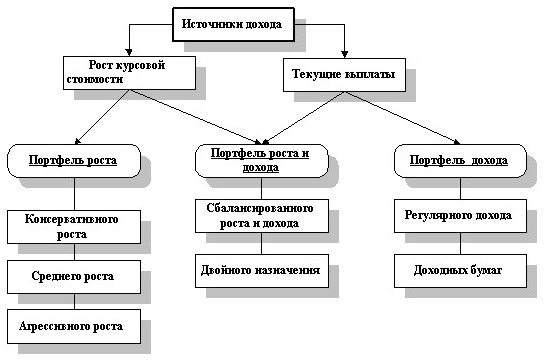

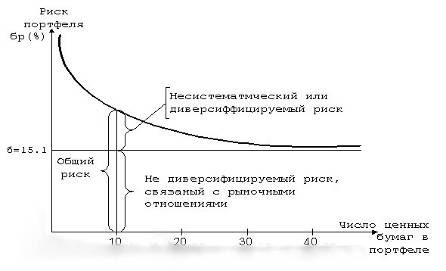

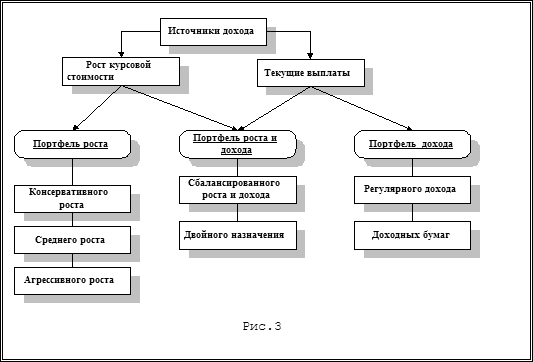

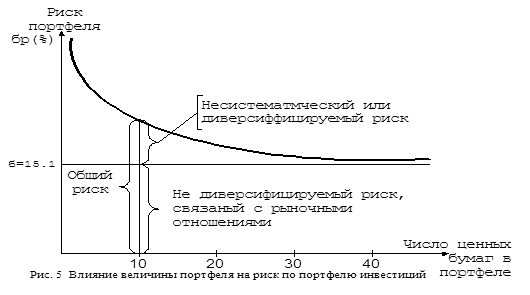

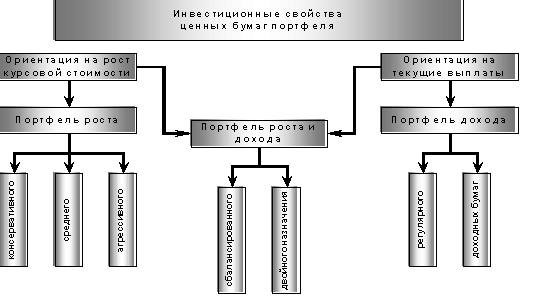

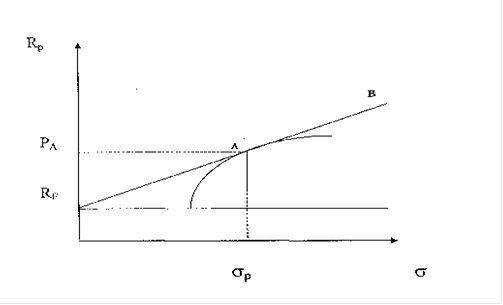

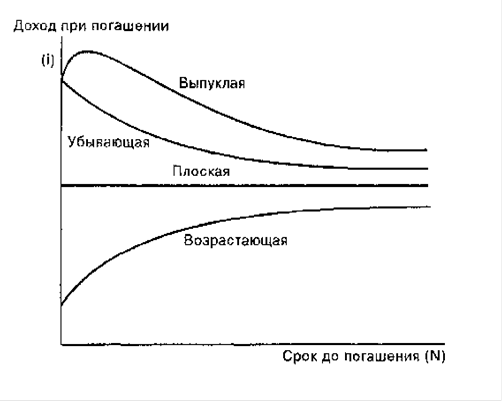

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

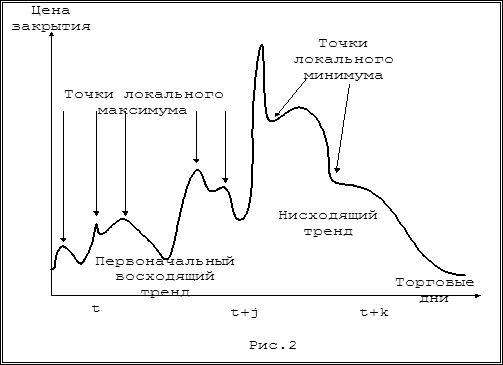

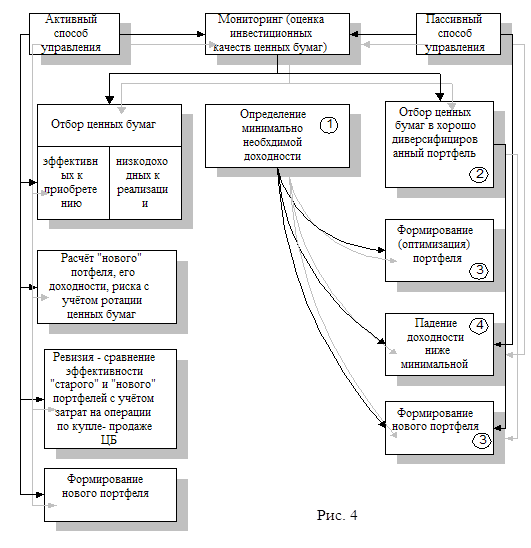

... . Формируют свой инвестиционный портфель спекулятивными ценными бумагами низкого качества с колеблющимся курсом, пытаются играть на изменении курса национальной валюты. 2. Управление портфелем ценных бумаг 2.1. Мониторинг портфеля Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, ...

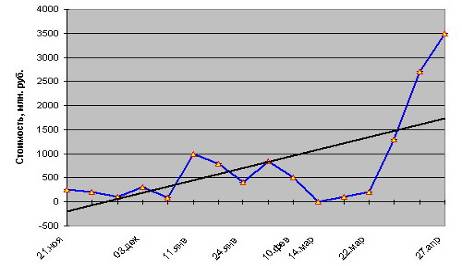

... фиксированное вознаграждение) - 3-5% от суммы, переданной в управление. Хороший доход нужен управляющим, чтобы покрывать свои затраты от выхода на рынок, которые весьма велики. Качественное доверительное управление портфелем ценных бумаг предполагает услуги высококлассных менеджеров, мощный бэк-офис, дорогое программное обеспечение. Например, по данным УК "Доходное место", с июля 2006 г. по июль ...

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

0 комментариев