Навигация

Венчурное финансирование. Организация инновационной деятельности

Министерство образования и науки РФ

Федеральное агентство по образованию ГОУ ВПО

Всероссийский заочный финансово-экономический институт

Кафедра менеджмента

Контрольная работа

по дисциплине «Инновационный менеджмент»

Вариант № 5

Содержание

Вопрос 1. Венчурное финансирование

Вопрос 2. Планирование и осуществление инновационной деятельности

Список использованной литературы

1. Венчурное финансирование

Венчурное финансирование — это долгосрочные (5-7 лет) высокорисковые инвестиции частного капитала в акционерный капитал вновь создаваемых малых высокотехнологичных перспективных компаний (или хорошо уже зарекомендовавших себя венчурных предприятий), ориентированных на разработку и производство наукоёмких продуктов, для их развития и расширения, с целью получения прибыли от прироста стоимости вложенных средств.

В среде российских ученых-разработчиков новых технологий к словам «венчурное финансирование» отношение двоякое. Одни, кто уже получили деньги венчурных фондов или хорошо понимают, как работают фонды, инвестиционные это фонды или инновационные фонды, и что такое венчурное финансирование, относятся к этим словам, во всяком случае, с должным почтением. Другие, которые не смогли получить такого инвестирования – минимум очень скептически.

Венчурное инвестирование[1] — это один из наиболее эффективных, хотя далеко не единственный метод финансирования молодых инновационных предприятий (рис. 1).

Исследователи подсчитали, что с точки зрения регистрации патентов на изобретения один доллар венчурных инвестиций в НИОКР почти в десять раз эффективнее доллара, вложенного крупной промышленной корпорацией. Венчурные инвестиции составляют менее 3% корпоративных расходов на НИОКР, но приводят к осуществлению 15% всех инноваций в промышленности. Такие известные компании, как Intel, Advanced MicroDevices, Apple, Sun Microsystems, Seagate Technologies, Cisco Systems, 3Com, Yahoo!, Amgen, Genentech и Biogen финансировались венчурным капиталом на начальных этапах своего развития.[2]

Рисунок 1. Источники капитала для финансирования инноваций

Венчурным капиталом обычно называют инвестиции фондов венчурного капитала в быстрорастущие, высокорисковые и, как правило, высокотехнологичные компании, которые нуждаются в капитале для финансирования разработки и продвижения инновационных продуктов. В силу особенностей модели своего развития такие предприятия не могут выплачивать проценты по долговым обязательствам (т. к. на начальных этапах развития несут убытки) и вынуждены привлекать внешний акционерный капитал. Менеджеров фондов венчурного капитала называют венчурными капиталистами. Венчурное инвестирование зародилось и достигло значительных успехов в США. Впоследствии многие развитые и развивающиеся страны пытались — часто неудачно — повторить эти результаты. Таблица 1 содержит информацию о размерах венчурных инвестиций, осуществляемых в развитых странах.

стиль управление руководитель

Таблица 1. Размер венчурных инвестиций, осуществленных в развитых странах

Таблица 1. Размер венчурных инвестиций, осуществленных в развитых странах

Задача венчурных капиталистов — направлять институциональные и частные капиталы на финансирование новых предприятий, которым крайне трудно получить финансирование от других поставщиков капитала. Основная проблема молодых предприятий, разрабатывающих инновационную продукцию, — чрезвычайно высокий уровень неопределенности относительно результатов их деятельности, а также значительная информационная асимметрия между руководством предприятий и инвесторами. Предприниматели, хорошо разбирающиеся во всех тонкостях своего бизнеса, представляют бизнес план инвесторам, не владеющим достаточно полной информацией ни о компании, ни об отрасли, ни о разрабатываемых технологиях. В результате создается асимметричность оценки стоимости бизнеса: инвесторы склонны усреднять стоимость различных предприятий. Это приводит к тому, что «качественные» предприятия (инвестиционный потенциал которых выше среднего) не хотят получать инвестиции на основе заниженных оценок стоимости. С другой стороны, «некачественные» предприятия (инвестиционный потенциал которых ниже среднего) с удовольствием принимают инвестиции, основанные на завышенной оценке. В результате инвесторы еще больше снижают свою усредненную оценку стоимости предприятий, а рынок финансирования молодых инновационных компаний может вообще не сформироваться. В этой ситуации венчурные капиталисты выступают в роли хорошо информированных посредников между предприятиями и инвесторами, которые ликвидируют информационную асимметрию и искусственно создают «рынок» капиталов для молодых предприятий и организаций. Помимо этого, в сфере венчурного капитала была разработана особая система формальных и неформальных контрактов, позволяющих автоматически отсеивать «некачественные» и финансировать только «качественные» бизнес проекты (рис. 2).

Рисунок 2. Система венчурных инвестиций

Рисунок 2. Система венчурных инвестиций

венчурное финансирование инвестиция инновация

В функциональные обязанности венчурных капиталистов входит:

- привлечение капиталов для инвестиций в предприятия;

- исследование и генерирование новых возможностей для инвестиций;

- оценка инвестиционных возможностей и проведение комплексной оценки (due diligence) предприятий;

- осуществление инвестиций, выбор оптимальных организационных и контрактных форм для них;

- управление инвестициями: мониторинг, контроль и консультирование предприятий, подбор топ менеджеров для них;

- организация успешного выхода из инвестиций в планируемые сроки.

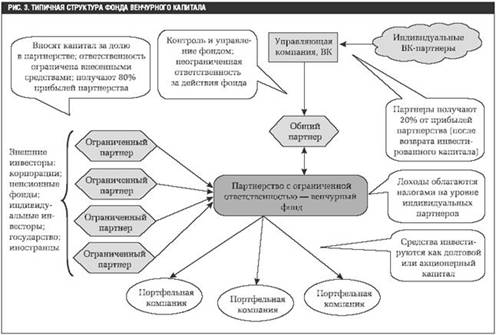

Большинство венчурных фондов организованы как «партнерства с ограниченной ответственностью» (рис. 3).

Рисунок 3. Типичная структура фонда венчурного капитала

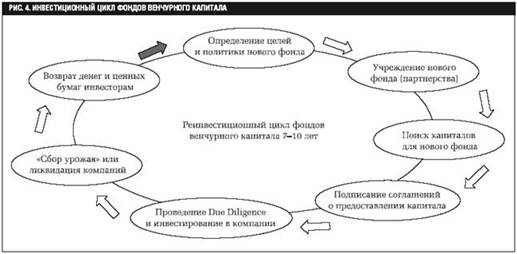

«Общим» партнером выступает корпорация, учрежденная и управляемая венчурным капиталистом. Внешние инвесторы являются «ограниченными» партнерами и не оказывают прямого влияния на деятельность фонда. Обычно они перечисляют часть средств венчурному фонду немедленно, а другую часть обязуются перечислить тогда, когда будут обнаружены достойные объекты финансирования. Соглашения об учреждении партнерства заключаются сроком до десяти лет и иногда продляются еще на три года. По окончании срока действия соглашения партнерство (фонд) прекращает свою деятельность, венчурные капиталисты создают другой венчурный фонд и пытаются привлечь в него новые капиталы (рис. 4).

Рисунок 4. Инвестиционный цикл фондов венчурного капитала

Рисунок 4. Инвестиционный цикл фондов венчурного капитала

Все средства в форме денег или ценных бумаг, вырученные от инвестиций в предприятия, перечисляются внешним инвесторам по мере поступления. За свою деятельность венчурные капиталисты получают обычно 2,5% активов под управлением и до 20% от прибылей фонда, причем только после того, как внешние инвесторы вернут себе всю первоначальную сумму инвестиций. Соглашения о партнерстве накладывают значительные ограничения на деятельность венчурных капиталистов, в том числе: запрет на использование кредитов для пополнения фонда, ограничения на инвестирование собственных средств совместно со средствами фонда в одни и те же компании, лимиты на объем инвестиций в одну фирму, запрет на инвестиции в другие виды ценных бумаг и типы компаний, запрет на организацию нового фонда, пока еще существует старый фонд.

Проанализировав вышесказанное можно сделать следующие выводы:

Венчурный капитал может поступать из различных источников. Это могут быть деньги крупных компаний, государства, специализированных инвестиционных фондов или банков. Венчурными инвестициями в России чаще всего занимаются именно крупные компании, имеющие свободные средства. В последнее время увеличилась доля венчурного финансирования со стороны государства — во многих регионах России появились специальные фонды.

Главная цель венчурного инвестора — получение сверхприбыли после продажи своей доли в компании.

Обычно срок венчурного финансирования составляет около трех-пяти лет. По истечении времени инвестор выходит из бизнеса, продавая свою долю основному собственнику или третьей стороне — к примеру, стратегическому инвестору.

В марте 1997 года в России была создана Российская Ассоциация венчурного инвестирования. Идея создания Российской Ассоциации Венчурного Инвестирования (РАВИ) была высказана на семинаре для менеджеров Региональных фондов венчурного капитала Европейского Банка Реконструкции и Развития (РФВК ЕБРР) в Санкт-Петербурге в декабре 1996 года. В настоящий момент в состав РАВИ входят 36 полных и 35 ассоциированных членов.[3] Кроме того, за последние несколько лет было создано несколько государственных венчурных фондов. В частности, такие фонды действуют в Москве, Санкт-Петербурге и других регионах России.

Российской экономике необходима система поддержки предпринимательских начинаний, система, способствующая появлению новых инновационных компаний, их быстрому росту и рынка. Именно этому и служит венчурный капитал.

Похожие работы

... сферу оперативных задач, обеспечивающих практическую целостность и завершенность реализации стратегического замысла, то есть его воплощение. 2. Количественная оценка рисков в инновационной деятельности Проблематика стратегического управления инновациями не ограничивается исключительно задачами достижения новых экономических и научно-технических высот. Предприятие представляет собой живой, ...

... нововведения – усовершенствования. В свою очередь, нововведения-усовершенствования по предметно - содержательной структуре подразделяются на вытесняющие, замещающие, дополняющие, улучшающие и пр.[3] Российскими предприятиями накоплен успешный опыт организации инновационной деятельности по следующим уровням: · создание комитетов по инновационным проектам; · целевые группы; ...

... информации и финансовыми аналитиками, в значительной степени формирующими у потенциальных инвесторов первичное мнение о ситуации в Татарстане [34]. 3. Финансирование инновационной деятельности ОАО «НКНХ» на примере завода полистирола 3.1 Характеристика инновационного продукта и необходимости его производства Группа полистиролов разделяется на пять типов продуктов: полистирол общего ...

... суммы денежных средств в обмен на долю в уставном капитале или на некий пакет акций. 2. Освоение инноваций при использовании венчурного капитала Анализ венчурного бизнеса показывает, что специфической особенностью венчурного капитала является финансирование деятельности с повышенной степенью риска. Во-первых, в целях и характере использования средств в инновационном процессе – большой риск ...

0 комментариев