Навигация

Перспективные направления развития кредитной деятельности отечественных коммерческих банков

2.3 Перспективные направления развития кредитной деятельности отечественных коммерческих банков

Нестабильность политической ситуации в стране может сдерживать кредитные вложения банков, способствовать оттоку капитала за границу. Экономические условия оказываются решающими для развития кредитных операций. В период кризиса производства спрос на кредит, как платёжное средство, возрастает, одновременно усиливается и риск невозврата кредита. Инфляция, которая сопровождает экономический кризис, резко сокращает долгосрочные кредитные вложения, содействуют переливу капитала из производственной сферы в сферу торговли и посреднических операций. Экономические условия складываются и под влиянием налоговой политики государства, требований НБУ к собственному капиталу банков, нормам резервирования. Одновременно, без прочной законодательной базы не могут развиваться ни кредитные, ни другие виды банковских операций. Также, в условиях рынка требуется широкая информация о деятельности, как отдельных клиентов, так и групп предприятий. Информация может быть поставлена только при наличии развитой банковской инфраструктуры - это информационное, методическое, научное обеспечение, современные средства связи и коммуникаций.

Особенность современной системы кредитования состоит в ее зависимости не только от собственных и привлеченных ресурсов, но и от определенных норм, которые устанавливает НБУ для коммерческих банков, осуществляющих кредитование клиентов. НБУ, к примеру, регламентирует норму обязательных отчислений в централизованные резервы. Есть и другие нормативы, в том числе в виде минимальных денежных резервов, создаваемых в коммерческом банке, в форме регламентации объемов особо крупных кредитов, параметров ликвидности баланса банка, когда обязательства банка соизмеряются с размером ликвидных средств.

Существенным признаком современной системы кредитования является ее договорная основа. Когда стали заключаться первые договора между банками и клиентами, то они, к сожалению, носили формальный характер, их экономическая значимость проявлялась слабо. Только тогда, когда возникли коммерческие стимулы, когда и банк, и его клиенты ощутили последствия нарушения соглашения, а между ними, кредитный договор становится той силой, которая укрепляет ответственность, как кредитора, так и заемщика. При всей своей доходности кредитная операция в условиях экономического кризиса, спада производства, банкротства предприятий является наиболее рискованной. В современных условиях, задержка возврата ссуд клиентами банка становится довольно частым явлением.

Специфика современной практики кредитования состоит, однако в том, что украинские банки в ряде случаев не обладают единой методической и нормативной базой организации кредитного процесса. Нынешняя ситуация такова, что каждый коммерческий банк исходя из своего опыта, вырабатывает свои подходы, свою систему кредитования, хотя совершенно очевидно, что есть непреложные общие организационные основы, отражающие международный и отечественный опыт и позволяющие банкам существенно упорядочить свои кредитные отношения с клиентами, улучшить возвратность ссуд.

Для совершенствования системы кредитования, к базовым элементам системы кредитования предъявляются требования. Это, во-первых, означает то, что банк не может кредитовать любого клиента. Желающих получить кредит всегда много, но среди них необходимо выбрать тех, кому можно его предоставить, доверить и быть уверенным, что ссуда будет своевременно возвращена и за ее использование будет выплачен ссудный процент. Объектом кредитования не может быть всякая потребность заемщика, а только та, которая связана с его временными платежными затруднениями, вызвана необходимостью развития производства. Обеспечение, как элемент системы кредитования, должен быть полным и качественным.

Кредитование должно выражать интересы обеих сторон кредитной сделки. Целью кредитования является создание предпосылок для развития экономики заемщика, его конкурентоспособности и прибыльности. А чтобы в процессе кредитования не возникало проблем должно быть и соблюдение интереса другой стороны - банка-кредитора. Его интересы могут не совпадать с интересами клиентов. У банка всегда есть выбор, куда лучше вложить свои собственные капиталы. Его возможности часто ограничены. Банки, как известно, работают в конкретных границах, определяемых совокупностью имеющихся в данный момент ресурсов, нормативами экономического регулирования центрального банка. Объем кредитов, который может быть представлен клиентам, всегда зависит от объема собственных и привлеченных средств.

Рассмотрим предложенные пути совершенствования кредитования более подробно.

Работа с проблемными кредитами должна включать элементы страхования, которые банки включают в свои программы кредитования, некоторые кредиты неизбежно переходят в разряд проблемных. Обычно это означает, что заемщик не произвел своевременно один или более платежей или, что стоимость обеспечения по кредиту значительно снизилась. Несмотря на то, что каждый проблемный кредит имеет свои особенности, всем им присущи определенные общие черты, которые говорят банкиру о том, что возникли определенные трудности:

· необычные или необъяснимые причины задержки предоставления финансовой отчетности, осуществления платежей или прекращения контактов с работниками банка;

· любое неожиданное изменение заемщиком методов расчета амортизации, взносов по пенсионным планам, оценки товарно-материальных запасов, начисления налогов или расчета прибыли;

· реструктурирование задолженности или отказ от выплаты дивидендов, изменение кредитного рейтинга заемщика;

· неблагоприятные изменения цены на акции заемщика;

· наличие чистых убытков в течение одного или нескольких лет, измеренных с помощью показателей доходности активов, доходности капитала или прибыли до уплаты процентов и налогов;

· неблагоприятные изменения структуры капитала заемщика (показателя соотношения акционерного капитала и долговых обязательств), ликвидности (коэффициент "критической" оценки) или деловой активности (например, соотношения объема продаж и товарно-материальных запасов);

· отклонение объема фактических продаж или потока наличности от планируемых при подаче кредитной заявки;

· неожиданные и необъяснимые изменения в размере остатков на счетах клиента.

В случае если кредит становится проблемным, можно предложить следующие основные шаги, которые описаны зарубежными экспертами по разработке планов по возврату кредитов - процессу возмещения средств банка в случае возникновения проблемной ситуации:

· всегда помнить о цели разработки подобных планов - максимизации шансов банка получить полное возмещение своих средств;

· крайне важными являются быстрое выявление и объявление о возникновении любых проблем, связанных с кредитом; обычно задержка только ухудшает ситуацию;

· отделить ответственность по разработке подобных планов от функции кредитования для того, чтобы избежать возможных столкновений интересов у конкретного кредитного инспектора;

· кредитные инспектора должны как можно быстрее обсудить с проблемным заемщиком возможные варианты решения проблемы, особенно в части сокращения расходов, увеличения потока наличности и улучшения контроля со стороны менеджеров. Данная встреча должна предваряться анализом проблемы и возможных причин ее возникновения, а также выявлением особых проблем (в том числе наличия других кредиторов). После определения степени риска для банка и наличия всех необходимых документов (особенно претензий на залог, предоставленный клиентом, отличных от претензий со стороны банка) должен быть разработан предварительный план действий;

· оценить, какой суммой средств нужно располагать для взыскания проблемного кредита (в том числе оценить продажную цену активов и размеры депозитов);

· сотрудники, занимающиеся возвратом кредитов, должны изучить налоговые декларации и судебные иски для того, чтобы выяснить, имеет ли заемщик другие неоплаченные долговые обязательства;

· сотрудники банка должны оценить качество, компетентность и честность руководства фирмы-заемщика и посетить заемщика для того, чтобы на месте оценить его имущество и деятельность;

· нужно рассмотреть все разумные альтернативы для погашения проблемного кредита, в том числе заключение нового, временного соглашения, если возникшие проблемы являются по своей природе краткосрочными, либо разработать способы увеличения потока наличности клиента (например, снижение расходов или выход на новые рынки) или вливания нового капитала в предпринимательскую фирму. Другие возможности предполагают поиск дополнительного обеспечения, наличие второй подписи или гарантий, реорганизацию, слияние или ликвидацию фирмы, заполнение заявления о банкротстве [18, c. 134].

Естественно, наиболее приемлемым вариантом всегда является такой пересмотр условий кредитного договора, который дает и банку, и его клиенту шанс возобновить нормальную деятельность. Даже при наличии серьезных проблем с кредитным договором у банка подобных проблем может не быть у клиента. Это означает, что в случае правильно разработанного кредитного договора неразрешимые проблемы возникают редко. Однако неправильно составленный кредитный договор может усугубить финансовые проблемы заемщика и послужить причиной невыполнения обязательств по кредиту.

Страхование и привлечение достаточного обеспечения позволяют вернуть ссуженные средства и компенсировать убытки банка по процентам за кредит путем страхового возмещения от страховой компании или реализации обеспечения. Однако в условиях запутанной и усложненной процедуры реализации обеспечения более предпочтительным выглядит страхование кредитов в надежной страховой компании, поскольку в этой ситуации проблемами залога, его наличия, сохранности, реализации в случае непогашения кредита занимается страховая компания, а не банк, что, в свою очередь, экономит средства банка и рабочее время сотрудников кредитных подразделений и служб безопасности.

В работе по снижению времени рассматривания заявок в банке рекомендуется выполнить мероприятия по устранению причин, вызывающих данную проблему:

· Большой пакет документов по кредитованию.

С целью привлечения большего количества клиентов нужно пересмотреть и сократить количество документов, необходимых для оформления кредита.

· Ошибки специалистов (недоработки в документах).

Здесь необходима целенаправленная работа с персоналом: в данном случае ужесточение требований к работе, стимулирование (материальное (снижение оклада, повышение премии) и нематериальное (награждение, поощрение «лучшего аккуратного работника»).

Данные рекомендации, реализованные в комплексе, будут способствовать уменьшению времени обработки заявок, что значительно повысит конкурентоспособность коммерческих банков [15].

Похожие работы

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

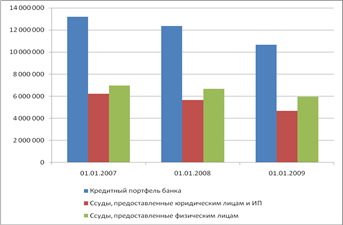

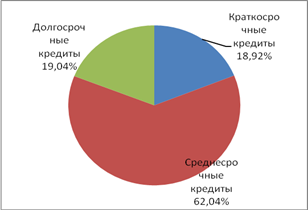

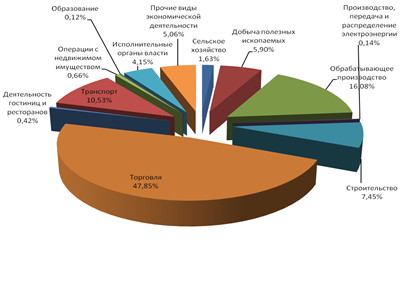

... залога, при этом залог реализуется только с торгов. Использование РВПС осуществляется при списании основного долга с банка в случае его безнадежности и нереальности к взысканию по решению совета банка. 2. Анализ кредитных операций городского отделения №2363 Сбербанка России (ОАО) 2.1 Характеристика Городского отделения № 2363 Сбербанка России (ОАО) Городское отделение № 2363 является ...

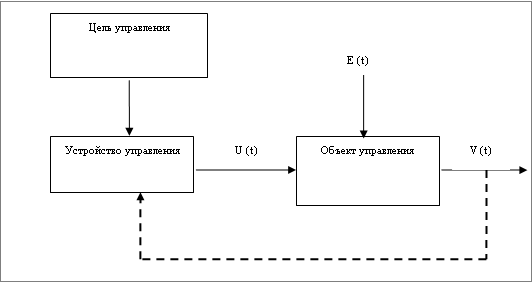

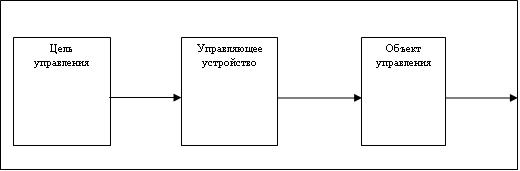

... когда механизм влияния помех на объект управления неизвестен. Рис.2.3 Замкнутая система программного управления Таким образом, можно говорить о том, что управление кредитными операциями коммерческого банка является довольно сложным процессом и подвержено влиянию многих факторов. Одним из факторов, оказывающих влияние на кредитные операции, как уже отмечалось ранее, является кредитный риск ...

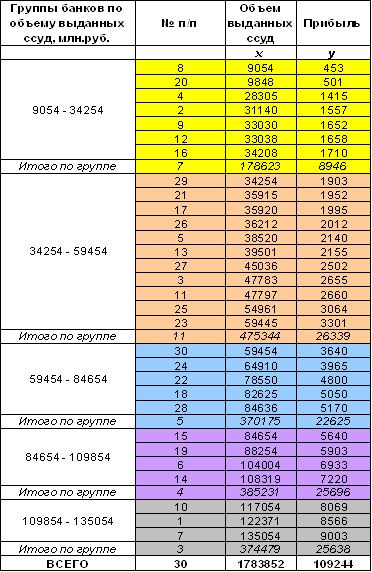

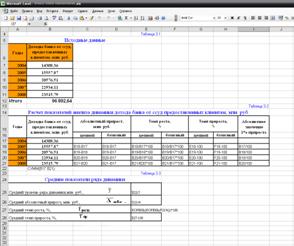

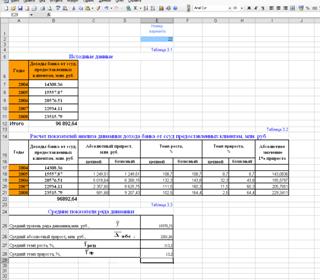

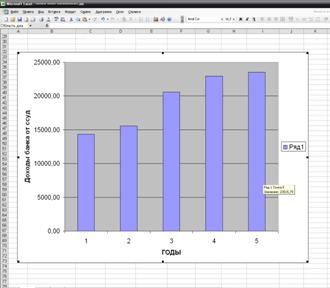

... политики являются теми аспектами деятельности банка, на которые особое внимание обращают контролеры при проверке банка. 1.3 Статистические методы изучения кредитных операций Кредитные операции коммерческих банков изучаются с использованием ряда статистических методов. Среди них большое значение имеет метод группировок: классификация межбанковского, банковского кредита, получение кредита в ...

0 комментариев