Навигация

Аналіз стану та тенденції потенційних ринків збуту

2.2 Аналіз стану та тенденції потенційних ринків збуту

Нині ринок України характеризується досить низьким рівнем платоспроможного попиту на запропоновану продукцію, що в свою чергу створює ситуацію, коли підприємство ледве підтримає обсяг збуту на досягнутому рівні. Одним із варіантів розв'язання цієї проблеми може стати вихід на зарубіжні ринки збуту. Першим етапом аналізу необхідності й можливості виходу підприємства на зарубіжні ринки має стати визначення кола країн, які є потенційно привабливими з точки зору проникнення на їхні ринки. При цьому підприємству необхідно ретельно проаналізувати стан середовища міжнародного маркетингу.

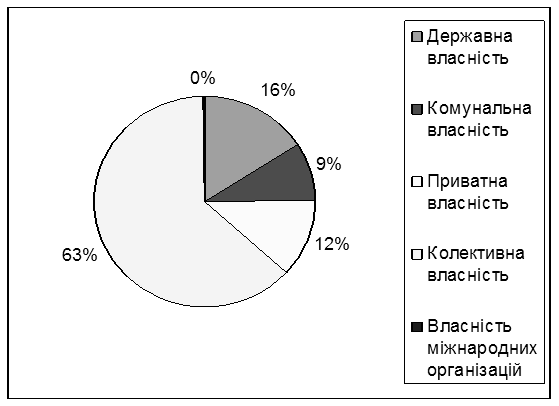

Отже, в якості об'єкта дослідження в даній роботі є ВАТ «Юність», головна діяльність якої - виробництво швейних виробів, що на ринку України охоплює 5% випуску продукції. Також фабрика працює на основі давальницькій схемі і виготовляє продукцію, що реалізується в Західній Європі, США і Австрії. Один з найближчих потенційних ринків Для даного підприємства є ринок легкової промисловості Росії, тому доцільно буде розглянути сучасний стан та тенденції розвитку швейної промисловості як України, так і Росії.

Сьогодні легка промисловість України - це багатогалузевий комплекс, що включає більш 4,5 тис. підприємств і забезпечує близько 300 тис. робочих місць. За даними Держкомстату місткість ринку легкої промисловості оцінюється в 40-50 млрд. грн., з яких присутність вітчизняних товарів складає тільки 6,5 млрд. грн., а через тінізацію ринку бюджет недоодержує близько 9 млрд. грн. Згідно зі статистичними даними, швейна промисловість України складається більш ніж з 1000 підприємств, з них кількість великих фабрик (понад 100 працівників) перевищує 300. Одним зі шляхів «виживання» і підтримування підприємств є робота на давальницькій сировині і в Україні виготовлено 70-95% швейної продукції по таких схемах. Для виробництва продукції підприємці змушені замовляти імпортні тканини, які везуть з інших країн, оскільки українські текстильні фабрики не мають сучасних технологій. Матеріали в основному закуповуються в Китаї, Туреччині, Індії, Пакистану, Узбекистану, Росії [37,384 С.].

Через причини, які зазначених вище, підприємству приходиться експортувати продукцію і як результат - легка промисловість України стає експортно-орієнтована і складає 70-80% виробленої продукції, проте позитивне експортно-імпортне сальдо спостерігається лише щодо шкіряної та хутряної сировини, а також щодо лляних волокон у групі текстилю та текстильних виробів. Отже, є всі підстави стверджувати, що діяльність українських підприємств легкої промисловості все більше орієнтується на експорт сировини, непрестижних технічних видів продукції та на виконання толінгових замовлень і головні фактори, що обумовлюють зменшення обсягів виробництва такі:

- зміна замовником асортименту продукції швейних підприємств, що на 80% працюють за толінговою схемою, на більш трудомістку, проте з меншою кінцевою вартістю;

- негативна тенденція перенесення іноземними замовниками виробництва з українських підприємств до інших країн (Китаю, Таїланду, країн Середньої Азії) з подальшим імпортом готової продукції до України;

- неможливість переорієнтувати значний виробничий потенціал, придбаний під час роботи з давальницької схеми, для постачання продукції на внутрішній ринок, через несумлінну конкуренцію, засилля на ньому імпортних товарів сумнівного походження і товарів «second-hand», що становлять значну загрозу національному виробнику, бо його обсяги перевищують вітчизняного виробництва в 2-3,5 рази;

- подорожчання енергоресурсів і підвищення тарифів на вантажні перевезення, що обумовило уповільнення зростання обсягів промислового виробництва, особливо в енергоємних текстильній і шкіряної підгалузях [38, 342 С.].

Для успішного розвитку галузей легкої промисловості, принаймні на початкових етапах, необхідно ввести звільнення від сплати податку на додаткову вартість на ввезене устаткування і комплектуючі, котрі не роблять в Україні. Крім того, великим полегшенням для товаровиробників було би скасування ПДВ і введення єдиного податку з обороту в розмірі 5% для підприємств з оборотом до 50 млн. грн. у рік, що сприяє розвитку великих і середніх підприємств, а не тільки представників малого бізнесу.

Далі розглянемо тенденції легкої промисловість Росії, що включає такі галузі: текстильну, частка якої в загальному обсязі виробництва складає 46,5%, швейну - 30,3%; шкіряну, хутряну і взуттєву - 22,6%. У галузі більш 16 тисяч підприємств (у тому числі 2800 середніх і великих) із загальною чисельністю зайнятих 827 тисяч чоловік, з яких 80% - жінки. За даними Держкомстату Росії за 2007 рік найбільша кількість продукції виробляється:

-у текстильній промисловості - у Московській області -17,3% загального випуску, Іванівської області - 14,3% і в Москві - 9,7%;

-у швейній промисловості - у Москві - 14,5%, у Ростовській області - 9,9%, у Санкт-Петербурзі - 8%;

Одним з головних переваг Росії є те, що воно виготовляє великий асортимент тканин та сировини для текстильної продукції - бавовна, льон та інші матеріали, які виготовляються переважно в цій країні, але не зважаючи на це в Росії як і в Україні загальною проблемою більшості підприємств є низька конкурентоздатність їхньої продукції через використання морально застарілого технологічного [41,368 С.].

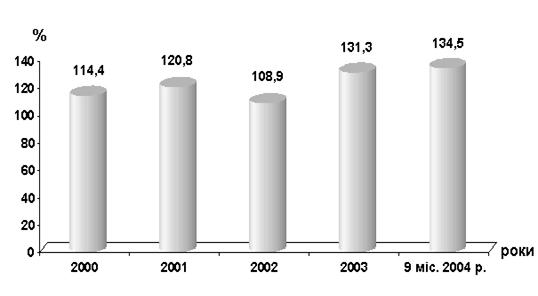

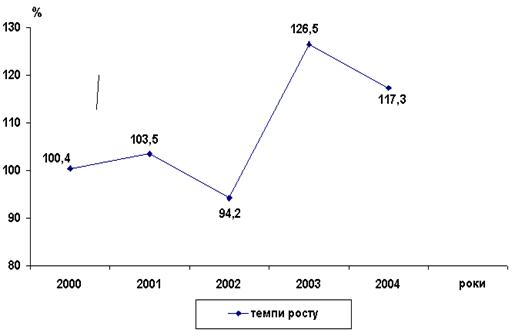

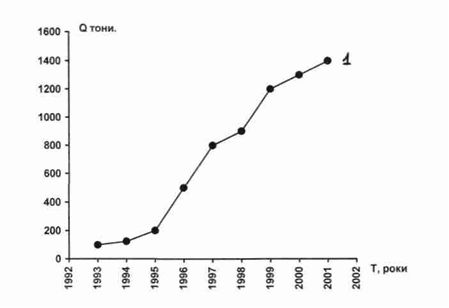

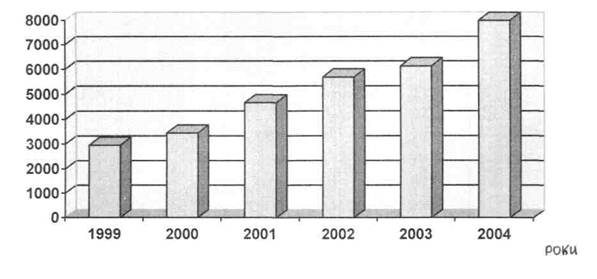

Обсяг виробництва легкої промисловості за даними Держкомстату Росії в 2007 році складав $29-31 млрд.(табл.2.9), в 2005 році по тим же джерелам склав $25-27 млрд. (темпи росту 20-30% щорічно) і в 2004 році $23-25 млрд. (темпи росту 20-25%). ДО 2010 року обсяг російського ринку одягу досягне $45 млрд. Припускаючи відносну стабільність темпів росту ринку на рівні 13-15% у рік, то можна припустити, що обсяг ринку в 2008-2009 р. складе $36-40 млрд. і $41-44 млрд. відповідно [40,665 С.].

Отже, у 2007 році тіньове виробництво трикотажних виробів склало 55 млн. штук, взуття - 48,8 млн. пара. Обсяг неврахованого імпорту трикотажних виробів оцінюється в 600 млн. штук, взуття - 246 млн. пара. Таким чином, обсяг неврахованого імпорту по окремих групах товарів значно перевищує їхнє виробництво російськими підприємствами: по швейних виробах у 4,6 рази, по взуттю - у 4 рази, по трикотажних виробах - у 3,7 рази. За 2007 рік ріст імпорту виробів легкої промисловості склав за експертними оцінками близько 20 відсотків [40,665 С.].

Таблиця 2.9 Оцінка внутрішнього ринку легкої промисловості Росії за 2007рік

| Вид продукції | Од. виміру | Виробни цтво | Імпорт, разом | Експорт, разом | Попит внут. ринку, разом | Попит на російську продукцію |

| Тканини бавовняні | МЛН. KB. М. | 2756 | 134 | 503 | 2240 | 1797 |

| Тканини вовняні | МЛН. KB. М. | 67 | 31 | 10,3 | 75,2 | 48,2 |

| Тканини лляні | МЛН. KB. М. | 186 | 8,8 | 72,6 | 98,2 | 83,4 |

| Трикотажні вироби | млн. шт. | 198 | 72 | 44 | 750 | 90 |

| Взуття | млн. пар | 51,2 | 30 | 3,2 . | 345 | 39 |

| Швейні вироби | млрд. руб. | 7 | 3,7 | 1,2 | 41 | 4,5 |

Таким чином, можна сказати, що у обох країн є спільні проблеми: тінізація імпорту, морально-застаріле устаткування та низька конкурентоздатність продукції легкої промисловості. Але кожна з країн розробляє та впроваджує заходи щодо оптимізації та вирішення головних проблем, які істотно впливають на розвиток промисловості і тому повинні бути зведені до мінімуму.

Так як фабрика «Юність» виготовляє великий асортимент продукції, одним з яких - спецодяг, що займає найбільшу питому вагу серед номенклатури виробів, то доцільно буде розглянути ситуацію, яка склалась на ринку робочого одягу. Сьогодні виробництво спецодягу є дуже привабливим, бо швидко зростає темпи ринків професійного одягу в таких країнах як Німеччини, Франції, Великобританії і скандинавських держав. Найбільше широко професійний одяг у Європі використовується в готельному бізнесі, системі суспільного харчування, дорожній службі і роздрібній торгівлі.

За десять років сукупні обсяги замовлень уніформи в Європі виросли з 155 млн. виробів у 2007 році до 170 млн. у 2008-м., а лідером по споживанню цих виробів була і залишається Німеччина, а до 2007 року в цій країні буде продано 66 млн. виробів професійного одягу на суму ледве менш 1 млрд. євро, у Франції - 40 млн. і у Великобританії - 33 млн виробів. Обсяг російського ринку спецодягу в 2007 році склав близько 9 млн. комплектів, що в грошовому вираженні складає 107,5 млн. євро, а ємність українського ринку спецодягу значно нижче. Але найбільш позитивне в даний час для виробників цієї продукції є те, що незабаром варто очікувати підвищення попиту на спецодяг з боку підприємств, зайнятих у будівельній галузі, виробництві і розподілі електроенергії, газу і води, а також в оптовій і роздрібній торгівлі, що у свою чергу свідчить про попит на ці вироби [40, 665 С.].

Отже, сьогодні російський ринок тримає тенденцію к зростанню обсягу ринку, який кожен рік складає 13-15% приросту, а попит на продукцію легкої промисловості високий та постійно зростає, проте легка промисловість Росії його повністю не задовольняє, що свідчить про можливість виходу на цей ринок нових конкурентів.

Найбільш привабливим ринком для ВАТ «Юність» на сьогодні є ринок Росії. Для подальшого аналізу необхідно провести маркетингові дослідження ринку, на основі яких можна виділити сегмент ринку, який буде найбільш привабливим для фабрики та групу потенційних споживачів даної продукції.

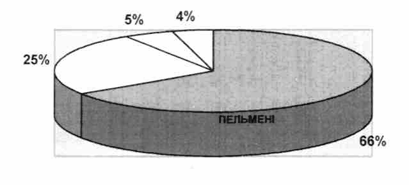

Першим кроком в маркетингових дослідженнях буде аналіз основних споживачів. В даний час ринок спецодягу тільки почав формуватися, проте різні побажання споживачів виконуються і асортимент продукції збільшується: умовно спецодяг можна розділити на чотири типи: захищаюча від загальних виробничих забруднень, від знижених і підвищених температур, а також від вологи. Сьогодні на російському ринку представлені всі типи спецодягу, де є особливо широкий асортимент рукавиць: брезентові, комбіновані для загальних робіт, шкіряні для промислових і точних робіт, рукавиці з латексним чи нитриловим покриттям, жаростійкі, маслобензостійкі. Проте найбільш стійким попитом користаються робочі костюми (комбінезони, напівкомбінезони, куртки), брезентові і трикотажні, тому споживачами такої продукції можуть стати абсолютно всі підприємства м. Москви та Московської області: як виробники, так і торгові організації, але найбільш потенційними можуть стати наступні підприємства: ЗАТ «Авто Шар Інжиніринг», ТОВ «Жовтневий завод ізоляційних матеріалів», ТОВ «Ньюком» нафтобаза «И-Терра», ТОВ «Стаер», Центральна міська лікарня та інші лікарні, ЗАТ «Тяжмаш», ВАТ «Пластик», ТОВ «Криста», ТОВ «Гера і До», «РЖД» станції, ДП «Московський Облавтодор» та інші організації.

Наступним кроком є визначення основних конкурентів у сегменті, кількість яких поступово зростає тому що: підвищується попит на корпоративний одяг, ріст виробничих підприємств та сфери обслуговування. У зв'язку з підвищення конкуренції, виробники розробляють нові конкурентні переваги, одна з яких - виробництво корпоративної уніформи, що на сьогодні є засобом створення репутації підприємства і його позиціонування на ринку. Таким чином, основні виробники спецодягу в цьому сегменті є (табл.2.10):

Таблиця 2.10 Склад пріоритетних конкурентів та їх частка на ринку Московської області

| Конкуренти | Частка ринку, % |

| ВАТ «Юність» | 0,5 |

| ТОВ «Вера» Московська обл., м. Сергієв Посад | 8 |

| «Усурійська швейна фабрика» (УШФ) | 3 |

| ТОВ «ВиВерден», м. Москва | 21 |

| Імпортні швейні вироби інших країн (Китай, Туреччині, Індії) | 24 |

| ТОВ «Стерлинг» Московська обл., м. Королев | 7 |

| Швейне виробництво «Сибір»,м.Сибір | 6 |

| Швейне виробництво «ДОК», м. Лесозаводск | 2,5 |

| ВАТ «Даргез», м. Москва | 3 |

| Швейна фабрика «Славянский пух», м. Москва | 1 |

| Інші маленькі ательє та фірми Московської обл. | 24 |

| Разом | 100 |

конкурентоспроможність товар ринок збут

Ринок спецодягу має великий потенціал, тому, цілком імовірно, що згодом на ньому з'являться нові сильні виробники, здатні скласти конкуренцію вже існуючим, тому доцільно ВАТ «Юність» вихід на цей сегмент ринку саме в цей час, також цьому сприяє російське законодавство - забезпечення працівників підприємств спеціальним одягом, спеціальним взуттям і іншими засобами індивідуального захисту в Росії регулюються наступними документами: Федеральним Законом від 17 липня 2005 року № 181-ФЗ «Про основи охорони праці в Російській Федерації», Трудовим кодексом РФ у відповідності зі статтею 17 федерального закону «Забезпечення працівників засобами індивідуального захисту», практично всі промислові і торгові підприємства, а також установи охорони здоров'я і воєнізовані організацій зобов'язані здобувати для своїх працівників спецодяг.

Отже, для того, щоб визначити наскільки підприємство конкурентоспроможне використаємо кількісну оцінку у порівнянні з суперниками кожного з ключових факторів успіху і кожного суттєвого індикатора конкурентної сили. Дослідження конкурентів та їх порівняльна оцінка є основою для визначення переваг та можливостей основних суперників.

На цьому етапі першою ланкою є аналіз конкурентоздатність виробу і для того, щоб відібрати виріб, проаналізуємо структуру реалізованої продукції.

Таблиця 2.11 Структура продукції, що випускається на ВАТ «Юність»

| Найменування | 2006 р. | 2007 р. | 2008 р. | Відхилення | Питома вага реалізованої продукції, % | |||||

| тис.шт | тис.шт | тис.шт | абсолю-тне (+\-) | відно-сне, % | абсолю-тне (+\-) | відно-сне, % | 2006р. | 2007р | 2008р | |

| 1. Брюки чол. | 75 | 90 | 110 | 25 | 20 | 20 | 22,2 | 9 | 9 | 10 |

| 2. Брюки жін. | 80 | 115 | 95 | 35 | 1,79 | -20 | - 17,4 | 7,2 | 7,4 | 7 |

| 3. Сорочки чол. | 135 | 155 | 170 | 20 | 14,8 | 15 | 9,7 | 9,3 | 9,5 | 10,5 |

| 4. Сорочки нічні | 13 | 15 | 15 | 2 | 15,4 | 0 | 0 | 4 | 3 | 2,5 |

| 5. Плаття-халати | 65 | 45 | 40 | -20 | -30,8 | -5 | -11.1 | 3 | 3 | 3 |

| 6. Штани робочі | 52 | 40 | 50 | -12 | -23 | 10 | 25 | 8,8 | 9 | 8,5 |

| 7 Костюми робочі | 53 | 60 | 75 | 7 | 13,2 | 15 | 25 | 13,2 | 13,5 | 14 |

| 8. Жилети | 12 | 15 | 20 | 3 | 25 | 5 | 33,3 | 1,5 | 1,5 | 1,2 |

| 9. Сорочки дитячі | 17 | 15 | 20 | -2 | - 11,8 | 5 | 33,3 | 2 | 2 | 1,6 |

| 10. Постіл, білизни | 34 | 40 | 50 | 6 | 17,65 | 10 | 25 | 8,5 | 8 | 8,2 |

| 11. Матраци ватяні | 15 | 20 | 25 | 5 | -33,3 | 5 | 25 | 10 | 11,5 | 11 |

| 12. Ковдри ватяні | 38 | 50 | 60 | 12 | 31,6 | 10 | 20 | 8,7 | 9 | 9,8 |

| 13. Рушники | 72 | 65 | 70 | -7 | -9,7 | 5 | 7,7 | 1,5 | 1,5 | 1,5 |

| 14. Фартухи | 65 | 60 | 55 | -5 . | -7,7 | -5 | -8,3 | 3 | 3 | 3 |

| 15. Рукавиці | 55 | 65 | 65 | 10 | 18,2 | 0 | 0 | 2 | 1,8 | 1,5 |

| 16. Шорти | - | 20 | 15 | - | - | -5 | -25 | 1,5 | 1,2 | 1,2 |

| 17. Распашонки | 30 | 30 | 40 | 0 | 0 | 10 | 25 | 2 | 1,5 | 1,4 |

| 18. Пелюшки | 45 | 55 | 65 | 10 | 22,2 | 10 | 0,2 | 2 | 1,8 | 1,3 |

| 19.Серветки техн. | - | 90 | 105 | - | - | 15 | 16,7 | 1,5 | 1 | 1 |

| 20. Труси дит/чол. | 290 | 350 | 370 | 60 | 20,7 | 20 | 5,7 | 0,8 | 1 | 1,2 |

| Інше | 10 | 15 | 20 | 5 | 50 | 5 | 33,3 | 0,5 | 0,8 | 0,6 |

| Разом | 1205 | 1410 | 1535 | 100 | 100 | 100 | ||||

Таким чином, данні таблиці 2.11 дають підставу стверджувати, що обсяг випуску продукції тримає тенденцію росту, тому що за 2007 рік підприємство реалізувало на 205 тис.од.виробів більше, ніж у 2006 року, а за 2008 рік - 125 тис.од., що в свою чергу свідчить про ефективність виробничої діяльності. З аналізу даної таблиці можна сказати, що найбільшу питому вагу серед номенклатури продукції займає робочі костюми - 14%, матраци - 11% та брюки - 10%. Тому опираючись на вище сказане, виберемо для аналізу найбільш вагому одиницю у продажі продукції - спецодяг, що складає 14%. Тоді з асортименту цих швейних виробів виберемо одну одиницю продукції - костюм «Ортон», за яким і надалі будемо здійснювати порівняння з аналогами товарів конкурентів.

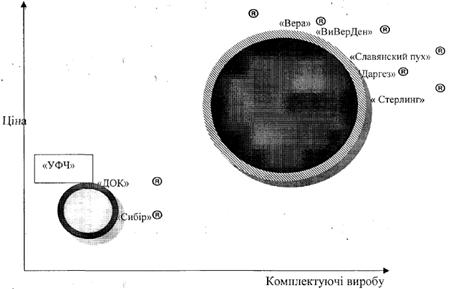

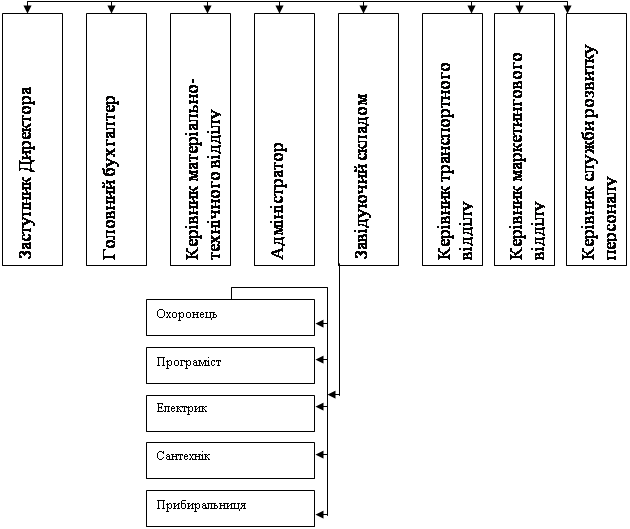

Розмістимо всіх пріоритетних конкурентів на координатній площині: ціна виробу «Ортон» і комплектуючі виробу і на основі цього (рис.2.2) виділимо стратегічні групи конкурентів:

Рис. 2.2 - Карта стратегічних груп конкурентів виробників спецодягу в Московській області

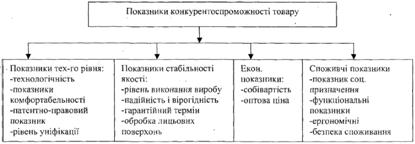

На основі карти стратегічних груп конкурентів можна сказати, що ВАТ «Юність» входить у другу стратегічну групу, у якій її головними конкурентами є: Уссурійська швейна фабрика, «ДОК» м. Москва, швейна фабрика «Сибір», що в сукупності питома вага цієї групи на ринку складає 11,5%. Визначимо частки виробників спецодягу у рамках конкурентів другої стратегічної групи (табл.2.10). Предмет дослідження є показники, що характеризують цінність виробу спецодягу (рис.2.3):

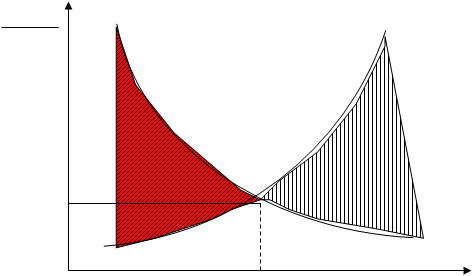

Рис.2.3 - Показники оцінки конкурентоздатності швейних виробів

Для визначення конкурентоздатності продукції ВАТ «Юність» скористаємося традиційним способом, який включає наступні етапи:

Етап 1. Визначення характеристик «ідеального» виробу цільового сегмента. При розробці анкети встає питання кількості параметрів, що описують виріб.

Тому що опитуваними є споживачі, то в даному випадку «ідеальний» виріб спецодягу для цільового сегменту повинний бути описано показниками комфортності, соціального призначення, фундаментальними показниками, показники надійності в споживанні. Задача опитуваних складалася у виборі 11 найбільш значимих для них характеристик і їхнє ранжирування (розподіл у порядку убування значимості). Ранжирування проводиться по наступній методиці: найбільш значимій характеристиці привласнюється значення рангу (табл.2.12). У якості опитуваних виступали експерти (працівники відділів роздрібного продажу швейних виробів) і представники цільового сегмента, що відбиралися випадковим образом і загалом усього було опитано 77 чоловік.

Таким чином, для більшості представників цільової аудиторії основним критерієм вибору спецодягу є конструкторське рішення, дизайн, а менш значима фурнітура. Інші фактори (крім представлених у таблиці 2.12) є для представників цільової аудиторії несуттєвими. Після того, як визначені показники, необхідно визначити оцінку значення кожного з них у «ідеальному» виробі спецодягу, що дозволяють сформувати для представників цільової аудиторії споживчі властивості.

Таблиця 2.12 Критерії оцінки продукції та їх значення

| № п/п | Показник | Шкала виміру показника | Ранг середньозваженої |

| 1 | Міцність нитки | Висока, середня, низька | 7 |

| 2 | Фурнітура | Висока, середня, низька | 11 |

| 3 | Складові спецодягу | Так, ні | 6 |

| 4 | Комфорт при експлуатації виробу | Зручний, достатній, незручний, тісний | 2 |

| 5 | Прання | Висока, середня, низька | 3 |

| 6 | Різні види спецодягу | «традиційна», «євроодежа», «елітна» | 5 |

| 7 | Колір спецодягу | Тканина однотонного розцвічення темних, світлів тонів, інші кольори | 10 |

| 8 | Універсальність використання | Так, ні | 8 |

| 9 | Якість матеріалу | Висока, середня, низька | 1 |

| 10 | Конструкторське рішення, дизайн | Відмінне, задовільне, не задовільне | 4 |

| 11 | Розмір виробу | Великогабаритні, середні, малогабаритні | 9 |

Респонденту пропонується обвести в кружок бажане значення показника і закреслити хрестиком зовсім неприйнятне і на основі отриманих результатів опитування були визначені наступні показники «ідеального» виробу спецодягу для цільового сегменту, який повинен бути: з якісної тканини, зручним, що дозволяє людині вільно рухатись без обмеження в русі та переважно для людей з статною комплекцією, а також костюм повинен з легкістю прасуватися та мати відповідний стан за технічними характеристиками, що відповідають стандартам, крім того, бажано, щоб костюм мав додаткові складові в комплекті, тобто рукавиці та інші супутні деталі.

Отже, на основі отриманих даних можна стверджувати, що споживачі віддали перевагу «традиційному» виду спецодягу темного кольору з різними елементами візерунка на тканині, тому що однотонне розцвічення не викликає симпатії в споживача; крім того, є потреба у підвищенні універсальності використання виробу, що в свою чергу потребує нових конструкторських рішень та дизайну, незважаючи на це фурнітура виробу більшість опитуваних задовольнила.

Етап 2. Порівняння продукції ВАТ «Юність» і її пріоритетних конкурентів та з параметрами «ідеального» виробу спецодягу. Реалізація даного етапу можлива при опитуванні експертів, що знають досконально велику частину виробів спецодягу, представлених на російському ринку, але споживачі не можуть виступати в якості таких експертів, тому даний тип буде реалізовуватися через опитування працівників ВАТ «Юність» і роздрібних продавців спецодягу, що загалом склало 11 опитаних чоловік. Кожен товар конкурента пропонувалося оцінити по показниках «ідеального» товару, використовуючи 5 бальну шкалу і наступною ланкою було визначення середньої зваженої, а результати представлені в таблиці 2.13.

Таблиця 2.13 Результати оцінки експертів

| Фактори конкурентоздатності виробу | Досліджувані продукти (на прикладі «традиційного» спецодягу) | |||||

| Юність | Сибір | УШФ | ДОК | Ідеальний виріб спецодягу "X" | ||

| 1 | Міцність нитки | 5 | 3 | 2 | 4 | 5 |

| 2 | Фурнітура | 4 | 4 | 4 | 3 | 5 |

| 3 | Складові спецодягу | 5 | 2 | 4 | 2 | 5 |

| 4 | Комфорт при експлуатації виробу | 2 | 4 | 3 | 4 | 5 |

| 5 | Прання | 3 | 5 | 4 | 3 | 5 |

| 6 | Різні види спецодягу | 4 | 4 | 5 | 3 | 5 |

| 7 | Колір спецодягу | 4 | 3 | 4 | 2 | 5 |

| 8 | Універсальність використання | 3 | 4 | 4 | 2 | 5 |

| 9 | Якість матеріалу | 2 | 4 | 3 | 2 | 5 |

| 10 | Конструкторське рішення, дизайн | 5 | 5 | 2 | 3 | 5 |

| 11 | Оцінка виробу | 1 | 3 | 4 | 2 | 5 |

Далі дослідження будемо проводити методом розрахунку одиничних і групових показників.

Розрахуємо по кожному показнику одиничний показник конкурентоздатності (qi) продукту стосовно еталона і зведений індекс конкурентоздатності кожного конкурента за споживчими показниками (табл.2.14). Аналіз таблиці

2.14 показує, що з чотирьох виробів спецодягу максимально за споживчими показниками до ідеального виробу близько знаходиться виріб сибірських виробників, потім «УШФ», потім ВАТ «Юність» і «ДОК».

Таблиця 2.14 Визначення зведеного індексу конкурентоздатності ВАТ «Юність» та її конкурентів за споживчими показниками

| Показник конкурентоздатності | Індекс qi | Вид показника | Вага аі | qi • аі | ||||||

| Юність | Сибір | УШФ | ДОК | Юність | Сибір | УШФ | ДОК | |||

| 1 | 0,6 | 0,6 | 0,4 | 0,8 | 7 | 0,07 | 0,042 | 0,042 | 0,028 | 0,056 |

| 2 | 0,8 | 0,8 | 0,8 | 0,6 | 11 | 0,01 | 0,0008 | 0,0008 | 0,0008 | 0,006 |

| 3 | 1 | 0,4 | 0,8 | 0,4 | 6 | 0,09 | 0,09 | 0,036 | 0,072 | 0,09 |

| 4 | 0,4 | 0,8 | 0,6 | 0,8 | 2 | 0,15 | 0,06 | 0,12 | 0,09 | 0,06 |

| 5 | 0,6 | 1 | 0,8 | 0,6 | 3 | 0,13 | 0,078 | 0,13 | 0,104 | 0,078 |

| 6 | 0,8 | 0,8 | 1 | 0,6 | 5 | 0,1 | 0,08 | 0,08 | 0,1 | 0,05 |

| 7 | 0,8 | 0,6 | 0,8 | 0,4 | 10 | 0,03 | 0,024 | 0,018 | 0,024 | 0,012 |

| 8 | 0,6 | 0,8 | 0,8 | 0,4 | 8 | 0,06 | 0,036 | 0,048 | 0,048 | 0,024 |

| 9 | 0,4 | 0,8 | 0,6 | 0,4 | 1 | 0,17 | 0,068 | 0,136 | 0,102 | 0,068 |

| 10 | 1 | 1 | 0,4 | 0,6 | 4 | 0,12 | 0,12 | 0,12 | 0,048 | 0,072 |

| 11 | 0,1 | 0,6 | 0,8 | 0,4 | 9 | 0,05 | 0,005 | 0,03 | 0,04 | 0,02 |

| Зведений індекс конкурентоздатності | 65 | 1 | 0,6038 | 0,7608 | 0,6568 | 0,600 | ||||

Таким чином, ВАТ «Юність» поступається продукції «Сибір» по наступним споживчих властивостях: комфорт при експлуатації виробу, прання, універсальність використання, якість матеріалу.

Етап 3. Розрахунок конкурентоздатності за економічними показниками. При порівнянні виробів спецодягу за економічними показниками візьмемо за базу порівняння роздрібну ціну на спецодягу «Ортон» ВАТ «Юність» та визначимо конкурентоздатність цін інших виробників щодо цін нашого підприємства, а аналіз результатів оцінки представимо в таблиці 2.15.

Таблиця 2.15 Визначення зведеного індексу конкурентоздатності ВАТ «Юність» та її конкурентів за економічними показниками

| Показник | Юність | Сибір | УШФ | ДОК | Розрахунок показника | аі | qi • аі | |||

| Юність | Сибір | УШФ | ДОК | |||||||

| Ціна роздрібна | 99 | 91,85 | 106,5 | 121 | 1 | 1 | 1 | 1,078 | 0,93 | 0,82 |

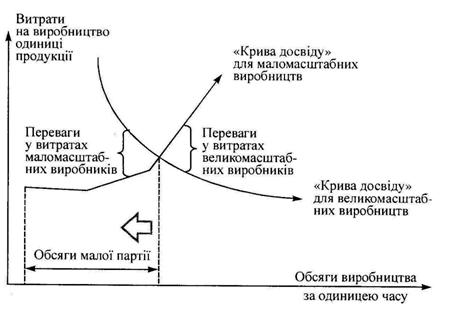

Опираючись на дані таблиці 2.15, можна сказати, що по економічному показнику спецодягу «Ортон» є більш конкурентоздатним, чим аналоги, виготовлені на «УШФ» і «ДОК», але менш конкурентноздатний, чим продукція фабрики «Сибір».

Для того, щоб розрахувати інтегральний показник конкурентоздатності приведемо Qэ і Qn у порівнянний вид і для цього розрахуємо Qэ для кожного виробника щодо виробу ВАТ «Юність», прийнявши Qэ ВАТ «Юність» за 1:

Qc= 0,7608 : 0,6038 = 1,26,

Qушф = 0,6568 : 0,6038 = 1,087,

Qдок = 0,6000 : 0,603 8 = 0,993,

де Qc, Qушф, Qдок - зведені індекси конкурентоздатності підприємства «Сибір», «УШФ», «ДОК» відносно ВАТ «Юність».

Скориставшись формулою (1.10) розрахуємо інтегральний показник конкурентоздатності:

Кюн =1:1 = 1,

Кушф = 1,087: 1/0,93= 1,01,

Кс=1,26 : 1/1,078 = 1,36,

Кдок = 0,993 : 1/0,82 = 0,81.

Вищенаведені розрахунки дозволяють зробити висновок:

1. Самим конкурентноздатним виробом у рамках розглянутої стратегічної групи є спецодяг сибірського виробництва: на одиницю витрат споживач одержує 1,36 одиниць корисного ефекту. Таким чином, дана обставина забезпечила як конкурентною перевагою за споживчими, так і за економічними показниками.

2. Споживачі виробів «УШФ» на одиницю витрат одержують 1,01 одиниці корисного ефекту. Конкурентна перевага спецодягу «УШФ» складається в кращих споживчих якостях у порівнянні з виробами ВАТ «Юність». По економічних характеристиках (ціні) продукція «УШФ» програють виробам ВАТ «Юність». Однак, тому що КУШФ більше 1, це означає, що перевага сильніше недоліку, викликаного більш високою ціною.

3. На основі розглянутих вище розрахунків можна сказати, що Кдок менше 1, що в свою чергу свідчить про не конкурентоздатність виробів, виробленої «ДОК» відносно ВАТ «Юність». Причому конкурентні недоліки виражаються як по економічним показникам, так і за споживчими показниками.

Етап 4. Розрахунок конкурентоздатності за споживчими показниками. Узагальнений показник стабільності якості складається з оцінки: рівня виконання виробу, надійності і довговічності виробу, гарантованого терміну. Оцінимо спецодяг кожного з розглянутих виробників за розрахованими показниками. Для оцінки рівня виконання цього етапу проведемо експертне опитування продавців спецодягу на предмет скарг, які надходять від покупців про недоліки отриманих виробів, що купуються ними, а також по числу рекламацій, пропонованих магазинами до виробників.

Отже, в опитуванні продавців було задіяно 14 експертів, а для оцінки по показнику надійності і довговічності виробу було проведене експертне опитування трьох технологів ВАТ «Юність», де головною задачею опитуваних було проранжирувати матеріали, що знаходяться в основі виготовлення спецодягу того чи іншого виробника по ступені зберігання основних параметрів виробу, їхньої привабливості в часі при відповідних умовах експлуатації, тому показник гарантійного терміну визначається тривалістю останнього. Проаналізуємо та визначимо конкурентоздатність продукції по показниках стабільності якості, а результати цього аналізу покажемо в таблиці 2.16.

Таблиця 2.16 Аналіз конкурентоздатності спецодягу по показниках стабільності якості

| Показник | Якісна чи кількісна характеристика показника | Бальна оцінка по 3-бальній шкалі | ||||||

| Юність | Сибір | УШФ | ДОК | Юність | Сибір | УШФ | ДОК | |

| Число скарг від продавців серед опитаних магазинів | - | - | 2 | 2 | 3 | 3 | 1 | 1 |

| Число рекламацій за недокомплектацію | - | 1 | 1 | - | 3 | 1 | 1 | 3 |

| Ступінь збереження основних параметрів у часі | Висока | Висока | Середня | Низька | 3 | 3 | 2 | . 1 |

| Ремонтопридатність | Серед. | Серед | Серед. | Висока | 2 | 2 | 2 | 3 |

На основі даних таблиці 2.16 розрахуємо груповий зведений параметричний індекс конкурентоздатності по показниках стабільності якості (табл. 2.17). Порівняння будемо проводити щодо виробу ВАТ «Юність».

Таблиця 2.17 Розрахунок параметричних індексів конкурентоздатності по показнику стабільності якості

| Показник | Бальна оцінка, qi | Ранг пок-ка, аі | qi • аі | ||||||

| Юність | Сибір | УШФ | ДОК | Юність | Сибір | УШФ | ДОК | ||

| Число скарг | 1 | 1 | 1/3 | 1/3 | 0,4 | 0,4 | 0,4 | 0,13 | 0,13 |

| Число рекламацій | 1 | 1/3 | 1/3 | 1 | 0,3 | 0,3 | 0,1 | 0,1 | 0,3 |

| Ступінь збереження основних параметрів у часі | 1 | 1 | 2/3 | 1/3 | 0,2 | 0,2 | 0,2 | 0,13 | 0,7 |

| Ремонтопридатність | 1 | 1 | 1 | 1,5 | 0,1 | 0,1 | 0,1 | 0,1 | 0,15 |

| Зведений індекс конкурентоздатності | 1 | 0,8 | 0,46 | 0,65 | |||||

Отже, аналіз даних таблиці 2.18 показує, що показники стабільності якості виробу ВАТ «Юність» є найбільш конкурентоздатними, проте лише за показником ремонтопридатність фабрика поступається продукції «ДОК». З проведеного аналізу показника гарантійного терміну можна сказати, що виробник «Сибір» забезпечує своїм споживачам гарантійний термін експлуатації виробу, що безумовно є конкурентною перевагою підприємства, тому що жодна з інших виробників не надає такої послуги і не встановлюють на свої вироби гарантійний термін.

Етап 5. Визначення конкурентоздатності виробу спецодягу ВАТ «Юність» за технічними показниками. Оцінка конкурентоздатності виробів по показнику технічність практично важко здійсненна, бо проблема складається у відсутності інформації про трудомісткість і матеріалоємність виготовлення виробу «Ортон» у різних виробників. Тому обмежимося оцінкою показників комфортабельності й етичних показників. Для їхньої оцінки був використаний метод експертного опитування дизайнерів, конструкторів і технологів ВАТ «Юність» і загалом було опитано 23 чоловік, а результати проведеної роботи представлені в таблиці 2.18.

Таблиця 2.18 Визначення конкурентоздатності спецодягу ВАТ «Юність» по показниках технічного рівня

| Показник | Кількісна чи якісна оцінки | Бальна оцінка по 3-бальній шкалі | ||||||

| Юність | Сибір | УШФ | ДОК | Юність | Сибір | УШФ | ДОК | |

| Цілісність композиції | Задовол. з умовами | Задовол | Задовол.з умовами | Задовол. з умовами | 3 | 3 | 3 | 3 |

| Насиченість і сила тону | Задовол. | Задовл. | Задовол.з умовами | Задовол.з умовами | 3 | 3 | 2 | 2 |

| Гармонія колірних сполучень | Задовол. | Задовл. | Задовол | Задовол. | 3 | 3 | 3 | 3 |

| Досконалість вир-го виконання | Задовол. | Задовл. | Задовол.з умовами | Задовол. | 3 | 3 | 2 | 3 |

Розрахуємо для кожного виробника qi на основі порівняння кожного виробу з виробом ВАТ «Юність», а результати зведемо в таблицю 2.19.

Таблиця 2.19 Розрахунок параметричних індексів конкурентоздатності ВАТ «Юність» по показниках технічного рівня

| Показник | Бальна оцінка, qi | Ранг пок-ка,аі | qi • аі | ||||||

| Юність | Сибір | УШФ | ДОК | Юність | Сибір | УШФ | ДОК | ||

| Цілісність композиції | 1 | 1,5 | 1 | 1 | 0,3 | 0,3 | 0,45 | 0,3 | 0,3 |

| Насиченість і чистота кольору, сила тону | 1 | 1 | 0,67 | 0,67 | 0,2 | 0,2 | 0,2 | 0,134 | 0,134 |

| Гармонія колірних сполучень | 1 | 1 | 1 | 1 | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 |

| Досконалість виробничого виконання | 1 | 1 | 0,67 | 1 | 0,2 | 0,2 | 0,2 | 0,134 | 0,2 |

| Зведений індекс конкурентоздатності | 1 | 1,15 | 0,868 | 0,934 | |||||

Таким чином, на основі даних з таблиці можна зробити висновок, що за показниками технічного рівня - продукція ВАТ «Юність» поступається одному виробнику - фабриці «Сибір», а інші два конкурента знаходяться на останніх місцях, тому що величина показника технічного рівня нижча як за ВАТ «Юність», так і за фабриці із Сибіру, а отже визначимо привабливість ринку виготовлення спецодягу (табл.2.20), а також оцінимо відносні переваги в конкуренції (табл.2.21).

Таблиця 2.20 Визначення привабливості ринку

| Критерій оцінки | Питома вага | Якісна оцінка | Оцінка в балах | Підсумкова оцінка |

| 1. Ріст ринку | 40 | До 2006 р. спостерігалося звуження ринку, але в 1 кварталі 2007 р. зафіксований ріст і спостерігається вже на протязі 2008р. | 50 | 20 |

| 2. Складність вступних бар'єрів | 20 | Високий для підприємств, що займаються як виготовленням тканин, так і швейних виробів. Низький для виробників спецодягу, бо на ринку великий об'єм споживачів з будівельної промисловості, що є найбільшими споживачами цієї продукції | 60 | 12 |

| 3. Влада клієнтів | 30 | Висока | 30 | 9 |

| 4. Можливість диференціації цін | 10 | Висока | 80 | 8 |

| Разом | 100 | - | - | 49 |

Для визначення відносного положення кожного з виробників на розглянутому ринку приймемо найбільшу оцінку (оцінка Сибіру) за 1, а оцінки інших виробників перерахуємо щодо оцінки спецодягу із Сибіру: ВАТ «Юність»- 0,907(1 : 1,1024), «УШФ» - 0,809 (0,8928 : 1,1024), «ДОК» - 0,783 (0,8632 : 1,1024).

Таблиця 2.21 Визначення відносних переваг у конкуренції ВАТ «Юність»

| Показник конкурентоспроможності | Від. вага | ВАТ «Юність» | Сибір | УШФ | ДОК | ||||

| Q | Загальна оцінка | Q | Загальна оцінка | Q | Загальна оцінка | Q | Загальна оцінка | ||

| 1. споживчі | 40 | 1 | 0,4 | 1,26 | 0,504 | 1,087 | 0,435 | 0,993 | 0,3972 |

| 2. сталість якості | 20 | 1 | 0,2 | 0,8 | 0,16 | 0,46 | 0,092 | 0,65 | 0,13 |

| 3. технічні | 10 | 1 | 0,1 | 1,15 | 0,115 | 0,868 | 0,0868 | 0,934 | 0,09 |

| 4. економічні | 30 | 1 | 0,3 | 1,078 | 0,323 | 0,93 | 0,279 | 0,82 | 0,246 |

| Разом | 100 | 1 | 1,1024 | 0,8928 | 0,8632 | ||||

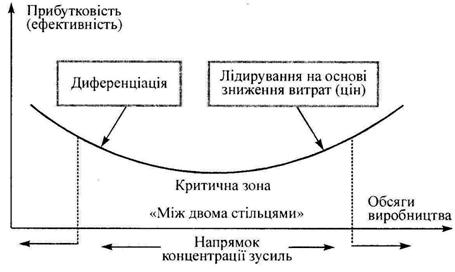

Отже, з розглянутих виробників продукції швейних фабрик із Сибіру найбільш конкурентоздатна в рамках розглянутої стратегічної групи підприємств, яка займає найбільшу частку ринку. Продукція ВАТ «Юність» знаходиться на другому місці, на третьому - «УШФ» і на четвертому - «ДОК». Конкурентна політика ВАТ «Юність» повинна бути спрямована, у першу чергу, на позиції виробника «Сибір».

Похожие работы

... для проведення перетворень. Але при такому підході може виникнути ситуація, при якій проведення перетворень нічого не дасть. Справа в тому, що в силу різночасовості змін подій, що відбуваються в параметрах, що впливають на конкурентоспроможність підприємства в стадії загальної зрілості деякі з них будуть знаходитись в стані занепаду, і на їх зміни буде потрібно багато часу. Тому у відповідності з ...

... також про витрати та доходи, пов¢язані із реалізацією (закупкою) товарів на зовнішньому ринку в розрізі окремих держав [13, C.272] Визначення економічної ефективності експортної діяльності підприємства доцільно проводити в наступній послідовності: - розрахунок беззбиткової зовнішньоторговельної ціни експортного товару (при відомих повних витратах відповідно до базисних умов постачання); ...

... ів. У цілому ж оцінка конкурентноздатності товару містить у собі вивчення ринку, конкурентів, потреб покупців і параметрів оцінки товару. 3.2. Заходи по підвищенню конкурентоспроможності підприємства В умовах переходу до ринкової економки і формування жорстокого конкурентного середовища особливо гостро стає проблема підвищення конкурентоспроможності вітчизняних товаровиробників. Для розв' ...

... і переговорів із зарубіжними партнерами. 3.9 Участь в організації реклами на продукцію підприємства, яка експортується та сприяння підвищенню конкурентоспроможності продукції підприємства на зовнішньому ринку. 3.10 Організація підготовки, обліку та аналізу річних контрактів та разових договорів з іноземними фірмами. 3.11 Забезпечення складання і подання необхідної статистичної звітності про ...

0 комментариев