Навигация

Субъекты рынка ценных бумаг

1.3 Субъекты рынка ценных бумаг

Субъекты (участники) рынка ценных бумаг – это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним, т.е. вступают между собой в экономические отношения по поводу ценных бумаг.

Существуют следующие основные группы участников рынка ценных бумаг в зависимости от их функционального назначения:

- эмитенты;

- инвесторы;

- фондовые посредники;

- организации, обслуживающие рынок ценных бумаг;

- государственные органы регулирования и контроля.

Эмитенты – организации, выпускающие ценные бумаги в обращение. Инвесторы – покупатели ценных бумаг, выпущенных в обращение. Фондовые посредники – торговцы, обеспечивающие связь между эмитентами и инвесторами на рынке ценных бумаг. Организации, обслуживающие рынок ценных бумаг – организации, выполняющие все другие функции на рынке ценных бумаг, кроме функции купли-продажи. В качестве эмитентов обычно выступают государство, коммерческие предприятия и организации.

В качестве инвесторов выступают физические лица, а также коммерческие организации, заинтересованные в увеличении (приросте) денежных средств.

2. Российский рынок ценных бумаг: становление, эволюция, перспективы

После распада СССР и образования Российской Федерации новые власти страны приступили к ускоренным радикальным рыночным преобразованиям. Одним из важных их направлений стало создание фондового рынка – специального механизма, обеспечивающего размещение и вторичное обращение эмитируемых ценных бумаг. Наличие такого рынка является необходимым атрибутом всякой рыночной экономики. При этом важно отметить, что если в развитых странах фондовый рынок длительное время (на протяжении 50-х – первой половины 70-х годов) функционировал в условиях жесткого регулирования со стороны государства, то в России он сразу стал формироваться под воздействием тенденций либерализации и дерегулирования, которые получили развитие в мире с конца 70-х годов.

2.1 Образование рынка

Фондовый рынок включает два основных сегмента – государственных и корпоративных ценных бумаг. Начало формирования в России первого из них относиться к 1993 г. Как и в большинстве других стран, главным побудительным мотивом образования рынка государственного внутреннего долга, эмиссии государственных ценных бумаг (ГЦБ) стала масштабная несбалансированность бюджетной системы России, которая сохранялась до конца 90-х годов.

На первых порах практически весь бюджетный дефицит финансировался путем предоставления Центральным банком Министерству финансов льготных кредитных ресурсов, то есть путем денежной эмиссии.

Однако с конца 1994 г. исключительным макроэкономическим приоритетом властей стала борьба с инфляцией. В соответствии с условиями предоставленного МВФ в 1995 г. резервного кредита ключевым элементом денежно-кредитной политики становиться полный отказ от практики эмиссионного финансирования дефицита бюджета. В таких условиях источниками покрытия бюджетного дефицита являлись, во-первых, выпуск и размещение на финансовом рынке государственных ценных бумаг и, во-вторых, привлечение кредитов международных организаций, главным образом МВФ.

Помимо обеспечения неинфляционного источника финансирования бюджета, формирование рынка ГЦБ играло важную роль в процессе становления рыночной системы хозяйствования. Этот рынок предоставляет хозяйствующим субъектам высоколиквидные активы для временного размещения денежных ресурсов, конкурирующие с коммерческими финансовыми инструментами, обеспечивает более полное использование потенциала российских и зарубежных инвесторов. Его функционирование содействует деятельности органов государственного управления в процессе макроэкономического регулирования.

На протяжении первой половины 90-х годов в России производились выпуски государственных долговых обязательств в различной форме. В их числе:

– государственный республиканский внутренний 5%-ный заем 1990 г., выпущенный в качестве составной части программы выпуска государственного 5%-го займа СССР;

– первый государственный внутренний заем РСФСР 1991 г. (при его выпуске впервые в отечественной практике апробировались, во-первых, безбумажная технология депозитарного учета прав собственности на облигации в виде специальных именных счетов заимствования и, во0вторых, практика аукционной продажи обязательств);

– государственный республиканский внутренний заем РСФСР 1991 г., имевший целью покрытия задолженности республиканского бюджета Банку России;

– выпущенные Министерством финансов в 1993 г. именные золотые сертификаты, номинал которых составлял 10 кг золота (доходность по ним гарантировалась на уровне трехмесячной ставки ЛИБОР по долларам плюс 3%);

– облигации внутреннего государственного валютного займа (ОВГВЗ), которые были эмитированы в мае 1993 г. с целью переоформления заблокированных в январе 1992 г. валютных счетов российских предприятий и учреждений во Внешэкономбанке СССР;

– государственные казначейские векселя (ГКВ), выпущенные Министерством финансов в 1994 г. в связи с задолженностью бюджета перед предприятиями и организациями, находившимися на бюджетном финансировании.

– казначейские обязательства (КО), которые, как и казначейские векселя, использовались в качестве паллиатива для покрытия обязательств Минфина перед бюджетными предприятиями и организациями; обращались на вторичном рынке на протяжении 1994–1996 гг.;

– облигации государственного сберегательного займа (ОГСЗ), которые выпускались с осени 1995 г. и предназначались дл размещения преимущественно среди физических лиц.

Главным доминирующими видами ГЦБ стали государственные краткосрочные бескупонные облигации (ГКО) и облигации федеральных займов (ОФЗ).

Основные параметры ГКО были разработаны Министерством финансов и Банка России в конце 1992 г. И обнародованы в начале 1993 г. Это была государственная именная ценная бумага со сроком обращения до года. Для ГКО были характерны безбумажные технологии эмиссии и обращения и аукционный метод первичного размещения. Они постоянно циркулировали на вторичном рынке, активную роль на котором играл Банк России, являющийся генеральным агентом по обслуживанию выпусков ГКО. Источником дохода по этим облигациям являлась разница между продажной, аукционной ценой этих ценных бумаг (ниже номинала) и их номинальной стоимостью при погашении. Торговой площадкой для размещения и вторичного обращения ГКО была избрана московская межбанковская валютная биржа (ММВБ), которая обеспечивала для этой цели торговую, депозитарную и расчетно-клиринговую системы. Первый аукцион по реализации ГКО был проведен в мае 1993 г.

Вслед за ГКО Министерство финансов приступило с июня 1995 г. К выпуску облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК). Это именные купонные среднесрочные (с периодом обращения свыше года) государственные ценные бумаги, выпускаемые в бездокументарной форме. Величина купонного дохода не была фиксированной и рассчитывалась отдельно для каждого периода выплаты.

В 1996 г. Минфин начал выпускать среднесрочные облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД). В этом случае величина купонной ставки постоянна и действует в течении всего периода обращения данных облигаций.

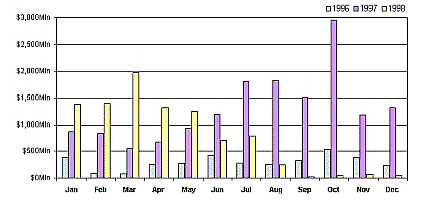

Количественные параметры развития российского рынка ГЦБ представлены в приложении №1. Из ее данных следует, что на протяжении периода 1993–1997 гг. этот рынок пережил стадию бурного развития. Его номинальный объем увеличился тогда с 0.20 до 436.01 млрд. руб. (данные на конец года), или более чем в 2 тыс. раз. В еще больших размерах – почти в 8 тыс. раз – возрос годовой объем торгов на вторичном рынке (сумма покупок и продаж). Показатель среднего оборота дневной торговой сессии увеличился с 1.43 млрд. руб. В 1993 г. До 3239.59 млрд. руб. в 1996 г., или в 2.3 тыс. раз. В 1996 г. рынок государственных ценных бумаг по размерам операций вышел на первое место среди других финансовых рынков России, опередив валютный.

Огромный рост масштабов рынка ГКО-ОФЗ вызывался дефицитом государственного бюджета, финансирование которого за счет внешних и иных источников было ограниченною В то же время замедление инфляции в 1996–1997 гг. в результате жестокой кредитно-денежной политики и введения валютного коридора повысило привлекательность рублевых инструментов, в первую очередь ГЦБ, в качестве инвестиционного актива. Рынок этих бумаг характеризовался высокой и гарантированной доходностью. В конце 1997 г. Средневзвешенная доходность по ГКО составляла 29.82 до 33.99% годовых, а средние процентные ставки кредитных организаций по депозитам и вкладам, привлекаемых от предприятий и организаций – лишь 12.3% в рублях и 6.7% в иностранной валюте.

Выпуск ГО-ОФЗ действительно сыграл важную роль в качестве источника неинфляционного финансирования дефицита государственного бюджета России. Если в 1994 г. Путем размещения на внутреннем рынке разного рода государственных ценных бумаг было покрыто только 19.4% дефицита федерального бюджета, то в 1995 г. Этот показатель вырос до 60.1%; в 1996 г. Он составил 50.3 и в 1997 г. -44.5%. Однако неспособность властей справиться с дефицитом бюджета привела, в конечном счете, к непомерному разбуханию рынка ГКО-ОФЗ, который на деле превратился в хрупкую финансовую пирамиду.

Кризис и его преодоление

Перейдя некий рубеж, финансирование бюджетного дефицита за счет выпуска ГКО-ОФЗ стало маскировать изъяны макроэкономической политики, неспособность властей решать назревшие коренные проблемы экономики. Дело, как известно, закономерно завершилось обрушением рынка этих бумаг. 17 августа 1998 г. Российское правительство обнародовало ряд принятых им экстраординарных решений, которые в частности, предусматривали «замораживание» на 3 месяца выплат по ГКО-ОФЗ со сроками погашения до 31 декабря 1999 г., а также реструктуризацию последних в новые долговые обязательства со сроком погашения 3–5 лет. Таким образом, власти практически объявили дефолт по этим обязательствам.

Финансовый кризис нанес рынку ГЦБ тяжелый удар. С 15 августа торги на этом рынке были приостановлены и возобновились только в январе 1999 г. Вследствие резкого сокращения объема аукционов по размещению государственных долговых обязательств, с одной стороны, и погашения облигаций с истекшими сроками обращения – другой, на протяжении 1998–2001 гг. номинальный объем рынка ГЦБ постоянно уменьшался. По сравнению с 1997 г. Он сократился в 2.7 раза. В 1999 г. Годовой оборот сделок на вторичном рынке ГКО-ОФЗ понизился против показателя 1997 г. в 8.2 раза.

Власти предпринимали усилия по восстановлению и стабилизации рынка ГЦБ. В течение 1999 г. Была проведена реструктуризация – так называемая новация – по этим бумагам. По договоренности с их держателями заблокированные ГКО-ОФЗ были заменены новыми обязательствами с частичной выплатой денежных средств. После окончательного завершения новации на 1 июля 2000 г. Инвесторами были обменены 99.49% их совокупного портфеля. Объем выпуска новых внутренних ценных бумаг составил по номинальной стоимости 2.9 млрд. долл. В процессе новаций был выпущен новый финансовый инструмент – облигации федерального займа с фиксированным купонным доходом (ОФЗ-ФД, или ОФЗ-ФК). Купонные ставки по этим бумагам принимают различные значения на протяжении периода их обращения.

Была также осуществлена новация по третьей серии ОВГВЗ со сроком погашения 14 мая 1999 г. (облигации перовой и второй серий были погашены соответственно в 1994 г. И 1996 г.). Эта новация состояла в обмене ОВГВЗ на облигации государственного валютного займа (ОГВЗ) выпуска 1999 г. и / или рублевые облигации федерального займа с фиксированным купонным доходом.

Стратегия властей

С начала 2000-х годов в России сложились чрезвычайно благоприятные внутренние и внешние экономические условия, связанные главным образом с резким ростом мировых цен на углеводородное сырье и другие традиционные товары российского экспорта. В числе этих условий – возобновление и ускорение экономического роста, значительное снижение темпов инфляции, масштабное расширение внешнеэкономического товарооборота, беспрецедентное увеличение размеров избыточного сальдо торгового баланса и счета текущих операций платежного баланса, соответственно резкое наращивание объема поступающий в страну экспортной валютной выручки, укрепление национальной валюты, повышение доверия со стороны бизнеса и населения к государственным органам.

Улучшение макроэкономической ситуации позволило существенно укрепить государственные финансы, обеспечить значительное превышение государственных доходов над расходами.

При таких обстоятельствах взаимодействие между состоянием государственного бюджета и динамикой государственного долга изменилось кардинальным образом: если в 90-х годах бюджетный дефицит покрывался за счет привлечения внутренних ресурсов и иностранных кредитов, то теперь, напротив, профицит бюджета стал основным источником погашения задолженности по привлеченным ранее кредитам. Однако власти заботились и о том (что закономерно), чтобы наличие устойчивого профицита государственного бюджета не привело к полному прекращению эмиссии рублевых долговых обязательств, к ликвидации рынка внутреннего государственного долга.

В докладе Министерства финансов РФ об основных направлениях политики в сфере государственного долга, подготовленном в марте 2003 г., были, в частности, изложены принципиальные целевые установки на период до 2008 г. В нем говорилось: «Основной целью долговой стратегии должно являться обеспечение благоприятных условий для проведения гибкой политики в финансовой, налоговой, бюджетной сфере, предполагающих увеличение значения государственных заимствований в качестве основного источника рефинансирования государственного долга». Ставилось целью «проведение активной государственной заемной политики», осуществление «операций по оптимизации структуры государственного долга».

В докладе были сформулированы базовые принципы стратегии в области государственного долга, а именно:

1) объем новых государственных заимствований не должен превышать масштабов погашения государственного долга;

2) размер государственного долга и его структура должны обеспечивать гарантированное выполнение обязательств по его обслуживанию и погашению, а также возможность рефинансирования долга;

3) долговая политика должна создавать условия для использования наиболее благоприятных на соответствующий период источников, форм и инструментов заимствований;

4) долговая политика должна быть нацелена на постоянное и активное управление государственным долгом с целью уменьшения связанных с его структурой рисков и снижения стоимости его обслуживания;

5) должно произойти существенное увеличение удельного веса внутреннего долга в структуре государственного долга.

Особое внимание было обращено на риски, связанные с большим объемом долга, номинированного в иностранной валюте, и в этой связи указывалось на необходимость постепенного замещения внешнего долга внутренним.

По состоянию на начало 2005 г. на внешний долг приходилось 80% общей суммы российского государственного долга, на внутренний – 20%. К концу 2008 г. предполагается долю первого уменьшить до 57%, а второго – увеличить до 43%. Более того, власти ставят целью в течение шести-восьми лет уравнять соотношение внешнего и внутреннего долга.

Действительно, объем использования профицита федерального бюджета для погашения внешнего государственного долга в совокупности возрос с 97.2% в 2000 г. до 139.7% в 2002 г. (итоговые значения покрытия профицита бюджета, соответствующие в сумме 100%, включают также относящиеся к внутреннему финансированию показатели с противоположным знаком, а именно – новые выпуски рублевых ОФЗ и другие виды внутренних доходов). Правда, в последующем в связи с резким ростом профицита и финансированием чистого погашения внутренних обязательств этот показатель понизился до 51.6% в 2005 г. В результате сумма государственного долга России сократилась со 139.3 млрд. долл. по состоянию на начало 2001 г. до 114.1 млрд. долл. на 1 января 2005 г. (18.7% ВВП против с 53.7% в начале 2001 г.), то есть снизилась на 18.1%.

В 2005 г. Россия начала ускоренное погашение внешнего долга. В частности, была погашена в полном объеме задолженность перед Международным валютным фондом и достигнута договоренность с Парижским клубом кредиторов о досрочной выплате долга членам этой организации. К началу 2006 г. объем государственной задолженности сократился до 76.5 млрд. долл. (10.2% ВВП, или на 33% по сравнению с началом 2005 г.

Общая величина государственного долга России (внешнего и внутреннего) уменьшилась с 4480.1 млрд. руб. в начале 2001 г. (61.3% ВВП) до 3077.1 млрд. руб. (14.2% ВВП на начало 2006 г., или на 31.3%. К концу 2006 г. суммарный государственный долг России понизился до 9% ВВП. Для сравнения: по состоянию на коней 2006 г. государственный долг (в валовом исчислении) составлял (% ВВП): у Великобритании – 43.2; Германии – 66.8; Италии – 106.8; Канады – 74.1; США – 59.6; Франции – 64.7; и у Японии – 184.8.

Что касается государственного внутреннего долга, то он, напротив, увеличивается. Выпуск выраженных в российской валюте государственных ценных бумаг значительно превышает их погашение: в 2002 г. чистая эмиссия составила 90.8, в 2005 г. – 98.1 млрд. руб. Соответственно государственный внутренний долг, выраженный в ценных бумагах, возрос за то же время с 531.8 млрд. руб. в 2001 г. до 851.1 млрд. руб. в 2006 г. (данные на начало года, то есть на 60%; на начало 2007 г. он составил 1028 млрд. руб., или 3.8 ВВП. Поступления от выпуска рублевых ценных бумаг обеспечивают дополнительные финансовые ресурсы для погашения внешнего долга.

рынок ценный бумага

Похожие работы

... бумаг, а в нем — зарубежный сегмент рынка (около 70%). В целом в структуре источников финансирования долгосрочных инвестиций доли российской банковской системы и рынка ценных бумаг приблизительно равны, и их роль в финансировании экономики не просто сравнима, но и, сточки зрения количественных параметров, уже приблизительно одинакова. Капитализация российского фондового рынка и активы российской ...

... размер заработной платы и др.); · государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.); · государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли). Государственное регулирование рынка ценных бумаг в Российской Федерации осуществляют следующие органы: * Государственная Дума (издает законы, регулирующие рынок ...

... исполнение сделок в течение 1—2 дней, а срочный рынок — заключение сделок со сроком исполнения более двух рабочих дней, чаще всего со сроком исполнения три месяца. Правовое регулирование рынка ценных бумаг в Российской Федерации осуществляется целым комплексом нормативных правовых актов различной юридической силы, затрагивающих разные аспекты функционирования рынка. Прежде всего, следует ...

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

0 комментариев