Навигация

Эволюция рынка: количественные параметры и макроэкономические аспекты

2.2 Эволюция рынка: количественные параметры и макроэкономические аспекты

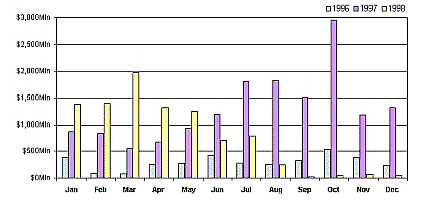

Восстановление рынка ГЦБ началось в 2000 г. (см. приложение №1). Тогда объем аукционов по продаже государственных облигаций вырос по сравнению с предыдущим годом более чем в 4 раза и продолжал постоянно увеличиваться и в дальнейшем. Формирование благоприятных условий на рынке внутреннего государственного долга (снижение уровня доходности по облигациям, увеличение дюрации рыночного портфеля, то есть среднего срока до выплат по ценным бумагам, позволило властям активизировать свои заимствования. В результате объем торгуемых ГЦБ, который до того на протяжении 1998–2001 гг. постоянно сокращался, вырос в 2002 г. сразу на 35.4% – до 217 млрд. руб. по номинальной стоимости.

Рост объемов рынка ГЦБ стал в основном результатом эмиссии облигаций федерального займа с погашением в 2004–2008 гг. В контексте установки на долгосрочные заимствования Минфин произвел в мае и сентябре 2002 г. эмиссию двух выпусков нового финансового инструмента – облигаций федерального займа с амортизацией долга (ОФЗ-АД) со сроком обращении 4–6 лет. Особенностью этого инструмента является погашение основной суммы долга не единовременной выплатой, а частями – в течение двух последних лет обращения на рынке, что значительно уменьшает нагрузку на бюджет. Купонная ставка по этим облигациям является фиксированной для каждого купона; купонный доход начисляется на непогашенную часть номинальной стоимости.

Значительный скачок в развитии рынка ГЦБ произошел в 2003–2006 гг. (см. приложение №1). По сравнению с 1999 г. в общем итоге показатель аукционных продаж вырос в 2006 г. в 56.6 раза. Однако он был все-таки почти вдвое меньше рекордного показателя 1997 г.

В 2006 г. объем фактически обращающихся га организованном рынке ГЦБ по номинальной стоимости, то есть помимо бумаг, находящихся в портфеле Банка России, и без учета нерыночных выпусков, увеличился в 5.5 раза против 2001 г. (наиболее низкий уровень) и в 2 раза против 1997 г. (максимально высокое предкризисное значение). Прирост по сравнению с уровнем предыдущего года составил 21.3%. При этом доля рыночной части общей величины государственного внутреннего долга, выраженного в ценных бумагах, возросла с 50.4% в начале 2000 г. до 84.8% к началу 2006 г., что говорит о повышении роли рынка ГЦБ в макроэкономической системе страны.

Структура рынка ГЦБ претерпела с начала нынешнего десятилетия существенные изменения, состоящие в первую очередь в вытеснении краткосрочных долговых инструментов долгосрочными ценными бумагами. Согласно информации Банка России, по состоянию на конец 2005 г. из общей суммы обращавшихся ГЦБ (721.6 млрд. руб.) наибольшая доля – 442.7 млрд. руб., то есть 61.5% (в 2002 г. – 19.5%) – приходилась на выпущенные в 2002 г. облигации федерального займа с амортизацией долга (ОФЗ-АД). Неуклонное увеличение масштабов их обращения на рынке объясняется наличием у них ощутимых выгод для инвесторов.

С ноября 2004 г. выпускаются также ОФЗ-АД с переменной ставкой купонного дохода (ОФЗ-АД-ПК). Она определяется на основе официальных показателей, характеризующих динамику инфляции. Правда, в 2005 г. таких облигаций было в обращение всего лишь на 24.1 млрд. руб. (3.3%). Остальную часть указанной итоговой суммы образовывали возникшие в 1999 г. облигации федерального займа с фиксированным купонным доходом (ОФЗ-ФК/ФД) в размере 131.1 млрд. руб. (18.2% против 71.0% в 2002 г.) и существующие с 1996 г. облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) в объеме 123.6 млрд. руб., или 17.1% (2003 г. – 0.9%). Что же касается ГКО, то их с 2004 г. не стало на рынке вовсе (в 2002 г. объем – 18.8 млрд. руб., или 8.7% общей суммы).

Стремясь обеспечить гарантированное выполнение долговых обязательств и равномерное распределение платежей по долгу, Минфин России значительно увеличивает сроки своих рыночных заимствований. В результате этого на 1 января 2005 г. из общей суммы выраженного в ценных бумагах государственного внутреннего долга (756.8 млрд. руб.) на обязательства со сроком погашения свыше пяти лет приходилось 60.2%, от года до пяти лет – 30.3%, а с погашением в течение одного года – только 9.5%.

В связи с созданием накопительной пенсионной системы был образован еще один финансовый инструмент – государственные сберегательные облигации (ГСО). Это не обращающиеся на вторичном рынке ценные бумаги с длительным сроком погашения. Купонный доход по ним является постоянным и приблизительно соответствует прогнозному уровню инфляции.

ГСО предназначены для обладающих длинными деньгами так называемых пассивных институциональных инвесторов – Пенсионного фонда России, негосударственных пенсионных фондов, управляющих компанией, распоряжающихся накоплениями граждан, а также инвестиционных фондов и страховых компаний. Предполагается, что рынок ГСО позволит снизить долю пассивных инвесторов на рынке ГКО-ОФЗ, чрезмерное увеличение которой было бы чревато утратой ликвидности этого рынка.

Особенно значительно возрастает в последние годы совокупный оборот рынка ГЦБ (суммарный объем всех сделок, включая денежный рынок). Как показано в приложении №2, в 2006 г. он увеличился по сравнению с соответствующим показателем 2002 г. в 22.3 раза. Это было вызвано по большей части резким ростом осуществления сделок РЕПО – продажи государственных долговых бумаг с обязательством обратного их выкупа. В 2006 г. объем всех сделок такого рода возрос более чем в 150 раз по сравнению с 2002 г. и почти в 2 раза против уровня 2005 г. В совокупности на сделки РЕПО пришлось около 75% объема торгов. Динамичное увеличение масштабов операций РЕПО значительно раздвигает границы рыночного обращения ГЦБ, способствует развитию рынка госбумаг, расширяет возможности Центрального банка в управлении рублевой ликвидностью.

Оборот собственно рынка ГКО-ОФЗ (вторичные торги, без учета размещения на аукционах, сделок РЕПО и депозитных операций Банка России) составил в 2006 г. 570.9 млрд. руб. предыдущего года на 7% (в долларовом выражении – на 12.2%) и посткризисного 1999 г. – в 5.4 раза, но было на 34.8% меньше показателя рекордного 1997 г.

Основными инвесторами на рынке ГЦБ являются крупные коммерческие банки с государственным участием (Сбербанк, Внешэкономбанк, Внешторгбанк), Пенсионный фонд и дочерние предприятия иностранных банков и компаний.

Консервативная политика Министерства финансов, выражающаяся в относительно умеренных масштабах эмиссии ГЦБ, с одной стороны, и вызываемое ростом рублевой ликвидности расширения спроса инвесторов на эти финансовые инструменты – с другой, имеют следствием существенное уменьшение доходности данных бумаг. Так, средневзвешенная доходность ГКО понизилась с 12.2 в 1999 г. до 5.4 в 2003 г., ОФЗ-ФК с 73.7 до 6.1 ОФЗ-ПД – с 59.8 до 6.5 (двух последних с 1999 г. по 2005 г.) и ОФЗ-АД – 13.8 в 2002 г. до 6.8 в 2005 г. (все данные – проценты годовых, на конец года). В то же время средневзвешенные процентные ставки кредитных организаций по привлеченным в рублях депозитам и вкладам в конце 2005 г. составляли для нефинансовых предприятий и организаций 3.5%, банков – 4.6% и физических лиц – 4.6%. Это означает, что государственные бумаги в качестве объекта инвестирования денежных средств с точки зрения доходности по-прежнему обладают определенным конкурентным преимуществом по сравнению с банковскими инструментами. Другое их преимущество – более низкая степень рыночного риска.

Монетарные власти фактически стремятся достичь одновременно двух противоречащих друг другу целей: с одной стороны, обеспечить повышение ликвидности рынка государственных заимствований, а с другой – не допустить непомерного роста доходности долговых бумаг. Рост доходности мог бы увеличить государственные расходы, связанные с обслуживание долга, вызвать повышение процентных ставок по субфедеральным и корпоративным заимствованиям, которое, в свою очередь, затруднит привлечение заемного капитала властями регионов и частными компаниями на внутреннем рынке. Поэтому задача состоит в том, чтобы пройти по тонкой грани между этими двумя противоположными устремлениями, найти баланс между показателями доходности ценных бумаг и ликвидности рынка. Иначе говоря, государственным органам следует принимать решения, которые бы не подрывали доходность собственных инструментов и не мешали частному сектору.

Удельный вес рынка ГЦБ в системе финансовых рынков России в настоящее время существенно меньше тех гипертрофированных параметров, которыми он характеризовался до кризиса 1998 г. (в 1996 г. – около 60% и в 1997 г. – около 50%). В условиях устойчивого профицита государственного бюджета и при отсутствии у правительства острой потребности в заемных средствах, как это было в те годы, такое положение вполне закономерно. Тем не менее удельный вес рынка госбумаг вновь стал весьма значительным.

Согласно данным приложения №3, в совокупном объеме сделок валютного рынка, рынков акций и корпоративных облигаций (фондовый рынок), срочного рынка и рынка государственных долговых инструментов ММБВ доля последнего возросла с 6.5% в 2001 г. до 13.0% в 2003 г. В связи с более быстрым ростом объемов валютного и фондового рынков по итогам 2006 г. доля рынка ГЦБ составила 9.4%.

В апреле 2005 гг. правительству был представлен доклад Минфина о долговой политике на 2006–2008 гг. В нем ставиться цель «проводить консервативную политику государственных заимствований и обеспечить постепенное снижение совокупного долга РФ, а за счет положительного привлечения в части рублевых государственных облигаций – рост доли внутреннего долга в совокупном государственно долге».

В докладе предусмотрено проведение в 2007–2008 гг. ряда мероприятий по повышению ликвидности национального рынка государственных ценных бумаг. Ставится зада «активно развивать рынок корпоративных и муниципальных заимствований, обеспечивающих финансирование инвестиций в отраслях и регионах». По словам заместителя председателя Банка России К. Корищенко, при отсутствии фискальных потребностей в наращивании объема государственных внутренних заимствований «можно, казалось бы, взять и сразу рассчитаться со всеми долгами. Но проблема в том, что, если ситуация измениться, «запустить» систему госзаимствований будет очень непросто. Дешевле держать ее в «горячем резерве», чем тратить потом большие ресурсы на создание «с нуля»».

В соответствии с финансовым планом правительства на 2007–2009 гг. величина государственного внутреннего долга будет составлять (на конец года, млрд. руб.): в 2007 г. – 1356.1; 2008 г. – 1618.0 и в 2009 г. – 1856.3. К этому времени по сравнению с 2005 г. она возрастет в 2.1 раза, а по сравнению с 2000 г. – в 3.3 раза. Объем государственного долга в целом увеличится с 2850.8 млрд. руб. в 2007 г. до 3215.0 млрд. руб. к концу 2009 г. однако вследствие сокращения внешнего долга этот объем по сравнению с показателем на конец 2000 г. будет на 28.3% меньше.

Помимо рефинансирования государственного долга, рынок государственных ценных бумаг выполняет ряд важных инфраструктурных функций в экономической политике. Эти бумаги, считает К. Корищенко, представляют собой «инвестиционный объект последней инстанции». Будучи одним из ключевых сегментов совокупного финансового рынка, рынок государственных долговых обязательств дает возможность властям эффективно управлять государственным долгом и регулировать основные макроэкономические пропорции рыночными методами, воздействуя на уровень доходности соответствующих бумаг.

Рынок ГЦБ дает представление о реальной стоимости обслуживания государственного долга; играет важную роль в качестве механизма, позволяющего властям определять минимальную цену денег в экономике; является базовым ориентиром для установления рыночных ставок по другим финансовым и денежным инструментам, в том числе по срочным и опционным сделкам (ставка по госбумагам воспринимается как безрисковая ставка и поэтому служит исходной основой для формирования всех остальных процентных ставок); предоставляет Центральному банку действенный инструмент для проведения денежно-кредитной политики посредством купли-продажи госбумаг на «открытом рынке» с целью регулирования объемов денежного предложения; в определенной мере связывает избыточную денежную ликвидность и тем самым противодействует инфляционному процессу.

Инвестиции нерезидентов

Интеграция экономики России в систему мирового хозяйства предполагает, в частности, установление взаимосвязи нашего рынка ценных бумаг с мировым. Наряду с этой долгосрочной, объективной потребностью в первой половине 90-х годов налаживание такой взаимосвязи вызывалось и сугубо практическими нуждами. Дело в том, что для финансирования дефицита бюджета государственные органы, помимо внутренних источников денежных средств, вынуждены были обращаться и к внешним источникам. Наряду с займами международных организаций, иностранных правительств коммерческих банков они использовали также два основных канала финансового рынка – во-первых, привлечение нерезидентов на внутренний рынок государственных долговых обязательств (главным образом в виде ГКО и ОФЗ) и, во-вторых, эмиссию ценных бумаг на мировом рынке (в форме еврооблигаций).

Большой масштаб и быстрый рост рынка рублевых ГЦБ, высокая их доходность – все это, несмотря на большие валютные и кредитные риски, делало данный рынок крайне привлекательным для иностранных инвесторов. Поэтому после создания необходимых юридических предпосылок был сформирован валютный механизм, обеспечивающий доступ нерезидентов на рынок ГКО-ОФЗ, иностранцы начали осуществлять значительные вложения в эти финансовые инструменты. Статистические данные об объемах и динамике соответствующих операций содержатся в официальных публикациях Центрального банка РФ.

За 1996–1997 гг. и первый квартал 1998 г. чистый приток средств нерезидентов на рынок ГКО-ОФЗ по официальным каналам 9 через счета типа «C») достиг 19.9 млрд. долл. Это произошло несмотря на то, что средневзвешенная доходность ГКО (сроком до 90 дней) понизилась со 168% годовых в 1995 г. до 86% в 1996 г. и 23.5% в 1997 г.

По данным Банка России, накопленные вложения нерезидентов в ГКО-ОФЗ оценивались на конец 1997 г. в общей сложности в 16.1 млрд. долл., и доля иностранного участия на рынке этих финансовых инструментов возросла с 16% по состоянию на 1 января 1997 г. до 28% на 1 января 1998 г. А по некоторым неофициальным оценкам, общая сумма иностранных вложений в российские государственные обязательства (включая инвестиции через подставные структуры) достигла в начале 1998 г. порядка 30 млрд. долл., или около половины совокупного объема этих обязательств.

Привлечение властями в больших масштабах иностранного капитала на рынок ГКО-ОФЗ, с одной стороны, содействовало финансированию дефицита государственного бюджета и уравновешиванию пассивного сальдо платежного баланса России. Однако, с другой стороны, оно усиливало «пирамидальный характер» этого рынка. Полностью открытый для иностранных инвесторов рынок ГКО-ОФЗ стал каналом, через который Россия особенно остро испытала деструктивное воздействие мирового финансового кризиса.

В связи с развитием финансового кризиса в Юго-Восточной Азии и Латинской Америке, а также углублением бюджетного кризиса в России иностранцы с середины мая 1998 г. начали активно выводить инвестированные в ГКО-ОФЗ средства (на протяжении второго, третьего и четвертого кварталов – чистое уменьшение на 3.5 млрд. долл. с учетом производственного в конце июля обмена части ГКО на долларовые облигации). Это содействовало падению совокупного спроса на ГКО-ОФЗ и чрезмерному повышению уровня их доходности. При таких обстоятельствах правительство лишилось возможности рефинансировать свой внутренний долг. Последовавшее в августе 1998 г. обрушение рынка ГЦБ, как уже говорилось, вынудило российские власти принять решение о замораживании выплат по ГКО-ОФЗ.

Несмотря на меры по либерализации валютного режима, на протяжении 2000–2001 гг. объемы продаж иностранцами российских рублевых ГЦБ значительно превышали размеры приобретения ими этих бумаг. В сумме за два года чистое сокращение вложений нерезидентов в ГКО-ОФЗ составило 2.2 млрд. долл., что соответствовало 17.9% итоговой величины прироста чистых иностранных инвестиций в данные финансовые инструменты за 1996–1999 гг. Это результат как истечения срока обращения облигаций, так и возросших продаж последних нерезидентами на вторичном рынке.

Понижении активности иностранных инвесторов на российском рынке государственных долговых обязательств явилось следствием уменьшения валютной доходности этих обязательств, а также подрыва доверия к российскому рынку государственного долга из-за дефолта 1998 г. В том же направлении действовали и неурядицы на фондовых рынках Запада.

В 2002–2005 гг. сокращение объема иностранных инвестиций в рублевые ГЦБ продолжалось, однако его масштабы значительно уменьшились. Чистая величина этого сокращения за эти годы составила 0.6 млрд. долл., что было эквивалентно 27.3% соответствующего показателя за предыдущие два года. А в 2006 г. иностранные инвесторы увеличили на 511 млн. долл. (в чистом исчислении) свои вложения в российские ГЦБ посредством приобретения последних на вторичном рынке и, таким образом, практически компенсировали сокращение 2002–2005 гг.

В общем итоге задолженность федеральных органов управления России по рублевым ценным бумагам (ГКО-ОФЗ) по отношению к нерезидентам сократилась, по данным Банка России, в номинальном исчислении с 3.6 млрд. долл. на начало 2000 г. до 0.04 млрд. долл. на 1 января 2006 г., но возросла к началу 2007 г. до 0.54 млрд. долл., что было ниже уровня начала 2000 г. в 6.7 раза. Доля портфеля нерезидентов в общей сумме торгуемых на организованном рынке рублевых ГЦБ снизилась на протяжении 2000–2006 гг. с 36.0% до всего лишь 1.6%. Надо сказать, что сами российские власти весьма сдержанно относятся к привлечению нерезидентов на рынок внутреннего государственного долга. Так, бывшая в то время заместителем министра финансов РФ Б. Златкис в июле 2002 г. заявила: «Мы не планируем привлечение иностранных инвесторов на рынок рублевого госдолга. У нас такой платежный баланс, при котором это нежелательно, и в этом нет необходимости».

Подготовленный Министерством финансов РФ в 2003 г. доклад о политике в сфере государственного долга на 2003–2005 гг., в частности, констатировал наличие «готовности нерезидентов расширить присутствии на рынке государственных облигаций». Однако в то же время в этом документе говорилось: «В условиях высоких цен на нефть и связанного с этим притока в страну иностранной валюты преждевременно полностью либерализовать внутренний рынок государственных ценных бумаг с целью открытия доступа на него иностранных инвесторов, так как пока это может нарушить стабильность российской финансовой системы».

В нынешней ситуации российские власти закономерно стремятся регулировать приток иностранной валюты в страну, с тем чтобы не допустить усиления инфляции или чрезмерного повышения реального валютного курса рубля. Определенное сдерживание притока средств нерезидентов на внутренний рынок ГЦБ должно быть нацелено также на то, чтобы не допустить повторения событий 1998 г., которое могло бы произойти в случае ощутимого ухудшения состояния платежного баланса и общей макроэкономической ситуации в стране. Отмена с середины 2006 г. всех валютных ограничений лишает власти этого средства контроля над иностранными портфельными инвестициями. На смену ему приходят более тонкие методы регулирования данного процесса, главным образом с помощью инструментов процентной политики.

Эмиссия еврооблигаций

Второе по объему место среди российских долговых ценных бумаг занимают еврооблигации: за 1996–1998 гг. Их было выпущено 11.0 млрд. долл. (здесь и далее включая сумму эмиссий еврооблигаций и облигаций в российских рублях органов власти субъектов РФ), или 20.0% общей величины прироста иностранных инвестиций в долговые обязательства российского государственного сектора. Если к этой цифре добавить инвестиции нерезидентов в другие номинированные в иностранных валютах государственные долговые ценные бумаги – облигации государственных валютных займов и облигаций, выпуск которых был связан с реструктуризацией ГКО в 1998 г. – то она возрастет до 14.2 млрд. долл. (21.1%, а вместе с облигациями, выпущенными в 1997–1998 гг. Для реструктуризации задолженности переел Лондонским клубом кредиторов, до 43.6 млрд. долл. и 79.2%).

Стоимость еврооблигаций была ниже стоимости других займов и кредитов, привлекавшихся для финансирования бюджетного дефицита. С учетом этого обстоятельства правительство стало отдавать предпочтение именному этому источнику заемных ресурсов. Дорогу России на мировые рынки капитала открыло достижение в 1995 и 1996 гг. договоренностей с МВФ о предоставлениях кредитов на стандартных, жестких условиях Фонда. Эмиссия еврооблигаций органами государственного управления внесла определенный вклад в финансирование дефицита федерального бюджета. Доля внешних источников, помимо международных организаций, в этом финансировании возросла с 9.6 млрд. руб., или 12.1% в 1996 г. до 78.4 млрд. (53.6%) в 1998 г. Основная (если не подавляющая) часть этих сумм была представлена именно вложениями иностранных инвесторов в суверенные еврооблигации.

Эмиссия государственных ценных бумаг сыграла заметную роль и в качестве источника уравновешивания платежного баланса России в пору его больших трудностей. Доля этой эмиссии в финансировании расчетного дефицитного сальдо платежного баланса (в аналитическом представлении) за период 1996–1999 гг., составила, по нашим расчетам, 28.4%. Из этой величины на иностранные вложения в ГКО-ОФЗ пришлось 13.5% и на размещение еврооблигаций (включая выпуски местных органов власти) – 11.7%. Однако через короткое время использование внешних источников в качестве экстраординарной подпорки для бюджета и платежного баланса, по сути дела, исчерпало себя.

По мере ухудшения в связи с нарастанием кризисных явлений инвестиционной привлекательности российского долгового рынка, роста рискованности вложений во вновь размещаемые государственные валютные облигации доходность последних стала ощутимо увеличиваться. В 1999–2001 гг. после пережитых страной валютного и финансового кризисов ни федеральные, ни региональные власти не осуществляли новые размещения еврооблигаций на внешних рынках.

Чистое сокращение инвестиций нерезидентов в российские еврооблигации, выпущенные федеральными органами власти по открытой подписке, составило за период 1999–2001 гг. 1.5 млрд. долл. А вместе с соответствующим показателем регионов оно возрастает до 2.6 млрд. долл., что значительно больше, чем величина снижения вложений нерезидентов ГКО-ОФЗ.

Итоговая величина сокращения иностранных инвестиций в ценные бумаги государственного сектора России всех видов составила за указанный период 13.9 млрд. долл. Из них на уменьшение принадлежащего нерезидентам портфеля облигаций, эмитированных в связи с реструктуризацией задолженности по отношению к Лондонскому клубу, пришлось 64.8%. Доля сокращения инвестиций нерезидентов в «регулярные» еврооблигации, выпущенные федеральными и местными органами власти, составила 18.5 (доля сокращения вложений в ГКО-ОФЗ – 13.5%).

Позитивные процессы в российской экономике, связанные с возобновлением экономического роста, а также финансовым оздоровлением, имели своим следствием повышение международными рейтинговыми агентствами суверенных кредитных рейтингов России. На протяжении 2003–2006 гг. все три ведущих агентства повысили рейтинги России по заимствованиям в иностранной валюте со «спекулятивного» до «инвестиционного» уровня и подняли их на одну – две ступени выше минимального инвестиционного уровня. Это вызвало ощутимое увеличение спроса зарубежных инвесторов на номинированные в иностранных валютах российские госбумаги. Результатом стали рост котировок данных облигаций и, соответственно, понижение их доходности. Тем не менее в течение 2002–2004 гг. иностранные вложения в размещенные по открытой подписке суверенные еврооблигации продолжали в общем итоге сокращаться. За эти годы их чистое уменьшение составило 4164 млн. долл., в том числе за счет (млн. долл.): погашения облигаций с истекшими сроками обращения (корпусов) – 2767; оплаты купонов 0 2004 и продаж нерезидентами на вторичном рынке – 1234 при одновременном реинвестировании процентов в размере 1841 млн. долл. За 2005–2006 гг. эти вложения в результате погашения облигаций и оплаты купонов сократились еще на 576 млн. долл.

По-иному складывалась ситуация с отдельными российскими государственными валютными долговыми бумагами. Если за 1999–2001 гг. вложения нерезидентов в эти бумаги сократились в общей сумме на 10.5 млрд. долл., то в последующие три года (2002–2004) в общем итоге имело место чистое увеличение такого рода вложений на 6.5 млрд. долл. Однако на протяжении 2005–2006 гг. иностранные инвестиции в эти бумаги уменьшились на 2.7 млрд. долл., в основном за счет погашения еврооблигаций, выпущенных при реструктуризации ГКО, и истечения сроков обращения ОВГВЗ и ОГВЗ 1999 г.

Согласно сведениям Центрального банка РФ, задолженность России по государственным еврооблигациям только перед нерезидентами составила на 1 января 2005 г. 25.9 млрд. долл. и при уравновешивающих друг друга разнонаправленных изменениях осталась практически на том же уровне, что и три года тому назад. Однако к концу 2006 г. эта величина сократилась до 24.0 млрд. долл., что составляет 2.4% ВВП. Совокупный объем всех государственных валютных ценных бумаг России в руках нерезидентов (включая ОВГВЗ и ОГВЗ 1999 г. 0 возрос с 28.7 млрд. долл. в начале 2002 г. до 30.8 млрд. долл. на 1 января 2005 г., а за 2005–2006 гг. понизился до 27.1 млрд. долл. (2.7% ВВП), то есть оказался ниже уровня 2002 г. На эти бумаги приходиться 73.2% всех обращающихся валютных ГЦБ России (остальные 26.8% этих бумаг находятся в руках российских инвесторов).

В начале нынешнего десятилетия российские власти декларировали намерение возобновить эмиссии еврооблигаций. В упоминавшемся документе Минфина 2003 г. по этому поводу говорилось следующее: «Модификация заемной политики предполагает перенос акцента в привлечении внешних финансовых ресурсов на заимствования в форме облигационных займов. Начиная с 2004 года целесообразно планомерно увеличивать объемы рефинансирования долга за счет размещения новых еврооблигационных займов с одновременной диверсификацией предлагаемых инвесторам финансовых инструментов по срокам погашения, валютам, номинированным формам расчета купонного дохода». Однако чрезвычайно сильный платежный баланс, огромный приток валюты в страну, профицитный государственный бюджет позволили не прибегать после 2000 г. к размещению новых внешних облигационных займов. Не планируется выпуск новых еврооблигаций и на период до 2008 г.

Российские власти в принципе не исключают еврооблигации из арсенала своей валютно-финансовой политики. Однако в нынешних условиях этот инструмент рассматривается ими лишь как резервное средство. В данной связи в докладе Минфина РФ «Долговая политика на 2006–2008 гг. и результаты исполнения долговой стратегии на 2003–2005 гг.» ставиться целью «поддержание возможности стабильного доступа России к ресурсам международных рынков капитала на приемлемых условиях», «создание административно-организационных предпосылок для осуществления внешних «несвязанных» заимствований в случае резкого изменения макроэкономической ситуации в России».

Активное управление государственным внешним долгом должно быть нацелено на его последовательное сокращение, уменьшение стоимости его обслуживания, оптимизацию структуры, увеличение доли рыночного компонента долга, сглаживание пиков платежей. Согласно прогнозу Минфина, государственный внешний долг России в части ценных бумаг сократится в течение 2006–2014 гг. в два раза: с 35.58 млрд. долл. (около 1057.2 млрд. руб.) до 19.27 млрд. долл. (516.5 млрд. руб.).

В целях совершенствования механизмов оценки эффективности проводимой политики в области государственного долга власти берут на вооружение широко используемый в практике развитых стран метод целевых ориентиров. В соответствии с ним, с учетом финансовых потребностей государства и конъюнктуры национальных и мировых финансовых рынков разрабатываются и нормативно устанавливаются конкретные количественные показатели, которые предполагается получить в результате заимствований и операций по управлению государственным долгом.

Заключение

Несмотря на большие трудности – законодательство, регулирующее рынок ценных бумаг, далеко от совершенства, сам рынок есть, он функционирует и развивается; он оказывает влияние на положение дел в государстве и способствует развитию предпринимательства в России.

Подводя итог проделанной работе, можно выделить ряд ключевых моментов, связанных с проблемой обращения ценных бумаг в РФ:

1. рынок ценных бумаг с его основными элементами (внебиржевым и биржевым оборотами) есть механизм, который функционально входит в рынок ссудных капиталов. Рынок ценных бумаг развивается и движется по своим законам, определяемым спецификой фиктивного капитала, однако тесно увязан с рынком капитала.

2. сегодня можно выделить множество видов и разновидностей ценных бумаг, таких как акции, облигации, векселя, депозитные сертификаты, государственные обязательства и другие, которые имеют широкое хождение в России.

3. рынок ценных бумаг выполняет ряд функций, среди которых важнейшими являются функция перераспределения капиталов и функция страхования риска вложения капитала. В целом же функционирование капитала в форме ценных бумаг способствует формированию эффективной и рациональной экономики, поскольку он стимулирует мобилизацию свободных денежных ресурсов и их распределение в соответствии с потребностями рынка.

4. рынок ценных бумаг подвержен регулированию как со стороны государства, так и со стороны самостоятельных организаций профессиональных участников рынка ценных бумаг.

5. формирование рынка ценных бумаг в России в значительной степени связано с темпами приватизации в стране и созданием класса собственников.

6. особенностью отечественной практики является то, что первичный рынок ценных бумаг пока преобладает.

Наиболее болезненной и слабой стороной рынка ценных бумаг является его острая подверженность не только экономическим, но и политическим потрясениям, заставляющим его работать на более быстрых оборотах по сравнению с рынком капиталов и прочими рыночными механизмами.

Но несмотря на многие проблемы, с которыми столкнулся в настоящее время российский фондовый рынок, следует отметить, что это молодой, динамичный и перспективный рынок, который развивается на основе позитивных процессов, происходящих в нашей экономике: массового выпуска ценных бумаг в связи с приватизацией государственных предприятий, быстрого создания новых коммерческих образований и холдинговых структур, привлекающих средства на акционерной основе и т.п. Кроме того, рынок ценных бумаг играет важную роль в системе перераспределения финансовых ресурсов государства, а также, необходим для нормального функционирования рыночной экономики. Поэтому восстановление и регулирование развития фондового рынка является одной из первоочередных задач, стоящих перед правительством.

Похожие работы

... бумаг, а в нем — зарубежный сегмент рынка (около 70%). В целом в структуре источников финансирования долгосрочных инвестиций доли российской банковской системы и рынка ценных бумаг приблизительно равны, и их роль в финансировании экономики не просто сравнима, но и, сточки зрения количественных параметров, уже приблизительно одинакова. Капитализация российского фондового рынка и активы российской ...

... размер заработной платы и др.); · государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.); · государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли). Государственное регулирование рынка ценных бумаг в Российской Федерации осуществляют следующие органы: * Государственная Дума (издает законы, регулирующие рынок ...

... исполнение сделок в течение 1—2 дней, а срочный рынок — заключение сделок со сроком исполнения более двух рабочих дней, чаще всего со сроком исполнения три месяца. Правовое регулирование рынка ценных бумаг в Российской Федерации осуществляется целым комплексом нормативных правовых актов различной юридической силы, затрагивающих разные аспекты функционирования рынка. Прежде всего, следует ...

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

0 комментариев