Навигация

Банки: государственные, акционерные, кооперативные и смешанные

1.1 Банки: государственные, акционерные, кооперативные и смешанные

По типу собственности банки классифицируются на государственные, акционерные, частные и смешанные.

Государственный банк - банк, находящийся в собственности государства и управляемый государственными органами. Кроме Центрального Банка страны государственными могут быть и коммерческие банки и другие специальные кредитные учреждения.

Акционерный банк - банк, образованный в форме акционерной компании. Собственные средства акционерного банка создаются путем объединения денежных доходов посредством выпуска акций и облигаций, а затем увеличиваются путем отчислений от части прибыли и выпуска новых акций. Различают акционерные банки закрытого и открытого типов.

Кооперативный банк - специализированное кредитно-финансовое учреждение, создаваемое товаропроизводителями на долевых началах для удовлетворения взаимных потребностей в кредите и других банковских услугах. Кооперативные банки создаются по отраслевому и территориальному принципу, и представляют собой разновидность коммерческих банков.

Смешанный банк - банк с участием иностранного капитала. Смешанный банк - полугосударственный банк с участием государственного и частного капиталов.

Центральный банк Российской Федерации, будучи по характеру собственности на 100% государственным, не ставит своей задачей получение прибыли, он продолжает участвовать в капиталах российских кредитных учреждений, а с 2000 года – в капиталах банков, созданных на территории иностранных государств.

Государственная собственность существует в банковском хозяйстве и в других модифицированных формах. Банки могут быть созданы на государственной основе. В международной практике банки являются полноправными уполномоченными государства по финансированию государственных программ и развития экономики. Так же, акционерами коммерческого банка могут быть государственными предприятия, в связи с чем данная форма собственности может реально присутствовать к коммерческих банках. В условиях рыночного хозяйства наиболее типичной формой собственности на коммерческие банки является акционерными.

1.2 Банковские консорциумы. Крупные, средние и малые банки

По масштабам деятельности выделяются банковские консорциумы, крупные, средние и малые банки. В структуре банковской системы России преобладают банки с незначительным капиталом.

В некоторых странах заметную долю в общем числе кредитных учреждений занимают так называемые учреждения мелкого кредита. К ним относятся кредитная кооперация, общества взаимного кредита, ссудо сберегательные банки, строительно-сберегательные кассы и другие. К достоинствам данных денежно-кредитных институтов следует отнести их способность работать с небольшими предприятиями, поддерживать малый и средний бизнес, а так же аккумулировать мелкие сбережения, мобилизовать их на месте нужды. В России формирование подобных институтов сдерживается отсутствием соответствующего законодательства, слабой ресурсной базой хозяйства.

По сфере обслуживании банки можно подразделить на региональные, межрегиональные, национальные и международные. К региональным относятся банки, которые обслуживают главным образом местных клиентов одного региона. К ним можно отнести и муниципальные банки, обслуживающие потребности определённого региона (города); в дореволюционной России такие банки называли городскими. Межрегиональные банки – это банки, осуществляющие деятельность внутри страны и обслуживающие главным образом потребности клиентов своих стран; международные банки преимущественно обслуживают связи клиентов разных стран. К последним можно отнести Внешторгбанк, Внешэкономбанк, Международный московский банк, Международный инвестиционный банк и другие.

1.3 Филиалы коммерческого банка

По числу филиалов банки подразделяются на бесфилиальные и много- филиальные. На 1 января 2007 года в стране функционировали 4470 кредитных учреждений, в том числе 3281 филиал коммерческих банков. Наибольшее число банков сосредоточено в Москве и Московской области, на Урале и Поволжье.

Увеличение численности филиалов происходит как на базе головных банков, расширяющих свою сеть, так и за счёт превращения ряда самостоятельных банков в филиалы других более мощных кредитных институтов.

В зависимости от обслуживающими банками отраслей хозяйства их можно подразделить на многоотраслевые и обслуживающие преимущественно одну из отраслей. В международной практике можно встретить промышленные банки, торговые банки. В структуре российских банков выделяют кредитные учреждения, связанные по большей части с обслуживанием той или иной под отрасли промышленности.

За рубежом существуют и другие критерии классификации.

Банки, как элементы банковской системы могут успешно развиваться только во взаимодействии с другими её элементами, прежде всего с банковской инфраструктурой. Под банковской инфраструктурой понимается совокупность элементов, которая обеспечивает жизнедеятельность банков. Приятно различать два блока банковской инфраструктуры: внутренний и внешний. Первый обеспечивает внутреннюю стабильность банка, второй – его взаимодействие с внешней средой.

К элементам внутреннего банка относятся:

· Законодательные нормы, определяющие статус кредитного учреждения, перечень выполняемых им операций;

· Внутренние правила совершения операций, обеспечивающие выполнение законодательных актов и защиту интересов вкладчиков, клиентов банка, его собственных интересов, методическое обеспечение в целом;

· Система учёта, отчётности, аналитики, компьютерная обработка данных, управления деятельностью банка на основе современных коммуникационных систем;

· Аппарат управления банком.

К внешнему блоку банковской инфраструктуры относятся:

· Информационное обеспечение;

· Научное обеспечение;

· Кадровое обеспечение;

· Банковское законодательство.

Похожие работы

... ценными бумагами; депозитарную деятельность. В большинстве стран банки играют на рынке ценных бумаг важнейшую, ключевую роль. В целом операции коммерческих банков можно представить следующим образом: 2.2 Коммерческий банк как профессиональный участник рынка ценных бумаг Профессиональные виды деятельности банков на рынке ценных бумаг выходят за рамки простой банковской лицензии и требуют ...

... раз необходимо проверять очерёдность списания денежных средств в соответствии со ст. 855 ГК РФ. Данная обязанность закрепляется НК РФ за банком и в случае её нарушения банк, очевидно, подлежит исключительной налоговой ответственности. 3. Коммерческий банк как субъект финансово-правовой ответственности за нарушения налогового законодательства. 3.1. Финансово-правовая ответственность за нарушения ...

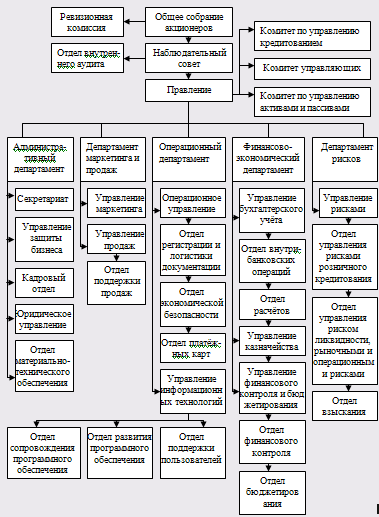

... кредита, кредитный инспектор составляет аналитическую записку по данным анализа, которая передается на рассмотрение Кредитного комитета. Задачи Кредитного комитета определены п. 2.2. Глава 3. Способы управления банковскими рисками и пути их совершенствования на примере коммерческого банка 3.1. Организационно – экономическая характеристика «ИМПЭКСБАНКА» Основной целью деятельности ОАО « ...

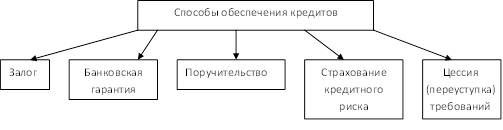

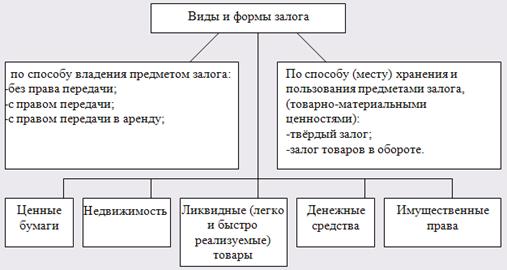

... . Эго связано с различиями в уровне развития банковских систем, сложившимися в них способами предоставления кредитов. Глава 2. Основы организации кредитного процесса в коммерческом банке 2.1 Понятие и сущность кредитного процесса в коммерческом банке Изучение и рассмотрение такого понятия, как кредитный процесс, позволяет комплексно проанализировать все составляющие и этапы механизма ...

0 комментариев