Навигация

Мета накопичення – максимiзацiя споживання у довгостроковому планi

1. Мета накопичення – максимiзацiя споживання у довгостроковому планi

2.У довгостроковому планi накопичення дорiвнюють iнвестицiям

3.Споживання зростає зi збiльшенням доходу, але меншими темпами

4.У рiвноваговiй економiцi iснує оптимальна норма накопичення, яка забезпечує максимум iнтегрального фонду споживання за перiод стратегiчного планування.

Розрахунок оптимальної норми реiнвестування прибутку за дуже малореалiстичних припущеннях був здiйснений у 1966 роцi Е. Фелпсом на основi динамiки чистого продукту у виглядi виробничої функцiї:

![]() , (3.1)

, (3.1)

де Y – нацiональний доход

K – капiтал;

L – робоча сила;

A – статистичний коефiцєнт;

n - статистичний показник ступеня;

Е. Фелпс показав, що їснує особа стацїонарна траєкторiя економiчного росту. Впродовж стацiонарної траєкторiї усi змiннi моделi (K i L) зростають з постiйним у часi темпом якiй дорiвнює темпу роста робочої сили. За цих обставин залишаються строго постiйними продуктивнiсть працi, фондовiддача та фонд споживання на одного робiтника. Цi умови виконуються для функцiї Y за деякого оптимального рiвня фондовозброєностi працi F= К/L. Йому вiдповiдає оптимальна норма реiнвестування нацiонального доходу, яка дорiвнює параметру n функцiї Y.

Але головна проблематика розрахунку функцiї Y полягає в тому, що дана функцiя досить приблизно з грубим спрощенням передає дiйсний процесс замiщення труда капiталом. Внаслiдок цього розрахунок параметру n є нестiйким, i може бути зовсiм рiзним по значенню при обробцi одних й тих самих даних у рiзних авторiв.

Таким чином виникає необхiднiсть у методицi, яка б на рiвнi окремого пiдприємства дозволяла розрахувати оптимальну норму реiнвестування прибутку на базi обмеженої iнформацiї, яка б була доступною менеджерам. Але необхiдно знати параметр, який визначає динамiку вiдтворення чистого прибутку, - очикувана капiталовiддача за чистим прибутком. Даний показник визначається в процесi вiдбiру певних iнвестицiйних програм, що складають загальну перспективну програму технiчного розвитку пiдприємства.

Прогнозна середня рентабельнiсть капiталу за чистим прибутком визначається наступним чином:

![]() , де (3.2)

, де (3.2)

P0 – прогнозна середня рентабельнiсть вже функцiонуючого капiталу компанiї

D0 - доля вже функцiонуючого капiталу компанiї у загальнiй сумi капiталу компанiї на перiод стратегiчного планування

n – iндекс iнвестицiйного проекту, який був включеним до перспективної iнвестицiйної програми

Pn– очикувана рентабельн iсть капiталу при реалiзацiї n-го проекту

Dn– питома вага капiталу, який вiдноситься до n-го iнвестицiйного проекту у капiталi компанiї.

За даними iнвестицйiної програми ВАТ «Херсоннафтопереробка» 2004 року маємо три iнвестицiйних проекти: будiвництво гiдрокрекингу вакуумного газойлю (n=1), замiна каталiзатора та реконструкцiя рiформiнга (n=2), будiвництво гiдроочистки дизельного палива (n=3). В рамках кожного проекту ми маємо:

n=1:рентабельнiсть проекту –0,07,питома вага капiталу у рамках першого iнвестицiйного проекту у загальнiй сумi капiталу – 0,13 ;

n=2:рентабельнiсть проекту -0,02 ,питома вага капiталу у рамках другого iнвестицiйного проекту – 0,17;

n =3: рентабельнiсть проекту – 0,06 , питома вага капiталу у рамках третього проекту – 0,05.

Прогнозна рентабельнiсть вже функцiонуючого капiталу – 0,12, питома вага вже функцiонуючого капiталу компанiї – 0,65.

Таким чином, розраховуємо очикувану середню рентабельнiсть капiталу компанiї:

P = 0,12 * 0,65 + 0,07*0,13 + 0,02 * 0,17 + 0,06 *0,05 = 0,0935

Для того, щоб забезпечити достовiрнiсть значень Рnза кожним проектом оцiнюються вирогiдностi його реалiзацiї , та загальна рентабельнiсть проектiв розраховується наступним чином:

![]() (3.3)

(3.3)

де i – можливий iтог реалiзацiї n- го проекту

Рni- рентабельнiсть кап iталу при реалiзацiї i-го проекту

Vni – вiрогiднiсть реалiзацiї i-го проекту

За даними пiдприємства шляхом розрахунку обсягу продажу, витрат, прибутку у несприятливих, промiжкових та сприятливих умовах були отриманi наступнi данi щодо вирогiдностi реалiзацiї i вiдповiдно величини їх рентабельностi :

Р11 =0,07 V11=0,25

Р12 =0,2V12= 0,3

Р13=0,15V13= 0,25

Р14=0,24V14=0,2

Найбiльш вирогiдне значення рентабельностi за першим проектом:

Рn= 0,07*0,25+0,2*0,3+0,15*0,25+0,24*0,2 = 0,59.

Пiсля того, як очикувана рентабельнiсть визначена, наступним кроком буде використання детермiнованої розрахункової схеми, яка обумовлена закономiрностями вiдтворення чистого прибутку. Iнтегральна сума дивiдендiв за Т рокiв, яку необхiдно зробити найбiльшою шляхом вибору оптимальної норми реiнвестування чистого прибутку S, повинна бути представлена функцiєю S, при даних параметрах P i T. Тривалiсть перiоду Т у деяких моделях приймається безкiнечною, але це навряд чи виправдано, оскiльки за межами 20-30 рiчного iнтервалу можливостi виробництва та збуту продукцiї, стан сировинної бази є невизначеними. Також iнтереси акцiонерiв за межами данного сроку не поширюються. Внаслїдок цього значення Т необхiдно прийняти у межах 20 – 30 рокiв.

Завдяки тому, що параметри Т i Р вiдомi, то динамiка процесу вiдтворення чистого прибутку та дивiдендiв цiлком визначається змiною капiталу впродовж Т рокiв.

Якщо прийняти капiтал першого року за С0, то капiтал пiдприємства у будь-якому т-ому роцi з урахуванням реiнвестування прибутку складе:

![]() (3.4)

(3.4)

Сума складових капiталу , якi утворюють геометричну прогресiю з першою складовою, яка дорiвнює одиницi i со знаменником 1+Р * S, за Т рокiв складе:

![]() (3.5)

(3.5)

Обсяг чистого прибутку за той же перiод буде дорiвнювати добутку капiталовiддачi на вказану суму:

![]() (3.6), де

(3.6), де

п = iнтегральна величина чистого прибутку компанiї за Т рокiв, яка виражена в одиницях початкового капiталу;

S – норма реiнвестування чистого прибутку.

На оплату дивiдендiв акцiонерам та на соцiальнi потреби коллективу пiдприємства iде частина чистого прибутку, яка дорiвнює 1- S, та цiльова функцiя моделi буде мати наступний вигляд:

![]() , (3.7)

, (3.7)

Де G – iнтегральний обсяг чистого прибутку пiдприємства на потреби споживання за Т рокiв в одиницях початкового капiталу.

Розподiляючи вираз ![]() в ряд по ступенях до п’ятого порядку, скоротив його на S та використовуя вiдомi методи пониження ступеня алгебраїчного рiвняння отримаємо:

в ряд по ступенях до п’ятого порядку, скоротив його на S та використовуя вiдомi методи пониження ступеня алгебраїчного рiвняння отримаємо:

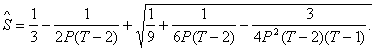

![]() (3.8)

(3.8)

Похідна G по S буде дорівнювати:

![]() (3.8)

(3.8)

Виконуючи умови максимiзацiї G рiвняємо праву частину до нулю та вирiшив рiвняння вiдносно S знаходимо формулу для розрахунку оптимальної норми реiнвестування прибутку ![]() :

:

(3.9)

(3.9)

За даними «Херсоннафтапереробка» очикуване значення Р з урахуванням взваженої рентабельностi – 0,15 розрахуємо оптимальну норму реiнвестування прибутку у межах 20 рокiв:

![]()

Загально вiдомо, що нафтопереробнi пiдприємства в процесi своєї господарської дiяльностi використовують заємний капiтал. Звичайно використання позикових коштiв дозволяє у короткi строки модернiзувати технологiю виробництва, або здiйснити будь-якi iнвестицiйнi програми, але головна проблема запозичень полягає в тому, що вони приховують у собi додатковi фiнансовi зобов’язання та риски, якi торкаються економiчних iнтересiв акцiонерiв пiдприємства. Саме тому необхiдно проаналiзувати, яким чином змiниться модель оптимальної норми реiнвестування прибутку, якщо у структурi капiталу пiдприємства будуть мати мiсце довгостроковi кредити. Таким чином, основна логiка математичного виразу оптимiзацiї S не змiнилася, але необхiдно урахувати введення нових показникiв пов’язаних з використанням кредитiв, а саме фiнансового риску, цiни кредиту, та вiдносного рiвня використання заємного капiталу.

Спочатку розглянемо алгоритм розрахунку рентабельностi власного капiталу на пiдприємствi, де мають мiсце довгостроковi кредити у загальнiй структурi капiталу, це спiввiдношення базується на теорiї фiнансового важеля, яка розроблена Франко Модiльянi та Мертоном Мiллером:

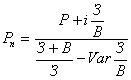

![]() , де (3.10)

, де (3.10)

![]() – рентабельнiсть власного кап iталу ф iнансово-залежного п iдпри ємства

– рентабельнiсть власного кап iталу ф iнансово-залежного п iдпри ємства

![]() –рентабельнiсть власного капiталу фiнансово -незалежного пiдприємства

–рентабельнiсть власного капiталу фiнансово -незалежного пiдприємства

![]() – власний капiтал п iдприємства

– власний капiтал п iдприємства

![]() - заємний капiтал пiдприємства

- заємний капiтал пiдприємства

![]() – середньоквадратичне вiдхилення

– середньоквадратичне вiдхилення ![]()

![]() – рiчна ставка вiдсотка за довгостроковими кредитами.

– рiчна ставка вiдсотка за довгостроковими кредитами.

Показник рентабельностi власного капiталу фiнансово-незалежного пiдприємства розраховується наступним чином:

, де (3.11)

, де (3.11)

РЗ – очикуване значення середнього рiвня рентабельностi власного капiталу фiрми з урахуванням реалiзацiї запланованих iнвестицiйних проектiв та рiвня фiнансової залежностi, який дорiвнює (В+З/З) ;

Var – коефiцiєнт варiацiї фактичної величини РЗ за попереднi роки д iяльностi пiдприємства.

Ураховуючи те, що показники РН i РЗзмiнюються пiд впливом одних й тих самих факторiв i вiдрiзняються лише масштабним коефiцiєнтом, то середньоквадратичне вiдхилення показника РНрозраховується з умови рiвностi коефiцiєнтiв варiацiї показник iв РНi РЗ. Тобто,

![]() , де (3.12)

, де (3.12)

![]() – середньоквадратичне вiдхилення рiвня рентабельностi власного капiталу пiдприємства за вiдсутностi у неї довгострокових кредитiв.

– середньоквадратичне вiдхилення рiвня рентабельностi власного капiталу пiдприємства за вiдсутностi у неї довгострокових кредитiв.

Показник середньоквадратичного вiдхилення дає можливiсть розрахувати фiнансовий ризик залучення довгострокових займiв – F , т.б.

![]() (3.13)

(3.13)

Додатковий вплив на iнтегральний доход iнвесторiв показника фiнансового ризику (Ф* З/В), та витрат, пов’язаних з обслуговуванням боргу (I *З/В) є рiзним, саме тому даний вплив подiляється на два логiчних цикли. Перший цикл адаптує процесс вiдтворення чистого прибутку з урахуванням додаткового фiнансового ризику в продовж n рокiв, другий цикл – формує нарощення основного боргу та вiдсоткiв за довгостроковим кредитом впродовж n рокiв.

Розглянемо поетапно усi розрахунки на прикладi ВАТ «Херсоннафтапереробка» за 2004 рiк. Згiдно даних бухгалтерської документацiї власний капiтал пiдприємства складає – 136986 тис.грн. , довгостроковi кредити – 20986 тис. грн. , чистий прибуток – 20,0 тис. грн. Середньо квадратичне вiдхилення Р складає – 0,147 , коефiцiєнт варiацiї – 0,35.

Згiдно даних пiдприємства рентабельнiсть власного капiталу складатиме:

P = 20 : 136986 = 0,000146.

На першому етапi зробимо розрахунок рентабельностi власного капiталу РН з припущенням того, що у складi капiталу немає довгострокових кредитiв за реальної ставки вiдсотку i=0,12 .

РН= (0,000146 + 0,12*20986/136986) : ((136986 + 20986)/136986 – 0,35*20986/136986) = 0,016,

Середньоквадратичне вiдхiлення РН дорiвнює:

![]() = 0,35*0,016=0,0056

= 0,35*0,016=0,0056

Перерахунок аналiтичним методом норми реiнвестування прибутку I пов’язаного з ним iнтегрального обсягу фонда споживання дав наступнi результати:

| норма реiнвестування прибутку (S) | Iнтегральний обсяг фонда споживання (G) |

| 0,1 | 1,8 |

| 0,2 | 2,5 |

| 0,3 | 3,2 |

| 0,4 | 3,8 |

| 0,5 | 4,5 |

| 0,6 | 5,2 |

| 0,7 | 4,2 |

| 0,8 | 3,8 |

Найбiльший обсяг фонду споживання G = 5,2 можливий при нормi реiнвестування прибутку S = 0,6.

Iснує аспект проблеми реiнвестування прибутку, який пов’язан зi структурою життєвого циклу технiки та технологiї i полягає у нерiвномiрному розподiлу потреб iнвестицiйних внескiв у часi, таким чином моделювання оптимiзацiї норми реiнвестування прибутку та рентабельностi капiталу повинно урахувати постiйнiсть даних показникiв, зробити їх диференцiйованими, доцiльними для кожного окремого перiоду.

Для того, щоб вирiшити дану проблему, по-перше необхiдно обрати потрiбнi строки-етапи, за якими буде вiдбуватися диференцiйоване iнвестування.

Припустимо, що для нашого пiдприємства ми оберемо загальний строк програми iнвестування – 12 рокiв, в середньому кожний логiчний цикл технiчного розвитку займає 3 роки, тодi загальна кiлькiсть строкiв диференцiйованого iнвестування – 4.

Розглянемо, як буде розраховуватись в рамках першого строку iнвестування вiдсотки по капiталу, за даних S=0,6 , P=5,2. Початковий капiтал складе К0 складе:

К0(1+5,2+0,6*3) = 8 К0(за простим вiдсотком)

К0(1+5,2*0,6)*3 = 12,36 К0(за складним вiдсотком)

Розглянемо як поетапно формуються суми чистого прибутку, що йдуть на виплату дивiдендiв та в фонд споживання.(табл.3.1)

Таблиця 3.1 Використання чистого прибутку на виплату дивiдендiв та в фонд споживання за диференцiйованим iнвестуванням

| Строки | Дивiденднi виплати | Виплати у фонд споживання |

| 1 строк (1-3 роки) | (1 – S1) К0 | Р1(1+Р1S1) |

| 2 строк (4-6 роки) | (1 – S2) К0 | Р2(1+Р1S1) (1+Р2S2) |

| 3 строк (7-9 роки) | (1 – S3) К0 | Р3(1+Р1S1) (1+Р2S2)(1+P3S3) |

| 4 строк (10-12 роки) | (1 – S4) К0 | Р4(1+Р1S1) (1+Р2S2)(1+P3S3)(1+P4S4) |

Цiльова функцiя буде мати наступний вигляд:

F = L1P1 – L12+L1+L1L2P2-L1L22+L1L2+L1L2L3P3- L1L2L32+L1L2L3L4P4 - L1L2L3L42- L1L2L3L4=>max, де

L1=(1+Р1S1)

L2=(1+РS2S2)

L3=(1+P3S3)

L4=(1+P4S4).

Розрахунок даної цiльової функцiї базується на методi динамiчного програмування. За даним методом норма реiнвестування прибутку на четвертому строцi береться мiнiмальною, для того, щоб забезпечити необхiдний мiнiмум норми оновлення основного капiталу. Для розрахунку оптимальних величин S на кожний строк необхiдно за кожним L знайти проiзводну та прирiвняти її до нуля.(для зручностi розрахунку вiзьмемо S4=0).

Знаходимо окремі похідні по за ![]() та дорівнюємо їх до нуля і таким чином ми отримуємо розрахунок оптимальних величин норми реінвестування прибутку.

та дорівнюємо їх до нуля і таким чином ми отримуємо розрахунок оптимальних величин норми реінвестування прибутку.![]()

(3.14)

(3.14)

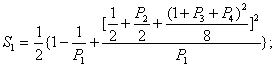

![]() (3.15)

(3.15)

![]() (3.16)

(3.16)

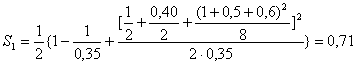

Наприкладi ВАТ «Херсоннафтапереробка» розглянемо якою повинна бути оптимальна стратегiя реiнвестування чистого прибутку. За планом технiчного розвитку заводу поетапнi значення рентабельностi капiталу дорiвнюють:

![]()

![]()

![]()

![]()

У перші три роки необхідно реінвестувати 71 % суми чистого прибутку решту розподілити на дивідендні виплати. Наступний трьохрічний етап сума реінвестованого прибутку складе 62,8%, і в третьому етапі згідно розрахункам сума тезаврованого прибутку складе 17%. Якщо наприклад, за нашими розрахунками ми б мали величину норми реінвестування прибутку – 1,35, тобто більше одиниці це б означало, що підприємство повинно додатково взяти кредит в сумі 35% від чистого прибутку підприємства.

За даними розрахунками спостерігається певна закономірність щодо розміру норми реінвестування прибутку, у перші два періоди вона найбільша(0,71; 0,628) - це відображення принципу доцільності зосередження капіталовкладень на початковій стадії реалізації проекту. Проте за реальних обставин строго виконувати у сумах значення норми реінвестування прибутку неможливо, оскільки формула не взмозі охопити багатофакторні зміни у господарській діяльності, але невеликі за розміром відхилення від розрахункової норми реінвестування прибутку загально не впливають на величину цільової функції.

Похожие работы

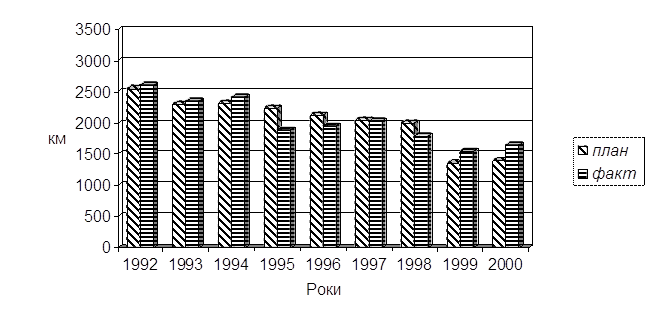

... чи ліквідацію дефіциту палива. Будуть стабільно працювати заводи - не буде ні дефіциту, ні заборгованості перед бюджетом". 3. Основні проблеми й перспективи розвитку нафтової, нафтопереробної та газової промисловості України Науково-технічний прогрес, підвищення якості продукції, поліпшення умов праці, інтенсифікація всього суспільного виробництва визначаються розвитком енергетики країни, ...

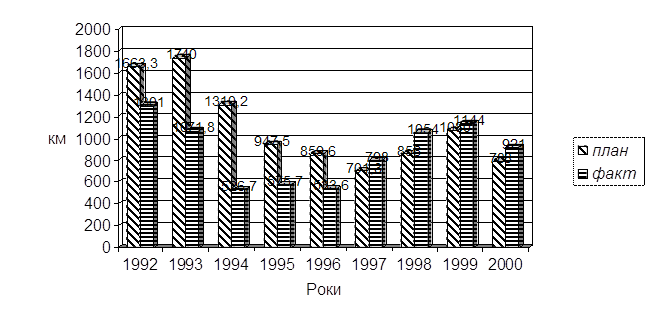

... , не утратив своїй значимості і пропускній здатності. II розділ. Сучасний стан розвитку та характер розміщення залізниць України 2.1. Рівень розвитку та характер розміщення залізничного транспорту України 2.1.1. Сучасна схема залізничних зв'язків Залізнична мережа України по її конфігурації ортогональна. У ній є більш-менш рівнобіжні магістралі, широтні, меридіональні. За рівнем розвитку залі ...

... зокрема: розвиток промислового потенціалу для виробництва продукції, яка забезпечить першочергові потреби в продовольчих та промислових товарах; прискорений розвиток агропромислового потенціалу, паливно-енергетичного комплексу, переорієнтація машинобудування на виробництво складної наукомісткої і конкурентоспроможної продукції; збільшення обсягів експортної продукції та імпортозамінної продукц ...

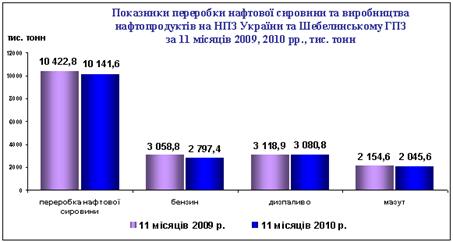

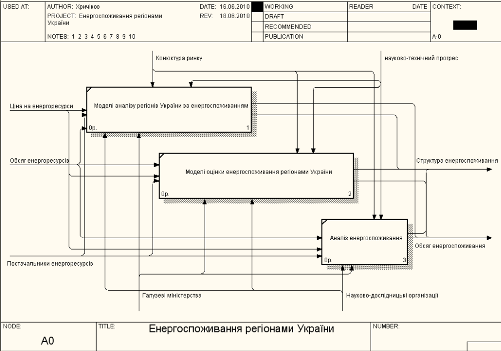

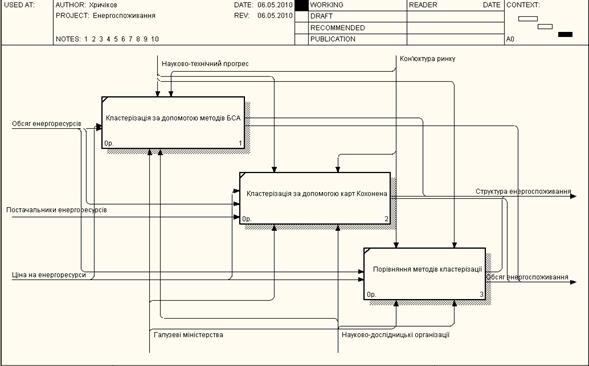

... ібних установ проявляється в працях, розроблених працівниками, та співробітництві з підприємствами не тільки в місцевій сфері діяльності інших регіонів. Рис. 2.2. Декомпозиція комплексу моделей енергоспоживання регіонами України Проведення аналізу є вкрай необхідним, адже для економіки сучасної України характерна дуже низька ефективність використання енергетичних ресурсів. Таке положення ...

0 комментариев