Навигация

Налог на прибыль и анализ производственно-финансовой деятельности организации

СОДЕРЖАНИЕ

Введение

ЧАСТЬ 1. Налог на прибыль организации

1.1 Экономическая сущность налога на прибыль организации

1.2 Методы начисления налога на прибыль

1.3 Значение налога на прибыль организации в современных условиях

ЧАСТЬ 2. Планирование производственно-финансовой деятельности организации

2.1 Оценка финансового состояния организации как первый этап финансового планирования

2.2 Прогноз основных показателей бизнес-плана создаваемого предприятия

Заключение

Список использованной литературы

Введение

С 1 января 2002 года вступила в силу глава 25 Налогового кодекса Российской Федерации "Налог на прибыль организаций". Эта глава была принята Федеральным законом от 6 августа 2001 г. N 110-ФЗ. То есть сначала 2002 года налогоплательщики при исчислении налога на прибыль должны руководствоваться не действующим прежде Законом Российской Федерации от 27 декабря 1991 г. "О налоге на прибыль предприятий и организаций", а второй частью Налогового кодекса Российской Федерации (НК РФ).

В системе налогов РФ одним из наиболее значимых является налог на прибыль. Вопросы, связанные с этим налогом имеют большое значение для предприятий, так как сумма его выплат обычно одна из самых крупных.

Актуальность рассмотрения данной темы подтверждается и тем фактом, что налог на прибыль является одной из основных доходных статей бюджетов большинства развитых стран, а в бюджете Российской Федерации занимает второе место после налога на добавленную стоимость.

Целью настоящей работы является рассмотрение теоретических аспектов налога на прибыль как экономической категории и анализ производственно-финансовой деятельности организации и ознакомиться с существующими исследованиями.

Эффективное управление финансовыми ресурсами тесно связано с качественным планированием, которое должно учитывать уровень финансового состояния предприятия. Отсюда важным направлением в финансовом планировании является оптимальное формирование структуры капитала, обеспечивающей высокую финансовую устойчивость, безубыточность и высокую стоимость компании. Наша задача: провести ретроспективную оценку финансового состояния организации на основе данных бухгалтерской отчетности за отчетный год.

Налог на прибыль имеет двоякое значение: фискальное и регулирующее. Во-первых, налог является важным доходом бюджета, во-вторых, налог на прибыль играет роль экономического инструмента регулирования экономики. Государство, лишенное собственности, не может управлять производственным процессом административными методами. Спущенные сверху директивные указания, не подкрепленные экономическими стимулами, вряд ли будут выполняться частными предприятиями, акционерными обществами, деятельность которых определяется в первую очередь требованиям рынка и законом стоимости. В связи с этим управление хозяйственными процессами возможно лишь экономическими методами, и, прежде всего, набором элементов налогообложения прибыли: ставками, расчетом объекта обложения, льготами и санкциями. Изменяя обложение прибыли юридических лиц этими методами, государство способно оказать серьезное давление на динамику производства: стимулировать его развитие либо сдерживать движение вперед.

ЧАСТЬ 1. Налог на прибыль организации

1.1 Экономическая сущность налога на прибыль организации

Налог на прибыль организации является одним из видов прямых налогов. Он относится к числу федеральных налогов. «Основным нормативным актом, обеспечивающим правовое регулирование уплаты налога на прибыль организации, с января 2002 года является часть вторая Налогового Кодекса РФ (раздел 8 «Федеральные налоги» глава 25 «Налог на прибыль организации»). Федеральным Законом от 06.06.2005 г. № 58-ФЗ были внесены существенные изменения в часть вторую Налогового Кодекса РФ, где большая часть изменений коснулась порядка исчисления и уплаты налога на прибыль организаций».

Так как этот налог относится к федеральным, то его законодательное и нормативное регулирование осуществляется федеральными органами законодательной и исполнительной власти. Но отдельные вопросы налога отнесены к компетенции законодательных и исполнительных органов власти субъектов РФ.

Налог на прибыль представляет собой форму изъятия части чистого дохода, созданного производительным трудом, и поступает в федеральный бюджет и в бюджеты субъектов РФ.

Налогоплательщиками налога на прибыль являются российские организации и иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства или получающие доходы от источников в РФ.

После определения себестоимости и корректировки затрат для целей налогообложения определяется прибыль, являющаяся объектом налогообложения. Это прибыль от реализации продукции, товаров, работ, услуг, основных фондов (включая земельные участки), другого имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Объект налогообложения должен иметь стоимостную, количественную или физическую характеристики. С ним законодательство о налогах и сборах связывает возникновение обязанности по уплате налога. Налоговые ставки, применяемые при исчислении налога на прибыль, установлены статьей 284 Налогового Кодекса РФ.

«Основная ставка с 1 января 2009 г. — 20%, при этом сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в федеральный бюджет, а в размере 18% — в бюджеты субъектов Российской Федерации». [3] В отношении отдельных видов доходов налоговым законодательством установлены специальные налоговые ставки.

Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство, устанавливаются в размере 20% - со всех доходов, кроме доходов от использования, содержания или сдачи в аренду судов, самолетов или других подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок (для таких доходов установлена ставка в размере 10%), а также кроме доходов по дивидендам и по операциям с отдельными видами долговых обязательств. Налоговые ставки, применяемые к налоговой базе, определяемой по доходам, полученным в виде дивидендов и определяемой по операциям с отдельными видами долговых обязательств, могут быть установлены в размере 0%, 9%, 15%. Сумма налога, исчисленная по данным налоговым ставкам, подлежит зачислению в федеральный бюджет. Ставка для сельскохозяйственных товаропроизводителей, не перешедших на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), на период 2004−2012 годов установлена в размере 0%, на период с 2013-2015 годов установлена в размере 18%, при этом, от 18% - 3% зачисляется в федеральный бюджет, а 15% в бюджеты субъектов Российской Федерации. «Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов Российской Федерации, законами субъектов Российской Федерации может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5%». [2]

Налоговый период – это период времени, по окончании которого определяется налоговая база и исчисляется подлежащая уплате сумма налога. Для всех налогоплательщиков налоговый период по налогу на прибыль организаций устанавливается как календарный год. Отчетными периодами являются первый квартал, полугодие и девять месяцев календарного года. Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т. д. до конца календарного года. Режим уплаты авансовых платежей исходя из фактической прибыли определяется налогоплательщиком и закрепляется в учетной политике на очередной налоговый период.

Налогоплательщики - организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных налогового учета.

Налоговый учет - система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым Кодексом РФ. Если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета. Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля над правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога. Система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета. Изменение порядка учета отдельных хозяйственных операций и (или) объектов в целях налогообложения осуществляется налогоплательщиком в случае изменения законодательства о налогах и сборах или применяемых методов учета. Решение о внесении изменений в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах не ранее чем с момента вступления в силу изменений норм указанного законодательства. Если налогоплательщик начал осуществлять новые виды деятельности, он также обязан определить и отразить в учетной политике принципы и порядок отражения для целей налогообложения этих видов деятельности.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

Подтверждением данных налогового учета являются:

1) первичные учетные документы (включая справку бухгалтера);

2) аналитические регистры налогового учета;

3) расчет налоговой базы.

Формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты: наименование регистра, период (дату) составления, измерители операции в натуральном (если это возможно) и в денежном выражении, наименование хозяйственных операций, подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Содержание данных налогового учета (в том числе данных первичных документов) является налоговой тайной. «Лица, получившие доступ к информации, содержащейся в данных налогового учета, обязаны хранить налоговую тайну. За ее разглашение они несут ответственность, установленную действующим законодательством».

При определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода. «Если в отчетном (налоговом) периоде налогоплательщиком получен убыток - отрицательная разница между доходами и расходами, учитываемыми в целях налогообложения, в данном отчетном (налоговом) периоде налоговая база признается равной нулю».

Налогоплательщики, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее). Также налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. Если убытки были более чем в одном налоговом периоде, перенос таких убытков на будущее производится в той очередности, в которой они понесены. Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков. Расчет налоговой базы за отчетный (налоговый) период составляется налогоплательщиком самостоятельно. Расчет налоговой базы должен содержать следующие данные:

- период, за который определяется налоговая база (с начала налогового периода нарастающим итогом);

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налогом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- сумму внереализационных расходов;

- прибыль (убыток) от внереализационных операций;

- итого налоговая база за отчетный (налоговый) период;

- сумма убытка, переносимого с прошлых налоговых периодов и уменьшающего налоговую базу;

- итого налоговая база за отчетный (налоговый) период за вычетом соответствующей суммы убытка.

Налогоплательщики исчисляют налоговую базу по итогам каждого отчётного (налогового) периода на основании данных налогового учёта, если порядок группировки и учёта объектов хозяйственных операций для целей налогообложения отличается от порядка их группировки и отражения в бухгалтерском учёте.

Похожие работы

... . Таким образом, наибольшее влияние на изменение фондоотдачи оказало изменение фондоотдачи активной части основных производственных фондов. 2.3 Анализ финансовой деятельности Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, ...

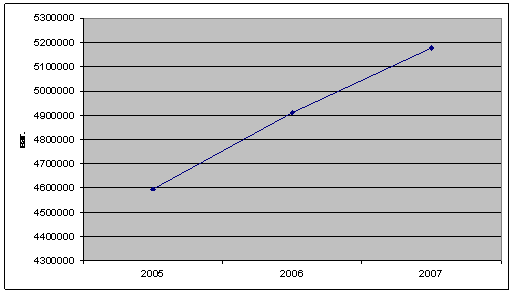

... порядке бухгалтерский, статистический и оперативный учет. 2. Анализ экономических и трудовых ресурсов предприятия 2.1 Анализ производственно-финансовой деятельности вагонного депо ст. Кинель Важнейшим показателем производственно-финансовой деятельности любого хозяйствующего субъекта, являются эксплуатационные расходы. Таблица 2.1. Эксплуатационные расходы Наименование 2005 2006 ...

... материальных ресурсов в расчете на единицу продукция, улучшению конечных результатов производства. Рассмотрим оценку изменения интенсификации производственно – хозяйственной деятельности в таблице 20. Таблица 20 – Оценка интенсификации производственно-финансовой деятельности ОАО «Племзавод им. Чапаева» Показатель 2007 г. 2009 г. Темп роста, % Темп прироста, % Выручка от реализации, тыс. ...

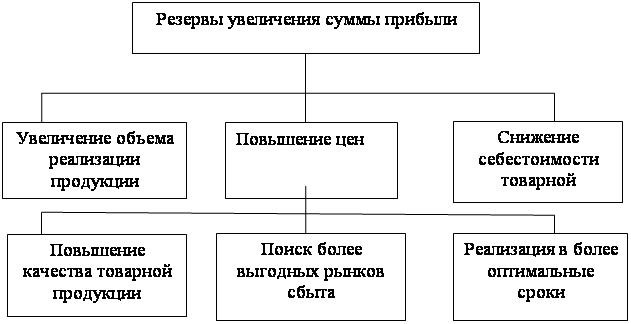

... хозяйственной и финансовой деятельности предприятия, распределении прибыли, оставшейся в распоряжении предприятия, используются конкретные показатели. Емким информативным показателем является балансовая прибыль. Глава 2. Прибыль как основной показатель результатов деятельности организации Прибыль(убыток), от реализации продукции(работ, услуг) определяется как разница между выручкой то ...

0 комментариев