Навигация

Мотивація міжнародного портфельного інвестування

4. Мотивація міжнародного портфельного інвестування

Головною причиною здійснення міжнародних портфельних інвестицій є прагнення інвестора розмістити свій капітал у тій країні і в такі цінні папери, де він буде приносити максимальний прибуток за припустимого рівня ризику. На відміну від прямих інвестицій портфельні інвестиції забезпечують більшу ліквідність капіталу інвестора і в багатьох випадках є чудовим засобом захисту від інфляції та інструментом отримання спекулятивного доходу. Інвестора здебільшого не цікавить, у які саме галузі вкладати капітал, головне, щоб прибутковість вкладень була найвищою, а ризик мінімальним.

Але в реальності більший рівень прибутковості, як правило, означає і більший ризик. Тому постає завдання оптимізашї інвестиційного портфеля. Звичайно, можна просто шукати цінні папери, які мають найкращий показник дохідність/ризик, але цей шлях не є оптимальним. Практика свідчить, що інвестори віддають перевагу диверсифікаційному способу управління ризиками, тобто вони інвестують одночасно в кілька цінних паперів. Саме диверсифікацією можна пояснити зустрічний рух капіталів із двох різних країн. Припустімо, шо акції компанії А в країні 1 і акції компанії В у країні 2 дають у середньому 50 % прибутку. Але з однаковою вірогідністю акції А можуть дати дохід від 40 % до 60 %, а акції В — від 30 % до 70 %. Оскільки діапазон значень для акцій В є значно більшим, то ризикованість інвестицій у ці акції також більша, ніж в акції А. Згідно з теорією інвестиційного портфеля, в довгостроковій перспективі заданий дохід може бути отриманий за зниженого рівня ризику або підвищений дохід — за заданого рівня ризику. Тому якщо портфельні інвестори з країни 1 куплять акції В. а інвестори з країні 2 куплять акції А, то для обох виникає можливість зменшити ризик та збільшити дохід.

5. Принципи формування портфеля цінних паперів

Як уже зазначалося, головним критерієм ухвалення інвестиційного рішення є оптимальне для даного інвестора співвідношення факторів прибутковості та ризикованості цінного папера.

В сучасній світовій практиці фондового ринку під інвестиційним портфелем розуміють певну сукупність цінних паперів що належить фізичній або юридичній особі й становить ціліснії об'єкт управління. Це означає, що при формуванні портфеля і при зміні в подальшому його складу та структури менеджер створює нову інвестиційну якість із заданим співвідношенням ризику та прибутковості.

Тобто, інвестиційний портфель - це цілеспрямовано сформована сукупність об´єктів фінансового та реального інвестування, що призначена для реалізації попередньо розробленої стратегії відповідно до інвестиційних цілей, визначених у цій стратегії.

Принципи формування інвестиційного портфеля:

─ Відповідність складу портфеля інвестиційній стратегії компанії.

─ Обов´язкова оцінка всіх можливих альтернатив для кожного проекту.

─ Забезпечення прийнятних для компанії співвідношень (пропорцій) між основними цілями: прибутковістю, зростанням капіталу, мінімізацією ризику та ліквідністю.

─ Колегіальність (для компанії) у прийнятті рішень щодо складу портфеля.

─ Забезпечення відповідальності та керівництва портфелем відповідно до статуту корпорації (господарського товариства).

Портфель реальних проектів формується, як правило, з середньострокових і довгострокових інвестицій. В окремих випадках до портфеля можуть включатися і короткострокові проекти — придбання підприємств і виробництв, обладнання, що не потребує монтажу, незавершених об´єктів, іншої нерухомості. До короткострокових реальних інвестицій можна віднести також проекти реконструкції та технічного переозброєння підприємств, строки проведення яких не перевищують одного року.

Принцип обов´язкової оцінки можливих альтернатив диктує необхідність розрахунку економічної ефективності інвестицій за всіма можливими варіантами реалізації проекту: нове будівництво, реконструкція та розширення, технічне переозброєння діючого підприємства або незакінченого об´єкта тощо. Зрозуміло, врахувати всі можливі варіанти дуже складно, проте, необхідно намагатися оцінити якомога більшу кількість таких варіантів.

Забезпечення прийнятних для компанії співвідношень між: основними цілями зумовлюється взаємозв´язком цих цілей, з одного боку, та різним характером і спрямуванням компаньйонів — з іншого.

Як правило, прибутковість знаходиться у зворотній залежності до зростання капіталу, ліквідності і ризику. Проте, залежно від пріоритетності цілей і спрямувань компаньйонів, інвестиційні менеджери повинні виробити певні пропозиції щодо значень цих показників, які приймаються компанією загалом.

Колегіальність у прийнятті рішень про склад проекту визначає необхідність єдності думок (консенсусу), оскільки кожний компаньйон відповідає своїм капіталом (часткою) за реалізацію проекту і сподівається на одержання певного прибутку на вкладений капітал.

Відповідальність за техніко-економічне обґрунтування, відбір проектів і формування портфеля несуть інвестиційні менеджери (розпорядники проектів).

Як правило, розпорядниками здійснюється оперативне керівництво портфелем. Розпорядники проектів підзвітні керівництву компанії і Раді засновників.

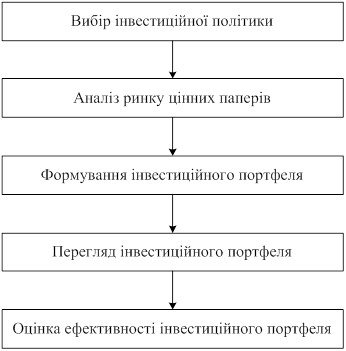

Портфель цінних паперів формується, як правило, після визначення інвестиційної політики компанії, а також після формування портфеля реальних інвестицій.

Методи формування і оцінки портфеля цінних паперів є одним із головних у сучасній економічній теорії ринку. Потрібно зазначити, що за останні роки було присуджено декілька Нобелівських премій за розробки, пов´язані з окремими аспектами цієї проблеми.

Управління портфелем потребує логічного підходу і дає найкращі результати після ретельного аналізу потреб інвестора, а також після доступних для включення в портфель інвестиційних інструментів. При формуванні портфеля повинні враховуватися такі умови: необхідний рівень поточного доходу, збереження капіталу, приріст капіталу, податкові аспекти, ризик тощо.

Будь-які з цих факторів та їх комбінації відіграють значну роль при визначенні типу портфеля, що підходить для певного інвестора. За теперішніх умов портфель може формуватися як сукупність певної кількості об´єктів реального чи фінансового інвестування, або ж за рахунок певного виду фінансових інструментів, тобто для суб´єктів інвестиційної діяльності, відповідно до законодавства, зумовлюється можливість формувати інвестиційні портфелі певного виду (видів).

Формування кредитного портфеля є прерогативою комерційних банків, хоча у багатьох країнах ця діяльність дозволена також іншим елементам небанківської системи.

Позичка — це вкладання коштів на відносно короткий період часу за умови повернення її або її еквівалента в сумі, що перевищує початкову на суму відсотків за позичкою. Інвестування, на відміну від позички, — це використання грошей з метою одержання прибутку впродовж відносно довгого проміжку часу, причому до того моменту, коли вкладені кошти будуть повернені до банку.

Клієнт звертається до банку з метою одержання коштів, яких йому бракує на певний момент для здійснення підприємницької діяльності. Він, як правило, є ініціатором кредитної угоди. У свою чергу банк ініціює вкладання коштів у цінні папери з метою одержання прибутку.

При кредитуванні банк є головним і єдиним або одним з небагатьох кредиторів, натомість інвестування передбачає значну кількість кредиторів (акціонерів). З цього можна припустити ще одну відмінність між портфелями: надання позички зумовлює особисті стосунки між боржником і кредитором, тим часом інвестування є відокремленою знеособленою діяльністю.

Формування та управління кредитним та інвестиційним портфелями тісно пов´язані між собою. Оскільки позичкові та інвестиційні операції є для банку найбільш прибутковими, то, як правило, саме вони значною мірою визначають рівень ризику банківської діяльності. Тому банки зобов´язані підтримувати оптимальну структуру своїх активів і відповідно до економічної ситуації змінювати її або на користь позичок, або на користь інвестицій.

За певних умов банк може відчути гостру потребу в ресурсах внаслідок вилучення клієнтами своїх внесків, різкого підвищення відсотків за кредити або одержання великої кількості заявок на кредити. Якщо потреба в коштах значно перевищує наявні ресурси, банк може зменшити розмір інвестиційного портфеля шляхом реалізації частки цінних паперів.

В окремих випадках, вивчивши фінансовий стан клієнта, банк приймає рішення про не поновлення кредиту і конвертацію виданої позички в акції підприємства-боржника. При цьому відбувається переміщення активів з позичкового в інвестиційний портфель.

Таким чином, особливістю формування інвестиційного портфеля комерційного банку є включення до нього цінних паперів двох рівнів:

• первинні резерви, призначені для одержання доходу;

• вторинні резерви, що можуть бути реалізовані з метою підтримання ліквідності.

Для мобілізації ресурсів і забезпечення ліквідності у першу чергу реалізуються цінні папери вторинного резерву, а якщо цього не досить — реалізується частка первинних резервів. При цьому активи переміщуються з інвестиційного до позичкового портфеля.

Таким чином, інвестиційна політика банку повинна передбачати дотримання певної пропорційності між первинним і вторинним резервами цінних паперів і, відповідно, між інвестиційним та позичковим портфелями. Найбільш «ліберальними», з огляду на існуючі законодавчі обмеження, є операції з цінними паперами, їх придбання дозволено всім, починаючи з індивідуального інвестора і закінчуючи великими фірмами і корпораціями. Існують певні обмеження відповідно до емісії окремих видів фондових інструментів. Формування портфеля активів може здійснюватися за рахунок широкого спектра фондових інструментів, основними з яких є:

• державні та муніципальні облігації;

• акції відкритих акціонерних товариств;

• облігації підприємств;

• комерційні папери (векселі);

• сертифікати та опціони акцій;

• приватизаційні цінні папери;

• деривативи (похідні цінні папери);

• депозитні сертифікати банків, ощадні сертифікати та інше. Відповідно до цілей інвестування до портфеля включають фондові інструменти. Вкладання коштів у які має різну мету і формування яких знаходиться під впливом багатьох як суб´єктивних, так і об´єктивних чинників, у тому числі: фінансових можливостей інвестора (внутрішнє джерело фінансування), можливостей залучення зовнішніх джерел фінансування з метою інвестування (вітчизняних та іноземних), інвестиційного клімату в державі, кон´юнктури інвестиційного ринку, особистих якостей інвестора (агресивності економічної стратегії, схильності інвестора до ризику, спроможності ефективно керувати портфелем, здатності миттєво реагувати на зміни та приймати відповідні рішення тощо).

Проведений аналіз усіх чинників дає інвестору змогу зупинити свій вибір на одній або декількох цілях, відповідно до яких формується інвестиційний портфель. Сформований портфель може бути віднесено до того чи іншого типу, що вимагає відповідних методів управління та нагляду.

Будь-який інвестиційний портфель формується згідно з принципами, які випливають з інвестиційної стратегії. Основним вважається слідуючий принцип:

Принцип відповідності складу портфеля інвестиційній стратегії компанії передбачає залучення до портфеля таких проектів, які повинні забезпечити інвестору реалізацію його стратегічних цілей. Природно, що, залежно від статусу інвестора, цілі, що переслідуються ним, можуть бути різними. Навіть більше, суб´єкти підприємництва із змішаною формою власності (приватною і державною) можуть мати свої домінуючі та альтернативні цілі.

Теоретично портфель може складатися з цінних паперів одного виду та однієї країни і змінювати свою структуру за рахунок заміщення одних цінних паперів іншими. Але завдання полягає в тому, щоб поліпшити умови інвестування, надавши сукупності цінних паперів таких інвестиційних характеристик, які є недосяжними з позиції одного окремого виду цінних паперів, а можливі лише при їх комбінації.

З урахуванням інвестиційних якостей окремих цінних паперів можна сформувати безліч різноманітних портфелів, кожному з яких буде властивий свій баланс між ризиком, на який іде інвестор, і очікуваним доходом у визначений проміжок часу. Залежно від співввідношення цих факторів портфелі можна розподілити на кілька типів: агресивні (з високим рівнем дохідності, але й з підвищеною ризикованістю, складаються з акцій молодих, швидко зростаючих компаній та з цінних паперів сумнівної надійності з високим обіцяним доходом); помірні (спрямовані на досягнення компромісу між ризикованістю та дохідністю); консервативні (мають найнижчу дохідність за фактичної відсутності ризику, складаються з державних цінних паперів та акцій великих, добре відомих компаній).

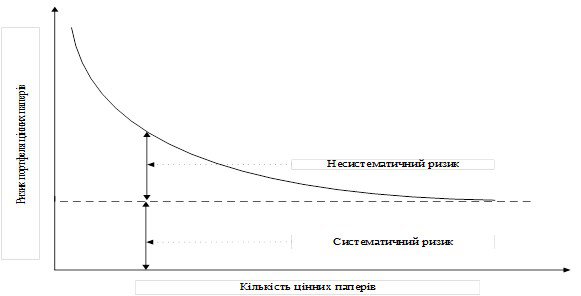

Головним механізмом формування портфеля із заданими інвестиційними властивостями є диверсифікація активів. Згідно з теорією інвестиційного аналізу, за збільшення кількості різних ; цінних паперів ризикованість портфеля зменшується. Найвищий ефект від диверсифікації досягається за наявності в портфелі 8—10 різних активів, подальше збільшення їхньої кількості не забезпечує значного зниження портфельного ризику. Найменшої ризикованості можна досягти, якщо в портфель відібрано 10—15 різних цінних паперів. Подальше збільшення кількості різних активів у інвестиційному портфелі може призвести до негативних ефектів надлишкової диверсифікації:

─ неможливості якісного управління портфелем;

─ купівлі недостатньо надійних, дохідних, ліквідних цінних паперів;

─ зростання витрат, пов'язаних з пошуком цінних паперів:

─ високих витрат на купівлю дрібнім партій цінних паперів тошо.

Слід зазначити, що формування та управління портфелем — сфера діяльності професіоналів. Портфель є товаром, який може продаватися або частинами (продають частки в портфелі для. кожного інвестора), або повністю (коли менеджер бере на себе управління портфелем цінних паперів клієнта). Як і будь-який інший товар, портфель із певними інвестиційними якостями може мати попит на фондовому ринку.

Література

портфельний інвестування цінний папір

1. М.Г. Грещак, В.М. Колот, А.П. Наливайко, С.Ф. Покропивний. Економіка підприємства: Підручник / За заг. ред. С.Ф. По кропивного, - Вид. 2-ге, перероб. та доп. - К.: КНЕУ, 2001. - 528 с.

2. Рогач О. Міжнародні інвестиції: теорія та практика бізнесу транснаціональних корпорацій: Підр-к. - К.: Либідь, 2005. - 720 с.

3. Черкасов В.Е. Международные инвестиции. Учебно-практическое пособие. - М.: Дело, 1999. - 160 с.

4. Майорова Т.В. Інвестиційна діяльність. Навч. пос. - Київ: ЦУЛ, 2003. -376с.

5. M a r k o w і t z H. Portfolio Selection. "Journal of Finance" 7, March 1952.

6. www.dovbenko.kiev.ua\ru\published\articles\1053,6\index.htm.

7. Ринок цінних паперів України. - 2003. - № 9-10 \ On The WEB.

Похожие работы

... дповідають такому обсягу цінних паперів, який дає право їх власникові суттєво впливати на розробку та прийняття управлінських рішень в напрямку розвитку компанії і навіть на повний контроль над нею. Пряме інвестування здійснюють в основному підготовлені інвестори, які мають точну інформацію про об'єкт інвестування і добре знайомі з механізмом інвестування. Портфельні інвестиції хоча и надають ...

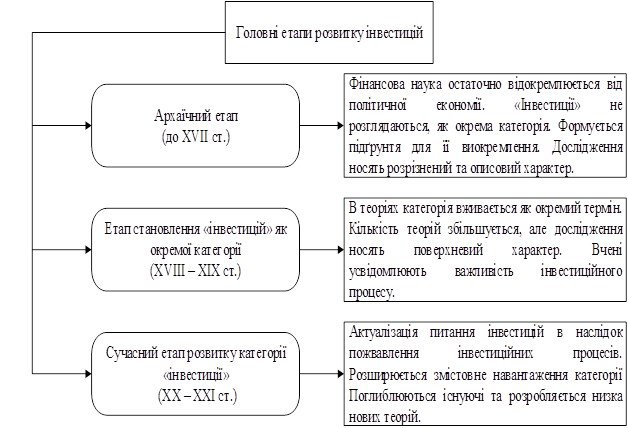

... інвестиційного процесу швидко “старіють”. Тому повноцінний економічний аналіз інвестиційної діяльності є утрудненим. Але можна відзначити формування певних тенденцій, що якісно характеризують розвиток іноземного інвестування в Україну: ü переважання за розмірами інвестицій партнерів з промислово розвинутих країн і за кількістю – з країн, які розвиваються, а також поступове збільшення частки ...

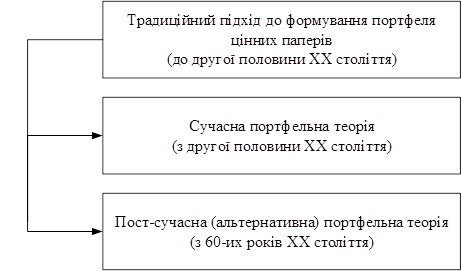

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

... в другие граны. ИММИГРАЦИЯ - это обратный процесс, то есть выезд иностранных рабочих на работу в данную страну. Базовой формой организации внешней трудовой миграции, принятой в международной практике, являются двухсторонние соглашения между заинтересованными государствами, где, в частности, оговариваются социальное и трудовое равноправие между иммигрантами и гражданами страны пребывания. Важное ...

0 комментариев