Навигация

Текущая ситуация на рынках IPO

2. Текущая ситуация на рынках IPO

2.1 Особенности выхода российских компаний на двойное IPO

Выход на публичное размещение для любой компании-эмитента – это важный шаг для дальнейшего развития, в частности для привлечения капитала, инвесторов как российских, так и западных, формирования публичного имиджа компании.

На сегодня наиболее известными биржами для выхода компаний на публичное размещение акций являются Лондонская (LSE), Нью-Йоркская (NYSE). Все чаще эмитенты обращают внимание на Токийскую биржу (TSE), однако хотелось бы обратить внимание на скандинавские рынки, а именно Стокгольмскую биржу (NASDAQ OMX). Сегодня эта биржа становится международной площадкой в полном смысле этого слова, так как ее

Объединение с NASDAQ дает ее участникам выход на американский рынок. До объединения с NASDAQ биржа ОМХ Nordic Exchange являлась шестой по величине биржей в Европе, и ее капитализация составляла около 930 млрд евро. По числу торгуемых компаний эта биржа являлась четвертой в Европе.

Процедура выхода

Для начала отметим, что первичное размещение только на стокгольмской бирже (и вообще за пределами России) практически невозможно, так как ФСФР России требует, чтобы объем размещения за пределами Российской Федерации был не более 30% общего объема акций эмитента и не более 70% объема размещаемой эмиссии акций (в соответствии с приказом от 12 января 2006 г. №06-5/пз-н "Об утверждении положения о порядке выдачи Федеральной службой по финансовым рынкам разрешения на размещение и (или) обращение эмиссионных ценных бумаг российских эмитентов за пределами Российской Федерации").

Для выхода на двойное IPO в Швеции эмитенту необходимо пройти все процедуры размещения на российском рынке ценных бумаг.

На основании Федерального закона "О рынке ценных бумаг" основными процедурами при эмиссии акций в России являются следующие:

· принятия решения о размещении;

· утверждение решения о выпуске;

· государственная регистрация выпуска;

· размещение акций;

· государственная регистрация отчета об итогах выпуска.

Кроме того, компания должна получить разрешение ФСФР России на размещение своих акций за пределами Российской Федерации. После получения разрешения компания-эмитент должна пройти ряд процедур для размещения акций на шведской площадке в зависимости от выбранного варианта размещения.

В первую очередь стоит обратить внимание, что существует несколько вариантов выхода российских компаний на шведскую биржу (собственно как и на другие иностранные биржи).

К возможным вариантам выхода на стокгольмскую биржу можно отнести варианты выпуска SDR (Swedin Depositary – шведские депозитарные расписки), выпуска акций шведского холдинга, созданного на базе российских активов. Ниже рассмотрим подробнее указанные варианты выхода.

Вариант 1. Выпуск шведских депозитарных расписок (SDR). К характерным особенностям выпуска расписок можно отнести необходимость создания проспекта эмиссии как основную бумагу, так и на расписки (SDR) уже по правилам биржи.

При выходе на двойное IPO часть бумаг обращается на российской бирже, на часть бумаг будут выпущены SDR в соответствии с правилами их выпуска. Обычно при определении соотношения акций/ SDR рекомендуется соотношение 30 на 70.

При выпуске SDR основными участниками, как правило, являются Шведский банк, который выпускает расписки. Центральный депозитарий (CSD), осуществляющий хранение акций, сертифицированный адвайзер. Депозитарий в данном случае также будет осуществлять реализацию прав шведских акционеров (участников купивших SDR).

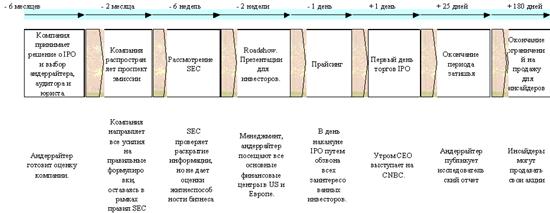

Сама схема выхода включает ряд процедур, которые проходит каждая компания, решившая осуществить IPO. Конкретизация этих процедур во многом определяется параметрами компании.

Общая схема выхода на Стокгольмскую площадку:

· подписание соглашения с сертифицированным адвайзером;

· подписание договора между компанией и шведским банком, специализированным депозитарием;

· подготовка и подача документов (проспект, описание компании) на регистрацию SDR, подписание депозитарного соглашения (со шведским депозитарием);

· регистрация SDR и опубликование проспекта;

· встречи с инвесторами (road show);

· размещение.

При выходе на Стокгольмскую биржу необходимо наличие сертифицированного адвайзера, который оказывает компании полную информационную поддержку в процессе размещения и обращения SDR. Адвайзер также принимает функции консультирования компании по воросам раскрытия информации, а также контроля за раскрытием информации в соответствии с международными требованиями, соответствия компании требованиям биржи, оперативный контроль по информированию инвесторов об изменениях в компании, раскрытие существенных фактов, финансовый контроль.

Этот вариант размещения соответствует по своим принципам размещению ценных бумаг, например в форме АDR или GDR.

Вариант 2. Шведский холдинг. На основании Федерального закона "О рынке ценных бумаг" российские эмитенты могут размещать акции на западных биржах путем размещения акций иностранных эмитентов, удостоверяющих право владельцев акций российской компании.

Этот вариант выпуска для ОМХ предполагает выпуск шведских акций созданной шведской холдинговой компании. Создаваемая компания может иметь собственниками существующих акционеров компании и владеть 100-процентным пакетом акций российской размещаемой компании или группы компаний.

Формирование холдинга осуществляется следующим образом:

1) создание шведского холдинга;

2) перевод активов (пакетов акций);

Дальнейшие процедуры выпуска регулируются на основании шведского законодательства о выпуск ценных бумаг, также с привлечением сертифицированного адвайзера и других участников процесса, упомянутых в варианте 1.

Существуют варианты создания как холдинга, включая оффшорные компании, так и создания шведского холдинга, напрямую владеющего российскими активами.

При создании шведского холдинга у компании появляется ряд налоговых преимуществ, связанных с принятым в 2003 г. в Швеции законодательством, согласно которому шведская компания освобождается от налогообложения доходов при приросте капитала и от налога на получаемые дивиденды.

Похожие работы

... десяти эмитентов заявили о намерении провести выпуск акций в течение 2005 года. А на перспективу это планируют порядка семидесяти компаний. Таким образом, можно говорить о том, что российский рынок IPO выходит на качественно новую ступень развития, а предприятия все меньше боятся становиться публичными. В то же время с выходом на IPO все еще связано множество проблем - как законодательных, так и ...

... проведении IPO и заканчивая составлением отчета об итогах размещения. 2. Анализ практики проведения публичного размещения акций (IPO) российскими компаниями 2.1 Процедура проведения публичного размещения (IPO) в России Успешному проведению IPO и, как результату, получению инвестиций предшествует комплекс подготовительных мероприятий и процедур, связанных непосредственно с организацией и ...

... главе. 1.2 Преимущества публичного размещения акций (IPO) Перед тем, как рассмотреть преимущества IPO перед другими формами заимствования, нужно отметить, что иногда первичное публичное размещение акций (IPO) может рассматриваться предприятиями как единственный способ привлечения долгосрочных инвестиций. Причина - к облигационным займам прибегают крупные и широко известные на рынке компании ...

... компаниями в качестве базового актива для 37 российских индексных ПИФов, общая стоимость активов которых составляет около 5 млрд. руб. 2.2 Проблемы выхода российских предприятий на рынок акций Одним из финансовых инструментов фондового рынка являются акции, покупая которые инвестор может рассчитывать на сохранение капитала и увеличение дохода в долгосрочной перспективе. Инвесторами на рынке ...

0 комментариев