Навигация

Привлечение инвестиций российскими компаниями путем первичного публичного размещения акций

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

Российская экономическая академия им. Г.В. Плеханова

Общеэкономический институт

Кафедра финансы и кредит

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

к государственной аттестации на степень бакалавра

Направление 521600 «Экономика»Специализация: финансы и кредит

ТЕМА: Привлечение инвестиций российскими компаниями путем первичного публичного размещения акций

Выполнил студент: Исаев Максим Владимирович (MaxGreat)

Группа: 4А

Краснодар – 2006

Содержание

Введение

1. Формы заимствования российскими компаниями денежных средств

1.1 Характеристика методов привлечения инвестиций

1.2 Преимущества публичного размещения акций (IPO)

2. Анализ практики проведения публичного размещения акций (IPO) российскими компаниями

2.1 Процедура проведения публичного размещения (IPO) в России

2.2 Размещение акций российскими компаниями на зарубежных торговых площадках

3. Перспективы развития IPO в России

Заключение

Список используемых источников

Приложение

денежный компания акция инвестиция

Введение

В настоящей выпускной работе рассматривается один из возможных способов привлечения инвестиций российскими компаниями – привлечение инвестиций путем проведения дополнительной эмиссии акций и последующего их размещения на фондовой бирже. В международной практике этот способ привлечения инвестиций называется Initial Public Offering или сокращенно IPO. Перевести на русский язык этот термин можно как первичное публичное размещение.

В настоящее время крупные российские предприятия проявляют большой интерес к IPO. С каждым годом растет количество компаний, объявляющих о своем желании провести IPO. До конца 2006 года будут готовы осуществить IPO около 70 российских компаний. Это объясняется тем, что российские предприятия осознали необходимость привлечения крупных финансовых ресурсов на долгосрочный период для реализации инвестиционных проектов и дальнейшего развития бизнеса. Кроме этого, интерес подогревают успешно осуществленные IPO российскими компаниями. Например, такие компании, как «Лебедянский» и «Иркут», разместившие свои акции на российских торговых площадках, привлекли более 100 млн. долл. каждая «см. табл. 1 и 2 в приложении». Настоящей сенсацией стало IPO российской АФК "Система" на Лондонской бирже. От размещения 19% своих акций на LSE компания получила 1,56 млрд. долл. с учетом опциона на размещение дополнительных акций. IPO АФК «Система» стало не только самым крупным из всех IPO, осуществленных российскими компаниями, но и одним из крупнейших по объему привлеченных средств за всю историю LSE и на момент написания выпускной работы входит в пятерку крупнейших размещений в мире за последние 12 месяцев.

В данной выпускной работе подробно рассматривается процедура IPO, мероприятия, которые необходимо провести компании и документы, которые необходимо оформить. Важное место уделено стадии подготовки компании к IPO, от которой зависит конечный успех в привлечении инвестиций.

В первой главе работы рассматриваются различные варианты привлечения денежных средств, доступные российским компаниям, и делается заключение о том, что для целого ряда российских компаний IPO является наиболее выгодным источником привлечения инвестиций, так как дает компании множество дополнительных преимуществ.

Во второй главе особое внимание уделено возможности и специфике проведения IPO российскими компаниями в России и за рубежом.

В заключительной части рассмотрены перспективы IPO в России, определены факторы, сдерживающие развитие этого метода привлечения инвестиций и сформулированы предложения по его дальнейшему развитию.

1. Формы заимствования российскими компаниями денежных средств

1.1 Характеристика методов привлечения инвестиций

Рано или поздно любая компания сталкивается с проблемой нехватки собственных средств для дальнейшего развития. В таких случаях на помощь приходят внешние источники финансирования.

Для российских компаний в силу неразвитости финансового рынка число возможных форм внешнего заимствования денежных средств ограничено. Наиболее распространенными являются: получение банковских кредитов, выпуск облигаций и акций.

Каждый из них имеет свои особенности, которые нужно учитывать, выбирая тот или иной способ привлечения инвестиций.

Чаще всего российские компании прибегают к использованию банковского кредита. Это объясняется тем, что банковский кредит наиболее быстрый способ привлечения заемных ресурсов. Однако высокие процентные ставки по кредиту, малый срок предоставления кредита (не более одного года) ограничивают использование этого инструмента российскими компаниями. Банковские кредиты являются в основном источником не крупных заимствований. Обычно на текущие расходы, обновление производственных мощностей, финансирование оборотного капитала. Кредиты не могут использоваться для финансирования долгосрочных потребностей российских предприятий. Большие заимствования, используя банковские кредиты, нецелесообразны в связи с дороговизной этого инструмента.

Для крупных заимствований компании обычно используют выпуск облигаций.

Облигация – долговая ценная бумага, посредством которой предприятие занимает определенную сумму денег, а взамен обязуется выплатить фиксированный процент (доход), а также возвратить основную сумму долга при наступлении установленного срока (срока платежа). При этом эмитент выплачивает доход по облигациям независимо от величины прибыли и финансового состояния. Облигации могут обращаться на бирже или на внебиржевом рынке.

Существует большое разнообразие облигаций в зависимости от условий их выпуска, размещения, обращения, выплаты дохода и погашения. Например, облигации могут быть средне- и долгосрочными, конвертируемыми или неконвертируемыми, с фиксированным или переменным купоном. По некоторым облигациям (дисконтные облигации) процент не устанавливается вообще, а доход образуется за счет разницы между ценой погашения и ценой приобретения. Как правило, к выпуску облигаций прибегают только крупные и известные на рынке компании. Выпуск облигаций обычно осуществляется при участии финансовых консультантов или инвестиционных банков.

Кредиты и облигации относят к долговым инструментам привлечения инвестиций. Среди преимуществ долговых инструментов как способа привлечения инвестиций можно отметить следующие:

• руководство компании сохраняет полный контроль над компанией;

• выплаты процентов по заемным средствам, как правило, относятся на себестоимость;

• сроки и условия обязательств известны заранее;

• кредитор не участвует в распределении прибыли предприятия.

Кроме использования долговых инструментов, компании имеют возможность привлекать денежные средства путем выпуска акций. Выпуск акций относят к долевому финансированию.

Привлечение инвестиций с помощью эмиссии акций – это сложный процесс, который, как уже было отмечено, называется первичное публичное размещение. Размещение является первичным, потому что акции размещаются на первичном рынке. Публичное – значит, что ценные бумаги размещаются на фондовой бирже, где их может купить широкий круг инвесторов.

В широком понимании первичное публичное размещение – это процесс по привлечению инвестиций путем выпуска акций и размещения их на фондовой бирже.

Первичное публичное размещение акций компании используют для привлечения долгосрочных инвестиций. Как уже отмечалось выше, для реализации долгосрочных проектов российские компании чаще прибегают к облигационному заимствованию. Однако во многих случаях выпуск акций является наиболее приемлемой формой привлечения инвестиций.

Преимущества привлечения инвестиций с помощью выпуска акций и их дальнейшего размещения на фондовой бирже (IPO) мы рассмотрим в следующей главе.

Похожие работы

... главе. 1.2 Преимущества публичного размещения акций (IPO) Перед тем, как рассмотреть преимущества IPO перед другими формами заимствования, нужно отметить, что иногда первичное публичное размещение акций (IPO) может рассматриваться предприятиями как единственный способ привлечения долгосрочных инвестиций. Причина - к облигационным займам прибегают крупные и широко известные на рынке компании ...

... истинные цели IPO, новых акционеров может защитить право обратного выкупа своих акций по цене не ниже той, по которой они предлагались в ходе IPO. 2. Текущая ситуация на рынках IPO 2.1 Особенности выхода российских компаний на двойное IPO Выход на публичное размещение для любой компании-эмитента – это важный шаг для дальнейшего развития, в частности для привлечения капитала, инвесторов ...

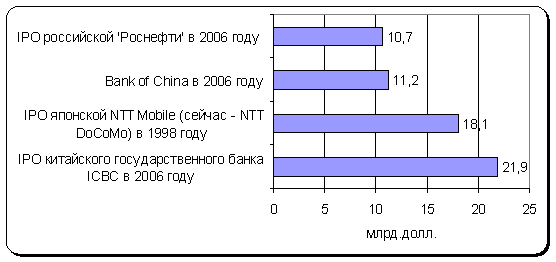

... 14 Верофарм 25 апреля 140 49,9 РТС 15 Центр международной торговли 05 декабря 105,3 18 РТС 16 Белон 05 июня 57 25 РТС Самым крупным в 2006 году стало публичное первичное размещение акций нефтяной компании «Роснефть», которую мы сравнивали наряду с мировыми компаниями, в ходе которого инвесторами были приобретены акции компании на сумму свыше 10,4 млрд. долл., что составляет почти ...

... инвестиций в Российскую экономику в 2006 году составил 31 млрд. долл., что в 2,5 раза больше, чем в 2005 году. Ключевыми особенностями 2006 года стало усиление инвестиционного бума, который охватил все отрасли экономики. Инвестиции в основной капитал российских предприятий в прошлом году увеличились на 13,7% по сравнению с 2005 г. и составили 4,6 трлн. руб. [8] 4.4. Инвестиционный прогноз на ...

0 комментариев