Навигация

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ЛИЗИНГА

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ЛИЗИНГА

1.1 Сущность лизинга и его значение в развитии экономики

Слово «лизинг» заимствовано из английского языка. Слово «leasing» переводится как «аренда».

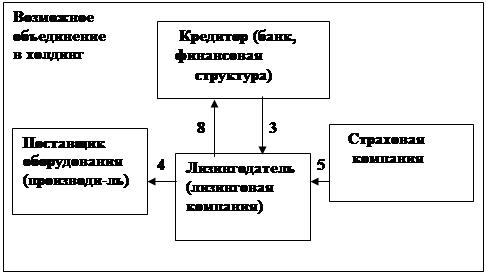

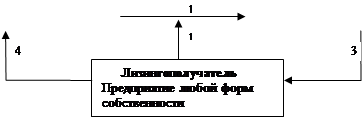

Существует разное понимание лизинга. С экономической точки зрения лизинг- это форма финансирования (инвестирования) хозяйственной деятельности арендатора, при которой арендодатель приобретает для арендатора по выбору последнего необходимое для его производственной деятельности оборудование или иное имущество и, сохраняя право собственности на это имущество, передает его во владение и пользование для хозяйственной эксплуатации арендатору, получая с него арендные платежи. Согласно ст.2 Федерального закона «О финансовой аренде (лизинге)» от 29.10.1998г. № 164-ФЗ (Закон о финансовой аренде) «лизинговая деятельность – это вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг» [4]. Исходя из экономической сущности лизинг следует рассматривать как финансовую услугу, имеющую существенное сходство с предоставлением кредита. В этом понимании лизинг условно можно обозначить как «лизинг- кредит».

С точки зрения права лизинг- это договор финансовой аренды (лизинга). В соответствии со ст.2 Закона о финансовой аренде, «лизинг - это совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга. Договор лизинга – это договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) или арендодателем (лизингодателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование» [4]. Образцы заключаемых на практике договоров финансового лизинга и поставки лизингового имущества приведены в Приложениях А и Б к данной дипломной работе. Аналогичная трактовка договора лизинга дается в ст.665 Гражданского кодекса Российской Федерации (ГК РФ), однако законодатель уточняет в ГК РФ, что приобретаемое в лизинг имущество должно использоваться исключительно для предпринимательских целей. Нормативное определение лизинга как сделки (договора) также содержится в Конвенции УНИДРУА о международном финансовом лизинге от 28.05.1988г. (Конвенция УНИДРУА), к которой Россия присоединилась 12.02.1998г. Федеральным законом от 08.02.1998г. №16-ФЗ. Согласно п.2 ст.1 Конвенции УНИДРУА «сделка финансового лизинга- это сделка, включающая следующие характеристики:

- арендатор определяет оборудование и выбирает поставщика, не полагаясь в первую очередь на опыт и суждение арендодателя;

- оборудование приобретается арендодателем в связи с договором лизинга, который, и поставщик осведомлен об этом, заключен или должен быть заключен между арендодателем и арендатором;

- периодические платежи, подлежащие выплате по договору лизинга, рассчитываются, в частности, с учетом амортизации всей или существенной части стоимости оборудования» [1].

Лизинг в таком понимании можно условно обозначить как «лизинг- аренда».

Любое определение лизинга является ограниченным и не может учесть всех форм проявления этого кредитного инструмента. В деловом обороте лизинг имеет более широкую сложную тройственную экономическую основу и сохраняет в себе одновременно существенные условия кредитной сделки, инвестиционной деятельности и договора аренды, которые образуют в совокупности новую организационно- правовую форму бизнеса.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество (кроме земельных участков и других природных объектов, а также имущества, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения).

Для обеспечения устойчивого развития экономики требуется обеспечить увеличение производства и совокупного спроса, а также увеличение инвестиций в целях удовлетворения растущего спроса. В решении этих задач существенную роль может сыграть лизинг. С помощью лизинга как инструмента финансирования создаются новые производственные мощности. Лизинг является выгодным способом вложения капитала, позволяющим эффективно размещать свободные денежные средства.

Лизинг является составной частью рынка небанковского финансирования. Для банковской сферы лизинг означает диверсификацию бизнеса (распределение инвестируемых или ссужаемых денежных капиталов между различными объектами вложений с целью снижения риска возможных потерь капитала или доходов от него) и активный поиск новых клиентов.

Субъектам экономики финансовая аренда предоставляет массу возможностей, таких как:

- привлечение капитала из внешних источников. Лизинг дает возможность получить оборудование в пользование без его полной оплаты, организовать новое производство без изъятия из оборота крупных финансовых ресурсов;

- способность быстро мобилизовать необходимые ресурсы, обновить основные фонды предприятия (средства труда, которые многократно участвуют в производственном процессе, сохраняя при этом свою натуральную форму, предназначаются для нужд основной деятельности организации и должны иметь срок использования более года);

- возможность временного использования техники для решения возникающих производственных задач, а не приобретать ее в собственность;

- возможность опробовать оборудование до его полной оплаты, т.е. до приобретения в собственность;

- возможность следовать за научно-техническим прогрессом, приобретая новое оборудование (переоснащение производства);

- возможность приобретения поставляемого по лизингу оборудования по оптимальным рыночным ценам;

- возможность не привлекать самостоятельно заемный капитал. Лизинг не отягощает активы предприятия и помогает поддерживать оптимальное соотношение собственного и заемного капитала;

- широкий спектр сопутствующих товару услуг по наладке и обслуживанию приобретаемого оборудования. Лизинговые компании устраняют дефекты и обслуживают технику, опираясь при этом на материально-техническую базу специализированных предприятий, или на свою собственную;

- возможность составления гибкого графика уплаты лизинговых платежей, учитывающего доходность бизнеса лизингополучателя;

- использование дополнительных налоговых льгот. Лизинговые платежи пользователя оборудования относятся на себестоимость продукции и уменьшают налогооблагаемую базу (налог на прибыль, зачет НДС, налог на имущество);

- лизинг является единственным способом применить ускоренную амортизацию с коэффициентом до 3, за счет чего балансовая стоимость имущества уменьшается в 3 раза быстрее и, как следствие, уменьшается сумма налога на имущество;

- возможность оперативного выявления конструктивных недостатков оборудования, что в обычных условиях требует больших затрат со стороны продавца (поставщика, изготовителя) оборудования;

- установление долгосрочных отношений между субъектами лизинговой сделки, что способствует развитию и расширению производства этих предприятий;

- лизинг повышает гибкость лизингополучателя в принятии решений, в то время как при покупке существует только альтернатива «не покупать», при лизинге лизингополучатель имеет более широкий выбор, из лизинговых контрактов с различными условиями лизингополучатель может выбрать тот, который наиболее точно отвечает его потребностям и возможностям;

- для лизингополучателя появляется возможность выбора: выкупить предмет лизинга, продлить договор или привлечь новое современное оборудование;

- поскольку передаваемое в лизинг имущество остается в собственности лизингодателя, последний может использовать это имущество в непроизводственных целях (например, в качестве дополнительного обеспечения возвратности кредитных средств);

- инвестиции в форме имущества, в отличие от денежного кредита, снижают риск невозврата средств, так как лизингодатель сохраняет право собственности на переданное в лизинг имущество;

- лизинг направляет финансовые ресурсы непосредственно на приобретение материальных активов, снижая риск нецелевого использования кредитных средств;

- «предмет лизинга может учитываться либо на балансе лизингодателя, либо на балансе лизингополучателя. Если балансодержателем является лизинговая компания, то лизингополучатель получает возможность улучшить структуру своего баланса, за счет учета предмета лизинга на забалансовых счетах (кредит или прямая закупка этого не позволяют сделать). Если предмет лизинга находится на балансе лизинговой компании, у лизингополучателя отсутствует необходимость переоценки основных фондов (в части предмета лизинга)» [37];

- договор лизинга составляется, как правило, на 2-3 года, что примерно соответствует сроку окупаемости предмета лизинга. В случае если предметом лизинга является оборудование с большим сроком окупаемости, то договор лизинга может быть заключен и на 5-6 лет, на что готовы пойти не все кредитные организации в части предоставления кредитов;

- получение финансирования через лизинг, значительно проще и намного реже требуется залоговое обеспечение, т.к. лизинговая компания будет являться собственником имущества до окончания срока лизинга.

Таким образом, с помощью лизинга возможно запустить процесс масштабной модернизации экономики. Лизинг- это способ получения средств на развитие, совмещенный с оптимизацией налогообложения предприятия.

Похожие работы

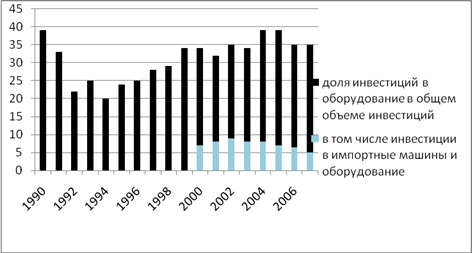

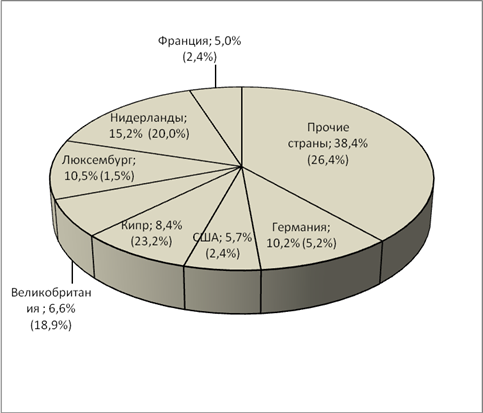

... , что для определения благоприятности инвестиционного климата России в целом, необходимо обратить внимание на регионы и способствовать улучшению инвестиционного регионального климата. 2. Инвестиционный климат в России 2.1 Структура накопления и накопленные проблемы Инвестиционный процесс в рыночном хозяйстве – один из наиболее интересных и сложных объектов исследования. Он хуже всего ...

... 29423,7 198555 Итого 9178,5 107608,0 670636,9 2836500 Но эти данные относятся к 1997 г. В августе 1998 г. многое изменилось. 3.1. Первые лизинговые коипании. Одним из пионеров лизинга в России является Международный Промышленный банк, лизинговая компания “Балтлиз” учрежденные в 1990 г. В 1993 г. решением правительства Москвыбыла организована Московская Лизинговая Компания. К ...

... сделки, проводимые лизингодателем и лизингополучателем одной страны, если хотя бы одна из сторон ведет свою деятельность и имеет капитал совместно с зарубежной фирмой. Особенности правового развития лизинга в России. 1. Соотношение Закона о лизинге и ГК Лизинг в России появился сравнительно недавно, и его развитие в нашей стране протекало достаточно слабо. Это связано с тем, что основой ...

... . Кроме отечественных, на российском рынке действуют также и иностранные лизинговые фирмы – поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF и др.). 7. Перспективы развития лизинга в России На нынешнем этапе экономических преобразований в нашей стране Правительством Российской Федерации постановлениями "О развитие лизинга в инвестиционной деятельности" № 633 ...

0 комментариев